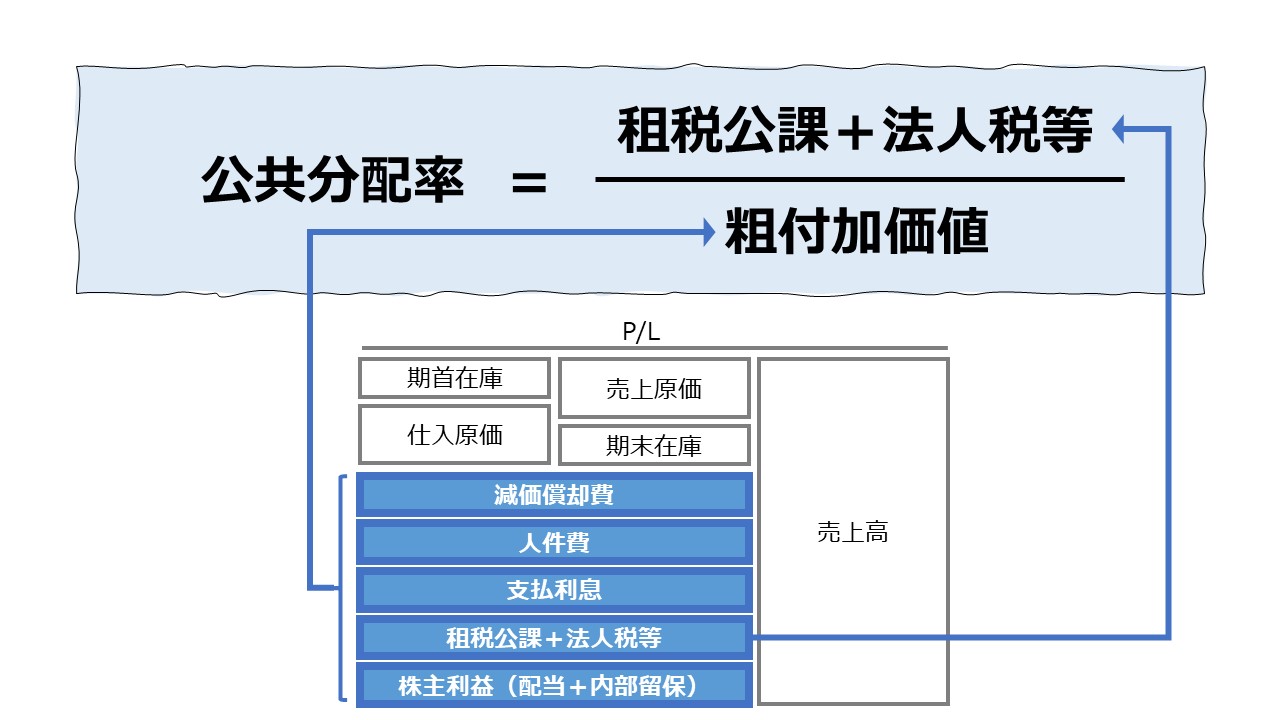

計算式

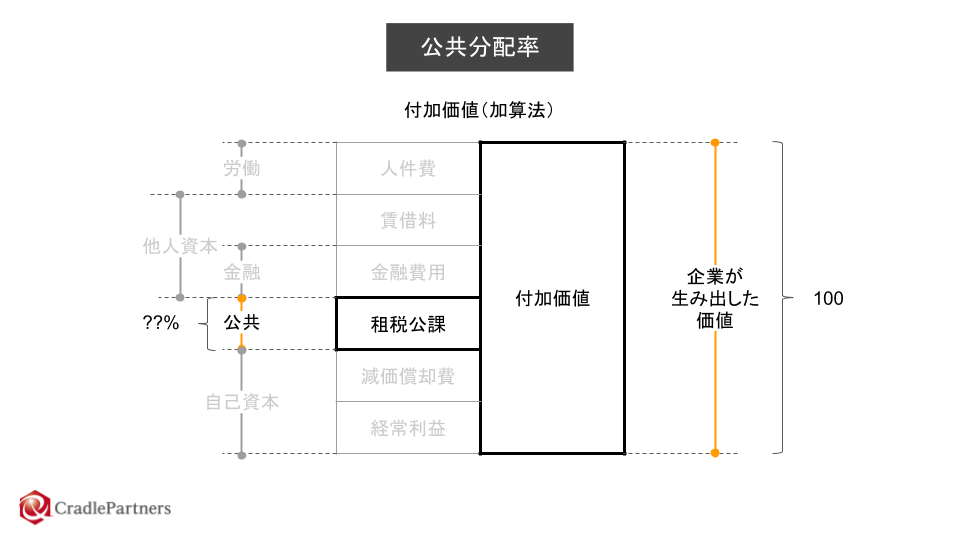

公共分配率は、国家分配率ともいう。

付加価値のうち、国や地方自治体が提供する公共サービスの対価として納税の形で支出された割合を示す。

付加価値の金額にはそもそも租税公課(公租公課)、法人税等が含まれている。

マクロ経済学の国民経済計算における 「GDP(GNP)」の計算では、生産(付加価値)、分配(所得)、支出(需要)は、事後的に一致することが知られている(三面等価の法則)。

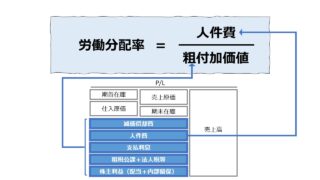

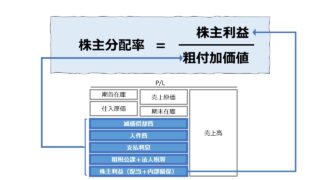

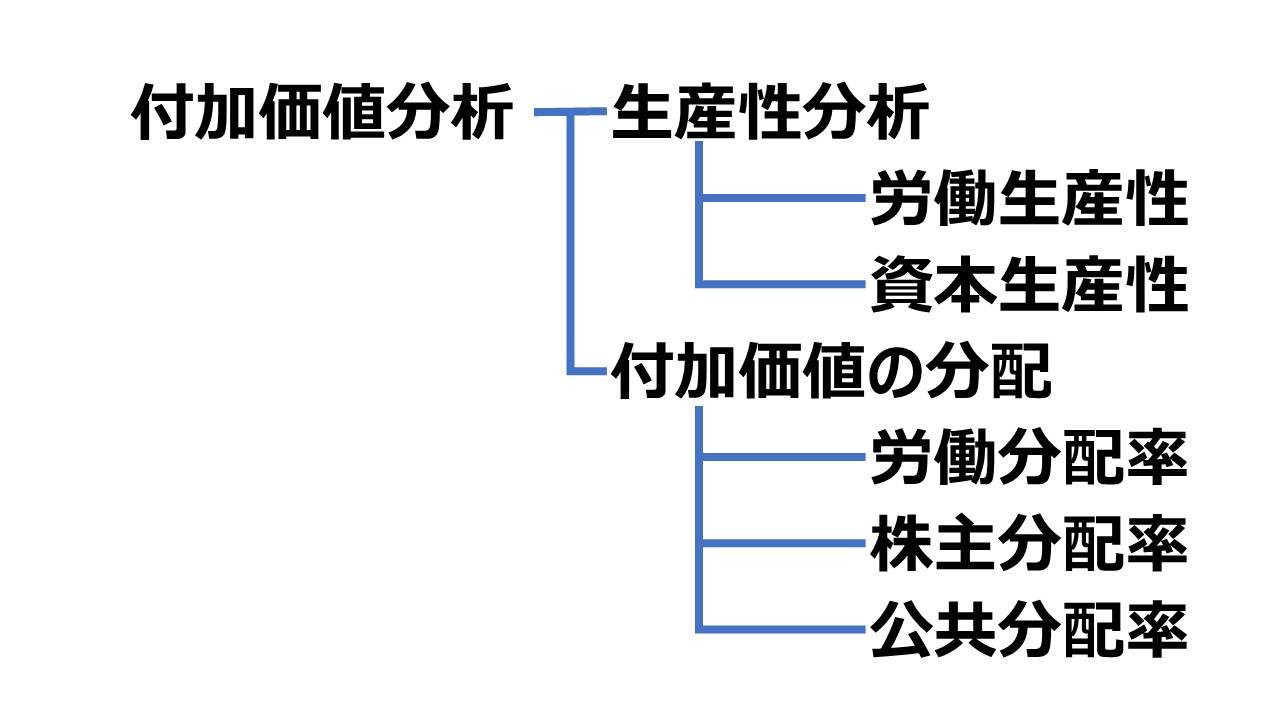

財務諸表分析(経営分析)における生産性分析・付加価値分析においても同様に、「付加価値」も、その生産者(生産要素)と所得者(分配先)ごとに分けることができる。

粗付加価値を生み出す生産要素のひとつである公共サービスへ生み出された付加価値がどれくらい再配分されるのかを表す指標である。

\( \displaystyle \bf 公共分配率 = \frac{租税公課}{粗付加価値} \)

租税公課は、税法やその他法律事項で定められた税や公的負担金から構成される。

生産性分析/付加価値分析において、租税公課は、企業活動に必要な公的サービスの提供、インフラ整備の対価として、それら公的サービスを提供した国・地方自治体などの公共機関に対するリターンと考えることができる。

損益計算書(P/L)では、販管費に含まれる公租公課や、税引前当期純利益の下の法人税等が該当する。

損益計算書でのデータの取得先が販管費と税引前利益の下と別に分かれていることから、慣習的に、公共分配率の分子は、公租公課(租税公課)と法人税等に区分して表示されることも多い。

特に、規制産業において、業法などを根拠とする多額の交付金など、業界独自の公的支出の付加価値貢献度を分析する必要性は多くの企業にとってないことの方が多い。

- 租税公課:公租公課 + 法人税等

- 粗付加価値:純付加価値 + 減価償却費

定義と意味

公共分配率は、「生産性分析」「Productivity」における主要な指標のひとつである。

一般に、付加価値を用いた生産性分析は、

①生産効率の分析

②付加価値の分配の分析

の2つの体系からなる。

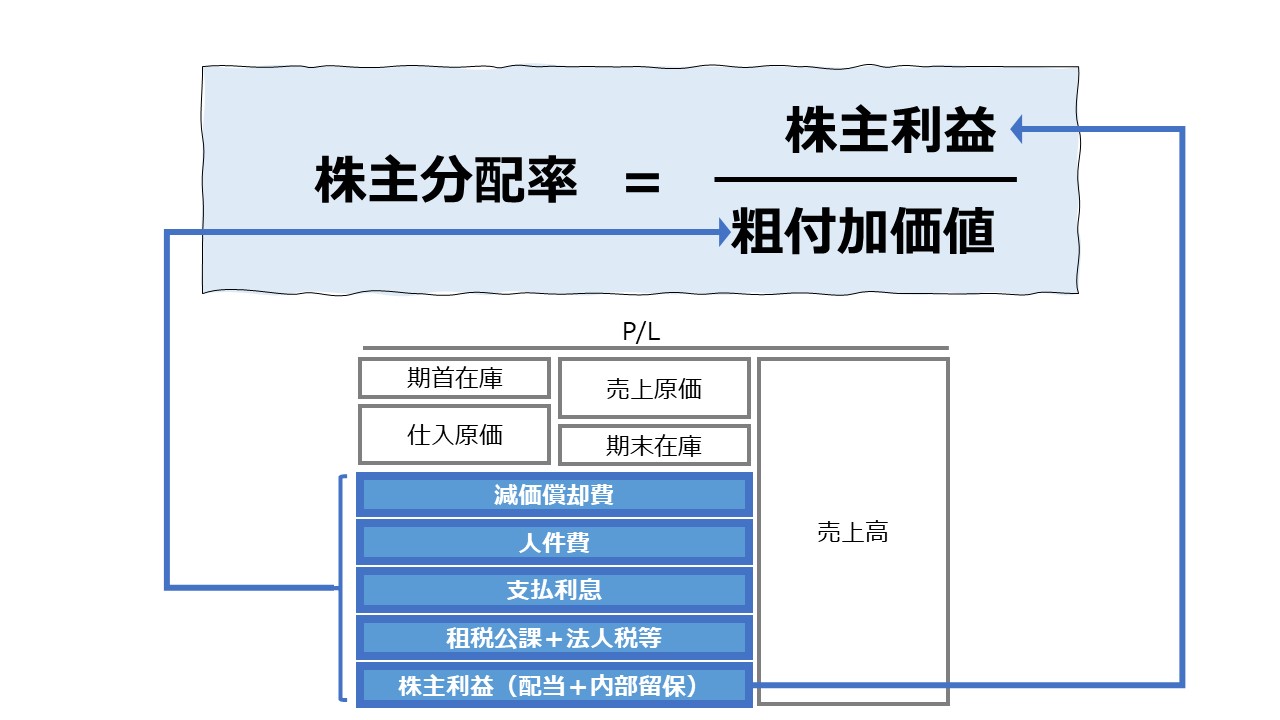

株主分配率は、②の付加価値の分配について、企業活動のために最良の分配がなされているかを分析するために用いられる。

公共機関の立場からすれば、公共分配率は高ければ高いほど税収が増えて、財政的自由度が増すことで、住民サービスを手厚くできるため、公共分配率は高い方が公的機関にとって好ましいと考えられる。

しかし、この素朴な印象からくる判断には2つの留意点がある。

① 「課税要件法定主義」「遡及立法禁止の原則」により、実際の付加価値が生み出される前に課税額(課税ルール)は事前に定まっている。

② 重税感は、企業の立地をより課税負担の少ない地域やスキームへ移す動機を強くして徴税力を落とす可能性がある。

①は、公的機関は株主や従業員より、付加価値の分配について、それほど臨機応変・即時対応的に意思決定に参加できず、直接的な発言力は比較的小さいことを意味する。

②は、タックス・インバージョン、コーポレート・インバージョンという言葉で知られており、多国籍企業が法人税の課税を逃れるため、タックスヘイブン(租税回避地)に登記上の本社移すなどの手段である。

これは、例えば工場の誘致などで固定資産税の減免や土地取得の容易さなどのメリットを提示するなど、国内経済でも十分に起こりうる問題である。

したがって、公共分配率の程度は、中長期的な拠点立地や業法対応などを考慮してその負担率の大小を分析すべきであり、短期的な今年度の付加価値をどのように分配するかの判断において、裁量的に公共負担率を操作することは難しいことに留意すべきである。

三面等価の法則により、分配先は生産者と一致する。特に、粗付加価値の計算において、加算法(日銀方式)を採用した場合に、構成要素となる勘定科目から、分配対象者が明確になることが多い。

粗付加価値 = 減価償却費 + 人件費 + 賃借料 + 支払利息 + 納税額 + 株主利益(内部留保+配当)

| 科目 | 分配者 |

|---|---|

| 減価償却費 | 設備提供者 |

| 人件費 | 従業員 |

| 賃借料 | 設備貸付者 |

| 支払利息 | 金融機関 |

| 納税額 | 政府 |

| 株主利益 | 投資家 |

※ 企業会計のメカニズムでは、株主利益以外はすべてコストとして、株主利益の控除対象である。つまり、企業会計は株主利益を計算することを目的とした計算機構であるため、生産性分析のための粗付加価値は、財務諸表の数値を活用しながら別途計算する必要が生じるわけである。

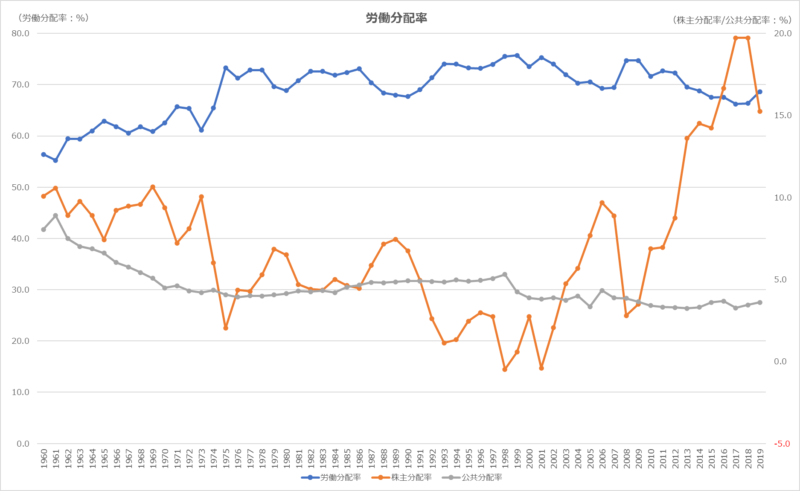

ここで、時系列で資本集約度を分析してみる。下記グラフは、全産業(金融業、保険業を除く)の1960年以降の労働分配率、株主分配率、公共分配率の推移である。

労働分配率は左軸、株主分配率と公共分配率は右軸のメモリで推移を追っていただきたい。

公共分配率は、1998年度にガクッと下がってから、長期低迷を続けている。

1998年は、法人税の基本税率が、37.5%→34.5%に下げられた年である。1999年には30.0%、2012年には25.5%、2015年には23.9%、2016年には23.4%、2018年には23.2%まで引き下げられた影響が大きいと考えられる。

通常、法人税などは、企業所得に課せられるものなので、税引前利益が増えれば課税額(納税額)も増えるのが道理である。

公共分配率の長期低迷状態と、株主分配率の急上昇の間にどんな相関があるかは、本論とは別の問題であるため、ここでは言及はしない。

解釈と使用法

前章で見てきた通り、公共分配率は短期的に恣意的な操作をすることが難しい指標である。しかし、そのことは逆説的に、拠点の立地、市場の選択、雇用政策や技術活用戦略など、企業の中長期的なビジョンに大きく左右される指標であることを示す。

最近の企業を取り巻く社会環境では、株主利益を第一に振りかざす短期業績主義(ショートターミズム)が非難の的になり、企業の社会的責任(CSR:Corporate Social Responsibility)を重要視する風潮が主流となっている。

特に、CSRを果たすために、ESG、すなわち、環境(Environment)、社会(Social)、ガバナンス(Governance)がテーマアップされている。

日本に税効果会計が導入された当時は、「日本企業は法人税をコストとみる意識が薄い。だから株主価値が向上しないのだ」と非難されていた。

今や時代は変わり、納税をはじめとする企業会計上はコストとしてしかみなされなかった環境対策や雇用政策(女性や障碍者、外国人など、いわゆるダイバーシティの観点)の価値が新たに見直されている。

従来の株主利益の報告のために利用されていた財務諸表や有価証券報告書に加えて、企業の社会的責任をどのように果たそうとしているかを企業外部に報告するために、統合報告書が活用され始めている。

The International Integrated Reporting Council(IIRC)が、『国際統合報告 フレームワーク』(The Internal <IR> Framework)をまとめており、報告体系の整備を進んでいる。

90年代にもてはやされた、マテリアルフロー会計、環境会計の知識も動員して、統合報告書を整備して、社会的責任をどのように、どれくらい果たしているのかを外部にアピールしないと、有利な融資や出資も得られない金融市場の動きもある。

⇒ ESG投資

したがって、公共分配率に対して、課税に無関心だった時代、会計的コストであると認識した時代はもう過ぎており、積極的に外部開示して投資を呼び込み、企業のすべての利害関係者の「Win-win」を達成するために、これを拡大することを企業存続の基礎的条件とする時代に入ったと考えるべきである。

公共分配率が前年基準や業界平均といったベンチマークと比べて減少した場合、

逆に、公共分配率がベンチマークとする値から増加した場合、

ただし、年度業績と異なり、公共分配率は、短期的に操作できないため、中長期計画などのKGIなどに採用して、その達成水準を外部の利害関係者とのコミュニケーションに生かすようにしたい。

また、CSRやESGの観点から、公共分配率には、納税額だけではなく、社会貢献にかけた支出のすべてを含めて計算するように、計算方法の改変または新指標の提示の必要性もあることを合わせて言及しておく。

「株主資本主義」から「ステークホルダー資本主義」への転換は、米国の主要企業が名を連ねる財界ロビー団体であるビジネス・ラウンドテーブルによる2019年8月19日に出された一つの宣言が大きな役割を果たした。

シミュレーション

以下に、Excelテンプレートとして、FY14~FY19の法人企業統計からの実績データをサンプルで表示している。母集団は、金融業、保険業以外の全業種・全企業規模の約280万社である。

入力欄の青字になっている「期間」「付加価値」「租税公課」「配当金」「内部留保」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

「公共分配率」は、FY17にいったん底を打ち、近年は回復傾向にある。

「税負担率」は、便宜的に、グラフで使用した「租税公課」「株主利益(配当金+内部留保)」から計算された実効税率に近い値を示す。

「税前利益比率」は、「租税公課」と「株主利益(配当金+内部留保)」の合計が付加価値に占める比率を表したものである。いわば、株主と公共部門へ配分される前の利益の構成比を示す。

「公共分配率」が底を打ったFY17は、法人減税が進んだ時期と丁度重なる。

ラッファーカーブは実現せず、法人税率が低下したことに比例して、公共分配率も低下している。このことから、公共分配率は、法人税率に強く影響されていることが分かる。

なお、同様の分析は、ひとつの企業内でも実施可能である。

上記で法人企業統計を使用したのは、粗付加価値の算出を加算方式で行う場合、正確な費用項目を外部開示用の財務資料から抽出することができないからである。

言い換えれば、内部管理用として、自社または関連会社の財務資料が入手できれば、同様の分析は可能になる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント