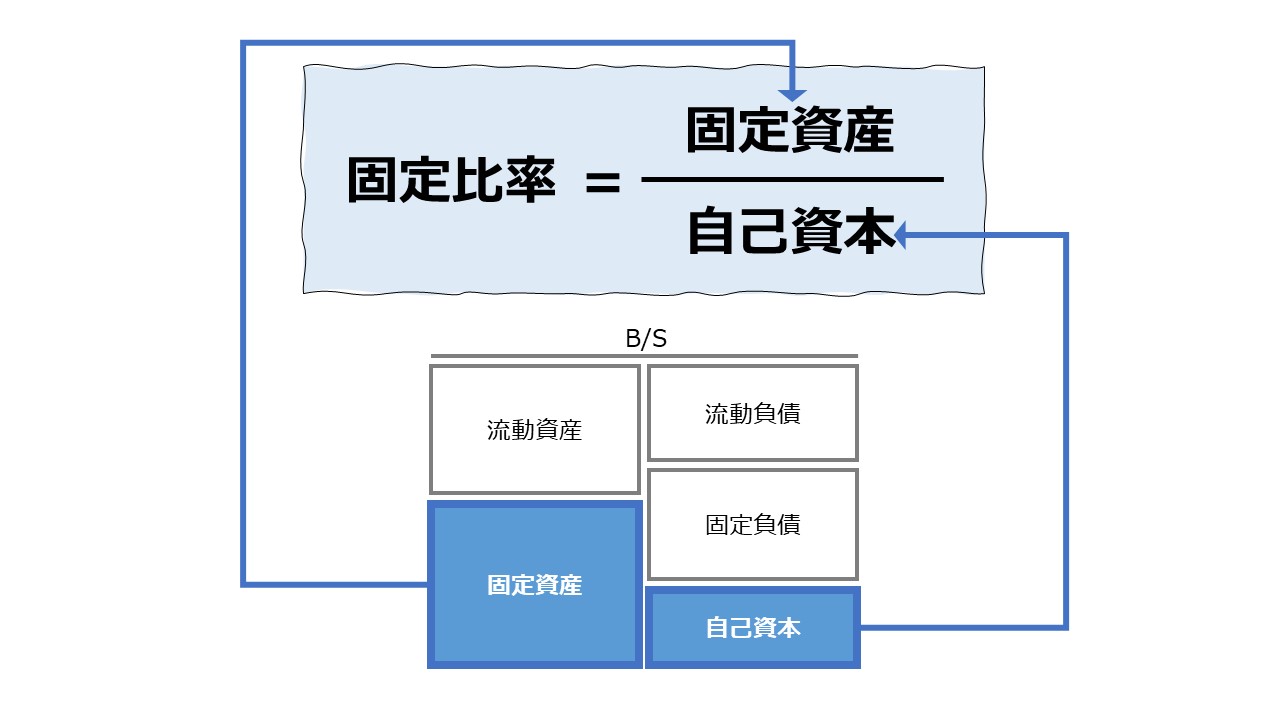

計算式

固定比率は、固定資産に対する資金調達構成の安全度を見る指標で、固定資産が自己資本でカバーされている割合を示し、単位は%である。

日本語では「自己資本対固定資本比率」とも呼ばれる。

英語訳は複数存在する。代表的なものでは、標題に使用したもの以外に、

- Ratio of Fixed Assets to Equity Capital

- Worth to Fixed Ratio

- Fixed Assets Ratio(本サイトで固定長期適合率の訳として採用したもの)

など多々ある。

まず、概念を表す計算式は、

\( \displaystyle \bf 固定比率=\frac{純固定資産}{自己資本}\times 100\%\)

\( \displaystyle \bf 固定比率=\frac{償却性固定資産-減価償却累計額+投資その他の資産}{自己資本}\times 100\%\)

これを、勘定科目から拾ってきやすいように、勘定名を使用した実用的な計算式は、

\( \displaystyle \bf 固定比率=\frac{(有形無形固定資産-減価償却累計額)+投資その他の資産+繰延資産}{純資産-新株予約権-非支配株主持分}\times 100\%\)

- 純固定資産:減価償却累計額を控除した後の固定資産額(通常これがB/S価額となる)

- 自己資本:純資産-(新株予約権+非支配株主持分)

※なお、減損損失累計額も減価償却累計額の処理に準じる

(上級)減価償却累計額が持つ自己金融効果の考慮

本項は「固定長期適合率(Fixed Assets Ratio)」の同説明を参照

定義と意味

固定比率は、健全性分析の中でも、ソルベンシー(Solvency)、つまり長期の支払い能力にフォーカスした分析を行うための指標のひとつである。

企業が現在有している固定資産を維持・更新(再調達)するために必要な資金を借入金ではなく自己資金で賄っている比率が高い方が、資金繰りのリスクが小さく財務体質が健全であるという考え方に基づく。

そのバックボーンには次のような概念が存在する。

固定資産への投資は、その投資額の回収が長期にわたり、期間が長くなればなるほど回収が難しくるなる確率も高いので、なるべく返済義務のない自己資金を充てることが望ましい

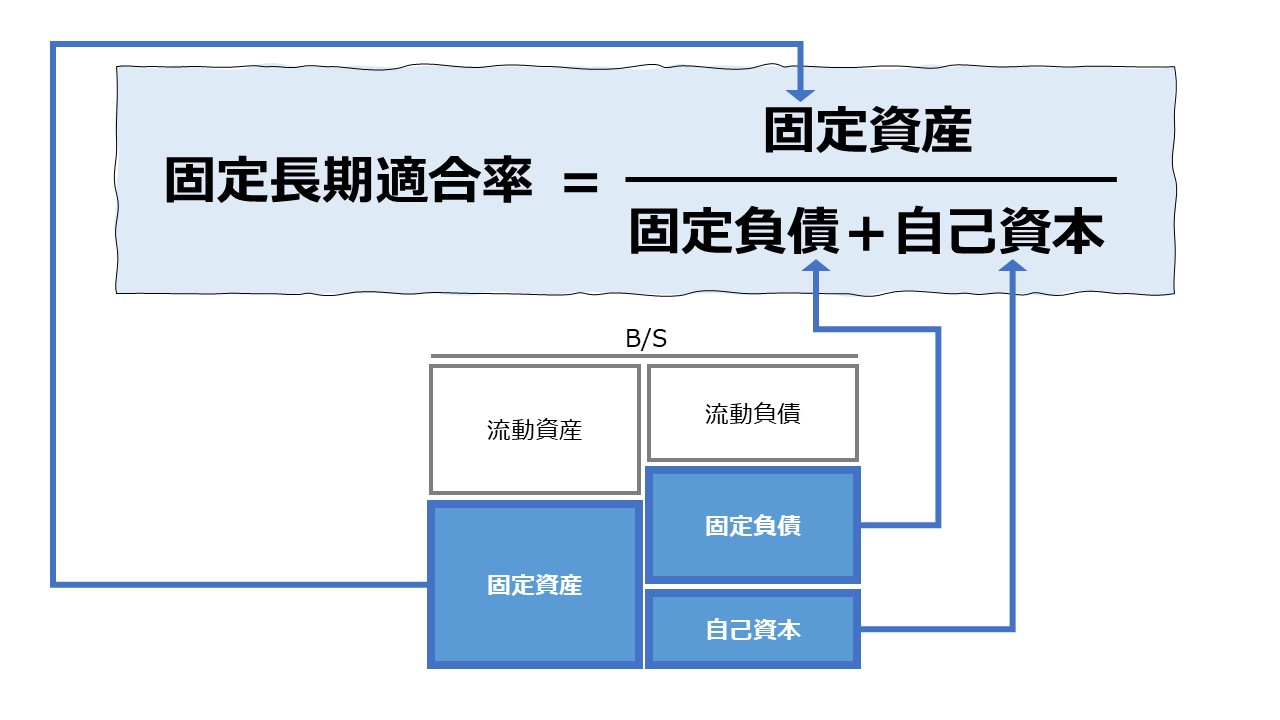

同種の指標に「固定長期適合率」がある。固定長期適合率は、従来の間接金融主体の日本の慣行を重視し、自己資本に固定負債の額を加えた長期性資本が固定資産をカバーしている比率を計算する。

分母を自己資本に限定する「固定比率」の方が財務健全性の評価としてより厳しい指標となる。

解釈と使用法

目安について

資金調達と資金運用のバランス面から、安全性をより重視するなら、短期的な借り替えリスクが生じにくい長期性のファイナンスで資金調達しておいた方がよいという考え方がある。

そこで、まずベーシックな「固定比率」で100%を超える企業の真の安全性を見るために、次善の策として「固定長期適合率」が100%を超えていないか見る、というのが融資における与信管理上の定石となっている。

過去の倒産情報の履歴分析から、安全危険の大体の目安は以下の通り。

150%から200%の間は黄色信号の要経過観察といったところで、

”過ぎたるは猶及ばざるが如し”

経営事項審査における評価ポイントして

建設業法(昭和24年5月24日法律第100号)第4章の2に定める「建設業者の経営に関する事項の審査等」において、経営事項審査日本の建設業者が公共工事の入札に参加する際に企業規模・経営状況などを客観事項を数値化した「経営事項審査」をパスしないと公共事業を受注できない。

「経営状況」の分析、「経営規模等」の評価など審査項目は多岐にわたるが、その中に決算書の財務内容を数値化する「経営状況評点」なるものがあり、ここで8項目の財務チェックが設けられている。

「固定比率」はその中で、「自己資本対固定資本比率」という名称で「財務健全性」分析の項目として設定されている。

(上級)実務的な財務政策について

本項は「固定長期適合率(Fixed Assets Ratio)」の同説明を参照

シミュレーション

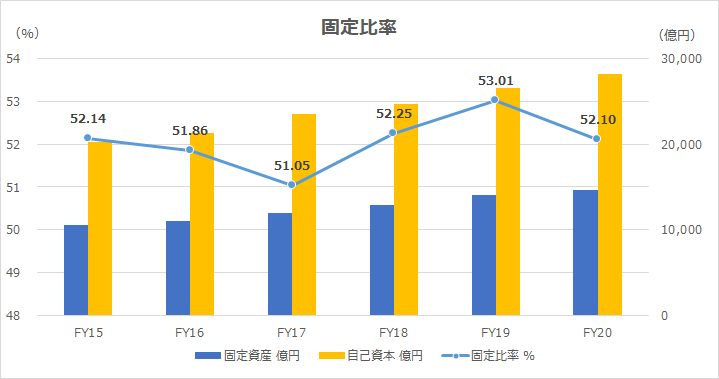

以下に、Excelテンプレートとして、信越化学工業のFY15~FY20の実績データをサンプルで表示している。

入力欄の青字になっている「評価期間」「固定資産」「減価償却累計額」「純資産」 「新株予約権」「非支配株主持分」 に任意の数字を入力すると、表とグラフを自由に操作することができる。

※この固定資産は減価償却累計額が控除後の純額として計算されている

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

信越化学工業が直面している市場特性と財務健全性についての解説は「固定長期適合率(Fixed Assets Ratio)」の同説明を参照

自己資本に限定した固定比率でも50%の水準を維持している信越化学工業の財務体質の健全性は際立っている。

【参考】使用しているExcel関数

特になし

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

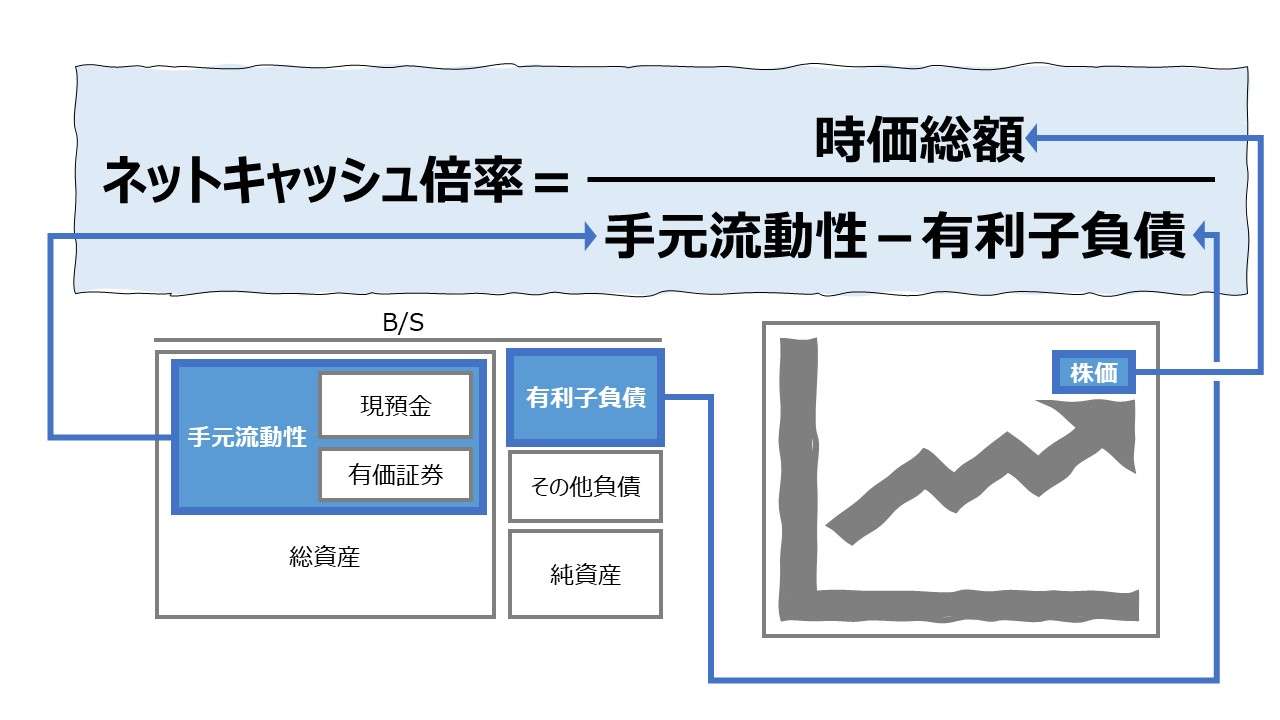

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント