計算式

M&Aレシオとは、企業の経営権を取得するために必要な買収コストを、買収対象企業の収益性(キャッシュフローや利益)で割り算して求める。買収コストが企業の収益性の何倍になっているかを示す。企業買収にかかる資金と、買収対象企業の収益性の相対的大きさのバランスから、買収コストの割安・割高の判断指標のひとつとして用いられる。

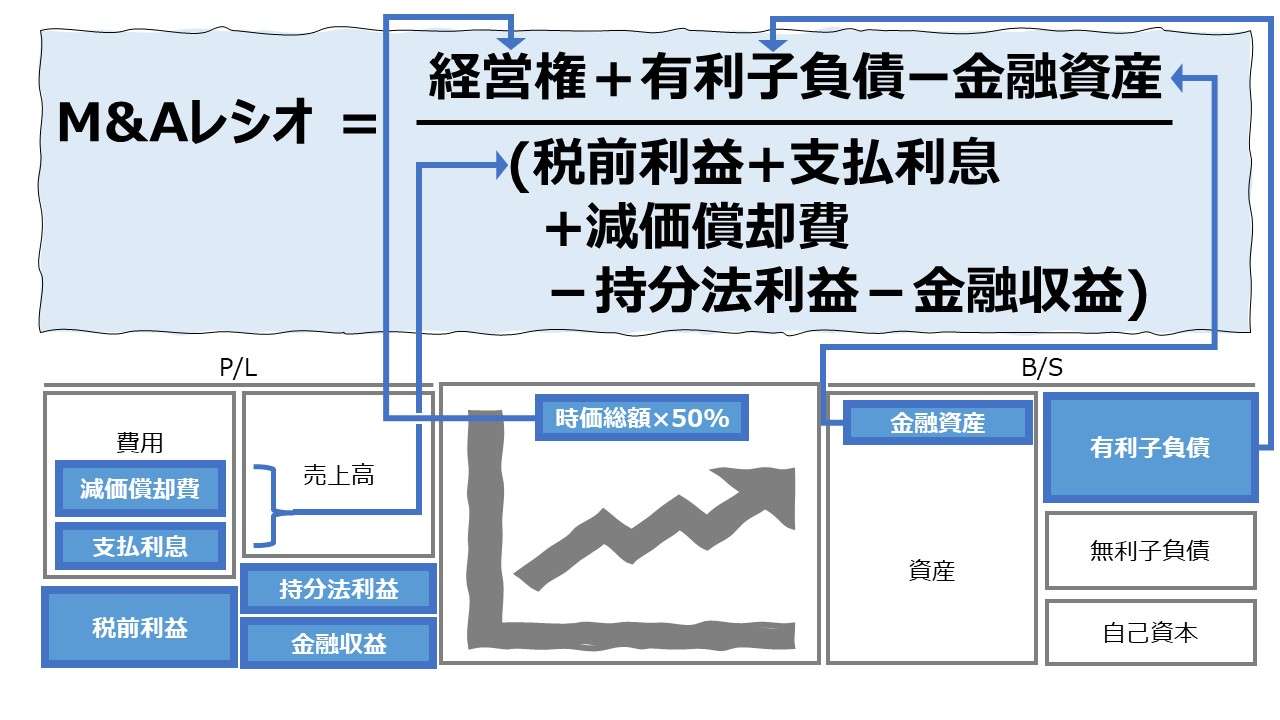

こうした概念的な説明を体現した計算式は下記の通り。

\( \displaystyle \bf M\&Aレシオ = \frac{買収コスト}{収益性} \)

通常、この計算で用いられる単位は、分子分母の大きさの比を意味するところから「倍」となる。ただし、「収益性」はフロー情報であるキャッシュフローや利益で表されるから、フロー情報の取得が1年間、すなわち、年間キャッシュフローや年間利益であるならば、債務償還年数と同様に、例えばフロー情報の取得期間である「年」という期間で買収コスト負担の大きさを表現することもできる。

例

買収コスト 500

収益性 200

\( \displaystyle \bf M\&Aレシオ = \frac{500}{200} = 2.5年 \)

➡この買収コストは、2.5年で回収できる

買収コストおよび収益性の定義にはいくつか種類が存在する。

●買収コスト

| # | 計算式 | 備考 |

|---|---|---|

| 1 | 時価総額×50% | 経営権掌握に必要な株式取得コスト |

| 2 | 時価総額×50%-手元流動性 | 経営権掌握に必要な株式取得コスト から現預金等を差し引いた実質コスト |

| 3 | 時価総額×50%-金融資産 | 経営権掌握に必要な株式取得コスト から金融資産を差し引いた実質コスト |

| 4 | 時価総額×50%+有利子負債 | 金融面から見た企業価値に経営権取得の 最低コストを加味したもの |

| 5 | 時価総額×50%+有利子負債-手元流動性 | 4.から現預金等を差し引いた実質コスト |

| 6 | 時価総額×50%+有利子負債-金融資産 | 4.から金融資産の売却によって経営権 取得コストが圧縮できる分を加味したもの |

●収益性

| # | 計算式 | 備考 |

|---|---|---|

| 1 | 営業キャッシュフロー | キャッシュフロー計算書より |

| 2-1 | グロスキャッシュフロー | 営業利益+減価償却費 |

| 2-2 | 〃 | 当期純利益+減価償却費 |

| 3 | EBITDA | 控除法・加算法 |

収益性の方は論者によって、名称と計算式に若干の混乱がある。同じグロスキャッシュフローと呼んでいても、段階利益概念を異にしていたり、EBITDAと呼んでおきながら、内容はグロスキャッシュフローだったり。そもそも、EBITDA自体の定義が多様でもある。

何はともあれ、ここで重要なことは次の2点である。

❶上記の「買収コスト」と「収益性」の組み合わせに傾向や理屈はない(6×4=24の組み合わせがあり得る)

❷「買収コスト」「収益性」ともに、その定義式を必ずチェックする必要がある

とはいえ、学習者の理解のために具体的な計算式の事例を提示せざるを得ない。下記は苦し紛れの決め打ちでこしらえた定義式である。

\( \displaystyle \bf M\&Aレシオ = \frac{時価総額\times50\%-金融資産}{営業利益+減価償却費} \)

金融資産 = 手元流動性 + 投資有価証券 = 現預金 + 市場性のある有価証券 + 投資有価証券

定義と意味

M&Aレシオは、企業買収に際して、経営権取得に必要な買収コストを何年分(何倍)の収益性で回収できるかを表したものである。経営権取得にかかったコストを、経営権取得をした企業(事業)自身のリターンのみを原資として、どれくらいの期間で回収できるか、回収期間の長短で買収コストの大小の比較、すなわち、その買収が割安だったか割高だったか、買収金額の適切性を判断する材料に用いる。

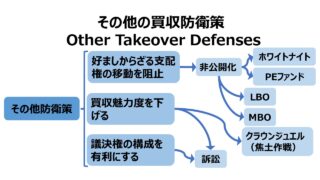

このとき、評価者の頭の中に、LBO: Levaraged Buyouts(レバレッジド・バイアウト)という企業買収の方法論があるかどうかでこの指標の使い方と定義式の詳細が決定される。

LBOは買収対象企業の現有資産の売却または将来のキャッシュフローを原資に他人資本を借り入れて、対象企業を買収する手法である。

LBOによる企業買収が企図されたとき、買収資金をデッドファイナンスする貸し手は、当然、借り手の返済能力を値踏みする。デッドファイナンスの回収可能性を、投資対象のキャッシュフロー生成力で値踏みするのも当然のことである。

こうした負債(貸付)の回収可能性の評価指標としては、「健全性分析」でさんざん見てきた、EBITDA有利子負債倍率などの一連の回収可能性評価指標が用いられることが多い。

つまり、M&Aレシオが用いられるようなときは、二重の回収可能性の評価が行われていると考えて差し支えない、ということだ。

資金提供者(金融機関など)➡有利子負債倍率➡買収意欲のある投資家➡M&Aレシオ➡買収対象企業

貸し手としての資金提供者の立場からも、借り手としての買収意欲のある投資家の立場からも、M&Aのための資金の回収(返済)可能性評価は、買収の成功確率を上げるための最重要項目のひとつである。

もし、それが同じ評価基準を用いていたなら、買収資金の貸し手も借り手も融資(投資)の安全確率を上げるための精査が非常にやりやすくなるだろう。

有利子負債倍率がグロスキャッシュローやEBITDAで評価されるならば、M&Aレシオも同じリターン指標で、有利子負債倍率が手元流動性を差し引いた純額で計算する場合には、M&Aレシオでも同じ額をネットで評価した方が都合がよいだろう。

こうした事情により、企業買収資金の貸し手となる金融機関等がその時々の事情の勘案して、買収資金の回収可能性のために採用した評価指標の種類ごとに、M&Aレシオの定義式も様変わりし得るのである。

解釈と使用法

M&Aレシオは、買収コストと被買収企業のキャッシュフロー生成力の相対比率から成る指標であるから、その値がより小さい方が早く買収コストを回収できる。早いコストの回収は、期間が短くなればなるほど、不測の事態が起り得る可能性がより小さくなるため、そうした投資はより安全だということができる。

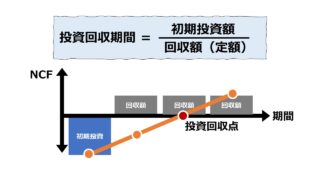

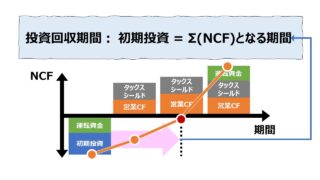

こうした、投資回収期間はより短い方が、投資の安全性(投資回収の確実性)が上がるという考え方は、回収期間法などの考え方にも共通のものである。

シミュレーション

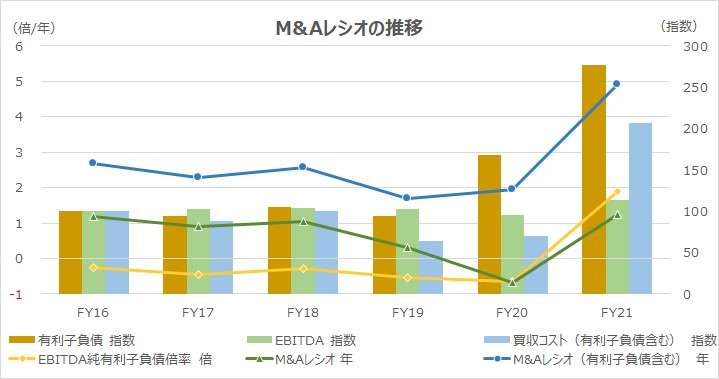

以下に、Excelテンプレートとして、FY16~FY21のセブン&アイ・ホールディングスの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「株価収益率」「現預金」「投資有価証券」「短期借入金」「1年内償還社債」「1年内返済長期借入金」「社債」「長期借入金」「営業利益」「受取利息」「受取配当金」「持分法損益」「電子マネー退蔵益」「減価償却費」「減損損失」「のれん償却額」「当期純利益」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

まずデータの説明から。

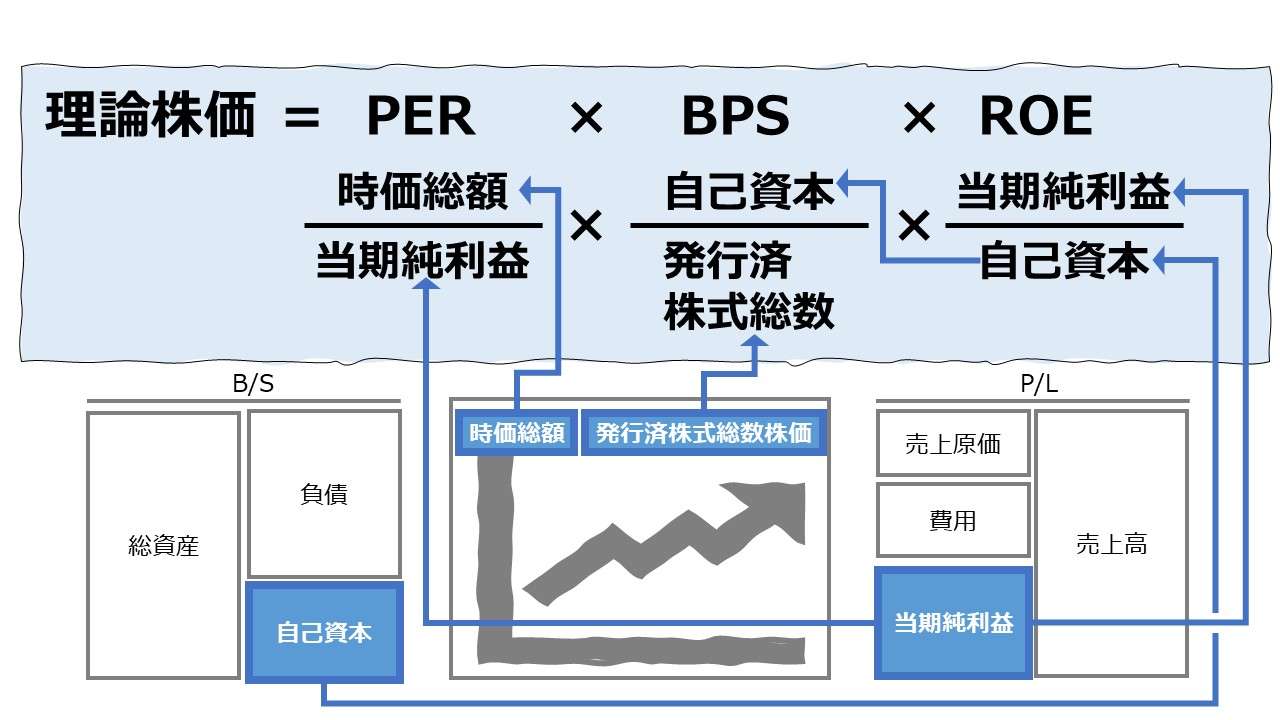

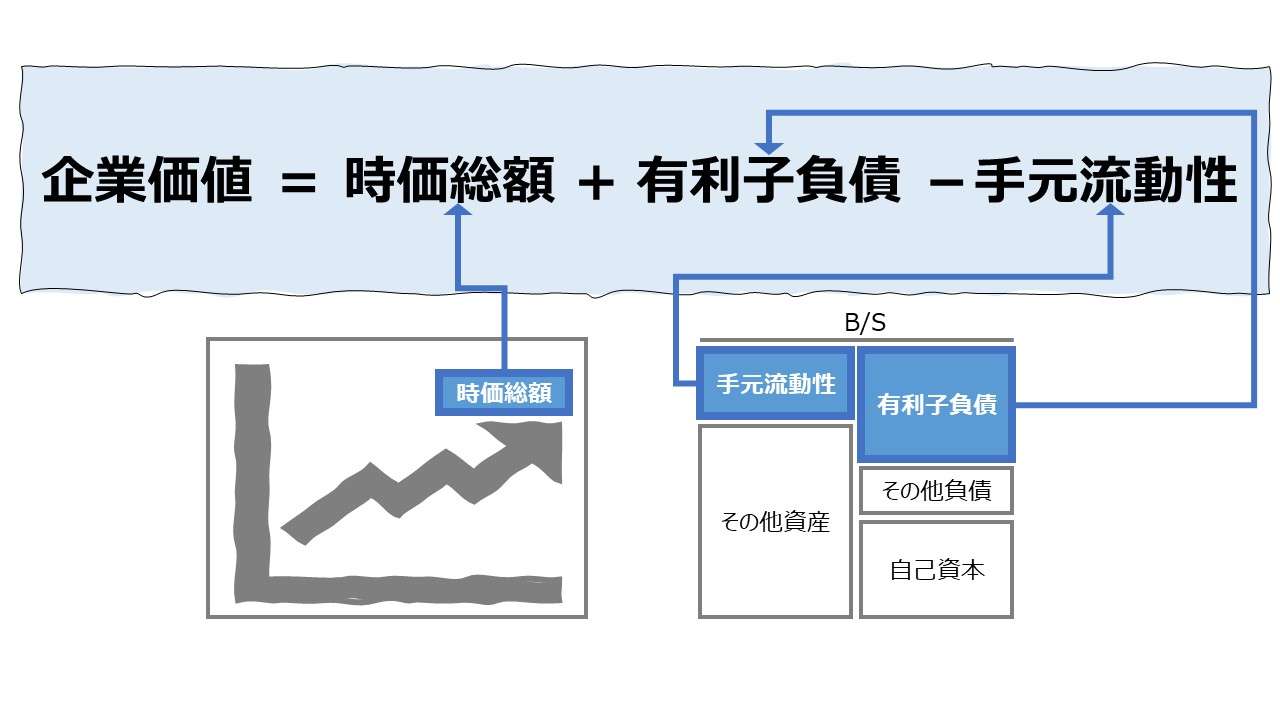

公開情報であることの制約により、有価証券報告書に記載のあるPERと当期純利益から「時価総額」を導いている。時価総額×50%=経営権 として計算している。買収コスト=経営権-現預金-投資有価証券 として計算している。EBITDA=営業利益+受取利息+受取配当金+持分法損益+電子マネー退蔵益+減価償却費+減損損失+のれん償却額 で計算している。

次に指標の解説へ。

セブン&アイ・ホールディングスは、現預金の額が有利子負債の額を超える実質無借金経営を続けてきた。その均衡が崩れるのが、FY20・21の両2年にわたったスピードウェイ買収のための借入である。

EBITDA純有利子負債倍率が、ずっとマイナス値だったのが、FY21に1.88 に跳ね上がる。これは、買収コスト(有利子負債含む)をベースに算出されたM&Aレシオ(有利子負債含む)の値が、FY16-20の単純平均「2.23」が、FY21に「4.91」と2倍超に膨らんだことからも分かる。

この数字が意味するところは、FY20までは、セブン&アイ・ホールディングスの経営権を取得した上で、手持ちの負債を全て返済するのに、2.23年かかっていたものが、4.91年を必要とするということだ。

FY20は、実際の買収費用に充てるための資金調達のタイミングの問題から、現預金が大きく積み上がり、実質の買収コストがマイナスになったため、M&Aレシオ(有利子負債を含まない)がマイナス値となっている。

倍率の基礎データが一部マイナスになるような場合を、時系列で異常値を洗い出したり傾向を把握する趨勢分析はどうにも苦手としている。

そういう場合に、巧妙にネットする/しない、置き換え可能な計数を出し入れする、等して、トレンド把握がしやすいように評価指標の採り方を工夫する必要がある。

指標が安易にプラスマイナスを跨がないようにする工夫の必要性は営業費用売上比率で触れた通りである。

本件では、❶実質無借金経営のため、手元流動性などを差し引くネットでの状況分析は難しい、❷自己資本と負債など、大きく資本構成が変わる、という2点が考慮すべき事項となる。

❶❷共に、買収コストに有利子負債を含めた経営権考慮後の企業価値をベースに、M&Aレシオを捉えることで、計数上の難点を克服している。分析目的遂行のため、複数パターンが考えらえる「買収コスト」「収益性」の定義をじっくり吟味して、評価指標を作成していきたい。

SUM関数、スパークスライン、絶対参照

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント