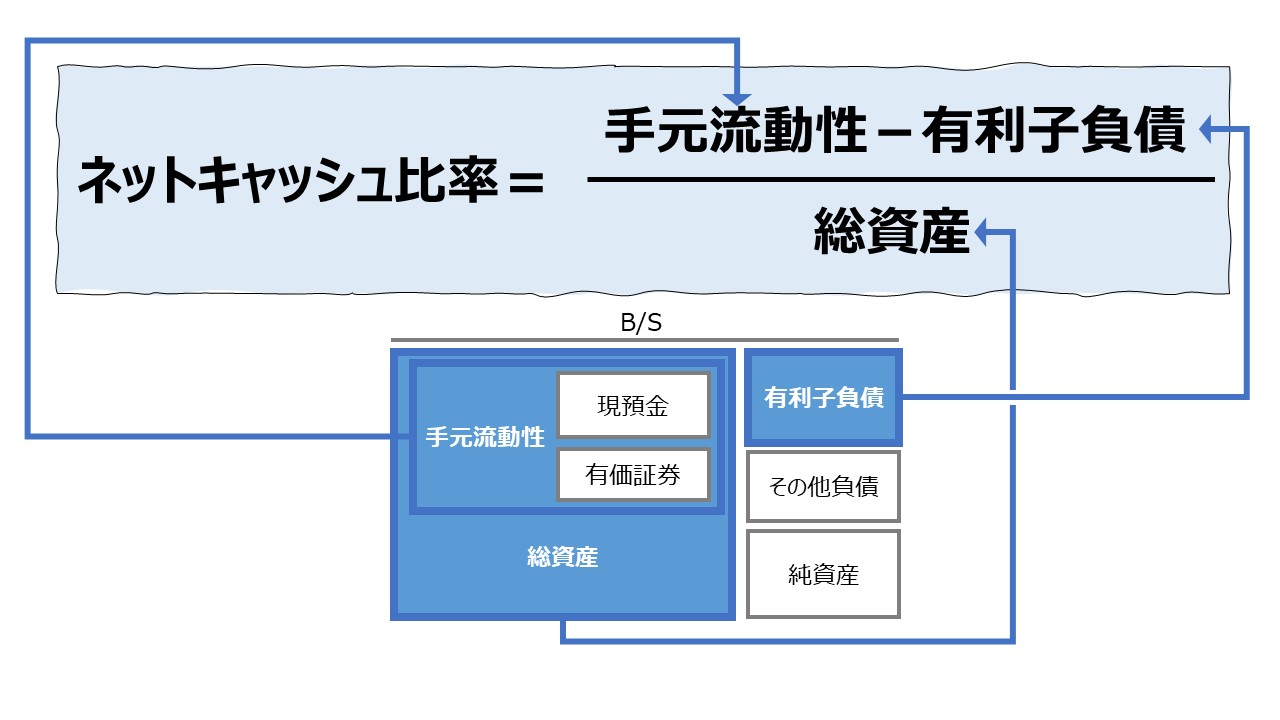

計算式

ネットキャッシュ比率(純現金総資産比率)は、総資産に占めるネットキャッシュの割合を示す指標で、単位は%である。

ネットキャッシュ(純現金)は、手元流動性から有利子負債を差し引いた値で、現在時点における企業の手元にある自由に使途を決められる純額の資金(お金・ほぼ現金同等物に近い)を意味する。

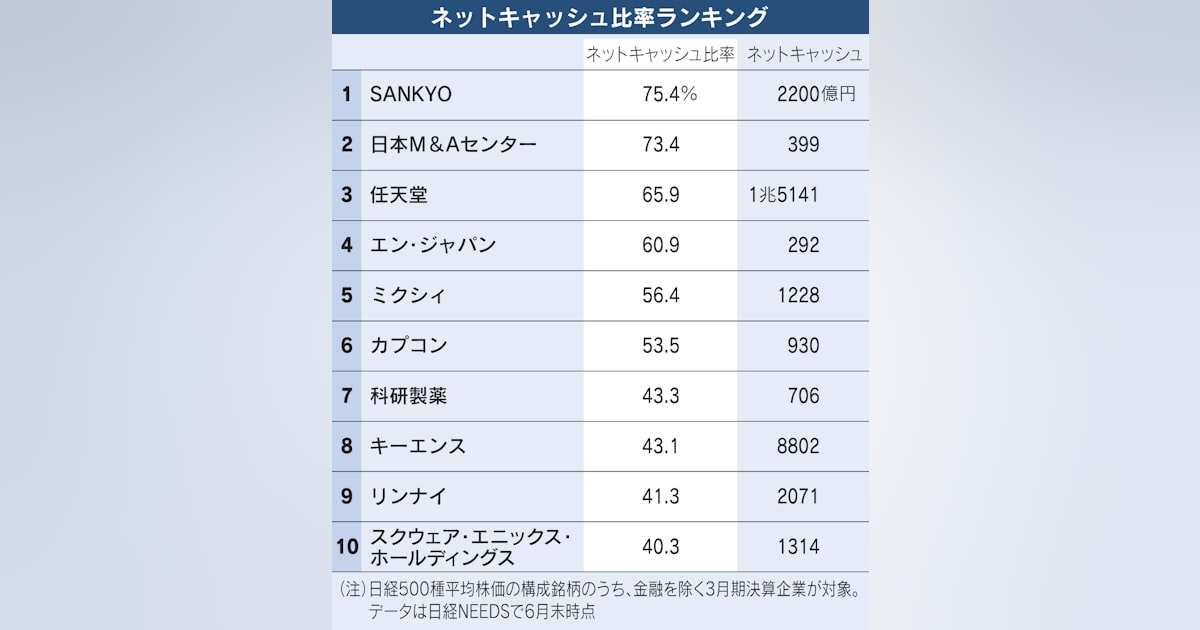

このネットキャッシュ(ネットキャッシュ比率)が多い企業のことを、一般的にはキャッシュリッチ企業と呼んでいる。

\( \displaystyle \bf ネットキャッシュ比率=\frac{手元流動性残高-有利子負債}{総資産}\times 100\%\)

- 手元流動性(残高):現金同等物+市場性のある有価証券

- 現金同等物:手持ちの現預金+取得日から満期日または償還日が90日以内の短期投資(定期預金、譲渡性預金(CD)、コマーシャルペーパー(CP)、売戻し条件付現先、公社債投資信託)

- 市場性のある有価証券:償還日に関係なく市場ですぐに換金可能な有価証券(上場株式、市場で取引されている公社債)※

※ただし、償還・売却期限が1年以内のものを含めることがある

「ネット」「純」という言葉が示す意味は、残高としてB/Sに計上されているキャッシュの内、有利子負債として返済すべき元本を取り除いたものを表すために使用される。

例えば、100のキャッシュを持っていても、そのうち、80が借入金による元本が手元にあるだけなら、ネットした(差引した)20が本当に持っているキャッシュであると考えるべき、という考え方になる。

この時のキャッシュの本来的意味は、自由に使途を選択できるお金であり、有利子負債によって水増しされた分は、返済期限が来れば債権者に返済すべきものなので、返済以外の使途に自由に使えないというロジックである。

より厳密なネット計算のために

見かけ上のキャッシュリッチ企業の中には、創薬・バイオベンチャー企業が多く含まれている。

創薬・バイオベンチャー事業には、多額の研究開発投資(R&D投資)が、医薬品の上市のずっと以前から必要になる。

そのため、研究開発投資のための資金繰り支援の意味で、スポンサー企業から試験研究の各フェーズごとに、試験研究費を前渡しする慣行がある。

これが他業種における相当低利の融資取り付けであるとみることもでき、本質的には試験研究のフェーズごとの到達基準が未達成の場合は返金義務が契約で決められていることから、ネットキャッシュの計算上、有利子負債と同様に、こうした 前受金 も手元流動性から差し引いて計算されることもある。

類似のネットキャッシュを用いた指標

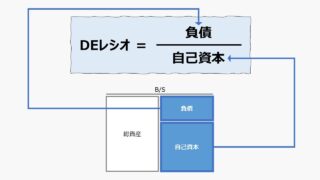

ネットキャッシュを分子に、自己資本を分母に持ってくると、ネットDEレシオが計算される。

ネットキャッシュを分母に、時価総額を分子に持ってくると、ネットキャッシュ倍率が計算される。

\( \displaystyle \bf ネットDEレシオ=\frac{ネットキャッシュ}{自己資本}\times 100\%\)

\( \displaystyle \bf ネットキャッシュ倍率=\frac{時価総額}{ネットキャッシュ}\)

ネットDEレシオは、DEレシオより手元流動性の定義をより厳しく見て、保守的に負債と資本のバランスを評価することで、長期の支払い能力である ソルベンシー(Solvency)を見る指標として用いられる。

ネットキャッシュ倍率は、ネーミングが似ているため混同しがちだが、こちらは、M&Aなどでの買収株価算定の参考値として活用される。

(※そもそも、英語圏では、ネットキャッシュそのものの扱いがあまり重要視されなくなってきており、「Net Cash Ratio」 が、ネットキャッシュ比率かネットキャッシュ倍率のどちらを指すのか、関心が低いため、計算式を見てどちらを指すかを判断することになる)

仮に、このネットキャッシュ倍率が 1.0 を割り込んでいる場合は、株式市場で現在株価で企業を買収した後、企業を清算すると、手にするネットキャッシュの方が多い、即ち、買収魅力度が高い企業という選別をするのに利用価値が高くなる。

但し、TOBなどの買収を始めると株価は当然上がることが予期されるし、清算する際に、デューデリジェンスを誤ると、思わぬ支出が隠れていることが判明したり、簡単にひとつの指標だけで判断することは早計であろう。

※ ネットDEレシオの補足

・表記は、「ネットD/Eレシオ」とされる場合もある

・計算対象となる:負債は、❶負債総額の場合と、❷有利子負債に限定する方法がある

・ネットDEレシオの場合、ネットキャッシュの影響を加味してという点が強く意識される傾向が高いことから、❷有利子負債を用いることが圧倒的に多い

定義と意味

ネットキャッシュ比率(純現金資産比率)は、手元流動性比率と同様、短期の支払い能力を見る流動性分析におけるひとつの指標である。

ネットキャッシュ比率を上げるには、

❶手許流動性残高を増やす

❷有利子負債を減らす

❸総資産を圧縮する

ことが必要になる。

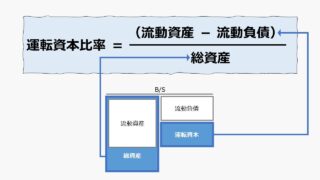

総資産に占める資産-負債の差額値の構成比率を見る指標としては、同じく「運転資本比率」なるものがある。

運転資本比率の方は、ぐるぐると正常営業循環で回っている運転資金の総資産に対する割合を示し、その比率は今後の成長投資に回せる資金量の構成比として捉える。

一方で、ネットキャッシュ比率は、今まさにぐるぐる回転している運転資金ではなく、もっと静態的に、今現在、自由に使えるお金が総資産に対してどれくらいの割合で蓄積されているかを示す。

ネットキャッシュは、❶企業成長のための再投資資金、❷厳密には左記に含まれるが、M&A投資資金、❸財務体質強化のための内部留保または借入金返済などの資金、❹株主還元資金といった使途に向けて、一義的には経営者が配分案を決定し、株主総会にて株主の承認を得る性質のものである。

あくまで、総資産に占める使途を自由に考えることができる資金の比率を意味し、ある面で経営自由度を測る指標ともなる。

ネットキャッシュ倍率を用いて、直接株価の割安性・割高性を評価する前に、いったん、B/S上のバランス構成として、ネットキャッシュの割合がビジネスモデルに照らして適正な範囲に収まっているかを点検する方が先かもしれない。

ネットキャッシュとネットキャッシュフローの違い

ここまでくると、何やら判じ物の風合いが色濃くなるが、ネットキャッシュはストック(残高)概念で、B/S項目だけで計算される。

一方で、ネットキャッシュフローは、フロー概念で、基本的にキャッシュフロー計算書(C/S、C/F)で計算される。

極端に平たく言うと、ネットキャッシュフローは、❶営業キャッシュフロー、❷投資キャッシュフロー、❸財務キャッシュフローの総合計となる。

解釈と使用法

類似指標との計算方法の違いについて

計算の簡便化のために、極端にシンプル化した例を用いると、

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 100 | 有利子負債 | 100 |

| 有価証券 | 50 | その他負債 | 200 |

| その他資産 | 250 | 純資産 | 100 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 費用 | 1760 | 売上高 | 1800 |

| 利益 | 40 |

| 時価総額 |

|---|

| 480 |

手元流動性残高 = 現金 + 有価証券 =100+50=150

ネットキャッシュ = 手元流動性残高 – 有利子負債 =150-100=50

となることから、

\( \displaystyle \bf ネットキャッシュ比率=\frac{50}{400} =12.5\%\)

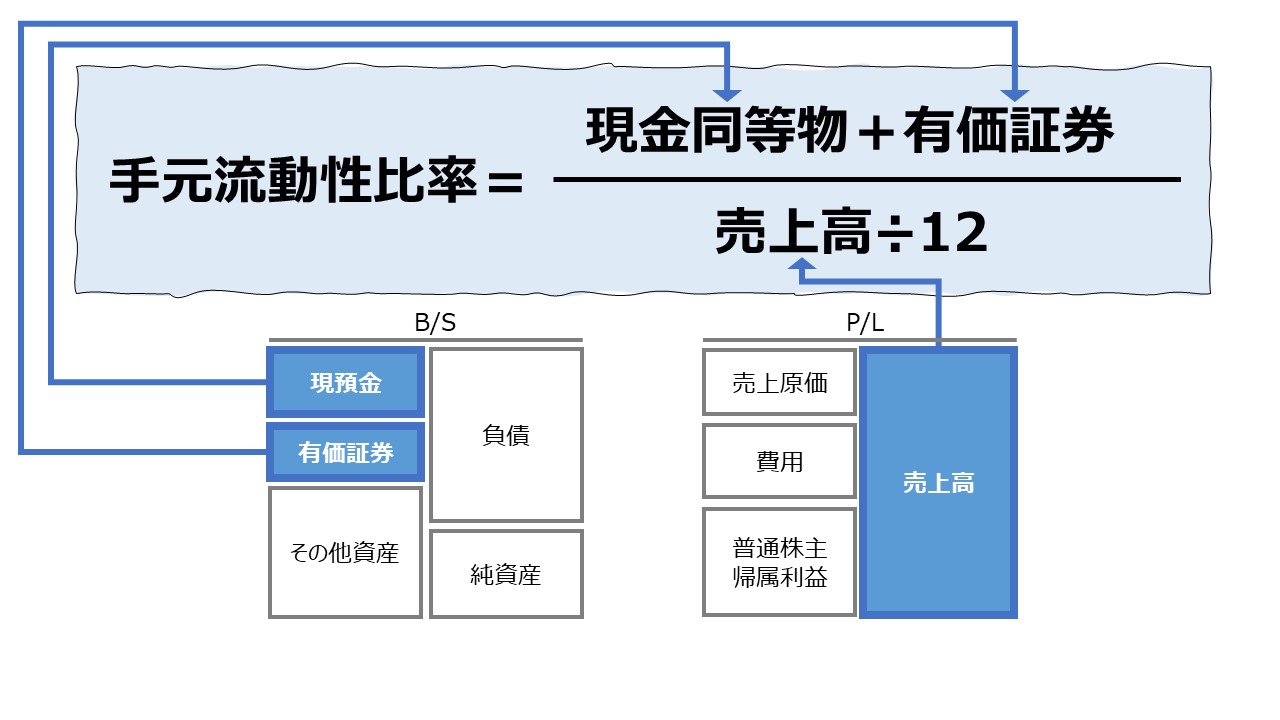

\( \displaystyle \bf 手許流動性比率=\frac{150}{1800\div12} =1.0\)

\( \displaystyle \bf ネットDEレシオ(総負債)=\frac{100+200-150}{100} =\frac{150}{100}=150\%\)

\( \displaystyle \bf ネットDEレシオ(有利子負債)=\frac{100-150}{100} =-50\%\)

\( \displaystyle \bf ネットキャッシュ倍率=\frac{480}{50} =9.6倍\)

という計算ができる。

いわゆるキャッシュリッチと呼ばれる企業は、ネットキャッシュ > 0 であるから、その1の補数である純有利子負債(ネットデッド)は必然的にマイナスになる。

よって、純有利子負債を分子にとったネットDEレシオは、必ずマイナス値になる。

(※筆者はネットDEレシオも、ネットキャッシュ比率もあまり重要視していない。いずれも、最初から、ネットしないとDEレシオが目も当てられない数値になる、または、キャッシュリッチである結論が最初から分かっている企業にネットキャッシュ比率を適用するという財務分析レポートを多く目にしてきたからである)

理解の仕方として、キャッシュリッチ企業は、高いネットキャッシュ比率を誇り、同時にネットDEレシオ(有利子負債ベース)はマイナスを示す関係にあることが分かっていればよい。

目安について

総資産回転率がおよそ1.0であること、手元流動性比率が1か月であること、自己資本比率が40%であること、負債総額に占める有利子負債比率が80%であるという平均的な企業を想定すれば、

| 借方 | 貸方 | ||

|---|---|---|---|

| 手元流動性 | 10 | 有利子負債 | 57.6 |

| その他資産 | 110 | その他負債 | 14.4 |

| 自己資本 | 48 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 費用 | 100 | 売上高 | 120 |

| 利益 | 20 |

となるので、

\( \displaystyle \bf ネットキャッシュ比率=\frac{10-57.6}{120} =-40\%\)

\( \displaystyle \bf 手許流動性比率=\frac{10}{120\div12} =1.0か月\)

\( \displaystyle \bf ネットDEレシオ(総負債)=\frac{57.6+14.4-10}{48} =\frac{62}{48}=130\%\)

\( \displaystyle \bf ネットDEレシオ(有利子負債)=\frac{57.6-10}{48} =100\%\)

が、平均的な企業が示す関連指標の値となる。

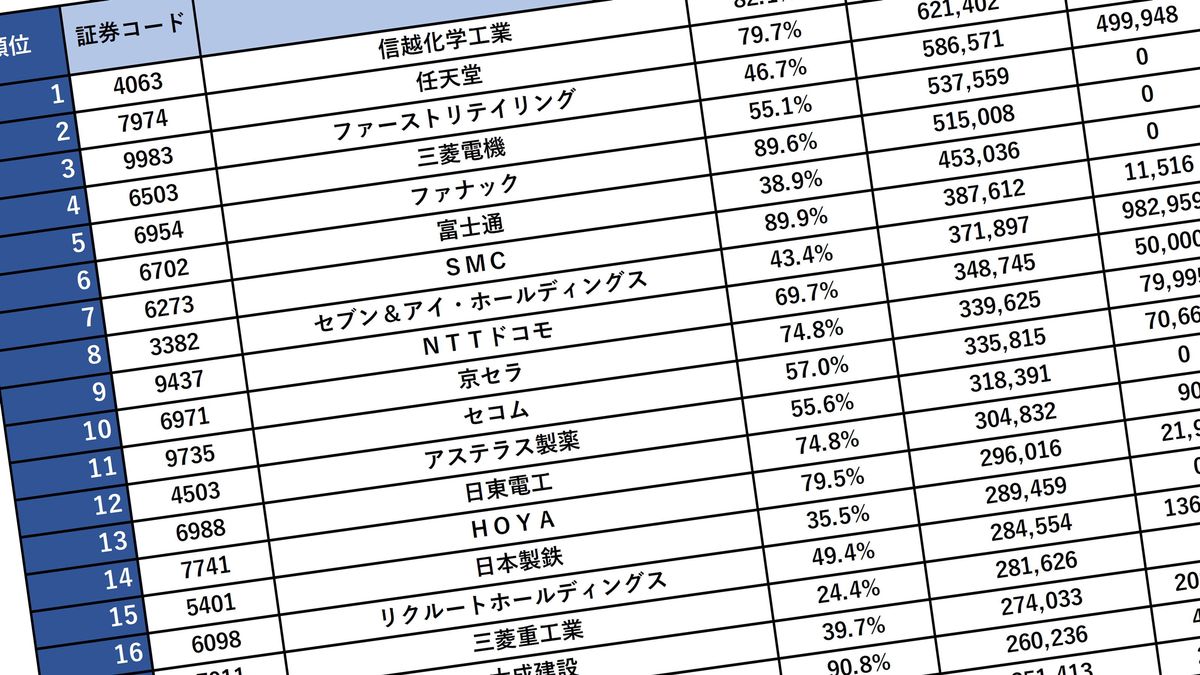

しかし、よく目にするレポートは、どれもネットキャッシュ比率が大きくプラスで、ネットDレシオもたいていはプラスのものが多い。

いずれも、その指標単独で見たランキング上位の異常値をリストアップしたものだということが分かる。

(※ネットキャッシュがマイナスの状態ある場合、それは「ネットデッド(Net Debt)」と呼ぶことが多い)

そういう意味で、個別の財務分析レポートに惑わされることなく、日本企業の平均的な企業(総資産回転率=1.0、手許流動性比率=1か月、自己資本比率=40%、有利子負債依存度=48%を前提にすると、

逆に、月商を超えるなら、運転資金の余裕が大きいことを意味するので、しばらくの間は、手元流動性だけで短期の支払いに対応できると考える。

”過ぎたるは猶及ばざるが如し”

ちなみに、ネットキャッシュ比率 >0 である企業のことを、「実質無借金企業」と呼ぶことがある。

典型的なキャッシュリッチ企業像

従来は、日本経済の長きにわたって、キャッシュリッチ企業には2つの流れがあった。

❶社歴の長い、昔の優良企業で、内部留保が適切に運用されずに積み上がっている企業

❷ゲーム産業や新薬開発、半導体製造装置製造といった、好不況の波が激しく、手許流動性比率を上げておかないと資金繰り上で問題が生じる可能性の高い企業

最近では、これら伝統的なキャッシュリッチ企業に加えて、

❸持たざる経営(ファブレス、SaaSなどの知識集約業界)により、圧倒的に固定資産比率が低い企業

❹当初からM&Aによる企業規模の拡大と事業横展開を目指し、常に投資用資金を待機させておく必要がある企業

❺儲かりすぎて、内部に資金が滞留し続けている今どきの急成長企業

という系譜の企業もキャッシュリッチ企業ランキングの上位に目立つようになってきている。

できれば、❺に分類される企業への株式投資だけを手掛けたいものである。

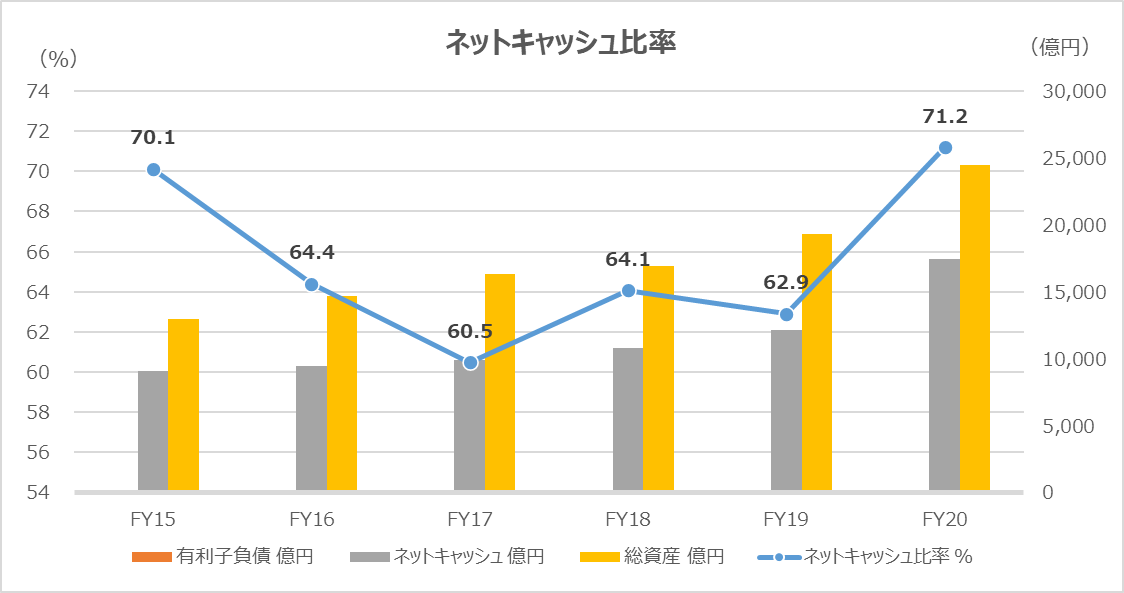

シミュレーション

以下に、Excelテンプレートとして、以前からキャッシュリッチ業界として有名なゲーム産業から代表格である任天堂の、FY15~FY20の実績データをサンプルで表示している。

入力欄の青字になっている「評価期間」「現預金」「有価証券」「有利子負債」 「総資産」 に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

もしかすると、任天堂はこのテンプレートに相応しくないのかもしれない。

なぜなら、有利子負債が無いからである。厳密にはリース債務がわずかながらに存在するが、もしそれを計上しても微々たるものである。

口が悪い人の中には、「在庫も工場もいらないから、儲けが全部現金になっているだけだ」と悪く言う人がいるかもしれない。

それは負け惜しみだろう。

運転資金も設備投資も不要でかつ、利益率の高いビジネスモデル構築に先人たちは苦労したのである。

ゲームタイトルが不発に終わったときのバッシングたるや筆舌に耐えがたいものがあった。

ネットキャッシュ比率が60~70%を常時維持していること、微々たるリース債務以外は名目表も有利子負債が無いことから、実質無借金経営を超えて、完全無借金経営である。

もし、これに、最適資本構成の話を持ち出して、支払利息によるタックスシールド分だけ、企業価値が増進するから、借入金を増やすべきであるという進言をする人がいるかもしれない。

おそらく、それを口にする人は、借入金で調達した分を株主還元に回してもらうことを願ってそういうのだろうと推測する。

グリーンメーラーよろしく、株主還元を求めるか、より面白いエンターテイメント企業となることを目指すのを応援するか、株主だけが決められることである。

【参考】使用しているExcel関数

SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント