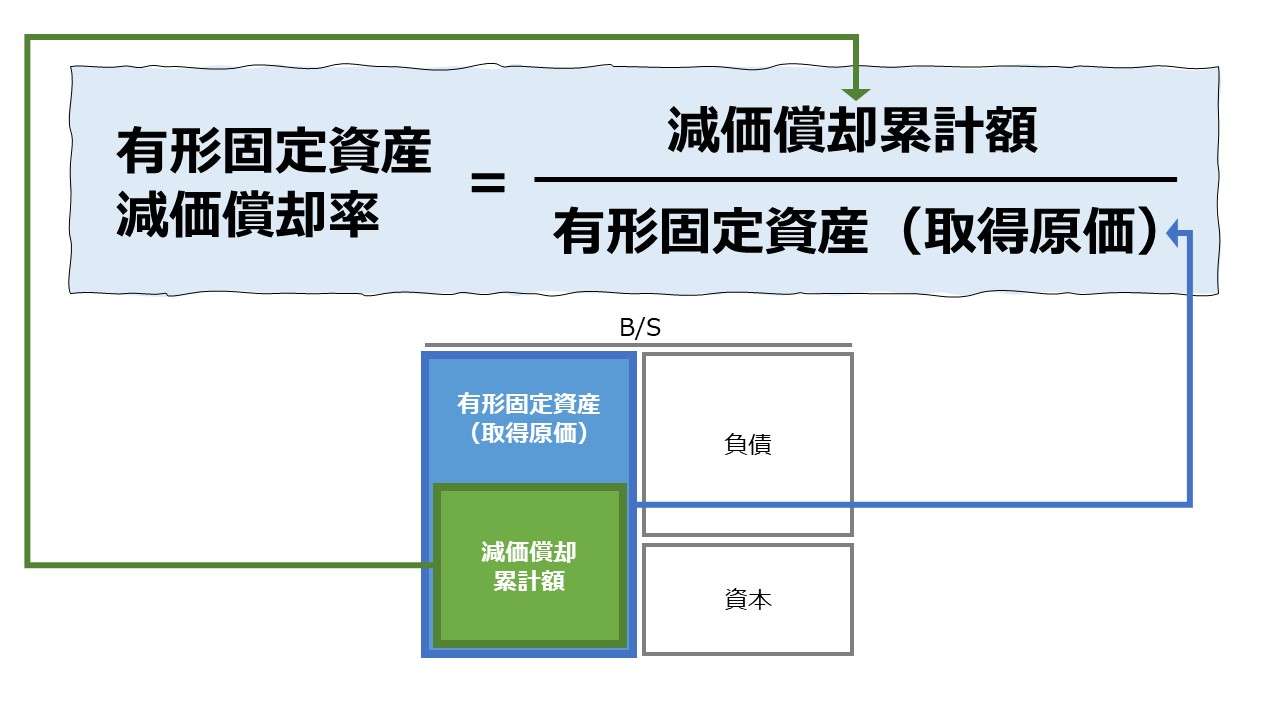

計算式

有形固定資産減価償却率は、有形固定資産の取得原価に占める減価償却累計額の比率(構成割合)を示すものである。この指標により、償却対象資産の減価償却の進捗度、言い換えれば、法定耐用年数の到達度が分かる。

英語では、「Tangible Fixed Assets Depreciation Ratio」「Accumulated Depreciation Ratio for Tangible Fixed Assets」とも呼ばれる。

減価償却が持つ自己金融効果から、この比率が高い場合は、設備更新(有形固定資産の更新投資)のための資金が企業内部に十分に蓄積しているとの推測が立つため、企業財務の充実性の反証と考えられている。

単位は「%」が用いられる。

❶ \( \displaystyle \bf 有形固定資産減価償却率 = \frac{減価償却累計額}{有形固定資産の取得原価} \)

または

❷ \( \displaystyle \bf 有形固定資産減価償却率 = \frac{減価償却累計額}{有形固定資産の簿価+減価償却累計額} \)

例

取得原価 1200

減価償却累計額 900

簿価 300

❶ \( \displaystyle \bf 有形固定資産減価償却率 = \frac{900}{1200}=75.0\% \)

❷ \( \displaystyle \bf 有形固定資産減価償却率 = \frac{900}{300+900}=75.0\% \)

貸借対照表(B/S)は、総額主義の原則によりいったんはグロス表示されなくてはいけない。そのため、有形固定資産を含む償却対象資産は、まず取得原価を表示し、そこから減価償却累計額を差し引くことで、ネット表示に修正されることになる。

上記の用法では、「簿価」は、減価償却累計額控除後のネット表示された簿上の資産価値という意味である。

- グロス表示:有形固定資産価額は 取得原価 で表されている

- ネット表示:有形固定資産価額は、取得原価 – 減価償却累計額 で表されている

定義と意味

「有形固定資産減価償却率」は、貸借対照表(B/S)の借方・貸方の両面から分析対象となり得る。

すなわち、借方から見れば、有形固定資産(設備投資)の更新期間の最適化問題であり、貸方から見れば、設備投資に必要な資金調達(資金確保)の問題である。

経済寿命と「資産老朽化比率」

有形固定資産減価償却率は「資産老朽化比率」とも呼ばれ、おおよその建物・機械設備等の取得年限を教えてくれるものになっている。

減価償却期間は、日本の場合、国税庁が定める法定耐用年数に従って、償却対象資産ごとに一律に定められた期間をもって減価償却計算された結果が開示される。

実務的には、法定耐用年数と企業が設定した任意の経済的耐用年数の差は、必ず税効果会計の仕組みも二重構えになっているため、企業間比較がしやすいように、結果的に期間損益に対しては法定耐用年数に統一されるとみて問題ない。

参考リンク 減価償却資産の耐用年数表|藤枝市

しかし、ここでは個別の有形固定資産に対する分析を行うという目線でこの指標を考える。

そうすると、例えば、法定耐用年数が50年の「鉄筋コンクリート造の事務所用建物」の取得原価が10億円で、定額法を用いて減損対象にもなっていない場合、減価償却累計額が8億円ならば、8億円÷10億円=80%、50年×80%=40年 と計算することができる。

これは築40年経っていることが帳簿上の減価償却累計額からかなり高い確度で推測できることを意味する。

こうした計算手法は、例えば企業全体とか、とある事業グループにおける建物・機械設備の建築年数・取得年数がどれくらいで、更新投資の必要性やタイミングを計るための目安とすることができる。

複数ある有形固定資産について、個別に取得年月日と全体平均に対する金額的加重平均値への影響額を計算する手間を考えると、こうした計算は非常に手軽で使いやすい。

上記の例でいえば、有形固定資産減価償却費率が80%ならば築40年の建物を現在使用していることになり、建て替えまであと10年を切っている。通常の企業ならば、建て替え計画のための資金準備と建て替えプロジェクトのための要員管理を始めていてもおかしくはない。

これが、有形固定資産償却率が20%で築10年と計算できるならば、まだ建築年数が若い(浅い)ので、他の設備投資案件にかかりっきりになっていても当面の問題はないと当たりが付くだろう。

つまり、有形固定資産減価償却率が大きいほど、資産を購入してからの経過期間が長く、資産価値が減少していることを表している。

そのことは、早晩、償却対象の有形固定資産の更新投資・取替投資などの段取りが必要になっている緊急度を教えてくれることになる。

「資産老朽化比率」という呼び方は、老朽化しているからすぐに設備を取り換えないといけないという気持ちをストレートに表してくれている。

これは気持ちだけの問題に留まらず、経済的な意味も有している。

機械・設備など、それらの使用とともに、性能が劣化し、その維持保全のための費用が徐々に増加する構造にある同種設備の更新においては、物理的な寿命が到来する前に更新する方が経済的にお得なことが多い。

資産老朽化比率が高まれば高まるほど、

新規購入資産の減価償却費 < 現資産の減価償却費+補修費・維持費

になる傾向が強くなる

こうした修理しながら使い続けるより、思い切って買い替えた方がコストが安くなる取替期間のことを経済寿命という。

有形固定資産減価償却率(資産老朽化比率)が示す現在時点の固定資産の年齢(取得期間)を「現年齢」と言い換えると、設備投資のタイミングを計るという一点においては次のような判定をすることにも一定の合理性がある。

自己金融効果とタックスシールド(節税効果)

減価償却費は、非現金支出費用の代表例である。

費用として損益計算書(P/L)に計上されるものの、キャッシュは流出しない(キャッシュアウトしない)性質を持つ。

一般的な形式としては、キャッシュは、有形固定資産の購入・取得時に一度切り支出されるだけだからだ。

このことは、減価償却累計額は、有形固定資産の購入・取得時に一時的に支払ったキャッシュを、期間損益計算の過程を通じて、社内に再び取り戻すことを促す。

有形固定資産減価償却率が100%になった時点で、財市場の価格が上がっていなければ(物価上昇/インフレがなければ)、以前の購入代金でもう一度同じ固定資産を取得することが可能になる。

この構造を、特段外部から資金調達を仰ぐことなく、社内で留保利益を蓄積させることで更新投資の資金源を獲得できる性質から、自己金融効果(内部金融効果)と呼ぶ。

さらに、減価償却費は会計上の期間費用を構成するとともに、法定耐用年数に従って償却計算されていれば、同じく損金算入できることから、タックスシールド(節税効果)も併せ持つことが知られている。

例

減価償却費 100

法人税率 20%

タックスシールド = 100 × 20% = 20

自己金融効果にプラスして、タックスシールドの効用も考慮すれば、大抵の物価上昇を上回る経済効果を得ることができ、更新投資・取替投資の資金源を十分に確保することができる。

上記のケースでは、減価償却費 100 に加え、タックスシールドによる節税額 20 の合計120が次の設備投資のための準備額として積み上がっているはずである。

このことから、固定資産減価償却率は、貸借対照表(B/S)の借方目線で、「資産老朽化比率」として活用されることも多々あるものの、主に、貸方目線で、有形固定資産に対する設備投資の余裕額を示す指標とされる。

設備投資資金を含む短期の資金繰り指標とされることから、本稿では、広義の安全性指標、狭義のレバレッジ指標として分類する。

- 借方目線:「資産老朽化比率」として、設備投資タイミングの判定に用いる

- 貸方目線:「資金繰り余裕度指標」として、設備投資準備額の充足度を測る

解釈と使用法

有形固定資産減価償却率(資産老朽化比率)が示す現在時点の固定資産の年齢(取得期間)を「現年齢」と言い換えて、主に、設備投資を視野に入れた、資金繰りの余裕度を示すレバレッジ指標としての使い方にフォーカスすると、以下のような判定基準を設定することが可能になる。

シミュレーション

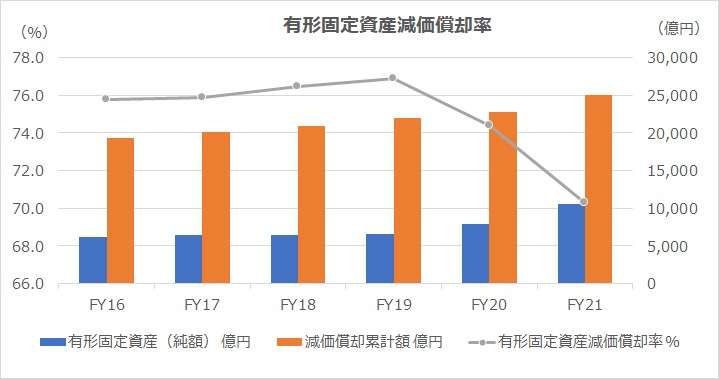

以下に、Excelテンプレートとして、FY16~FY21の信越化学工業の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「建物及び構築物(純額)」「機械装置及び運搬具(純額)」「その他有形固定資産(純額)」「減価償却累計額」に任意の数字・文字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

信越化学工業は、本稿で取り上げた「有形固定資産減価償却率」という指標において、お化けみたいな異常値を叩き出す企業のひとつである。

当社の卓越した高収益性についての解説が数多いが、筆者が考える高収益性の原因であり結果が、この常時75%を超えていた有形固定資産減価償却率である。

(※FY21は、攻撃的な設備投資により、70%台にまで低下したものの、それでも製造業平均を大きく上回る水準を維持している)

一般的に、高い有形固定資産減価償却率を保持している会社は、設備投資に消極的で、社内に自己金融で調達した内部金融の額を溜め込んでいる印象が強い。

財務安定性は確保しているものの、成長投資に及び腰の姿勢は、アクティビストによる配当金積み増し要求のターゲットになりやすい。

しかし、信越化学工業は、積極的な攻めの設備投資を継続しながら、実質無借金経営(現預金が有利子負債を上回っている)を続けている稀有な存在である。

FY21は、シンテック社における塩化ビニル樹脂一貫製造設備の新設に622億円、信越半導体における半導体シリコンウエハーの高品質化対応とフォトレジスト製造設備の増強に1,065億円、シリコーン製品製造設備の増強に374億円を投資している。

例えば、「電子部品、デバイス又は電子回路製造業用設備」の法定耐用年数は、5~8年の間である。しかし、現実には、技術的陳腐化の方が早く、1年も経たないうちに旧式となることが大半である。

信越化学工業は、恐らく、法定耐用年数を大幅に下回る期間で減価償却を行い、設備の新陳代謝を怠らないように努力しつつ、生産技術のキャッチアップに汗をかいているはずだ。

それが積年の努力の塊となり、常時75%の有形固定資産減価償却率を叩き出す秘訣となっている。

なお、信越化学工業の貸借対照表(B/S)は、有形固定資産を含む償却対象資産は全て純額(ネット、減価償却累計額が控除後)で記載してあり、減価償却累計額は注記に回っている。

よって、有形固定資産減価償却率の計算に当たっては、❷の方式を用いることになる。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント