計算式

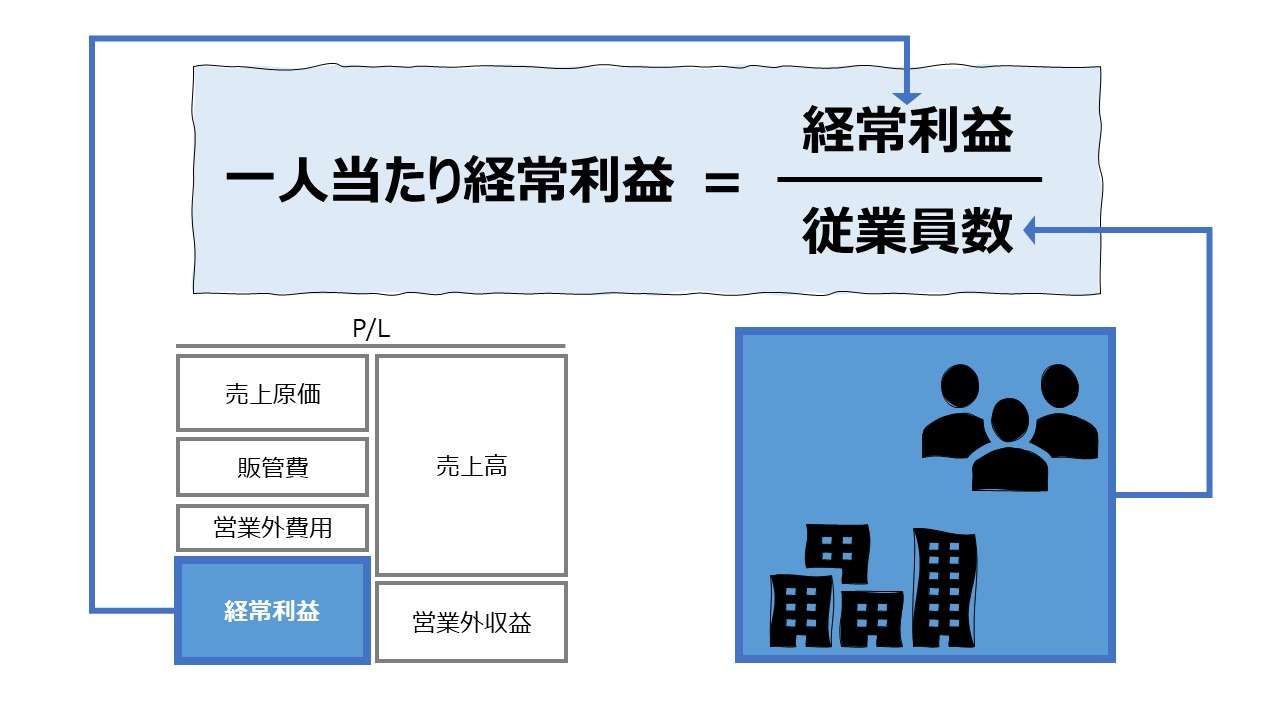

一人当たり経常利益は、従業員一人当たりでどの程度の経常利益を稼ぐことができているかを表す。

英語では、経常利益を表す語彙の種類だけ言い方があるともいえるが、「Ordinary Income per Employee」辺りを例示しておく。

通常は人数(ヘッドカウント、ウォームボディ)を用いるが、工数(稼働時間、就業時間)を用いることもある。なぜなら、パート・アルバイトとフル雇用の労働者の時間当たり生産性や時間当たり売上高等を同じ条件で算出することによって、正確に労働付加価値を計算するためである。

ここでは、わかりやすさのため、単純に人数を用いる。

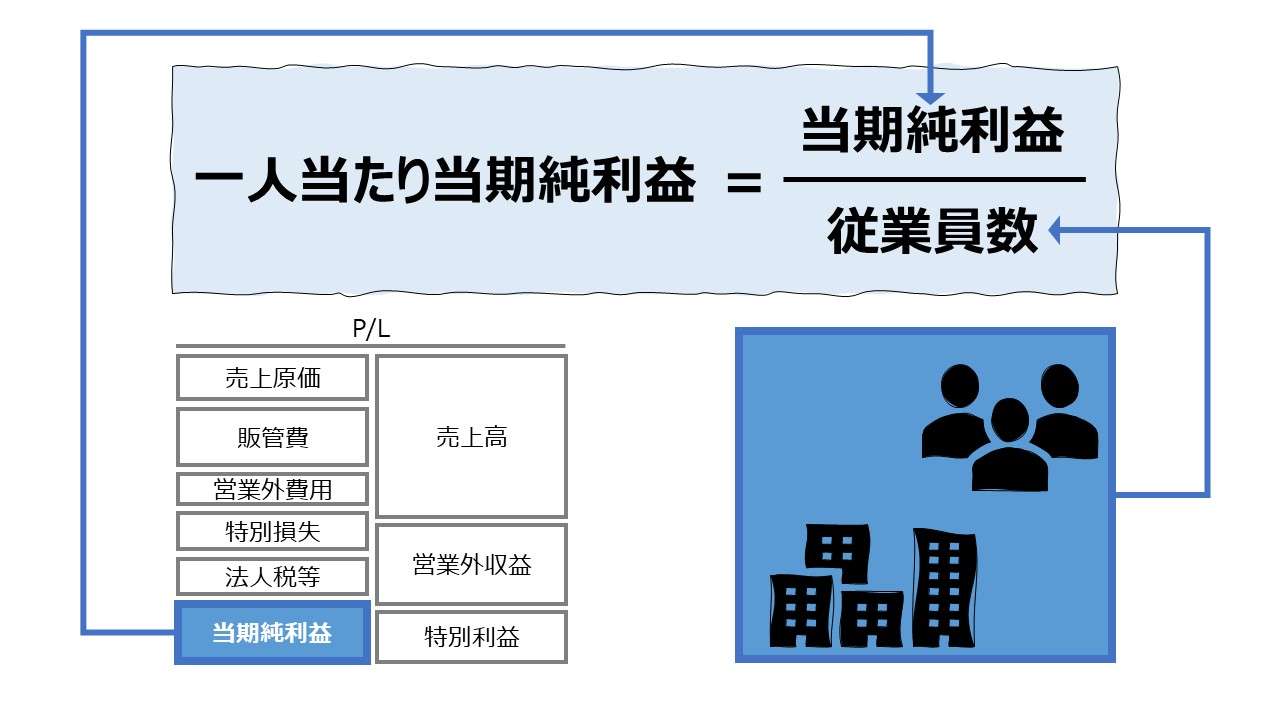

\( \displaystyle \bf 一人当たり経常利益= \frac{経常利益}{従業員数} \)

この指標の単位は「一人当たり」で、経常利益は法定通貨単位で表される金額指標であるから、ここでは通貨単位を「円」とすると、「円/人」と表現することができる。

例

経常利益 8000万円

従業員数 20人

\( \displaystyle \bf 一人当たり経常利益= \frac{~~8000万円~~~}{20人} = 400万円/人 \)

分子はP/L項目でフロー情報である。P/L項目が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次利益ならば12倍、単四半期利益ならば4倍する。

分母の従業員数はB/S項目ではないが、資本と同様のストック概念で認識する。そのため、B/S項目と同様、平均在籍人数を用いる方法と、期首または期末の数字を用いる方法が存在する。平均在籍人数の方は、期首期末の平均値であり、(期首在籍人数+期末在籍人数)÷2 で求める。

仮に、経常利益が単四半期の場合、従業員数も同じ単四半期の期首期末の値を用いて平均在籍人数を計算する必要がある。年平均残高は用いない。

また、従業員数の数え方には、次の2つの考え方がある。

①単純な頭数(Warm body)

②標準1日作業時間当たり人数(Full time equivalent)

①は、8時間労働者も4時間のパートタイマーも同じく一人二人と数えるやり方。②は、4時間のパートタイマーは0.5人分とカウントするやり方である。

よって、従業員の数え方は以下の4つの方法が存在することになる。

期首に、正社員(8時間勤務)5人、パートタイマー(4時間勤務)10人、期末に、正社員7人、パートタイマー8人だとしたら、下表のようになる。

| 期中在籍平均 | 期末在籍数 | |

|---|---|---|

| ヘッドカウント | 15人 | 15人 |

| 標準工数 | 10.5人 | 11人 |

- 経常利益:売上高 - 売上原価 - 販管費 + 営業外収益 - 営業外費用

- 企業が通常行っている業務の中で得た利益で、本業の儲けである営業利益に受取利息や支払利息など、主に財務活動に関連する営業外損益を加味して計算する

- 従業員数:経済活動に動員された人の数

定義と意味

企業の労働生産性は、「生産性分析」「Productivity」における主要な指標のひとつである。

一般に、付加価値を用いた生産性分析は、

①生産効率の分析

②付加価値の分配の分析

の2つの体系からなる。

本稿では専ら①の観点から見たものであり、一人当たり経常利益は、事業に投下された労働力(人的資本)がどれくらいの経常利益を生み出したかという労働力単位当たりの効率を意味する。

いわゆる労働生産性指標を構成する「一人当たり付加価値(Value Added per Employee)」のアウトプット基準を経常利益に置き換えたものとも考えられなくもない。

しかしながら、付加価値額と段階利益はそもそもの計算ルールが異なること、経常利益は、付加価値には含まれる減価償却費や人件費、租税公課などから成る販管費が除かれていることから、売上総利益より付加価値額とは乖離する(下方修正される)ことから、売上総利益とは違って付加価値分析の代理指標にはあまり相応しくない。

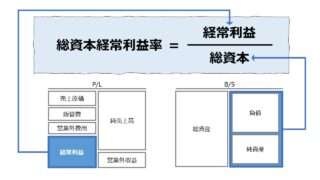

その中で、一人当たり経常利益を敢えて分析する意義は、収益性分析にカテゴライズされる「総資本経常利益率(総資産経常利益率)」の細分析として、一人当たり利益と労働装備率※のブレークダウンを分析することに活用することにあろう。

(※ 通常、労働装備率は、従業員一人当たりの設備投資額を示す指標である)

\( \displaystyle \bf 総資本経常利益率= \frac{経常利益}{総資本} = \left(\frac{経常利益}{従業員数}\right) \times \left(\frac{従業員数}{総資本}\right) = \left(\frac{経常利益}{従業員数}\right) \times \frac{1}{\left(\frac{総資本}{従業員数}\right)} \)

\( \displaystyle \bf 総資本経常利益率= 一人当たり経常利益 \times \frac{1}{労働装備率(総資本ベース)} \)

\( \displaystyle \bf 総資本経常利益率= 一人当たり経常利益 \times 労働装備率(逆数、総資本ベース) \)

ここから一般論として、総資本経常利益率を向上させるには、❶一人当たり経常利益を増やすこと、❷労働装備率(総資本ベース)を減らす(人当たり投資額を節約する)こと、のいずれか/両方を実現することであると理解できる。

さて、同様の展開式による分析として、「売上高」を併用する方法も存在する。しかしながら、「売上高」を用いた展開式による細分析の場合は、経常利益に代えて、「売上総利益」または「営業利益」を採用することをお勧めする。

下記は、最適と思われる営業利益を採用した場合の展開式の一例「総資本営業利益率」によるものである。

\( \displaystyle \bf 総資本営業利益率 = \frac{営業利益}{総資本} = \frac{営業利益}{売上高} \times \frac{売上高}{従業員数} \times \frac{従業員数}{総資本} \)

\( \displaystyle \bf 総資本営業利益率 = 売上高営業利益率 \times 一人当たり売上高 \times \frac{1}{労働装備率(総資本ベース)} \)

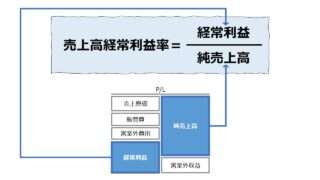

経常利益を用いた分析に売上高はあまり相応しくない。なぜならば、再三に亘り、このサイトで言及している通り、経常利益の中身は売上高を経由するものに限定されていないからだ。

経常利益に、受取利息のような営業外収益を経由するものが含まれている限り、売上高と経常利益はそのすべてが直結しているわけではないのである。

(➡詳細は「売上高経常利益率(Ordinary Profit Margin)」を参照して頂きたい)

双方を分子分母に持ってくる「売上高経常利益率」という指標はどうもアンバランスなものに見えて仕方がなく、その分子分母未対応の計算結果から導かれた「百分率」としての利益率を厳密に追っかけても、数学的な意味は全く見いだせない。

よって、経常利益を含む指標を取り扱う場合、極力「売上高」なる係数を介在させなくて済むものならそうした方が望ましいということになる。

解釈と使用法

ベンチマークとしての使用法

一人当たり経常利益は、労働生産性の厳密な計算手続に拠らずにして、比較的容易に計算できるため、ある閾値や業界平均値などを参考にベンチマークを定めて良し悪しを判断することが多い。

経常利益が、本業からの利益に加え、為替差損益や利息収支といった財務活動からの損益を含めた総合的な収益力を表示するものと考えられていること、特別損益といった一時的でかつ巨額な損益項目による外乱を受ける前の比較的定常的な収益力を表示するものと考えられていることから、企業の総合的な収益力を測定するのにふさわしいと論じられることもある。

世間一般的に、一人当たり経常利益の打倒的な水準は概ね、プライム上場企業の平均は約1,000万円/人、中小企業で約600万円/人程度だといわれている。しかし、労働集約度は業種/業界ごとにばらつきと水準が大きく異なっていることから、できるだけ、一人当たり経常利益をベンチマーク指標に採用する場合は、企業規模・業種などを見極めてから使用することをお勧めする。

そういう前提を踏まえたうえで、

程度の判断は可能かもしれない。

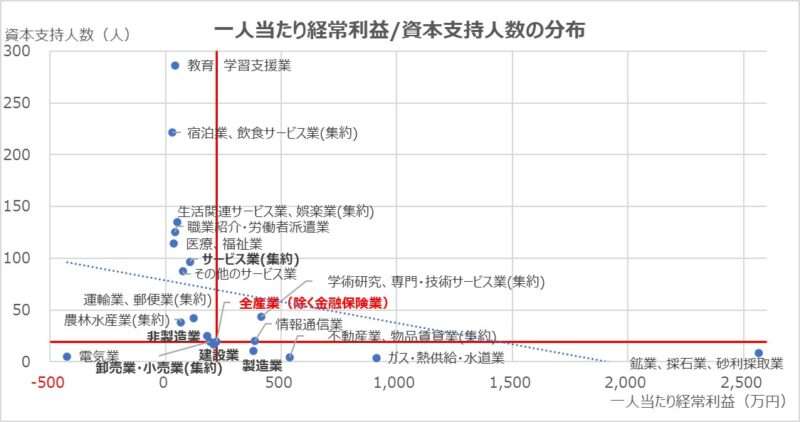

業界平均値の分析

2022年度『法人企業統計』から、一人当たり経常利益の概算値を算出した。労働生産性の発揮度合いを見るため、「総資本経常利益率(総資産経常利益率)」の展開式として一人当たり経常利益を扱う。使用した指標はデータ項目の関係から下記のように定義した。

\( \displaystyle \bf 総資本経常利益率 = \frac{経常利益}{従業員数} \times \frac{従業員数}{総資本(平残)} \)

\( \displaystyle \bf 総資本経常利益率 = 一人当たり経常利益 \times 資本支持人数 \)

- 従業員数 = 期中平均従業員数(当期末)

- 総資本(平残) = {資産合計(当期末) + 資産合計(前期末)}÷ 2

労働装備率(逆数、総資本ベース)は、この名称そのままでは長々しいため、「資本支持人数」(仮称)と仮置きさせて頂いた。意味は、資本1単位当たりの従業員数であり、この値が大きいほど、労働集約的である(この値が小さいほど、資本集約的である)ことを意味する。

●業種別サマリ版ランキング

●業種別ランキング

上表のランキング表から、「一人当たり経常利益」と「資本支持人数」とは、「総資本経常利益率(総資産経常利益率)」を基準に反比例の関係にあることが分かる。

一人当たりの稼ぎが良い業種は、資本投資の単位当たり人数が小さく、資本集約的である傾向が強い。反対に、一人当たりの稼ぎが悪い業種は、資本投資の単位当たり人数が多く、労働集約的である傾向が強い。

●サマリ業種別散布図

この散布図を理解するためには、大小の外れ値が示す業種の姿からイメージするのが早道である。

散布図の上方に位置する「教育、学習支援業」「宿泊業、飲食サービス業(集約)」は、抱えている従業員数が多いので、資本投資1単位当たりの従業員数も自ずと多くなる。

そのため、資本支持人数は増加傾向になるから、グラフ上方にプロットされている。

「鉱業、採石業、砂利採取業」は、インフラ投資中心のビジネスモデルと考えるのが相当であるから、相対的に従業員数より資本投資額の方が多くなる。相対的に少ない労働力で利益を上げることが可能なため、一人当たり経常利益が大きくなる。

それは同時に資本支持人数が非常に少なくなる傾向を示すことにもなる。よって、グラフ下方にプロットされることとなる。

散布図の様相は予想通りで面白みに欠けるが、セオリー通りとなったのでこれはこれで問題ない。

ここから、業界平均を無視した「日本企業の平均は~」という類の話は、暴論に近いことが分かる。この種の議論をする際には、業種ごとの労働集約的⇔資本集約的といった特徴を考慮する必要性が極めて高いことが分かる。

シミュレーション

以下に、Excelテンプレートとして、FY17~FY22のダイキン工業の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「経常利益」「総資産」「従業員数」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

ダイキン工業は日本基準(J-GAAP)で財務諸表を開示しているので、段階利益としての「経常利益」をそのまま採取できる貴重な大企業のひとつである。

なお、日本基準以外の企業の場合、税前利益にいくつかの特損益に擬せられる勘定科目を足し引きすることで、経常利益概念の近似値を求める必要がある分だけ手間がひとつ増える。

ダイキン工業の分析に話を戻すと、

「一人当たり経常利益」は、新型コロナ禍の後遺症が1年遅れで発症し、FY20に一時的にシュリンクしたものの、その後順調に回復した。

但し、新型コロナ禍の before-after では、本サイト独自定義の「資本支持人数」の差異が大きく目立つ。

これは、新型コロナ禍後、従業員数は増やさずに、在庫投資・設備投資を増加させるとともに、そしてこれが最も影響していると思われるが、M&Aによるグループ規模拡大が、抱える従業員増より資本量増加の方に比重があったことが大きい。

スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント