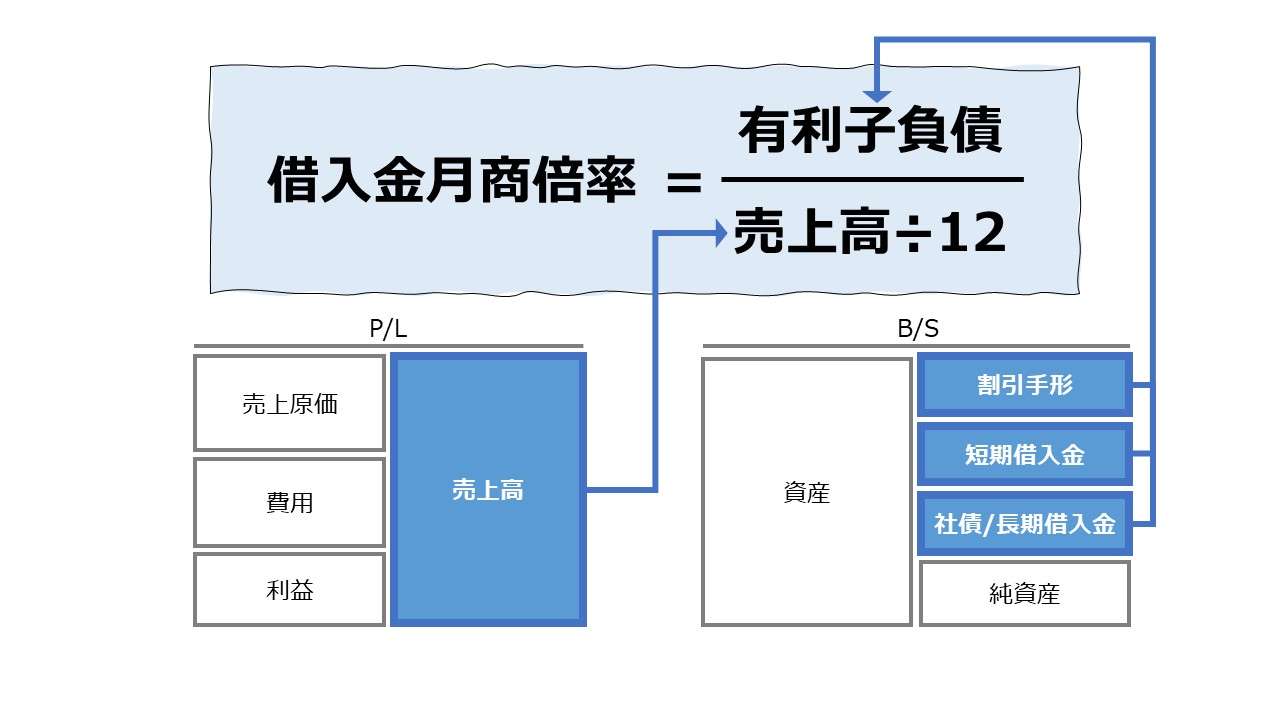

計算式

借入金月商倍率は、「有利子負債月商倍率」「有利子負債月商比率」「借入金回転期間」、英語では「Debt to Monthly Sales Ratio」とも呼ばれ、借入金残高が月商の何か月分に相当するかを測定し、事業規模に対して過度な借り入れをしていないかを確認するための指標である。

この指標の単位は「倍」で、企業が返済義務を負っている正味の有利子負債の額を返済するために何か月分の売上を稼ぐ必要があるかを示す。この倍率の値が大きいほど、借入額の規模が売上高に対して大きくなるので、完済までの期間がより長くなる傾向にあることを意味する。

完済までの期間が長くなればなるほど、その分だけ返済能力に問題が発生するリスクも増えると考えるのが一般的であるため、その企業の返済能力(ソルベンシー)の代表的な指標のひとつとなる。

\( \displaystyle \bf 借入金月商倍率=\frac{有利子負債}{平均月商} \)

\( \displaystyle \bf 借入金月商倍率=\frac{短期借入金+長期借入金+割引手形}{\left(\frac{年間売上高}{12}\right)} \)

分子の有利子負債については、支払利息が発生する借入金という形で資金調達を行っているという意味で、厳密には割引手形の影響額を考慮する計算式が用いられることが多い。

例:

短期借入金 100

長期借入金 200

割引手形 60

年間売上高 1200

\( \displaystyle \bf 借入金月商倍率=\frac{(100+200+60)}{1200\div12} = \frac{360}{100} = 3.6 倍\)

ここから、借入金月商倍率が示す「倍率」とは、月商の何倍の借入金残高があるかを表している。

定義と意味

「倍率」と「回転期間」の間にある言葉の解釈

ここでの「倍率」の算数的な意味は、分子が分母の何倍かということになる。3.6倍ならば、借入金残高は、月商の3.6倍あるということだ。

これをもう少しビジネス的に解釈するためには、これを「回転期間」に置き直すともう少しイメージしやすくなるかもしれない。

3.6回転期間が意味するところは、借入金残高と同額の金額を売り上げるために必要な月数が3.6か月だということだ。

厳密には、売上高として計上された金額を全て借入金の返済に回せることはほとんどあり得ないのだが、同一会社の複数時点の比較、同業他社間の比較といった返済までの所要期間の長短の相対的な比較によって、借入コストの負担の軽重を推し量ろうという趣旨で用いられる。

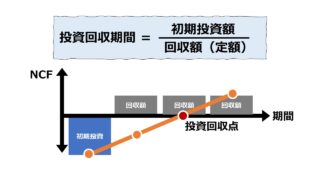

同じ着想による分析は、プロジェクト投資に関する投資意思決定のシーンで用いられる「回収期間法」にも見られる。

こうした投資回収期間や所要返済期間といった期間の長短で、投資採算性や貸付または借入の安全性を評価しようとする分析手法の底流に流れている思想は、期間が長くなればなるほど、リスクの発生確率が大きくなる、というものである。

ビジネスと予期せぬ事態(市況の悪化や重要な経営資源へのアクセスの途絶、市場競争条件の激変など)は常に裏腹の関係にある。

もし、1億円の貸付案件が2つあり、ビジネスリスクと粗利率は同じという条件で、年商1億円の企業Aと年商5000万円の企業Bが相手だとしたら、あなたならどちらの案件を優れていると考えるだろうか?

貸付利息に差をつけないならば、年商規模の大きい企業Aへの貸付は、完済迄の期間をより短期に縮小できるかもしれないし、何より、年商とその背後にある粗利の裏付け価値がより高くなる企業Aへの貸付の方が安心感があるのは否めないだろう。

この時、企業Aの借入金月商倍率は12か月であるのに対し、企業Bの借入金月商倍率は24か月となる。

貸し倒れリスクが発生する確率は、期間が2倍に伸びれば、通常は予想発生回数も2倍となる(簡単な「大数の法則」のお話)。

借入金月商倍率は、単に借入金を返済するための事業規模の大きさを知ることができるだけでなく、シンプルな方法で、返済期間の長短の判断基準にもなる

一般的に、返済までにかかる期間が長くなればなるほど、貸し倒れリスクも高くなるため、返済までの期間は短い方が好ましい(つまり、倍率は大きい方が望ましい)

月商規模と返済能力の相関性

それでは、常に、月商のより大きい企業への貸付の方が安全性が高いと言えるのだろうか?

残念ながら、答えは “NO” である。

これは理屈を並べるより、論より証拠で、また例を挙げて比較分析する方が早い。

| 条件 | C社 | D社 |

|---|---|---|

| 借入金 | 300 | 300 |

| 月商 | 100 | 100 |

| 利益率 | 30% | 50% |

上記で明らかになっている前提条件では、C社もD社も借入金月商倍率は等しく3倍で違いはない。

\( \displaystyle \bf 借入金月商倍率=\frac{300}{100} = 3倍\)

売上高は総収入としての金額で、サイトの違いこそあれ、現金売上で掛売上でも、売上債権の回収漏れ(債権の焦げ付き)が無ければ、全額が収入として会社の懐に入ってくる算段になっていると思われる。

しかし、利払いのためのお金としては、売上高(厳密には営業収入)から、製商品サービスの仕入れコストや販管費、果てには、設備投資の更新にあてるための資金流出分を差し引いた残りを充当することになる。

そのため、売上高の多寡、引いては月商の大きさだけで、利払いの安全性を見ることは不適切で、もう一歩踏み込んで、李馬以来の原資となり得る利益額の大小についての分析を加えた方が、より正確な返済能力の評価ができそうだ。

ここでは、売上高(月商)に売上高利益率(ROS)を掛けて算出された利益額を利払のための原資と考え、この利益額(=利払原資額)を基礎とした倍率・回転期間を計算してみると、

●C社

\( \displaystyle \bf 月当たり利益額=月商 \times 利益率 = 100 \times 30\% = 30 \)

\( \displaystyle \bf 借入金月当たり利益倍率=\frac{300}{30} = 10倍\)

●D社

\( \displaystyle \bf 月当たり利益額=月商 \times 利益率 = 100 \times 50\% = 50 \)

\( \displaystyle \bf 借入金月当たり利益倍率=\frac{300}{50} = 6倍\)

上記における各社の借入金月当たり利益倍率の計算から、C社は、10倍すなわち、月当たり利益額を全額借入金の返済に充てられるとしたら、返済所要期間が10か月であり、D社は、6倍すなわち、返済所要期間が6ヶ月であると計算できる。

このように、借入金月商倍率は同値でも、利益率の違いが、借入金月当たり利益倍率(簡単に言うと、借入金利益倍率である)に違いが生じるのである。

もちろん、この指標も値が小さい方が返済能力が高い、支払能力が高いことを示すのは同じである。

月商の大きさだけでは、つまり借入金月商倍率だけでは、貸付(借入)の回収可能性(信用力)を判断することは厳密には難しい

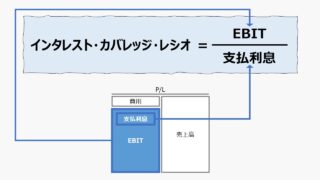

この分析の着眼点は、借入金残高と支払利息というストックとフローの違いこそあれ、利払いの原資となる利益額の水準に着目したという点では、「インタレスト・カバレッジ・レシオ(Interest Coverage Ratio)」と同質のものとなることを付言しておく。

解釈と使用法

利払いの原資の多寡にまで分析の手を入れないと、真の支払い能力の査定に使用できないとしたら、借入金月商倍率は無用の長物だと言わざるを得ない。

しかしながら、金融機関における与信調査の場面など、まだまだこの指標が頑張っていることも多々ある。

まだ現役で使われている理由は、

❶分かりやすい

❷データが入手しやすい

❸上記❶❷の理由から、競合他社間の比較がしやすい

という点が挙げられる。

利払いの原資となる利益額は、EBIT等、損益計算書(P/L)をひも解いて一度手元で計算しておくという手間をかけるワンステップというものが発生することはどうしても避けられない。

また、どの段階利益であろうが、EBIT等のプロフォーマ指標を用いる場合であろうと、期間利益は、どうしても会計期間ごとに、設備投資とそれに付随する減価償却費の増減や、その期間特有の損益項目の影響で大きく利益水準を変動させることが多い。

そのため、売上高(月商)に比べて、期間利益のデータは、会計期間ごとの安定度にも欠けるところがあり、将来の一定期間の安定的な月平均の利益額を求めること自体が難しい場合が多いのである。

このことは、市場指標においても、株価の適正水準をファンダメンタルズ分析から求める場合に用いられる、「株価売上高倍率(PSR: Price Sales Ratio)」と「株価EBITDA倍率(Price EBITDA Ratio)」「株価キャッシュフロー倍率(PCFR: Price Cash Flow Ratio)」の使い分けのシーンでも同じことが言える。

こちらの場合、そもそも、EBITDAや営業CFがプラスの値になっていないと、計算される指標を適切に取り扱うことができない。

最近流行のSaas企業に多く見られる通り、得てしてスタートアップ企業は上場後でもしばらくの間は赤字(フリーキャッシュフローがマイナス)が続くケースもざらにある。

その場合は、先行企業や同じような成長ステージにある競合他社と比較するために、唯一の共通指標として使えるものが、売上高を活用した財務指標(PSRなど)ということも多いのである。

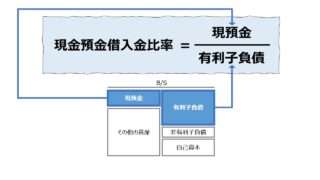

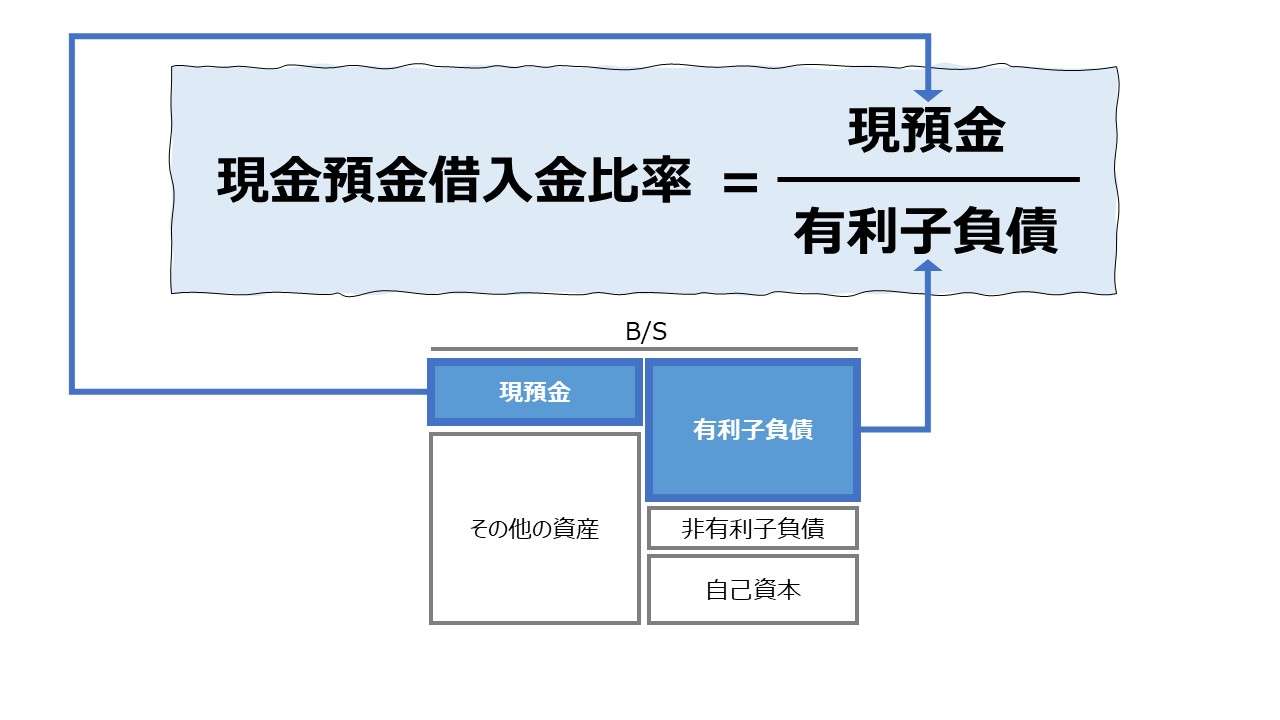

それゆえ、借入金月商倍率は、現預金借入金比率などと同様に、診断結果を表すというより、これから精密検査を受ける必要があるかをクイックに判断する問診票の閾値チェックのように使うものだと認識してもらった方が相応しい使い方といえるだろう。

もちろん、ネット上の検索が容易な記事を当たって、「借入金月商倍率は3倍~4倍が適正借入額の目安」といわれる数値をただ鵜呑みにすることはとても大きな危険が付きまとうであろうことは言うまでもない。

業界平均値や企業規模平均値、成長ステージ別平均値など、法人企業統計といったデータを用いて、クイック診断の目的で、信用力の乏しい(または返済能力の高い)案件を絞り込むための閾値チェックリストとして用いることがベターである

上記の解説を踏まえた上で、この指標の大小と支払能力の大小の関係を肌感覚で知るために、敢えて(強いて)目安を示した水準に言及するならば、

シミュレーション

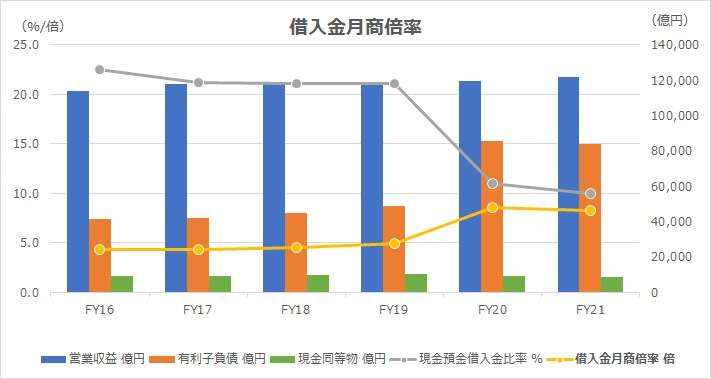

以下に、Excelテンプレートとして、FY16~FY21のNTTの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「現金同等物」「有利子負債」に総括される各勘定科目に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

NTTは、米国会計基準からIFRSへ変更し、かつNTTドコモを完全子会社化したため、上記サンプル期間において有利子負債の金額が大きく変動したり、有利子負債を構成する勘定科目に異動がある。

定説に従えば、借入金月商倍率は3倍~6倍を超過すると危険ゾーン入りだが、NTTの場合はNTTドコモ買収前の最高値で4.94倍、買収直後に8.58倍と大きい値を出している。

返済能力に疑義が生じているのに、ドコモ完全買収のための融資を銀行団が許すわけはない。

ポイントは、抜群の営業収益の安定度にある。

一般的に、通信事業は毎期のキャッシュインが安定的に見込めるため、レバレッジを比較的高めても安全だと言われている。

プロダクトポートフォリオマネジメント(PPM)理論になぞらえば、NTTドコモ事業は、金のなる木(Cash Cow)そのものである。これを完全子会社化して、グループの大きな収益源を内に抱え込んだのである。

この資金源を使って、次世代のIOWN事業への積極投資へ踏み込んだのである。

そのビジネスプランの先見性をもって、現在のところは投資家から評価されている。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント