計算式

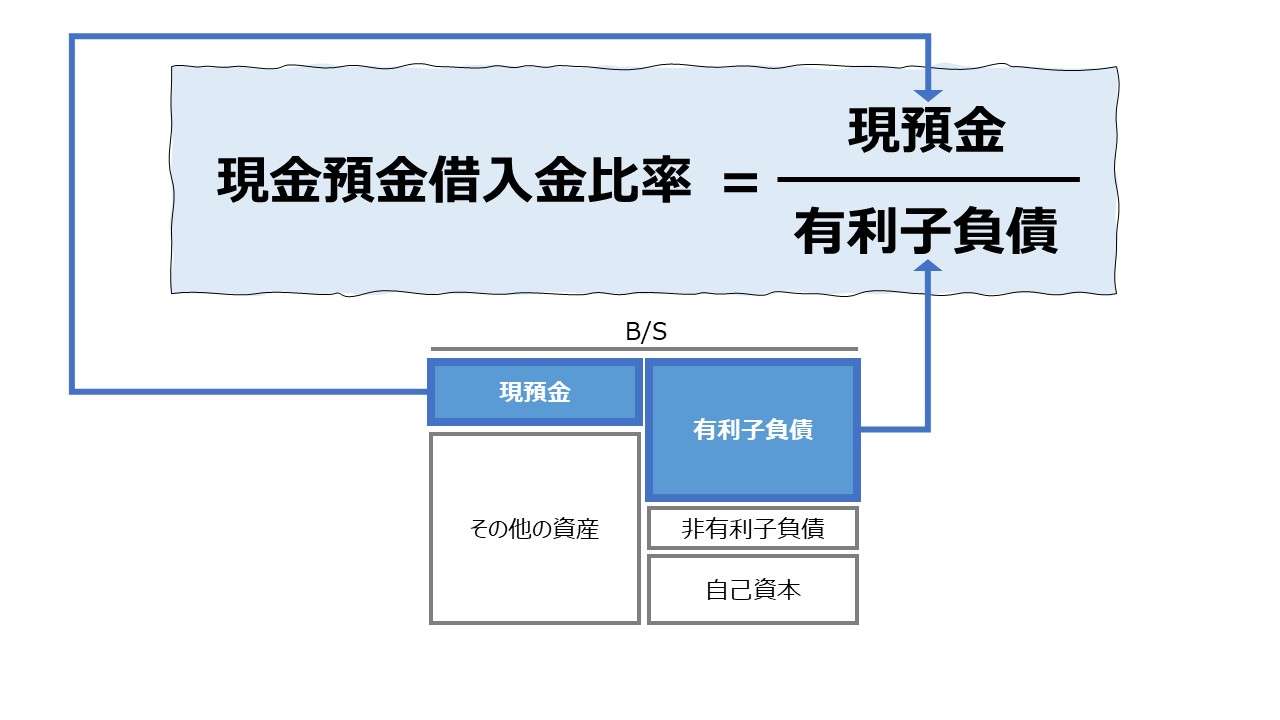

現金預金借入金比率は、「現預金借入金比率」「現預金比率」「預借率」「預貸率」、英語では「Cash Deposit Borrowing Ratio」とも呼ばれ、有利子負債(借入金)に対する手許の現預金の比率から企業の返済能力を見る指標のひとつである。

この指標の単位は「%」で、企業が返済義務を負っている正味の有利子負債の額が、手許の現預金だけでどれだけ返済可能かを示す。この比率が高いほど、足下の返済能力の高さを意味するため、経営体質の安定性の目安となる。

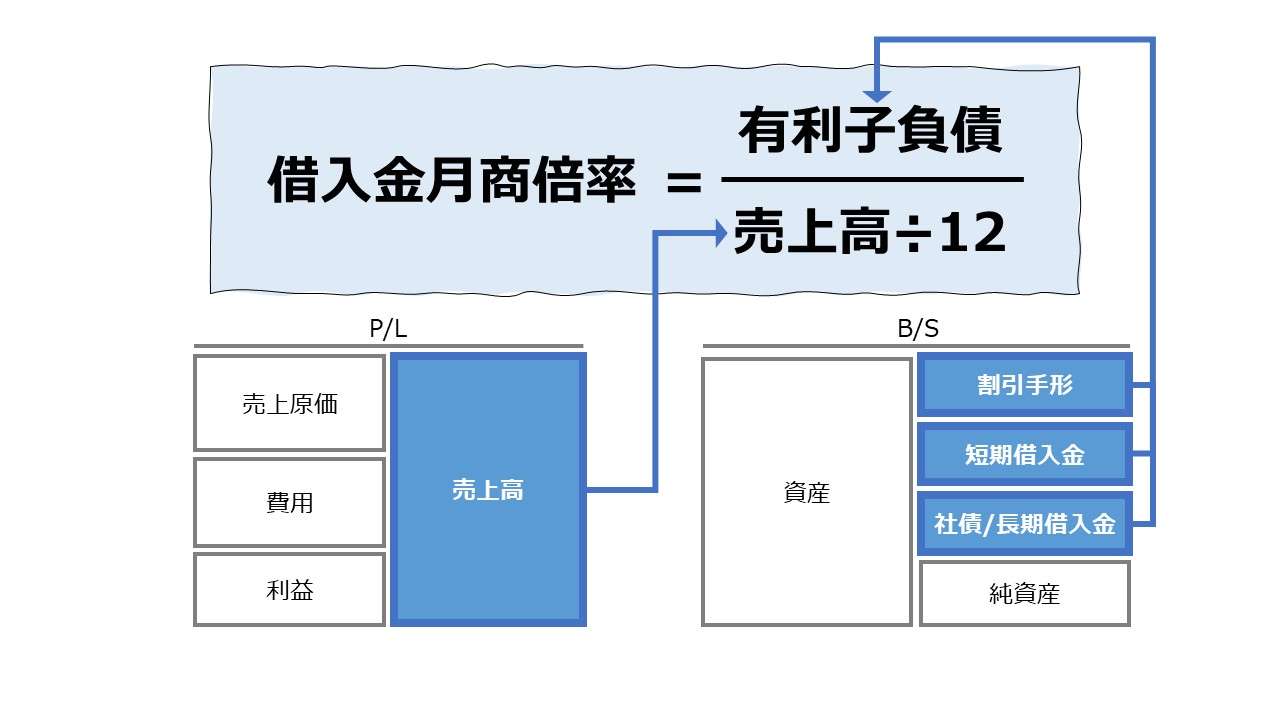

\( \displaystyle \bf 現預金借入金比率=\frac{現預金}{有利子負債} \)

分子の現預金について、預金種類(譲渡性預金など)を細かく分別する場合や、換金性の高い金融資産(短期保有の有価証券など)を含める場合があるが、ここでは、理解のしやすさから一般名称の現預金(現金預金)としておく。

分母の有利子負債については、支払利息が発生する借入金という形で資金調達を行っているという意味で、厳密には割引手形の影響額を考慮する計算式も用いられることもある。

\( \displaystyle \bf 現預金借入金比率=\frac{現預金}{有利子負債+割引手形} \)

定義と意味

別名の「預借率」「預貸率」から意味を考える

金融機関が貸付を行う際に、与信管理の一環として活用していた歴史的経緯から、貸出先の(現)預金と借入金の比率は、貸し手から見れば「預貸率」、借り手から見れば「預借率」と呼ばれてきた。

手形割引や借入を行う企業に対して、その割引額や貸付額の一部を預金させること、これを歩積預金・拘束性預金・両建預金というが、貸付金の一部を預金の形で確保しておくことで、貸付金(借り手から見れば借入金)の担保として、貸付の安全性(回収可能性)を高める手法として導入していた。

但し、現在の日本では、銀行等の優越的な地位の汎用にあたるとされ、独占禁止法に抵触する不適切な取引として禁止されている。

なぜ禁止されているかというと、借主にとって、表面利率以上に実質利率が高くなり、借り入れ負担が増すことが予め分かっているからだ。

拘束性預金は設備投資などに振り向けることができず、預金口座にそのまま寝かせておく必要があるため、借入企業にとっては手を付けることができずに、そのまま返済に充てなければならない金額となる。この金額は、実質的には支払利息(もっと厳密には割引料)と経済的効果は変わらない。

もちろん、A銀行での預金がいくらあるかも含めて与信調査をして、B銀行が融資の判断をすることは何ら問題が無い。借主に対する財務諸表分析のシーンでは、貸付の安全性(特にソルベンシー)を見るために現在でも有効なツールである。

貸付(借入)の回収可能性(信用力)を高めるために、現預金が担保能力の大小についての判断基準に用いられる

尤も、そもそもの「歩積」の意味は、銀行等が手形割引をする際に、預金率の向上と貸付債権の保全を目的として、割引額の一定割合を直ちに預金に振り替えて拘束することであるから、借入金だけでなく、割引手形も考慮する厳密な計算式の方が原義に適っていることになる。

解釈と使用法

「実質無借金経営」と現金預金借入金比率の関係

「無借金経営」の場合、バランスシート(B/S)に有利子負債が登場しないということである。割引手形を考慮外とすれば、そういう企業の現金預金借入金比率は、分母がゼロになるため、計算できなくなる(または微分的には絶対値が∞)。

このことから、複式簿記から現預金がマイナス値を採れないことから、無借金経営の企業の現金預金借入金比率は+∞と考えることができる。

企業の借入金返済能力に対する安全性(ソルベンシー)を評価する上で、そもそも借入金がゼロの状態は最高評価を与えられるということだ。

次に、いわゆる「実質無借金経営」の会社の場合を考える。

「実質無借金経営」かどうかを見るために、次の不等式が用いられることが多い。

❶ \( \displaystyle \bf 現預金+短期保有の有価証券>有利子負債 \)

または

❷ \( \displaystyle \bf 現預金>有利子負債 \)

ここでは、現金預金借入金比率とのひもづけを簡単に理解するために❷式を前提に考える。

❷の不等式が成り立つと仮定したら、分子の方が分母より大きくなるから、

\( \displaystyle \bf 現預金借入金比率=\frac{現預金}{有利子負債}>100\% \)

となる。

ここから、キャッシュリッチ企業で、資金繰りに不安がないとされる企業の現金預金借入金比率は、100%超であることが分かる。

現金預金借入金比率の目安は30%の意味

一般的に、より経営規模の小さい企業になればなるほど、無借金経営や実質無借金経営を維持することは難しく、ある程度の借入金を活用した経営を維持する必要が生じる。

そこで、安心できるここまでの水準までなら借り入れても安全といった目安の数字を求めがちになる。

ここから、業種業態の違いも考慮せずに、「現金預金借入金比率の目安は30%である」「借入金月商倍率の目安は3倍程度である」という安易な説明が独り歩きしている感がある。

結論から言うと、現在の平均値から安心を買いたいならば、法人企業統計などによる同業種・同規模の企業の平均値と比較するのが最も適切である。

本稿では、そうバッサリ切り捨てて、この目安論を無視するわけにはいかないので、次の2つの言説から、この一般論が意味している企業財務の姿を明らかにしようと試みる。

- 現金預金借入金比率:30%

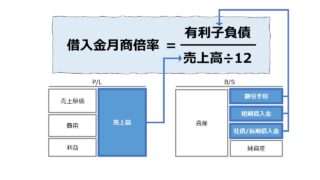

- 借入金月商倍率:3倍

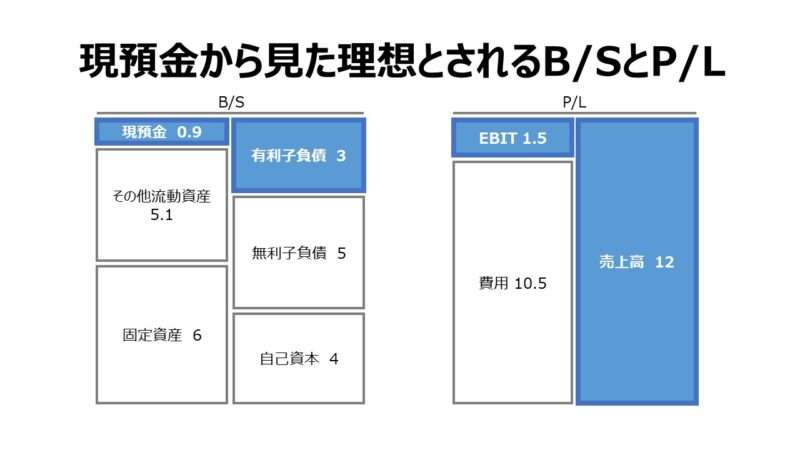

この時、有利子負債を「3」と置けば、現預金は「0.9」、月商は「1」となる。月商×12が年商(1年間の売上高)となる。

これに、理想とする総資産回転率:1.0回転、自己資本比率:30%、インタレスト・カバレッジ・レシオ:10倍とすると、自己資本「4」、差し引きで無利子負債「5」、想定借入利率:5.0%とすれば、EBITが「1.5」、差し引きで費用が「10.5」となる。

固定資産と流動資産の構成割合は本題ではあまり重要性が無いので、ここでは、固定資産比率:50%と仮定した。

読者の諸兄方が企業分析する企業(自社・競合他社)と比べて、この数字は相対的にどうであろうか?

正直に言って、このような理想的な企業の財務諸表にお目にかかることは早々にはない。就職や株式投資を考えた場合、持続的な収益性を有する優良物件として、まさに掘り出し物の逸品といっても過言ではない。

ネット上の検索が容易な記事を複数当たっても、「財務指標の目安」といわれる数値を鵜呑みにすることは危険が付きまとうことがお分り頂けただろう。

上記の解説を読んだうえで、敢えて(強いて)目安を示して水準に言及するならば、

この指標は、診断結果を表すというより、これから精密検査を受ける必要があるかを判断する問診票の閾値チェックのようなものだと認識してもらう方が使い方を間違えないかもしれない。

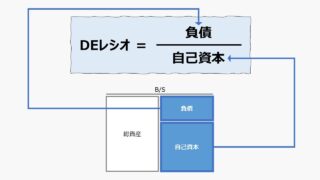

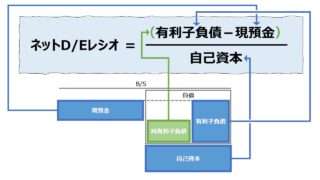

ちなみに上記の理想企業から、診断結果指標として D/Eレシオ:0.75、ネットD/Eレシオ:0.525 という驚異的な数字が導かれる。

シミュレーション

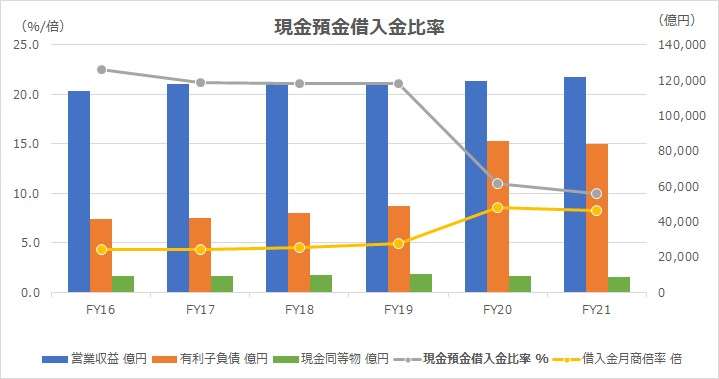

以下に、Excelテンプレートとして、FY16~FY21のNTTの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「現金同等物」「有利子負債」に総括される各勘定科目に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

NTTは、米国会計基準からIFRSへ変更し、かつNTTドコモを完全子会社化したため、上記サンプル期間において有利子負債の金額が大きく変動したり、有利子負債を構成する勘定科目に異動がある。

定説に従えば、現金預金借入金比率は30%超で安全ゾーン入りだが、NTTの場合はNTTドコモ買収前の最高値で25%超、買収後の直近では10%になっている。

返済能力に疑義が生じているのに、ドコモ完全買収のための融資を銀行団が許すわけはない。

一般的に、通信事業は毎期のキャッシュインが安定的に見込めるため、レバレッジを比較的高めても安全だと言われている。コロナ禍が日本経済を襲っていても、グラフ推移をご覧の通り、営業収益のブレが輸出型製造業に比べて圧倒的な安定度を示している。

その点を考慮せずとも、NTTの財務安定度は群を抜いたものであると言わざるを得ないだろう。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント