計算式

アクルーアル比率は、アクルーアルを総資産で割り算して求められる。この比率が高いと総資産当たりのアクルーアルが高いことを意味する。アクルーアルは「会計発生高」とも呼ばれ、キャッシュフローの裏付けがない利益のことで、このアクルーアルの値や、アクルーアルと総資産の比率が高いことは、利益の質が悪く、収益性及び健全性の観点から経営状況に問題がある可能性が高いことを示す。

最早ここまで来ると何が正しいのか筆者にも分からなくなるが、ネットの世界では、「アクルーアルは、キャッシュフローの裏付けのある利益で、アクルーアル比率は高い方が利益の質が良く、収益性・健全性の観点から経営状況が良好であることを示す」と真反対の解説も散見される。

できることなら、アクルーアルの値が企業業績と正の相関を持つものか負の相関を持つものか、きちんと解説を読んでから理解していただきたい。

ちなみに、本稿では「負の相関」を持つ指標として解説している。ご確認いただきたい。

英語では「Accrual Ratio」となる。

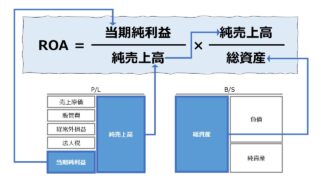

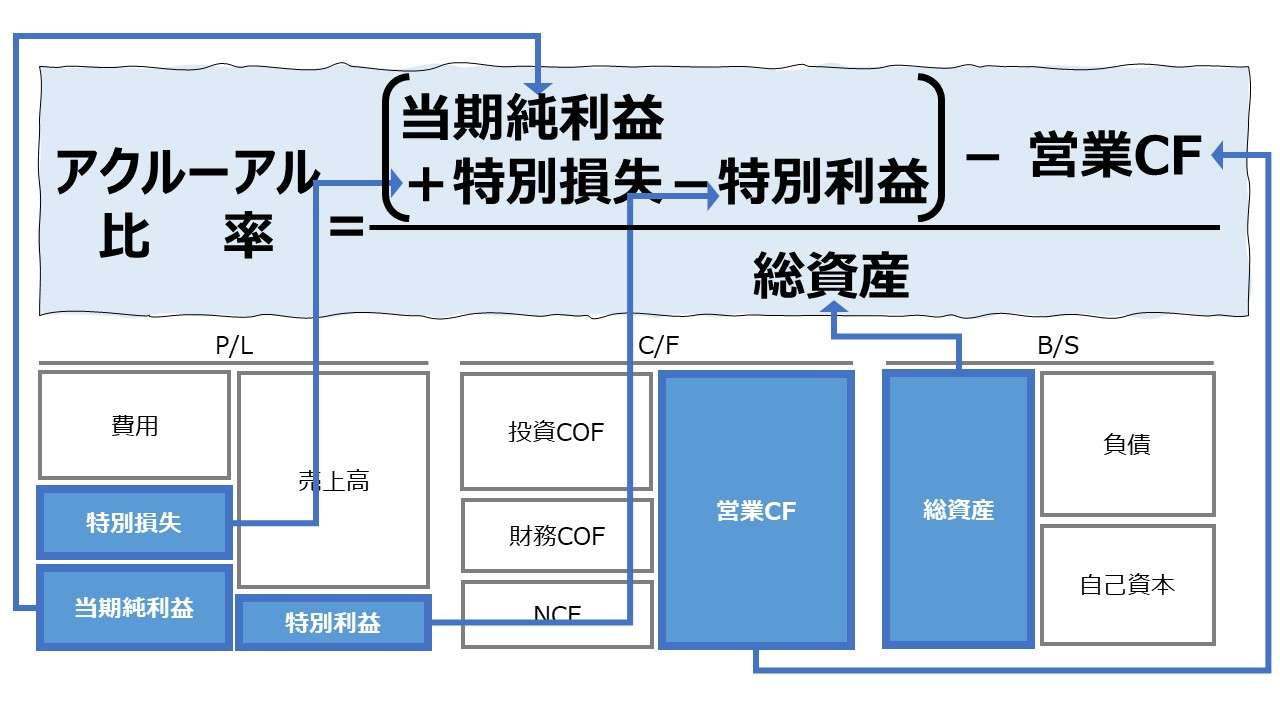

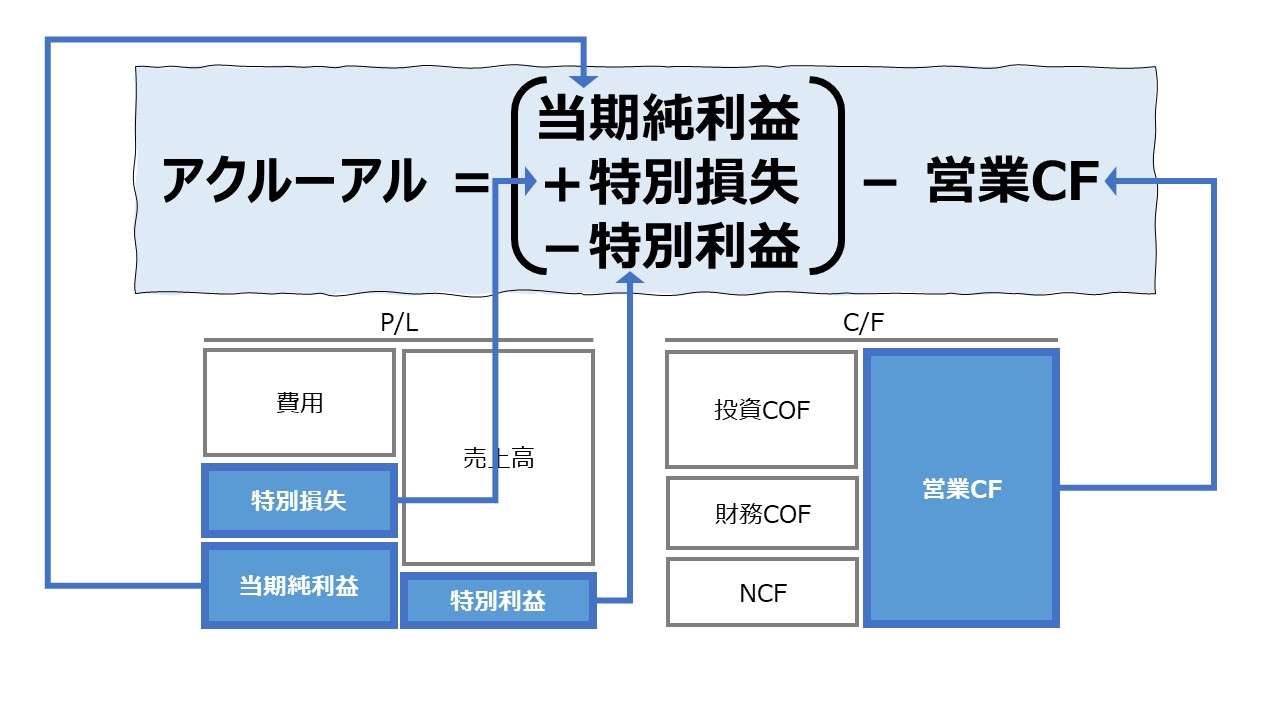

計算式は、理論的には下記の通りとなる。

\( \displaystyle \bf アクルーアル比率=\frac{アクルーアル}{総資産} \)

実務的には、J-GAAPの場合、具体的な勘定科目を用いると、

アクルーアル = (当期純利益 + 特別損失 – 特別利益) – 営業CF

とおくことができるので、

\( \displaystyle \bf アクルーアル比率=\frac{(当期純利益+特別損失-特別利益)-営業CF~~~~~~~~~~~~~~~~}{総資産} \)

となる。

なお、公表用財務諸表がIFRS、US-GAAP等によって開示されている企業の場合、丹念に損益計算書(P/L、I/S)を解析し、特損益に類する非経常的な勘定科目を抽出してこの計算に反映させる必要がある。

この計算で用いられる単位は、全て金額なので、例えば法定通貨のひとつである「円」など、ひとつの通貨建てで表示される。

例

当期純利益 400

特別損失 100

特別利益 300

営業CF 300

総資産 500

\( \displaystyle \bf アクルーアル比率=\frac{(400+100-300)-300}{500} = – 20\% \)

P/L項目とC/F項目、ここでは利益額とCFが1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次利益・CFならば12倍、単四半期利益・CFならば4倍する。

B/S項目、ここでは総資産には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、利益とCFが単四半期の場合、総資産も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

- 当期純利益:会社が活動した結果の全収益から、全ての費用・法人税等を差し引いた利益

- 特別損益:会社の当期の業務活動に関係せず、規則的また反復的に生じることのない臨時の利益や損失

- 特別利益:例として、不動産などの固定資産売却益、投資有価証券売却益

- 特別損失:例として、不動産などの固定資産売却損や固定資産除去損、投資有価証券売却損、火災や自然災害、盗難などによる損失

- 営業CF:商品の仕入や販売など、主に営業活動による現金収支を表したもの

- 総資産:B/Sに計上されている総額(=総資本)。会社が事業のために使用しているすべての資産・資本額。通常は待機資産も含める

定義と意味

一般的に、経営サイクルは、❶仕入(➡❷製造)➡❸仕入代金の支払い➡❹販売➡❺販売代金の回収 という売買と支払・回収の各ステップから構成される。

アクルーアルの値は、「❹販売」と「❺販売代金の回収」のタイミングのズレから発生する。

例えば、収益認識基準をここでは簡便に「販売」時点におくと、❹の時点で売上≒利益が会計的に計上されるが、まだ❺に至っていないので、キャッシュインは認識できていない。この差額がアクルーアルであり、将来の代金回収リスクの大きさと捉えることができる。

であれば、現有資産(ここでは「総資産」)の内、どれくらいの割合がこの将来の資金回収の不確実性に備えられているかを確かめるために、アクルーアルと総資産の比率から、財務安定性=資金繰りへの対応度合いを評価するときに用いられるのが「アクルーアル比率」なのである。

会計的利益 - キャッシュフロー = アクルーアル → 将来の資金回収の不確実性

アクルーアル と 総資産 の比率 → 総資産でカバーされている将来の資金回収の不確実性の度合い

そういう意味では、「アクルーアル比率」は、実質的にはキャッシュフローを用いたソルベンシー(Solvency)を測る安全性分析指標と、資産収益性を測る収益性分析指標の中間にある財務分析指標ともいえる。

解釈と使用法

アクルーアルの値は、会計的利益とキャッシュフローのタイミングのずれから生じる、将来の資金回収の不確実性の大きさを意味する。であれば、一般的にはこの値はより小さい方が望ましい。

一方で、アクルーアル比率の分母である「総資産」は、企業全体の資金効率的には、一般論として相対的により小さい方が望ましいとされる。

しかし、将来の不確実性に備えるために、手元に手厚く資金を確保しておいた方がより安全である、と考えれば、将来の不確実性=リスクに対して、より多い金額が手元にあれば憂いが少なくなる(備えあれば憂いなし)。

であれば、下表のようなパターン分けでケースを考えることができる。

| 分子 | 分母 | 割り算の商 | 評価 |

|---|---|---|---|

| アクルーアル⇧⇧ | 総資産⇧ | アクルーアル比率⇧ | 不確実性の増加にリスク耐性上昇が追い付いていない |

| アクルーアル⇧ | 総資産⇩ | アクルーアル比率⇧ | 不確実性の増加とリスク耐性下落が同時発生 |

| アクルーアル⇩ | 総資産⇩⇩ | アクルーアル比率⇧ | 不確実性の低下以上にリスク耐性が下落 |

| アクルーアル⇧ | 総資産⇧⇧ | アクルーアル比率⇩ | 不確実性の低下以上にリスク耐性が上昇 |

| アクルーアル⇩ | 総資産⇧ | アクルーアル比率⇩ | 不確実性の低下とリスク耐性上昇が同時発生 |

| アクルーアル⇩⇩ | 総資産⇩ | アクルーアル比率⇩ | 不確実性の低下がリスク耐性下落を上回っている |

という判断ができる。

【参考】ゼロを跨ぐ指標に対する理解の難しさ

アクルーアルの値は、正数から「0(ゼロ)」を跨いで、負数になり得る。さらに、基本的には、負数であればある程、会計的利益に対するキャッシュフローの裏付けがあることの裏打ちとなる。一方で、総資産は必ず正数をとる。よって、計数としての「アクルーアル比率」はより値が小さい方が良い指標であり、間にゼロ値(分母がゼロなら割り算の商もゼロ)を挟むことになる。

あくまで計算結果としては正しいのだが、人間が目視でチェックして直感的に良否を判断するにはちと取り扱いが難しい。

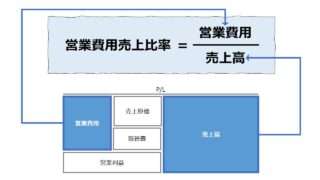

同様の事象は、ゼロ値を跨がないように工夫された「営業費用売上比率(Operating Expenses to Sales Ratio)」での解説に詳しい。

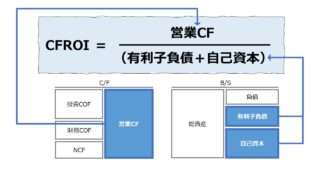

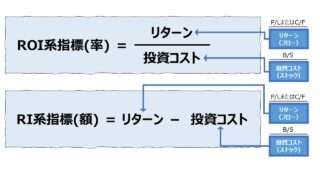

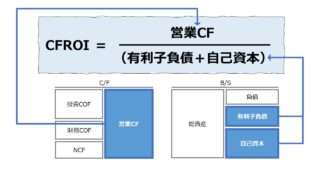

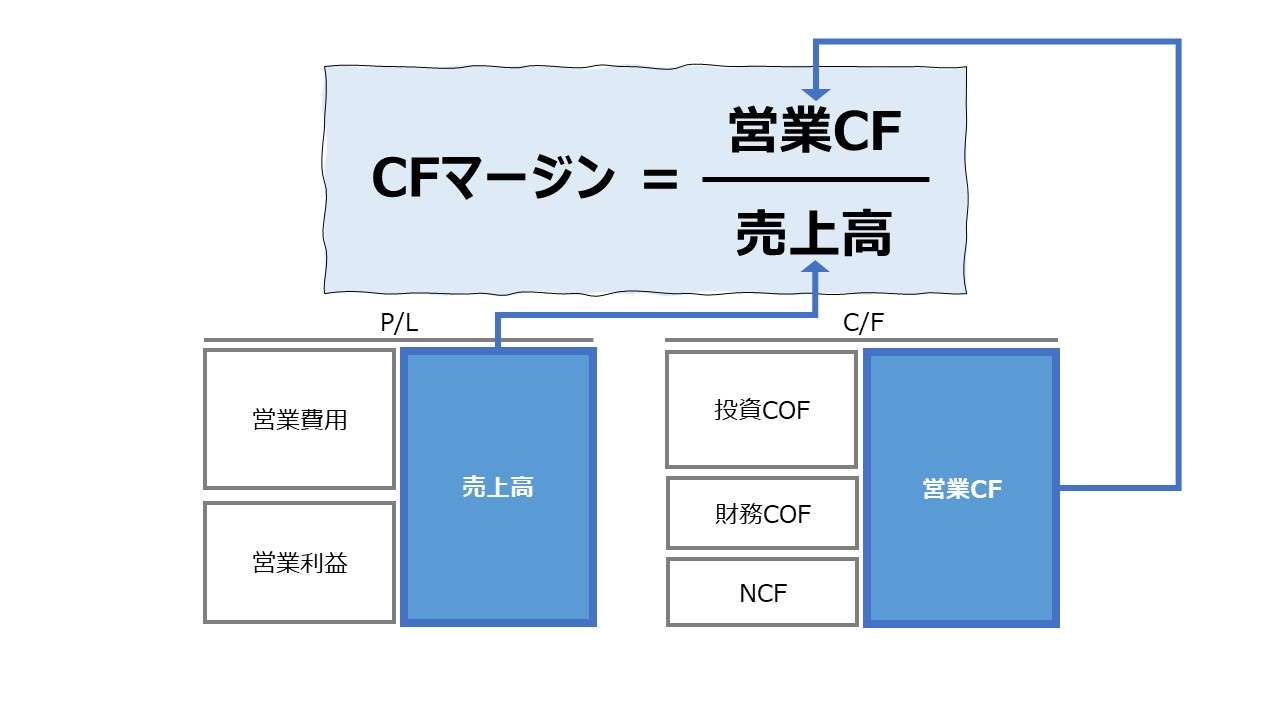

総資産と会計的利益やキャッシュフローにおける収益性分析の比率的関係性は、ROI系指標として、既に馴染みのある概念となっている。

であれば、会計的利益とキャッシュフローの相関関係を、お互いの比率としてとり、「キャッシュ利益比率」の形で捉えることにすれば、「キャッシュフロー投資利益率(CFROI: Cash Flow Return on Investment)」で明らかにしたように、「総資産利益率(ROA)」の変形として考えることができる。

本質的理解として、

\( \displaystyle \bf 総資産営業CF率 = \frac{営業CF}{総資産}= \frac{営業CF}{当期純利益} \times \frac{当期純利益}{総資産} \)

\( \displaystyle \bf 総資産営業CF率 = キャッシュ利益比率 \times ROA \)

となる。

ここから、総資産営業CF率を高めるには、

❶キャッシュ利益比率を高める

❷ROAを高める

という極めて分かりやすいKPIが導出される。

実務的に、どうしても「アクルーアル」値を使用せざるを得ない場合は、

\( \displaystyle \bf アクルーアル比率 = \frac{アクルーアル}{総資産}= \frac{(当期純利益- 特損益)-営業CF~~~~~~~~~~~~}{当期純利益} \times \frac{当期純利益}{総資産} \)

\( \displaystyle \bf アクルーアル比率 = \left( \frac{税引後経常利益}{当期純利益} – \frac{営業CF}{当期純利益} \right) \times \frac{当期純利益}{総資産} \)

\( \displaystyle \bf アクルーアル比率 = (税引後経常利益比率 – キャッシュ利益比率) \times ROA \)

というふうにブレークダウンすることができる。

この式の理解として「アクルーアル比率」を改善するためには、機械的に処理すると、

❶税引後経常利益比率を低める

❷キャッシュ利益比率を高める

❸ROAを低める

となる。

これは、❶❸について、従来の収益性分析の定石の真反対の結論になってしまい、一気に理解が難しくなる。

ここでの「アクルーアル」および「アクルーアル比率」の本質的理解から、❶❸はそのままアンタッチャブルにしておいて、❷のキャッシュ利益比率を高めることに集中する、というのが正解である。

更に言えば、収益性分析の観点から、❶税引後経常利益比率、❸ROA を高めることを要請されていると同時に、「アクルーアル比率」を低めるという安全性分析の観点と両立させるために、❶税引後経常利益比率、❸ROA を高める以上に、❷キャッシュ利益比率 を高める必要がある、というのが厳密な意味での正解になる。

上記の説明から分かる通り、「アクルーアル比率」をKPIマネジメントにそのまま導入するして運用すると、組織の隅々まで、「アクルーアル比率」の本質を理解した上で、上記諸KPIのコントロールを任せようとするのは不安でいっぱいになる。

それゆえ、一般的には「アクルーアル比率」がKPIマネジメントの主流となることはあまり想定されておらず、あくまで日陰の立場に甘んじているのが実態である。

上記のアクルーアル比率のブレークダウンとは全く別の論点で、「アクルーアルが負数にせよ、正数にせよ、その値がより大きくなれば、経営の予見可能性を著しく害するのは同じである」という見解がある。

過ぎたるは猶及ばざるが如し

真正の理想は、「アクルーアルはできるだけ小さい、マイナスになればなるほど、キャッシュの裏付けがあって良い」ではなく、「アクルーアルはできるだけ小さく、ゼロに近い方が、資金回収の不確実性が低まって良い」と考える点にあるのではと個人的には考えている。

なぜなら、大幅に、会計的利益 < 営業CF となっている実態もまた、運転資本の急激な変動等が要因となって、将来の経営予見性を低めて、経営リスクを増大させる要因となり得るからである。

であるから、「総資産営業CF率」をKPIマネジメントのツールとする辺りで手を打っておくのが妥当ではないか? という意見をここでは強く推奨させて頂く。

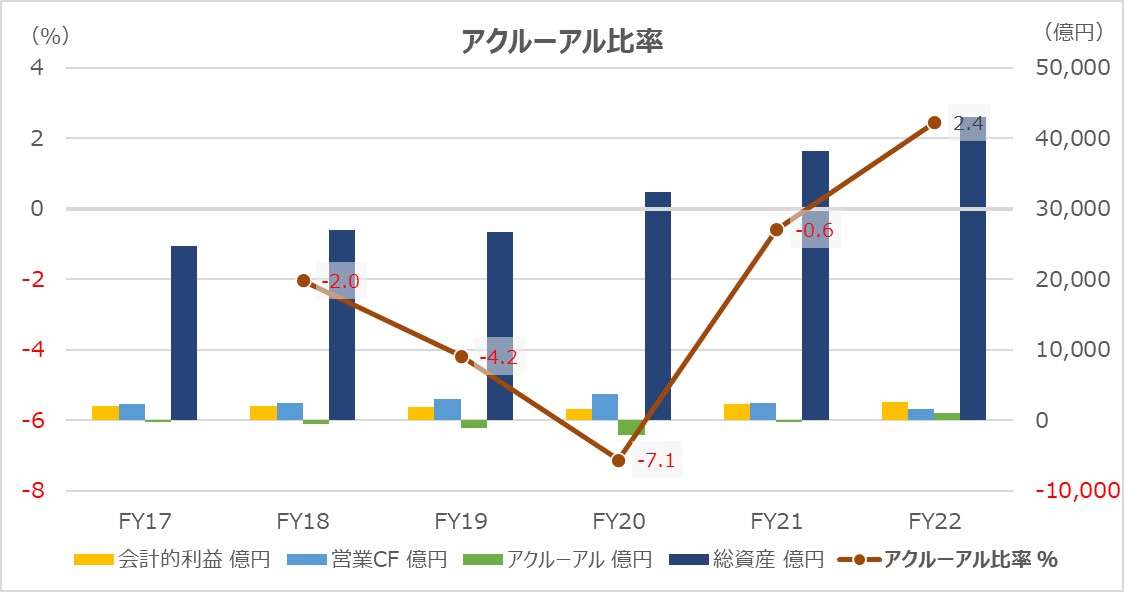

シミュレーション

以下に、Excelテンプレートとして、FY17~FY22のダイキン工業の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「当期純利益」「特別損失」「特別利益」「営業CF」「総資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

「アクルーアル比率」の良否判定はなかなかに難しい。

まず分子の「アクルーアル」は、マイナス値であればある程、キャッシュフローの裏付けのある利益と考えることができるため、値はマイナスを突き抜けてより小さい方が望ましいとされている。

一方で、「アクルーアル比率」は、総資産に対するアクルーアルという将来の資金回収の不確実性の比率であるから、できるだけその相対比率は小さい方が望ましい。

であれば、アクルーアルが負数の範囲で、最もアクルーアル比率が小さいところが、この指標の理想とするゾーンであるといえる。

その意味において、FY21のアクルーアル比率が -0.6 であるポイントがここ最近では最も理想的なゾーンにあるということもできる。

ダイキン工業の財務諸表の実態から、FY21は、前年までのコロナ禍による需要先延ばしが一気に表面化して売り上げが急拡大して利益伸長を果たしたと同時に、半導体部材を中心とする棚卸資産の積み増しがピークになった時点でもある。

これにより、見かけのアクルーアル比率が最もよくなる時期になったが、在庫と売上債権の拡大に伴う運転資本の水膨れ(それは同時に営業キャッシュフローの圧縮)により、資金効率が悪くなって総資産の増加につながったものが、将来の不確実性に対するバッファとして評価されただけである。

一般的な総資産利益率(ROA)による収益性分析とは一風変わった分析を成すことができたが、前章でも触れた通り、アクルーアル比率を一般的なKPIマネジメントに用いるには難易度が高いことが幾ばくかでも伝わっていれば幸甚である。

スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

コメント