計算式

事業利益(Business Interests/Business Profit)は、企業の事業活動(営業活動)および財務活動から獲得される利益の合計額を指す。よって単位は金額(円)となる。

概念を式に表すならば、

\( \displaystyle \bf 事業利益=営業活動からの利益+財務活動からの収益\)

となる。

プロフォーマ情報として事業利益を開示している場合はその報告値を、GAAPによるP/Lからその値を計算する必要がある場合は、担当分析者が開示されている段階利益情報を利用して計算する。

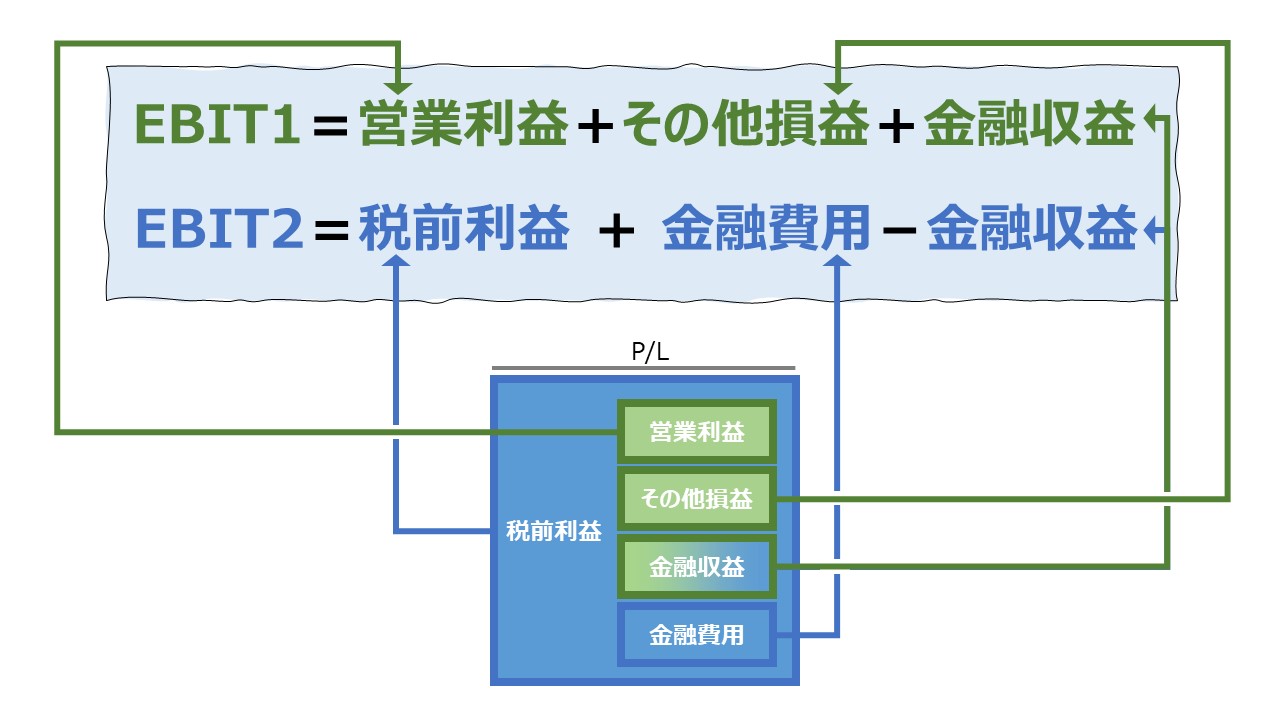

大別して、営業利益から下る(営業外収益を加える)方法と、経常利益や税前利益から上がる(営業外費用を足し戻す)方法がある。

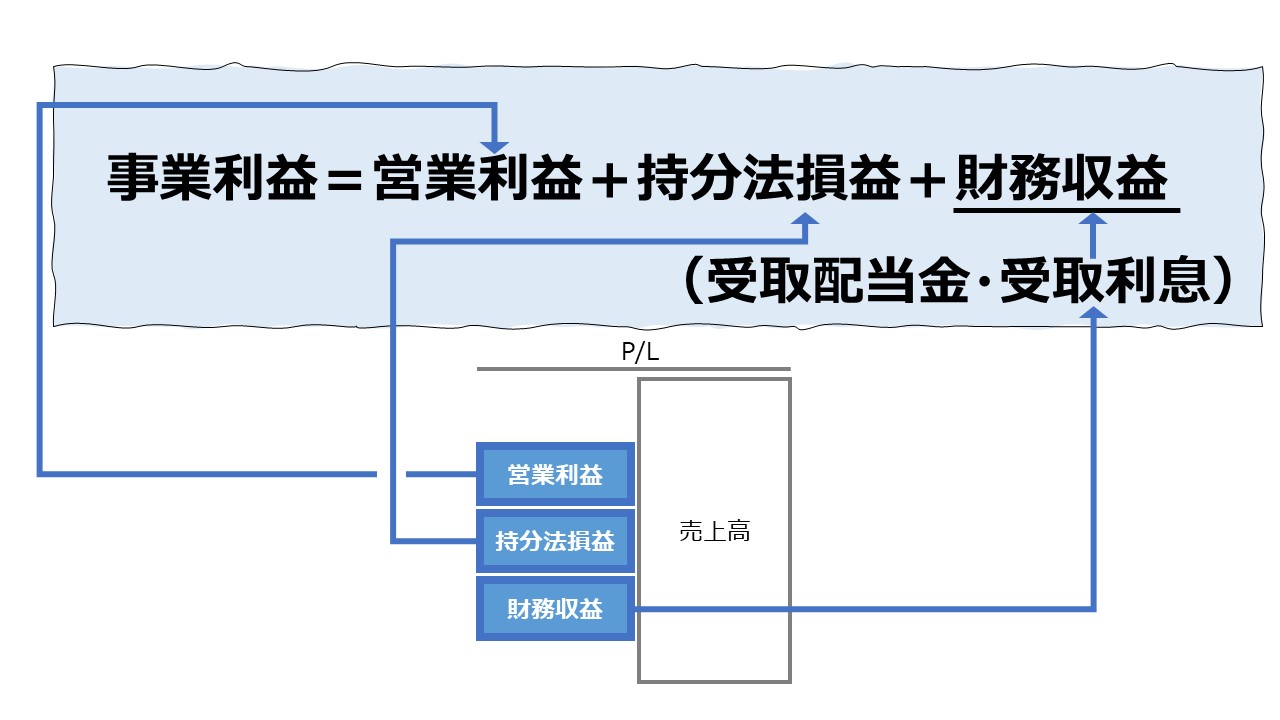

\( \displaystyle \bf 事業利益=営業利益+財務収益\)

\( \displaystyle \bf 事業利益=営業利益+営業外収益\)

\( \displaystyle \bf 事業利益=営業利益+(持分法による投資損益+受取配当金・受取利息など)\)

\( \displaystyle \bf 事業利益=税前利益+財務費用\)

\( \displaystyle \bf 事業利益=税前利益+営業外費用\)

\( \displaystyle \bf 事業利益=税前利益+(支払利息割引料+支払リース料など)\)

上式の税前利益と支払利息の合計が事業利益とみなされるところから、税前・利払前利益の意味で、EBIT(Earnings Before Interest and Taxes)と呼ばれる利益と同一視する場合もある。

(中級)P/Lの段階利益表示からの計算

概論とJ-GAAPの場合

日本の会計基準は、売上総利益から販管費を引いたものを営業利益と定義する。

そこに、営業外費用と営業外利益を考慮したものを経常利益とする。

経常外の一時的に発生したものは、特別損失や特別利益として、経常利益に加味することで、税前利益が計算される。

営業利益から下って事業利益を定義する場合、概ね、営業外利益に分類される財務活動や投資活動(持分法による投資損益が中心)による収益を加味する。この時、特別利益に属する固定資産の売却益(投資有価証券や遊休不動産など)は加えないことが多い。

後述するが、事業利益は単独で用いられるより、ROAなどの指標の計算要素として使用するケースが多い。ROAなどの利益率指標の計算に、決算対策の益出しの効果を反映させずに、分析対象企業の経常的な資産利益率を見たいというのがその主な理由である。

そういう意味で、営業外損益の部、特別損益の部を通じて、「支払利息割引料」以外の足し戻し項目が想定できないのなら、経常利益から上がっても、税前利益から上がっても実務的な手間という意味ではあまり変わりがないことになる。

最近の論点としては、減損損失や為替差損益、繰延税金費用・戻しなど、従来のP/LとB/Sにまたがる科目に加えて、その他の包括利益に含まれる項目についても事業利益への反映を考慮する必要がある。

IFRSの場合

公表用P/Lの表示科目として存在する「営業利益」には、J-GAAP(日本基準)による営業利益に加えて、例えば減損損失などが、金融取引以外から生じる損益として加味されている。

そこで、企業がプロフォーマ情報として、従来の日本基準による営業利益の意味で「事業利益」の語を用いた段階利益情報を開示している場合がある。

さらに、IFRS適用会社においても、有価証券報告書で「営業利益」の語をそのまま従来の日本基準と同様の意味で開示している企業もあるから、十把一絡げに扱うわけにもいかない。

財務分析担当者は、事業利益を用いた財務分析を実施する際には、❶採用されている会計基準を確認し、さらに、❷営業利益と税前利益の構成内容を確認する必要もある。

残念ながら、これが会計実務の実態レベルである。

- 事業利益=日本基準の営業利益+財務収益(持分法による投資損益+受取配当金・受取利息など)

- 事業利益=経常利益または税前利益+支払利息割引料+支払リース料など

定義と意味

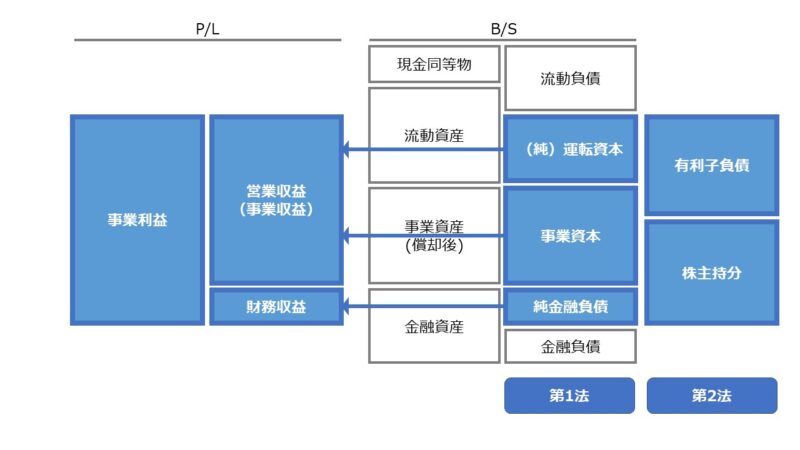

事業利益(Business Interests/Business Profit) は、企業が事業用資産を活用して稼得した利益であり、営業収益(事業収益)と財務収益から構成される。

利益の源泉は、その利益を稼得するために活用(資産運用)された資産と対比することでその性質を良く理解することができる。

投下資本の定義法は大別して3つあるが、第1法による投下資本の投下形態から見るやり方が事業利益を構成する利益源泉の特徴とその違いを際立たせているので分かりやすい。

解釈と使用法

単独での使用

事業利益の数値を単独の収益性分析ための指標として用いる場合は、絶対値評価とトレンド比較という目的に分けることができる。

絶対値評価

ここでいう絶対値評価とは、事業利益の額そのものを多い少ないと問うものではなく、対予算対比、ベンチマークとする業界平均やコンペチターとの比較を行う基礎とするものである。

この使用方法で留意すべき点は、「Apple to Apple」であることに尽きる。

比較対象の事業利益に減損損失を加味したら、当然に分析対象の事業利益も同じやり方で金額を計算することだ。改めてこの点を強調するのは、意外に、この 「Apple to Apple」 というものは曲者で、なかなか手ごわいからである。

日本基準とIFRSとの会計差や、開示されている勘定科目の粒度の差異は、意外に計算に手間取るものだ。

トレンド比較

俯瞰的に考えると、トレンド比較も、自社(または分析対象企業)の過去と現在など、異時点間の事業利益を比較するものだから、大きい意味でここでいう絶対値評価に含まれるかもしれない。

本稿で言うトレンド比較とは、そうした異時点間の比較を意味するのではない。ここではそうした対前年比較を、要因分析にかけて、前年差を発生することになった原因とその影響額を明らかにして、次の施策立案に役立てるのは、くくりの定義に拘らず、そういうものとして実施すればよい。

ここでいうトレンド比較は、大きな流れで、事業利益が増えていっている傾向にあるのか、減ってきている方向にあるのかのベクトルの向きと傾きの変化にフォーカスするものである。

この2者は似て非なるものである。

対前年比較する場合は、一会計期ごとに、事業利益の額を変化させる要因を全て洗い出して、事業利益の計算結果に反映させる必要がある。

その一方で、トレンドとしてのベクトルの向きと傾きの増減を知りたい場合は、敢えて細かい変化に囚われてしまわないように極端に事業利益を変化させる要因は度外視するほうが、かえって精度を高く傾向を知ることができる場合もある。

もし、後者の目的でトレンド分析をするのなら、減損損失や巨額のリストラ費用(その多くは特別損失に計上される)はいったん無視することで、ここ数年来の事業利益の大体の水準が把握しやすくなる。

逆に、各年の変化(変位)とその要因分析をしたい場合は、有価証券売却損益など、一部に決算対策とみなされるかもしれない取引まで組み込んで正確性を期す必要があるかもしれない。

複合的な使用方法

事業利益は他の分析指標と組み合わせると、多面的に企業業績を見るきっかけを作ってくれる。

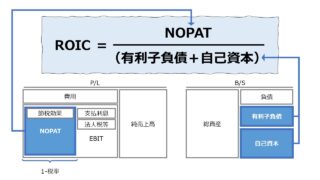

例えば、売上高と組み合わせれば、売上高事業利益率となるし、投下資本と組み合わせれば、投下資本利益率(ROIC)を構成することができる。

これら他指標との組み合わせは、指標の数だけ創造できるが、その有効性や意味は再度確認する必要がある。

残念ながら、売上高事業利益率は、一見興味深い収益性指標のように見えるかもしれないが、財務収益は売上高からは生まれないため、分子と分母が対応しない割り算の結果、計算された比率となり、その比率そのものの意味・信憑性は、使用目的次第で毒にも薬にもなろう。

もし、財務収益が売上高から生まれないことを知ったうえで使うならば、同じ売上高で生み出される営業利益にプラスして財務収益も加味したら、どれくらい、売上高営業利益率を良くする方向に財務収益が貢献できるかを知る指標として使い勝手が生まれる。

ただし、売上高事業利益率のみを見て、その百分率が前年より増えた減ったと売上高をキーとした要因分析をしても、おそらく分析倒れの結果しか生まないだろう。

例

売上高:100

売上原価:60

販管費:30

財務収益:10

\( \displaystyle \bf 売上高事業利益率=\frac{10+10}{100}\times100\%=20\%\)

\( \displaystyle \bf 売上高営業利益率=\frac{10}{100}\times100\%=10\%\)

\( \displaystyle \bf 事業収益率=\frac{10+10}{100+10}\times100\%=\frac{20}{110}\times100\%=18.2\%\)

ここで、支払利息15だけが営業外費用だとしたら、

\( \displaystyle \bf 売上高経常利益率=\frac{10+10-15}{100}\times100\%=\frac{5}{100}\times100\%=5\%\)

これらの分析数値のどれが真実の企業収益性かを議論するだけ時間の無駄である。

それぞれに、分析目的・分析意図を持つ。絶対値比較にせよ、トレンド分析にせよ、「Apple to Apple」の原則と、「分析目的の明確化」の2つが分析者の心構えとして必須ということだけが分かる。

そういう意味において、事業利益をROICやROAを計算するための分子に採用することは、

- ROIC:投下資本(投下資産)を活用して創出した価値の利回り

- ROA:企業が経営の構えを持って、総資産を雇用して創出した価値の利回り

というふうに、利回り から、企業の事業活動・財務活動の収益性を評価するのに、ROICやROAは便利な指標であり、そのために事業利益(≒EBIT)という利益概念は大変便利なものとなる。

毎期の利回りの変化こそ分析したい場合は、有価証券売却損益や固定資産売却益は事業利益に組み込む必要があるかもしれないし、トレンド分析のように、利回り水準の傾向を知りたければ、それらの非経常的な損益は事業利益から外した方が傾向値を早くしやすくなる。

シミュレーション

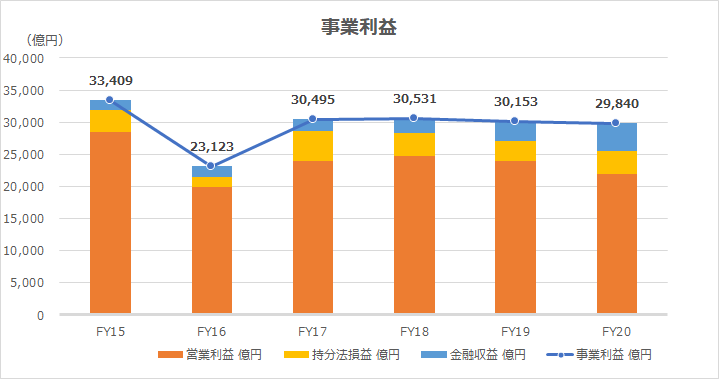

以下に、Excelテンプレートとして、FY15~FY20におけるトヨタ自動車の実績をサンプルに採用している。

入力欄の青字になっている「評価期間」「営業利益」「持分法損益」「金融収益」に任意の数字(文字)を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、上記期間中に米国会計基準からIFRSに移行したが、営業利益という段階利益は、名実ともにほぼ日本基準の通りだと認識することができる。

そこで、上のテンプレートでは、営業利益に財務収益を付加する方法で、事業利益を求めている。

極めて安定的に推移していること、極めて営業利益の構成比率が高いことから、文句のつけようがない事業利益の創出の仕方であることが分かる。

【参考】使用しているExcel関数

SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント