計算式

キャッシュ利益比率は、キャッシュフローと利益の相対的関係から、事業収益性と財務健全性のバランスが取れているのかを確認するために用いられる。

日本語では、キャッシュ利益率、キャッシュフロー対利益率と呼んだり、英語では、Cash to income ratio、Cash flow to profit ratio 等と表記する。

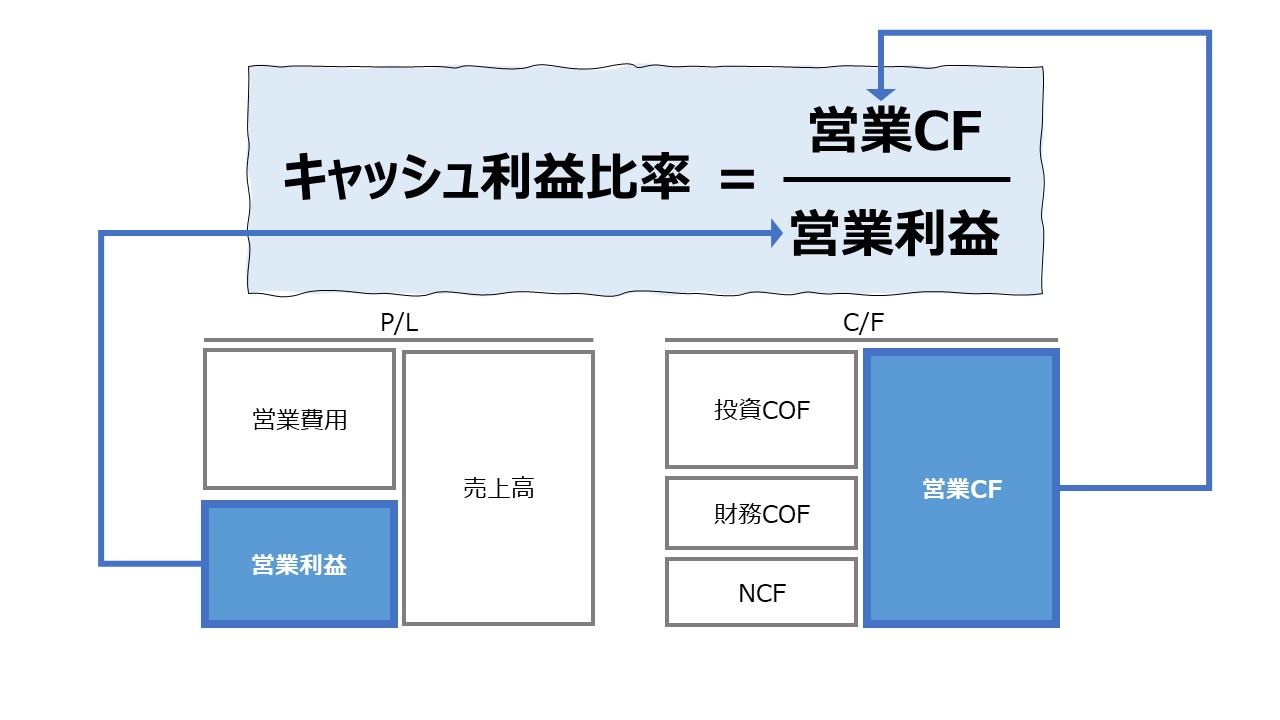

一般的な計算式の構成として、キャッシュフローの裏付けのある利益がどれくらいあるかで、財務的安全性を見込める利益になっているのかを評価したいので、キャッシュフローに対する利益の割合をはじき出すために、キャッシュフローを利益で割り算する。

それは、裏返しで考えると、キャッシュフローの利益に占める割合(構成比)として認識することになるので、そうした割合は百分率で表すのが一般的であるから、単位には専ら「%」が用いられる。

なお、P/Lの段階利益概念と同様に、キャッシュフロー概念にも複数の定義があるため、下式にて一般的な表記としてまとめると、

\( \displaystyle \bf キャッシュ利益比率=\frac{CF}{利益} \times 100 (\%) \)

という概念的な計算式で表現されることになる。

分子にCFというC/F項目、分母に利益というP/L項目、即ち分子分母共にフロー情報をとるので、データ取得期間を分子分母で統一さえしておけば、単純な割り算だけで求めることができる。例えば、月次・四半期・半期・年度等である。年度以外の期間を用いても、12倍とか4倍するという補正は必要ない。

例

CF 200

利益 250

\( \displaystyle \bf CFマージン=\frac{200}{250}= 80\%\)

この80%という数値の解釈としては、250の利益額の内、実在するキャッシュの裏付けがある割合が8割で、残りの2割については、期間損益計算の過程で導き出された部分であり、すぐさま何かの支出に充てられる性質の利益額ではないことを意味している。

学問としての初歩の会計学(財務諸表論)では、損益計算の目的は、❶期間業績の測定、❷分配可能額の計算、の2つであると従来は叩き込まれていた。

上例での、250の期間利益は、250の100%分全てが❶期間業績の測定の目的に合致すると考えられるが、250の80%分の200だけが、❷分配可能額の計算の目的に合致すると考えられる。

このように、利益の構成を分けて考えれば、従来理論との整合性について頭の整理がしやすいだろう。

なお、実務的には、キャッシュ利益比率を計算するにあたって、具体的なキャッシュフロー概念・利益概念を用いなければならないから、いくつかの計算パターンが考えられる。

| CF | 利益 |

|---|---|

| ❶営業CF | 1⃣営業利益 |

| ❷グロスCF | 2⃣経常利益 |

| ❸フリーCF | 3⃣当期純利益 |

| ❹ネットCF | – |

例えば、❶営業CFと3⃣当期純利益を採用した場合、キャッシュ利益比率は、「営業CF対当期純利益率」として理解することになる。

このとき、具体的な計算式は下記のようになる。

\( \displaystyle \bf キャッシュ利益比率=\frac{営業CF}{当期純利益} \times 100 (\%) \)

キャッシュフローと利益の組み合わせはいくつか考え得るので、それぞれどの組み合わせとなるかは、試験の場合は設問意図、実務の場合は分析目的に応じて柔軟に考える必要がある。

定義と意味

キャッシュ利益比率は、期間損益と同様にフロー情報の性質から、期間業績の良否を判断する収益性分析のための指標として使用される。

それと同時に、期間損益の内、どれだけの分がキャッシュフローの裏付けがあるかを知ることで、運転資本等への投資がどれだけ回収されて、資金繰りにプラスに働いているかを評価できることから、健全性(安全性)分析の性質も併せ持つ。

一度で二度美味しいという意味で、キャッシュ利益比率は非常に有用性が高い指標であることは間違いない。

さらにここでは、シンプルな正常営業循環(買って・作って・売って・資金回収する)の例に当てはめることで、利益とキャッシュフローのそれぞれが示す業績指標としての特徴の違いを味わうことにする。

例:購入単価と販売単価不変、購入数量不変、債権回収期間不変、販売数量のみが変動する卸売業のケースで、仕入代金以外の費用は発生しないという想定

<条件>

購入単価:@10(現金仕入)

販売単価:@30(掛販売)

毎期購入数量:10個

販売数量:隔年で、5個、15個を定期的に繰り返す

債権回収期間:1年

<商材(PSI)の動き>

| 項目 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 |

|---|---|---|---|---|---|

| 期首在庫 | – | 5 | 0 | 5 | 0 |

| 当期仕入 | 10 | 10 | 10 | 10 | 10 |

| 当期販売 | 5 | 15 | 5 | 15 | 5 |

| 期末在庫 | 5 | 0 | 5 | 0 | 5 |

<期間損益>

| 項目 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 |

|---|---|---|---|---|---|

| 売上高 | 150 | 450 | 150 | 450 | 150 |

| 売上原価 | 50 | 150 | 50 | 150 | 50 |

| 利益 | 100 | 300 | 100 | 300 | 100 |

| 累積利益 | 100 | 400 | 500 | 800 | 900 |

<キャッシュフロー>

| 項目 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 |

|---|---|---|---|---|---|

| 現金仕入 | ▲100 | ▲100 | ▲100 | ▲100 | ▲100 |

| 債権回収 | 0 | 150 | 450 | 150 | 450 |

| NCF | ▲100 | 50 | 350 | 50 | 350 |

| 累積NCF | ▲100 | ▲50 | +300 | +350 | +700 |

まず、期間業績を示すフロー情報という意味において、利益情報とキャッシュフロー情報は、十分に観察期間を伸ばしてみれば、どちらも大勢には違いがない。そのことは、5年目の累積利益と累積NCFが最も近しい値となることから分かる。

この循環的トレンドがずっと続いていくなら、その内に累計利益と累計キャッシュフローの差はほぼなくなっていくことは自明である。

しかしながら、各年度としての単期だけの業績水準については、利益とキャッシュフローは得てして、真逆の状態を示すことが多い。

例えば、期間損益としては、2年目と4年目が好調に見えるが、キャッシュフローとしては、3年目と5年目が順調に見えることから分かる。

2つ目の気づきとしては、期間損益計算の方は1年目から黒字を確保しているが、キャッシュフロー計算(収支計算)の方は、1年目は完全に赤字、2年目は単期収支がやっとトントンで、3年目からようやく累積黒字(通算黒字)に転換するという累積業績の見え方が違うことだ。

より保守的に業績管理をするために、事業の滑り出し期間についてはキャッシュフローの方により注目した方がよさそうだと推測できる。

少なくとも、1年目は▲100、2年目は▲50の分だけ、キャッシュアウトに耐え得るだけの資金的余裕がないと、3年目以降のキャッシュプラス状態にまで到達することはできない。

- 期間業績情報として、損益もCFも十分な観察期間を設けておけば互いに置き換え可能である

- 個別(単期)の期間業績としては、損益とCFは正反対の結果を表すことが多い

- CFは、資金繰り(財務安全性)にも配慮した情報を与えてくれる

ではこの時、本稿の主題である「キャッシュ利益比率」の動向はどうなるのだろうか?

| 項目 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 |

|---|---|---|---|---|---|

| NCF | ▲100 | 50 | 350 | 50 | 350 |

| 利益 | 100 | 300 | 100 | 300 | 100 |

| CF利益比率 | ▲100% | 16.7% | 350% | 16.7% | 350% |

1年目(事業開始スタート時点)の混乱は置いといて、キャッシュフローが良好な奇数年である3年目と5年目が良好な結果を表している。

とどのつまり、キャッシュ利益比率は、あくまでキャッシュフローの動向に準じた指標であり、ここまでの議論の範囲に限っては、一時的に増益となったからといって油断することなく、キャッシュ利益比率も併せてチェックすることで、資金繰りが問題ないかにも目配せしておこうという使い方をする指標であるということだ。

本来、キャッシュの裏付けがある利益計上になっているかの検証を必要と注意喚起したのは、増収増益に浮かれてしまい、運転資本の急増に配慮せず、利益が出ているのに資金繰り悪化で企業倒産してしまう、いわゆる”黒字倒産”というアンラッキーを招きかねない状況を防ごうとした先人の知恵によるものなのである。

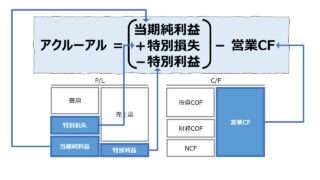

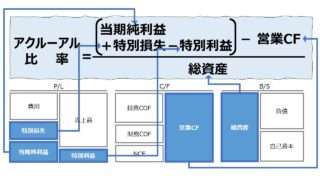

なお、利益計上とキャッシュフローの動向が不一致になりがちな点について、利益概念を営業利益、キャッシュフロー概念を営業CFに限って言えば、双方の期ズレの発生自体について分析のメスを入れたものとして「アクルーアル(会計発生高)Accrual」という分析指標も用意されている。

解釈と使用法

利益とキャッシュフローのクロスセクションとしての使い方

収益性分析などの業績分析の性向から見て、増益傾向が続くことは結構なことで一義的には歓迎すべきことだ。

しかし、増益の裏に、在庫の積み増しや債権回収期間の長期化などの運転資本の増加が潜んでいた場合、思わぬところで足を掬われかねない。

そこで、利益とキャッシュフローの2つの指標の増減から、足下の業績の安心度を測ることが重要視されてきた。

現実は複雑怪奇だが、あえて分かりやすさを採って事態をシンプルに捉えるなら、下表のようなマトリックスでキャッシュ利益比率を観察するのは如何だろうか?

| CF | 利益 | キャッシュ利益比率の変化 |

|---|---|---|

| 増加⇧ | 増益⇧ | ⇧⇧ 業績と財務は良好といえる |

| 増加⇧ | 減益⇩ | ⇧ 一時的な業績不調なら凌げる |

| 減少⇩ | 増益⇧ | ⇩ 黒字倒産のリスクを見るべき |

| 減少⇩ | 減益⇩ | ⇩⇩ 真剣にリストラを考えるべき |

つまり、キャッシュフローと利益のベクトルが正反対の時こそ注意深く経営分析を進めるべきという結論になる。

もう少しだけケースを複雑に見るなら下表のようにもできる(もっと詳細にできるが、過ぎたるは猶及ばざるが如し。。。)

| CF | 利益 | キャッシュ利益比率の変化 |

|---|---|---|

| 増加⇧⇧ | 増益⇧ | ⇧⇧ 増益でかつ利益の質も向上している |

| 増加⇧⇧ | 増益⇧⇧ | ⇨ 利益の質は不変でも絶対額の拡大が財務安定性を生む |

| 増加⇧ | 増益⇧ | ⇨ ほどよい成長で財務安定性を保った業績伸長と見る |

| 増加⇧ | 増益⇧⇧ | ⇩ 増益だが利益の質の低下に留意すべき |

| 増加⇧ | 減益⇩ | ⇧ 一時的な業績不調なら凌げる |

| 減少⇩ | 増益⇧ | ⇩⇩ 黒字倒産のリスクを真剣に評価すべき |

| 減少⇩ | 減益⇩ | ⇨ 資金繰り悪化のリスク増大はこの指標からは分からない |

| 減少⇩ | 減益⇩⇩ | ⇩⇩ 見かけほど最悪にはなっていないが危機的状況にある |

| 減少⇩⇩ | 減益⇩ | ⇩ 見かけ以上に最悪な状況になっている可能性が高い |

| 減少⇩⇩ | 減益⇩⇩ | ⇨ 最悪の状況を逃れる手段を講じるべき緊急事態 |

キャッシュフローと利益のベクトルが正反対となる場合は言うまでもなく、それに加えて、共にマイナス状態になっている時、キャッシュフローの減少幅がより大きいケースであればある程、慎重に財務分析を進めるべきという結論になる。

以上のケース分析から、曲解を恐れずに敢えてシンプルに断言するならば、

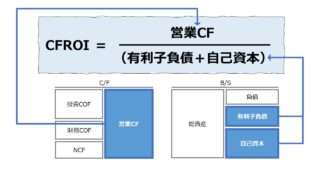

キャッシュフロー投資利益率(CFROI)のブレークダウン

キャッシュ利益比率は、前節までの解説にあるように、それ単独でも十分に使用に耐え得るが、キャッシュフロー投資利益率(CFROI)の分解要素としても使うことができる。

CFROIの展開式に従いつつ、キャッシュ利益比率をKPIマネジメントを構成する経営指標としても使うことができる。

CFROIのブレークダウンの詳細は、「キャッシュフロー投資利益率(CFROI: Cash Flow Return on Investment)」を参考にして頂き、ここでは、ブレークダウンの構成要素にキャッシュ利益比率がきちんと収まっていることを式展開で確認しておくに留める。

https://management-accounting.biz/cash-flow-margin/

キャッシュフロー投資利益率(CFROI)を、確実に管理可能なKPIとするべく分解していく。ここでは、キャッシュフロー概念に営業CFを採用している。

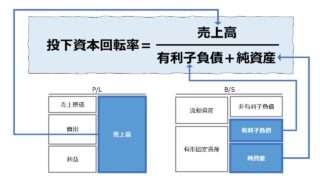

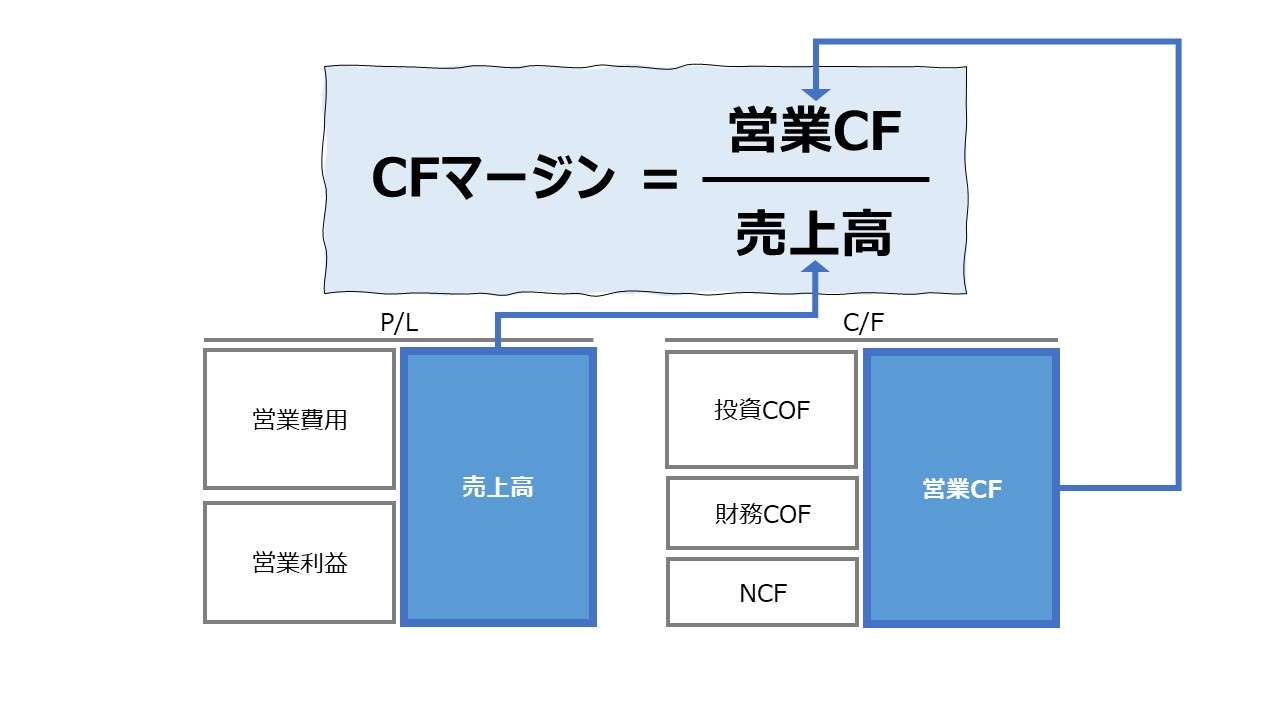

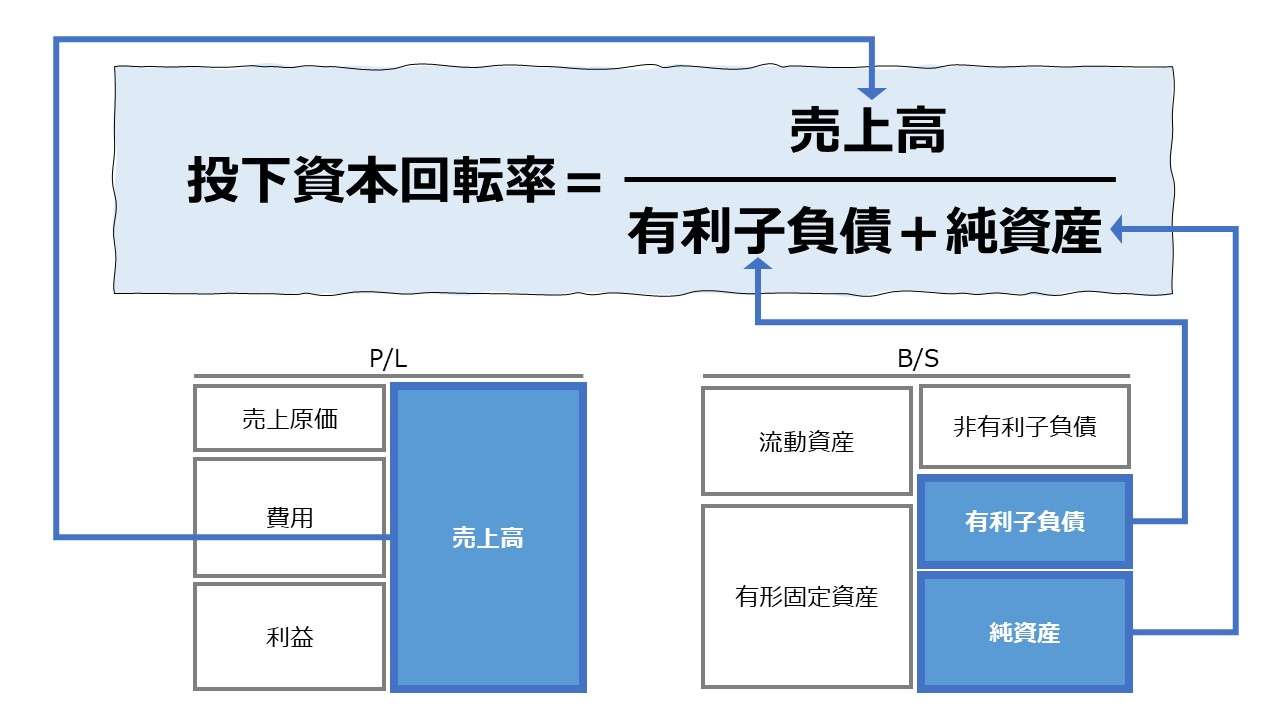

\( \displaystyle \bf CFROI=\frac{営業CF}{投下資本} = \frac{営業CF}{売上高} \times \frac{売上高}{投下資本} = CFマージン \times 投下資本回転率 \)

これは、CFROIを、収益性分析として、売上高ベースのキャッシュ創造力、すなわち売上高キャッシュ比率である「CFマージン」と、効率性分析として、投下資本ベースの売上高回転率に分解していることを意味する。

収益性分析における「キャッシュフロー」と「期間利益」の違いに着目して、「営業利益」を挿入すると、

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは営業利益ベース)

となる。ここから、

\( \displaystyle \bf CFマージン = \frac{営業CF}{売上高} = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{売上高} \right) \)

\( \displaystyle \bf CFマージン = キャッシュ利益比率 \times ROS \)

※ROS:Return on Ssales(ここでは営業利益ベース)

という風に考えることができる。

「キャッシュ利益比率」は、営業CFと営業利益という期間フロー情報としての「硬度」の差を示している。

ここまでの所で、CFROIは、❶フロー情報の硬度の差、❷ROS、❸資本効率性 に分解できることが分かった。そして、キャッシュ利益比率はその前半の❶を明らかにする立場にあることも明確になった。

- CFROIを見る際にフロー情報の硬度の差としての利益の質(CFの裏付け度合い)を測る

- ROSと共に、CFマージンの分解要素としても機能しつつ利益の質を示すことができる

シミュレーション

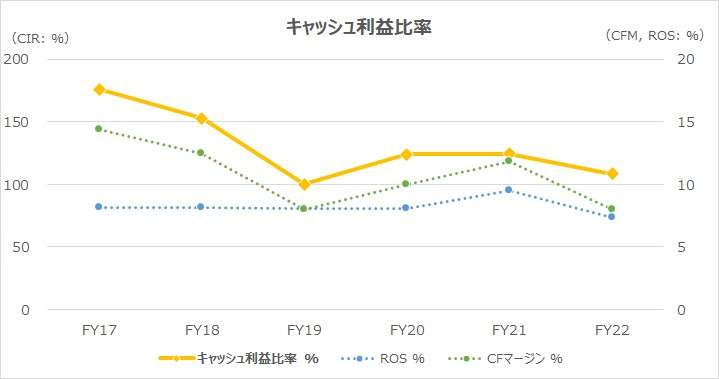

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「営業利益」「営業CF」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

本分析の元データは、キャッシュフローマージンのものと同一である。

キャッシュフローマージンにおけるこの部分の解説の概略は、ROSの安定性から、ほぼすべてのキャッシュフローマージンの変動要因はキャッシュ利益比率の動きに連動するということだった。

期間損益は、棚卸計算の過程において、利益平準化の圧力がかかり、前年対比においてできるだけ大幅な変動を示さないように幾重にも工夫がされている。

そのため、上記グラフの推移動向は、営業CFの増減に強く影響を及ぼしたであろう運転資本増減にほぼ帰結する。

繰り返しの説明になるため、こちらはできるだけ簡明に記述すると以下の通りとなる。

なお、本稿の「定義と意味」で解説した通り、業績が循環的(シクリカル)に変動する場合、営業利益の増減と営業CFの増減は、会計期を違えて立ち現れる傾向がある。トヨタ自動車における本分析においても、同様の傾向が現れていることに注目してほしい。

<FY19-20>

売上高営業利益率は不動だが、キャッシュ利益比率が上昇した。これは、売上減による営業債権の縮小→運転資本減少→営業CF増加につながるという波及効果の連鎖があったため。

<FY20-21>

キャッシュ利益比率は変動が無かったもののROSが増加した。売上が戻ったことによる増益効果を一部、売上債権と棚卸資産の増加が相殺したことによる。

新型コロナ禍によるサプライチェーンの乱れで、自動車各社は半導体部材を中心とする在庫積み増しに傾注したことは記憶に新しい。

<FY21-22>

ROSよりCFマージンの落ち込みの方が大きくなった。これは、営業活動の再起動により、自動車販売を中心とする金融債権の増大が大きく運転資本増加に寄与したことにより、損益よりキャッシュフローの悪化幅の方が大きかったことによる。

以上のことから、各期の業績が循環的に変動する状況では、営業利益と営業CFが交互に増減を繰り返す傾向にあることが具体例をもって例証できた。

スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

コメント