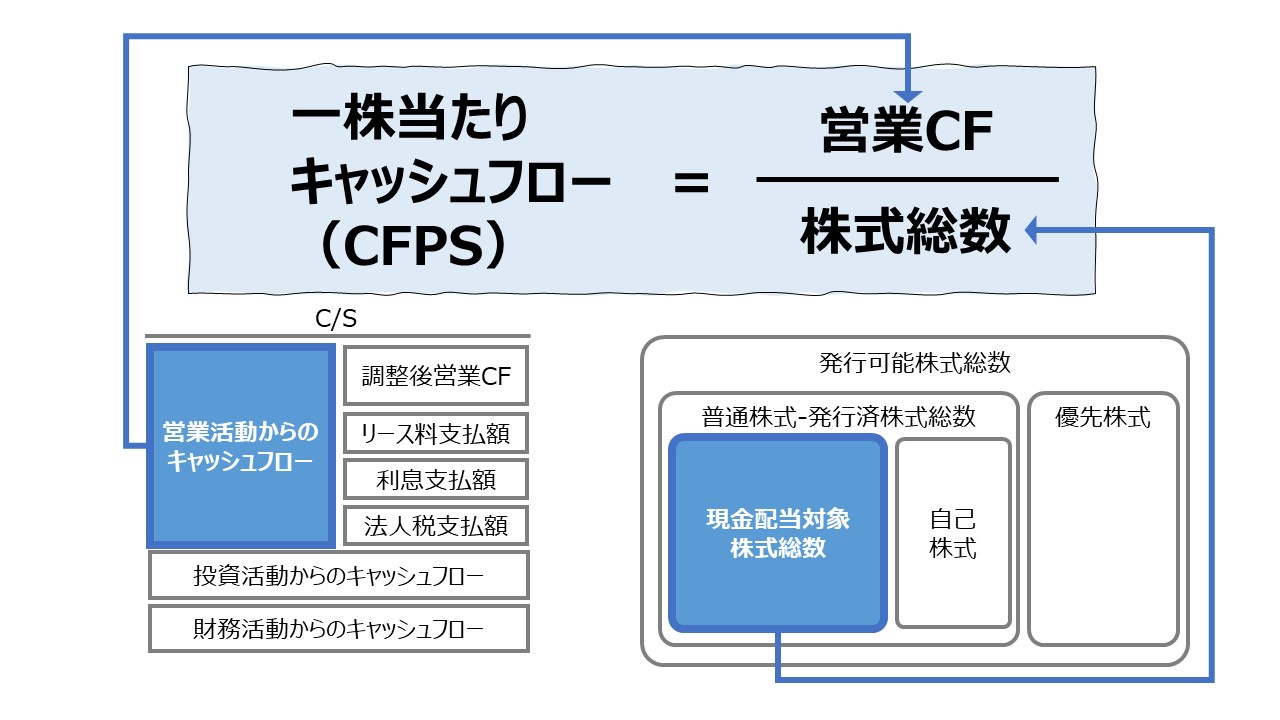

計算式

一株当たりキャッシュフロー(CFPS)は、英語表記だと「Cash Flow per Share」となり、発行済み普通株式の1株当たりの営業活動によるCFを表す。

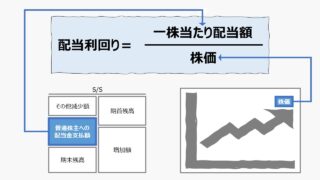

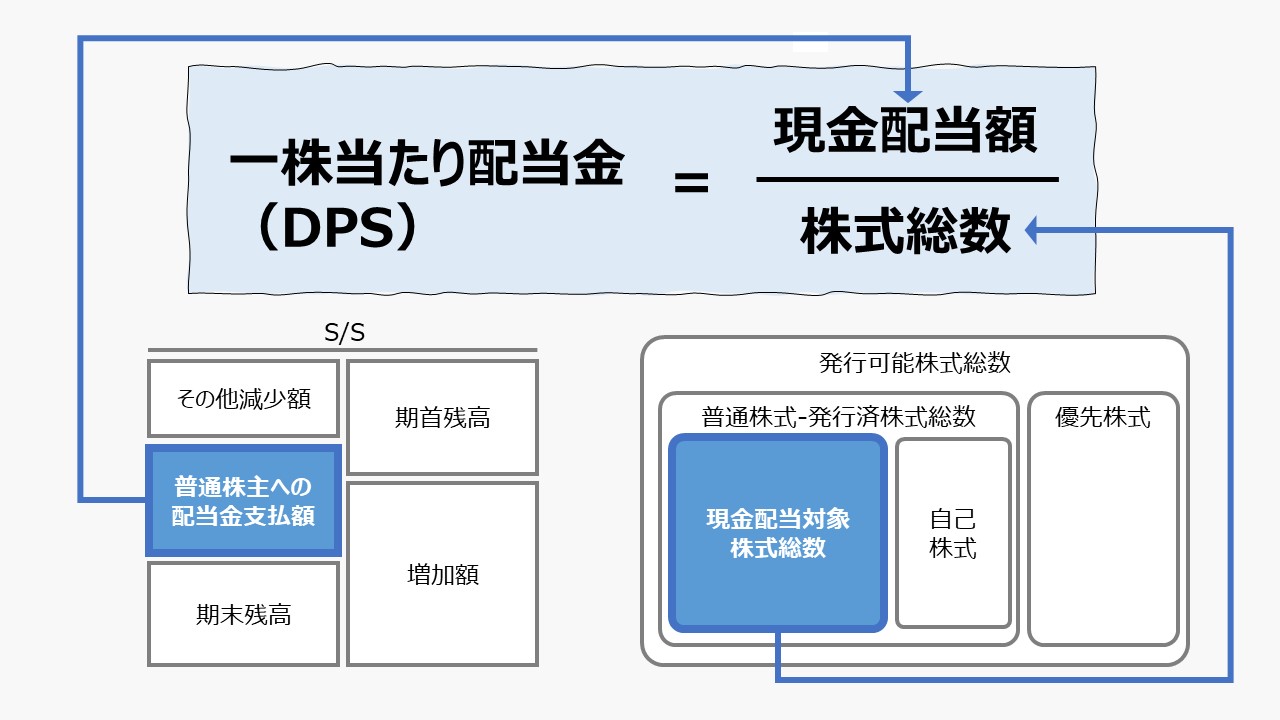

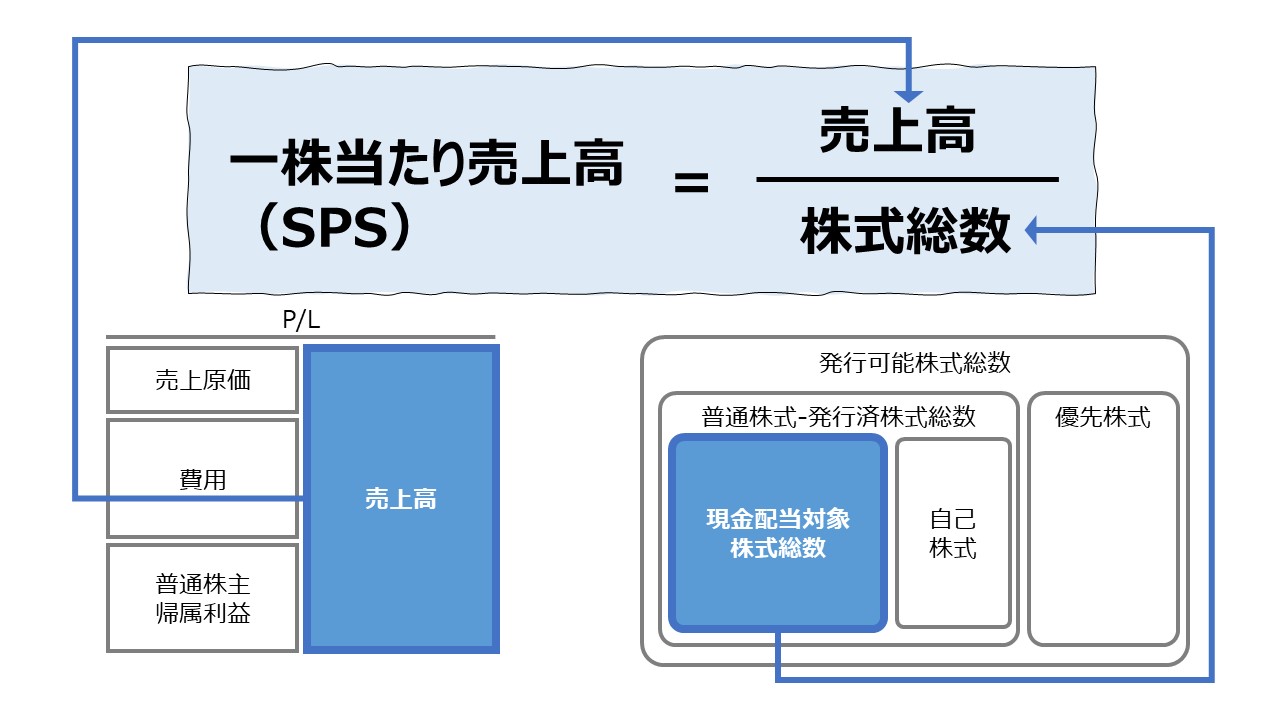

一般的に開示されている発行済株式総数は自己株式を含むため、実質的な一株当たり配当額を見るためには、自己株式数を除いた株式数を用いる。

この指標の単位は「円/株」で、普通株式一株あたりどれくらいの営業CFが生み出されているか、株主(投資家)からみた現金創出力を評価するものである。

\( \displaystyle \bf 一株当たりキャッシュフロー= \frac{営業CF}{発行済普通株式総数 – 自己株式数} \)

一般的には、キャッシュフロー計算書(C/S、C/F)から営業活動によるCFの値を抽出してきて計算することになるが、C/Sが開示されていない場合にP/L項目のみで近似的に営業CFを計算するには、グロスキャッシュフローをもって代用する。

グロスキャッシュフロー = 当期純利益 + 減価償却費

なお、分析目的によって、当期純利益は、親会社説に則った分析ならば「親会社株主に帰属する当期純利益」、経済的単一体説に則った分析ならば、非支配株主持分に帰属する当期純利益も加算した当期純利益の値を用いることになる。

- 営業CF:キャッシュフロー計算書の「営業活動によるCF」

- グロスキャッシュフロー:当期純利益+減価償却費

定義と意味

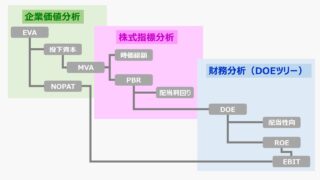

一株当たりキャッシュフロー(CFPS)は、「マーケット指標」「Market Ratio」の代表的なもののひとつである。

普通株式の1単位当たりの営業CF額を意味する。

分子が営業CF額で、分母が株式数なので、営業CF額か株式数が変動すれば割り算の商であるCFPSも変動することになる。

分子の営業CF額が増加すれはCFPSを増加させる方向に働く。営業CF額が減少すればCFPSを減少させる方向に働く。

自己株式保有を増やしたり、株式併合を進めて実質的な発行済株式総数が減少すればCFPSは上昇し、第三者割当増資や株式分割等により実質的な発行済株式総数が増加すればCFPSは下降する。

このことから、第三者割当増資や株式分割のように、普通株式の実質的な発行済株式総数が増加する場合は、EPSと同様に、一株当たり営業CF(CFPS)も希釈化すると考えて、既存株主にとって所有株式の価値が下がると見られている。

そのため、株式市場では、CFPS・EPSが重要な投資判断の材料になり得る。また、一株当たり配当金の希釈化を招きかねない資本政策の採用が発表されると、株価は下落する傾向にある。

解釈と使用法

株式投資における株価の割安・割高の判断の目安として、CFPSは、他の指標と組み合わせられたり、比較して使用されることが多い。

さらに言うと、一株当たりキャッシュフロー(CFPS)の金額の大小が企業業績と比べて妥当なのか、他投資機会と比較して相対的に有利なのかを知るためには、CFPS単独の数値だけを見ていてもわからないことが多い。

競合他社との比較において、CFPSが同額の100円だとしても、A社の株価が1000円でB社の株価が100円の場合、CF利回りが10倍異なることになる。

よって、CFPSの数値の大小だけで、その株式が割安かどうかは分からないというのが結論である。

逆説的に、いくつかの指標を組み合わせて株式の割安・割高を評価する際の計算要素になる、というのが実務的にしっくりくるCFPSの捉え方ともいえる。

ただし、M&Aにおける企業価値算定やグローバルに複数の資本市場たいする投資意思決定する必要があるファンドマネージャー・アナリストの中には、EPSよりCFPSをより重視する者もいる。

なぜなら、EPSは当期純利益をベースに計算されるため、各国の会計基準の違い(特に償却資産の償却方法)に計算結果が左右されるが、CFPSならば、そうした会計基準による償却方法の違いをスルーして比較分析することが可能であるという理由からだ。

しかしながら、現在では、❶IFRSによるコンバージェンスが相当進んでいること、❷償却資産の償却方法は、財務会計より税務会計による差異が大きいこと、❸ むしろ、企業が実現するキャッシュフローは税務の影響を強く受けることから、完全に同じ基準でキャッシュフローであったとしても比較することは難しいこと、から、EPSよりCFPSをより選好する意味合いは少なくなっているというのが筆者の個人的見解である。

この辺は教科書だけを鵜呑みにしていては到底気づくことができないインサイトであろう。

CF利益倍率

当期純利益との関係性の視点からCFPSを組み込んだ株式の割安・割高の評価方法としては、下記式が有名である。

\( \displaystyle \bf CF利益倍率= \frac{CFPS}{EPS}\times 100 \% \)

原則として、EPSを計算する際に用いられる当期純利益は原価償却費を控除後で計算され、営業CFは減価償却費が含まれる。

よって、傾向として、EPSよりCFPSの値の方が大きくなりがち(倍率は1.0以上)である。

仮に、CFPSの方がEPSより小さくなる場合、運転資金需要が極端に強くなって資金不足に陥っているなど、必ずP/Lのみで把握できない問題がそこに潜んでいるはずであるとあたりを付けて深堀する必要性がある。

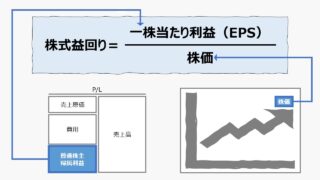

CF利回り

ダイレクトに株価とCFPSを紐づけて株式の割安・割高を評価する方法もある。

\( \displaystyle \bf CF利回り= \frac{CFPS}{株価}\times 100 \%\)

一般的に、CF利回りは、配当利回りや株式益回り(PERの逆数)より、変動幅が大きくなる傾向が強い。

CF利回り の変動幅 > 株式益回り の変動幅 > 配当利回り の変動幅

これは、それぞれの指標を構成する「分子」の大きさの変動大きさに比例する。

株主は安定配当を求めがちなので、三者の中で、配当額が最も安定的である。

会計的利益は、業績報告目的から、利益平準化となるように各期の利益変動がなるべく小さくなるような計算機構を予め備えている。

それがキャッシュフローとの大きな差となって生じるのが減価償却費の扱いである。

キャッシュフローならば、投資が実行された期にすべての投資に費やした現金支出がキャッシュ・アウト・フローとなって計算されるが、期間損益ならば、耐用年数の期間にわたって、初期投資額-残存価額の値をしかるべき計算ロジックで按分して費用化していく。

逆説的に、CFPSよりEPSの変化率の方が大きい場合は、リストラ費用の計上など、多額の非現金支出費用が発生した場合など、経営構造自体が大きく変化する時点ではないかとあたりを付けて、財務分析を深堀する必要が出てこよう。

上記のように、CFPSはそれ自体で株式の割安・割高を見るための指標というよりは、CF利益倍率、CF利回りを計算するための重要な指標であり、インサイトを得るためのとっかかりであることが分かる。

シミュレーション

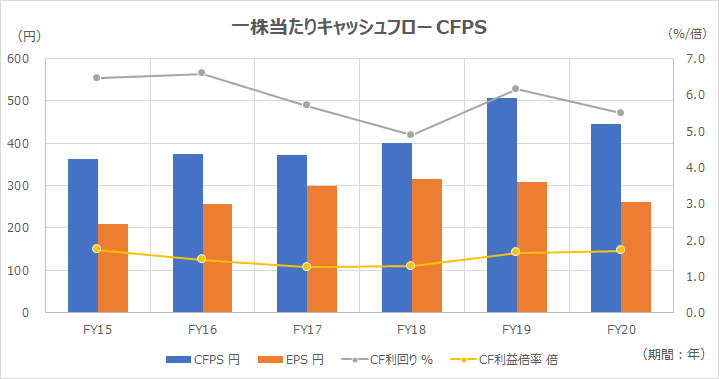

以下に、Excelテンプレートとして、FY15~FY20の花王の実績データをサンプルで表示している。

入力欄の青字になっている「評価期間」「発行済株式」「自己株式」「営業CF」「親会社利益」「最高株価」「最低株価」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

【グラフ】一株当たりキャッシュフローの推移 から、EPSがFY18をピークに直近では低下しているのに対し、低迷していたCFPSがFY18以降は順調に回復してきているのが分かる。

これは、FY18に大型投資が実施され、FY19以降、減価償却費が増大したことによる。

【グラフ】ファンチャートを眺めてみると、CF利回りが低下傾向にあるのは、株価が高めに推移しているからである。

株価が安定成長軌道にあるのも、CF利益倍率が元の水準に戻ったことから、先行投資と株主還元のバランスが5年前の姿に戻ろうとしていることを評価してのことだと推測することができる。

(なお、CF利回りに用いている株価は、有価証券報告書から分かる最高株価と最低株価の算術平均を用いている)

【参考】使用しているExcel関数

AVERAGE関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント