計算式

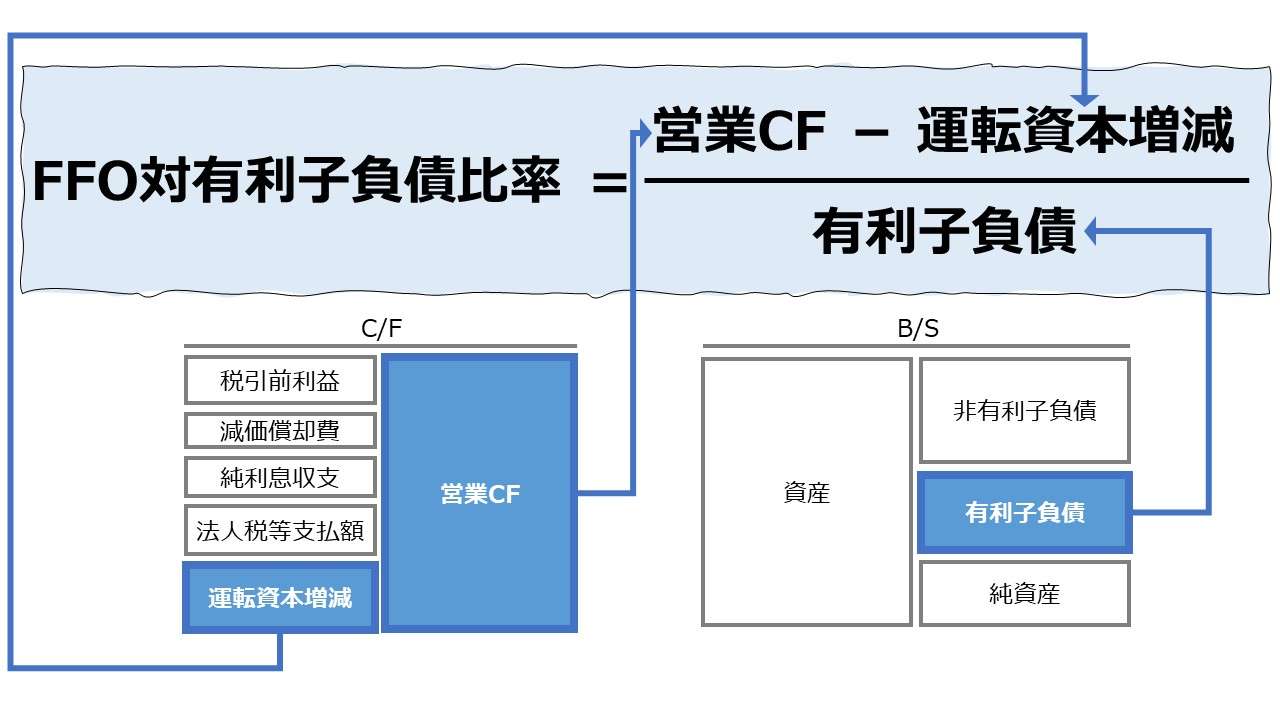

FFO(ファンズ・フロム・オペレーションズ)対有利子負債比率は、FFO: Funds from operations、運転資本増減調整前の営業キャッシュフローを有利子負債で割り算して求める。短期借入金、長期借入金や社債などに対して、その返済原資として想定されるFFOが何倍の規模だけ確保されているのかを示す。有利子負債に対するFFOの相対的大きさから、企業の返済能力を見る指標のひとつである。

日本語では分子分母の読み順を変えて「有利子負債FFO比率」と呼んでもほぼ同じ意味となる。

この指標の単位は「%」または「倍」で、企業が返済義務を負っている有利子負債の額が、FFOでどれだけ返済可能かを示す。この比率が高いほど、足下の返済能力の高さを意味するため、経営体質の安定性の目安となる。

であるから、この比率が大ききれば大きいほど、

❶返済能力が高い

❷現在の有利子負債の返済までの安全性が高い

❸有利子負債の積み増し余力がある

ことを示す。

\( \displaystyle \bf FFO対有利子負債比率=\frac{FFO}{有利子負債} \)

例

FFO 120

有利子負債 30

\( \displaystyle \bf FFO対有利子負債比率 = \frac{120}{30} = 400.0\% または 4倍 \)

C/F項目、ここではFFOが1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次CFならば12倍、単四半期CFならば4倍する。

B/S項目、ここでは”有利子負債” には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、CFが単四半期の場合、有利子負債も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

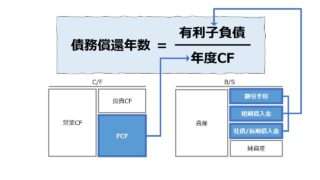

ちなみに、分子分母をひっくり返すと、有利子負債をFFOだけを用いて完済するために必要な返済期間を表すFFO版の「債務償還年数」となる。

また、分母の有利子負債を固定負債(長期負債)や流動負債(短期負債)に置き換えれば、「FFO対固定負債比率」「FFO対流動負債比率」という指標になり、分子のFFOをグロスキャッシュフローやEBITDAに置き換えて分子分母を入れ替えれば、「有利子負債倍率」「EBITDA有利子負債倍率」という指標になる。

定義と意味

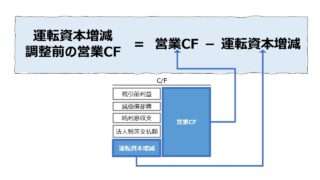

「FFO: Funds from operations」は、運転資本増減調整前の営業キャッシュフローのことで、このキャッシュフロー概念の本質は、運転資本増減などのB/S起因の変動要因を除去して、EBITや利息収支などのP/L起因の営業CF増減要因のみで債務返済能力を測るところにある。

できるだけ、本業たる事業運営に基づく期間業績に寄せたキャッシュフロー概念を用いることで、事業収支の債務負担能力を直接推定しようとする目的で使用される。

| # | 指標 | CF概念 | 特徴 |

|---|---|---|---|

| 1 | 有利子負債倍率 | グロスキャッシュフロー | (利益+償却費)による返済能力 |

| 2 | RCF対有利子負債比率 | 配当支払後グロスキャッシュフロー | 社内留保可能CFによる将来の返済能力 株主目線のもの |

| 3 | FFO対有利子負債比率 | 運転資本増減調整前の営業CF | P/L起因の事業収入による返済能力 |

| 4 | 営業CF対有利子負債比率 | 営業キャッシュフロー | 事業収入による返済能力 |

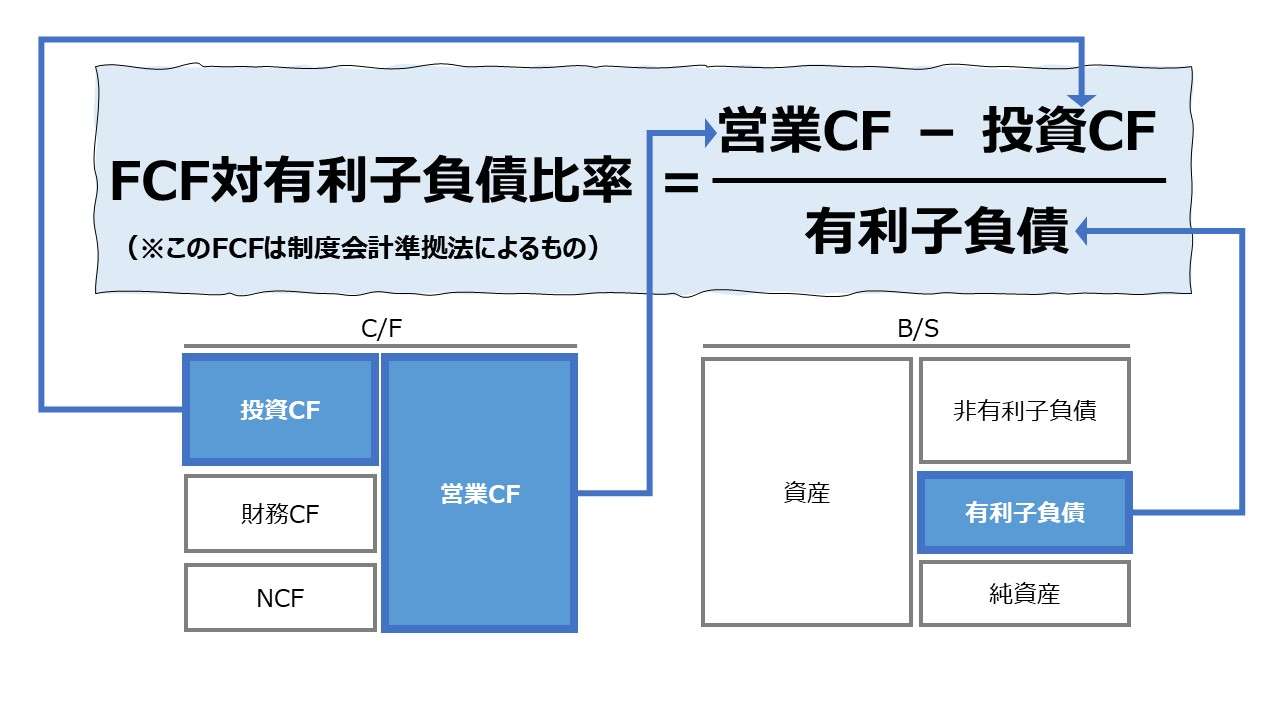

| 5 | FCF対有利子負債比率 | フリーキャッシュフロー | 余剰資金による返済能力 |

| 6 | FOCF対有利子負債比率 | 営業CF-設備投資額 | (FCFの簡易版) |

| 7 | NCF対有利子負債比率 | ネットキャッシュフロー | 資金調達能力まで加味した返済能力 |

その他の詳細は、「営業CF対有利子負債比率(Operating Cash Flow Interest Bearing Debt Ratio)」を参照。

解釈と使用法

詳細は、「営業CF対有利子負債比率(Operating Cash Flow Interest Bearing Debt Ratio)」を参照。

シミュレーション

以下に、Excelテンプレートとして、FY16~FY21のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業CF」「運転資本増減」「未払法人税等」「短期有利子負債」「短期借入債務」「1年内返済長期借入債務」「長期有利子負債」に任意のデータを入力すると、表とグラフを自由に操作することができる。

※上記「未払法人税等」は、米国会計基準(US-GAAP)のキャッシュフロー計算書が、税引後利益から計算スタートしていることに伴う調整に使用。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、米国会計基準(US-GAAP)から、国際財務報告基準(IFRS)へ基準変更したため、B/S科目が組替されているが、本稿で触れている指標に大きな影響はみられない。

基本的に、FFO対有利子負債比率は、割り算の商であるから、分子のFFOが大きくなれば比率も比例的に大きくなり、分母の有利子負債が大きくなれば比率は反比例的に小さくなる。

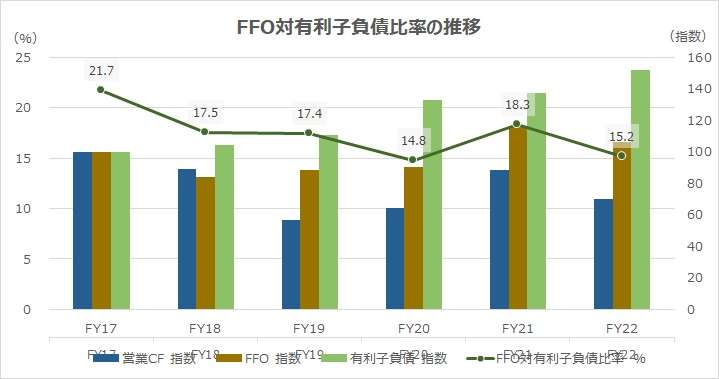

営業CFとFFOの相違点を見るに、この期間のトヨタのCF動向は格好の材料となった。

FY16から継続的に、CASE関連による投資拡大の波が押し寄せたことにより、右肩上がりで有利子負債が膨張していっている。

新型コロナ禍による運転資本の膨張の影響をもろに受けて、営業CFが下押しする中で、FFOは順調に推移したことで、FFO(ファンズ・フロム・オペレーションズ)対有利子負債比率は何とか低迷せずに踏ん張っている状態だ。

SUM関数、スパークスライン、絶対参照

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント