計算式

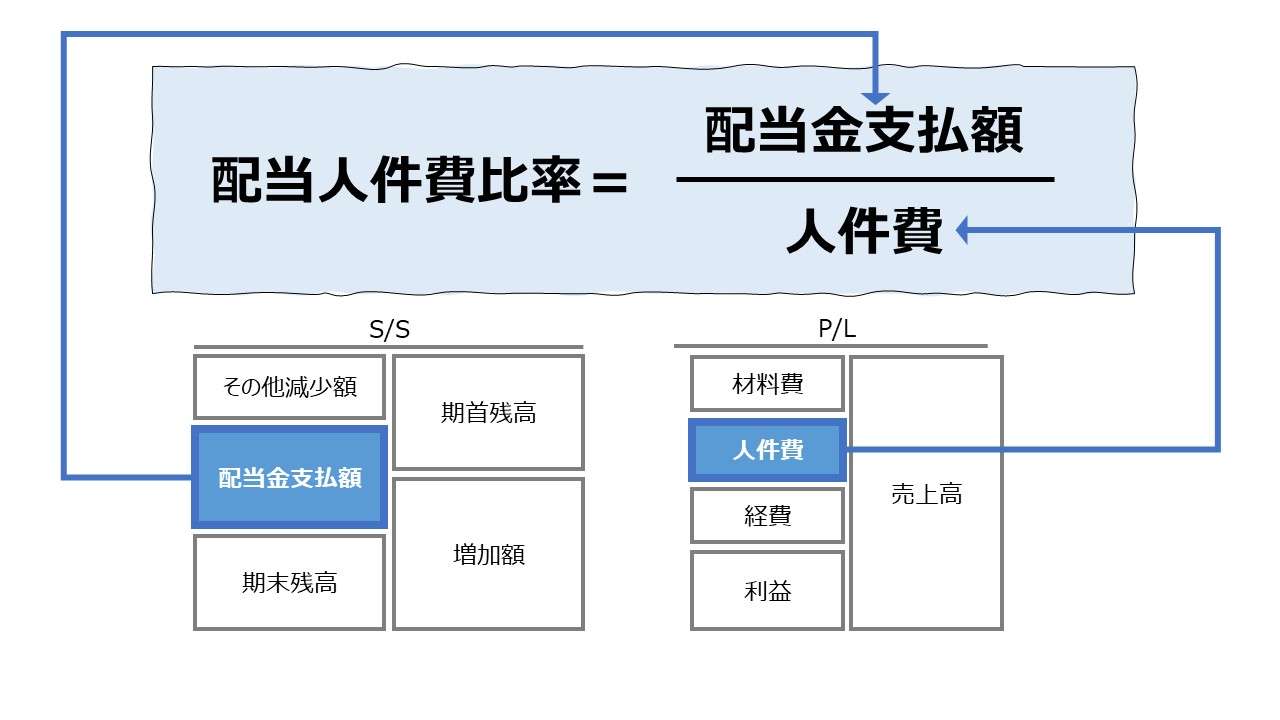

配当人件費比率は、英語表記では表題通り、「Dividend Capital Investment Ratio」と表記するのが素直であるが、「Dividend to Personnel Expense」でも通じなくはない。年間配当額を人件費で割り算して求める。

年間配当額と人件費総額の相対比を表したいので、一方が他方の何倍(何分の1)かを示す比率で表示するのが一番シンプルである。ただし、この相対比をできるだけ直感的に理解するために、分母にあたる人件費総額を100%に置きなおした百分率(すなわち「%」)で示すことが多い。

\( \displaystyle \bf 配当人件費比率= \frac{年間配当額}{人件費} \times 100\%\)

通常、配当性向やEPSなどは、「一株当たり〇〇」の値を用いて計算することが多い。しかし、人件費総額を一株当たりで算出することで特段の新事実を発見するのは通常は難しいことから、ここでは配当総額・人件費総額という総量でもって計算している。

一般的には、普通株主の投資判断のために使用するのが主目的とされるため、配当は、優先株や非支配株主持分への配当を除外した、普通株主に帰属する配当額ベースで計算される(但し、本稿では企業全体の資金使途のバランスを分析したいため、全ての利害関係者に対する配当額・総還元額でもって数値分析している)。

配当は、中間配当を含め、年間の総額を用いる。

- 年間配当額:中間配当と期末配当額の合計。一般的には普通株主への配当額をさす。現金配当のほか、株式配当なども含む

- 人件費:現物給与を含む、およそ「人」を雇用するうえで必要になるコスト

定義と意味

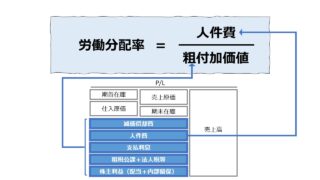

従来の財務諸表分析では、「生産性分析(Productivity)」において、付加価値額(≒企業利益)の最適分配論として、「労働分配率」「株主分配率」「公共分配率」の3つを取り出して、それぞれ、付加価値がどれだけ「従業員」「株主」「(納税先としての)政府」に分配されているかのバランスを見る指標として活用されていた。

平成の時代は、納税額についてもできるだけ節税できるように、タックスヘイブンや各種軽減税率制度を駆使して、グローバルに最適拠点配置を図り、輻輳するグループ間取引を自由自在にコントロールすることは常であった。

こうした企業の行き過ぎた節税対策が各国の税収の大幅減につながったため、各国政府はOECDなどを通じ協同して、移転価格税制を充実させ、これに対処するようになった。

であるならば、従来の最適分配論の視点から、公共分配率を取り立てて分析する必要性が低くなり、残るは従業員向けの労働分配率と株主向けの株主分配率となる。

最適分配論における分析対象としての変数が2つに絞られたとき、その2つの変数は直接的な相対比だけでも最適バランスを可視化でき、分析構造をよりシンプルにできる。さらに、分配対象となるべき「付加価値」は、通常の形ではそのまま財務諸表で開示される項目ではないので、付加価値額を計算する余計な手間を省略することも可能となる。

【従来】

付加価値⇒従業員への配分+株主への配分+政府への配分

【今回】

「人件費総額」と「株主還元額」の金額大小を直接比較

比較対象を2者に絞ったおかげで、付加価値額の計算といった面倒くさい処理を省くことが可能になったことは、計算手続の簡略化という意味では大きい。

なお、本稿の表題でも「配当人件費比率」としている通り、株主への分配は、主に「利益配当額」に代表させている。

株主へ出資者として経済的(金銭的)に報いるには、利益配当の他、自己株式取得(自己株式消却)や企業価値向上による将来成長による株価向上も想定することは理論上は可能である。

ただし、将来成長を見込んだ企業価値評価は、それはそれで計算過程が複雑になりすぎて、より精緻さを求めれば求める程、機動的な分析は難しくなる。

そこで、キャッシュの裏付けのある収支計算ならば、財務諸表に掲載される項目だけで算出でき、客観性も担保できる点に目をつけ、株主への配分は、実際に利益配当された金額か、またはそれに自己株式取得額を加えた「総還元額」のいずれかを用いることで、便宜的な従業員と株主への分配比率を測るためにこの指標が使われるようになった。

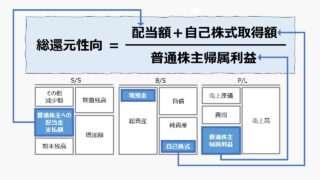

総還元額の場合、計算式は下記の通りとなる。

\( \displaystyle \bf 株主還元人件費比率= \frac{株主還元額}{人件費} = \frac{年間配当額+自己株式取得額}{人件費} \times 100\%\)

「法人企業統計」を用いたベンチマーク分析など、一部の統計データベースでは、自己株式取得額を求めることが難しいものがある。その場合は、株主への配分は、利益配当額に絞って分析することになる。であるから、より汎用的な指標として「配当人件費比率」の名称で本稿にて取り上げた。本質的には同一のものなので、分析ケースごとに適宜使い分けるのが良いだろう。

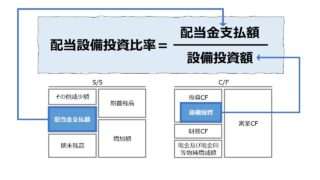

なお、現在と将来といった異時点間の株主還元の違いに焦点を当てたものに、バリュー株/グロース株、内部留保や設備投資と利益配当のバランス問題などといった論点がある。それについては、「配当設備投資比率」にて説明を付している。併せて参考にして頂きたい。

解釈と使用法

利潤分配論からみた「配当人件費比率」

2014年に一大ブームとなった「伊藤レポート」における ROE = 8%、2023年に東証が市場改革と称して火をつけたPBR = 1倍 といった議論が大いに取り上げられるようになった昨今、猫も杓子も「株主ファースト」の時代になった様相がある。

ここから、近年、伊丹敬之氏(一橋大学名誉教授、前国際大学学長)が論じる、配当額・設備投資額・人件費の相対バランスから、コーポレートガバナンス(企業統治)における「株主ファースト」「従業員ファースト」の実態分析に注目が集まることになった。

ここで優等生的な発言が許されるのならば、「企業価値の向上を通じて株主に報いるのが本筋である。最終的な企業価値の向上のためには、まず価値協創してくれる従業員に対して先に報いるべきである」という言になるのではないだろうか?

カタカナ英語だとニュアンスが曖昧になりがちだが、「ファースト(first)」には、❶(順位・重要度が)最高の、❷一番先の、という意味がある。「従業員ファースト」等の場合の”ファースト”は、❶❷どちらの含意がより大きいのだろうか?

「先憂後楽」という言葉がある。これは中国は北宋の范仲淹の言葉からきているが、この言葉を字句通り当てはめれば、「先に従業員報酬を手厚くすることで、後々の企業価値最大化という成功に結び付け、最終的な株主報酬を後からがっぽり稼ごう」ということになる。つまり、最終的な目的は❷だが、手段として❶をより意識するというものである。

いわゆる”成長痛に耐えれば、将来の手取りが増えると見込んで現在の投資(人材への報酬含む)を惜しまないという考え方が何か東洋的な哲学(人生論・教訓)めいた感性に訴える論に見えなくもない。しかし同時に、資本市場(株式市場)は競争原理が常に働く、生き馬の目を抜くような厳しい現実でもある。IR(Investor Relations)を丁寧に施すというのにも限界があるのだから。

安定的な資金の供給を受けるためには、その時点時点での株主利益(総還元額)の適正レベルというものが必ず存在するものだ。昨今のコーポレートガバナンス(企業統治)ブームは、資本市場での株主コストを全体として底上げしたのだと理解する。それゆえ、個別企業がミクロ視点でどうあがこうとある程度の株主還元増は致し方無いと言えなくもないだろう。

「配当人件費比率」の経営指標としての深堀り

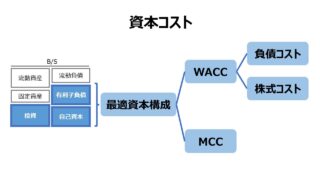

収益性分析におけるROE分析は、名高いデュポンチャートの手法に則り、さらに具体的な財務方針にブレークダウンできるように細分化することが可能である。

(参考)

\( \displaystyle \bf ROE= \frac{当期利益}{自己資本} = \frac{当期利益}{売上高} \times \frac{売上高}{総資産} \times \frac{総資産}{自己資本} \)

\( \displaystyle \bf ROE= 売上高純利益率 \times 総資産回転率 \times 財務レバレッジ\)

上記の手法を用いれば、配当人件費比率も同様のブレークダウンが可能となる。

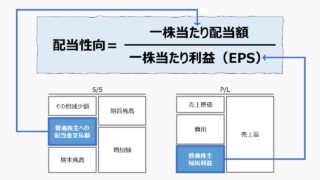

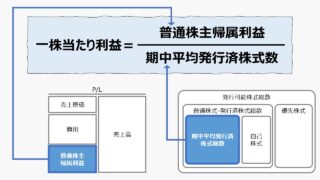

\( \displaystyle \bf 配当人件費比率= \frac{配当額}{人件費} = \frac{配当額}{当期利益} \times \frac{当期利益}{売上高} \times \frac{売上高}{人件費} …式1) \)

\( \displaystyle \bf 配当人件費比率= \frac{配当額}{当期利益} \times \frac{当期利益}{売上高} \times \frac{1}{\left(\frac{人件費}{売上高} \right)} \)

\( \displaystyle \bf 配当人件費比率= 配当性向 \times 売上高当期利益率 \div 売上高人件費比率…式2) \)

これを売上高を分子に、人件費を分母にした数値を「人件費倍率」という経営指標として置けば、

\( \displaystyle \bf 配当設備投資比率= 配当性向 \times 売上高当期利益率 \times 人件費倍率 \)

と表記できなくもない。

なお、後節にて、『法人企業統計』からベンチマーク指標を採取する際の便宜として、式1)から右辺の第1項と2項の当期利益を集約することで、

\( \displaystyle \bf 配当人件費比率= \frac{配当額}{売上高} \times \frac{売上高}{人件費} \)

\( \displaystyle \bf 配当人件費比率= 売上高配当比率 \div 売上高人件費比率 \)

とも表記できる旨付記しておく。

式2)に基づけば、配当人件費比率は、配当性向・売上高当期利益率・売上高人件費比率(または人件費倍率)で構成されるから、

というふうに、正常営業循環における粗収入(売上高)に対する資金使途の比率として、配当額と人件費を横串しで捉えることができる。

ベンチマーク

配当人件費比率は、絶対値として大きい方が良いとか小さい方が良いという風に断言することが難しい指標である。

あくまで、この指標は相対的なバランスを示しているに過ぎない。上節の伊丹敬之氏が指摘した通り、ある一定期間において、あまりに配当額の伸長度だけが突出して、行き過ぎた「株主ファースト」が従業員へ報いること(人件費)や将来の企業成長(設備投資)を蔑ろにすると、かえって株主価値(≒企業価値)を毀損するのではないか、という注意喚起を促しているに過ぎない。

そこで、一般的には、❶企業規模、❷業種、❸時期(高度経済成長時、不況時など)ごとにベンチマークをとって、分析対象主体の企業価値分配の最適解を探るという使い方となろう。

それゆえ、この指標で企業経営実態の良し悪しを断定するのではなく、標準平均値からの乖離度から分析対象が採用する資本政策の妥当性とどういう方針を採用しているかの方向性の確認に用いるのがよい。

ただし、「配当人件費比率」という指標自体の数量評価(大きい/小さい)は示されるのだから、この値がより大きい方が従業員ファーストの立場から「👆(good)」と考えられると仮定するならば、表記上の都合により、

と簡便的に記述することはできる。

(※ただし、ここでは短絡的に、バリュー株の方がグロース株より評価が高いという価値判断は下してはいない)

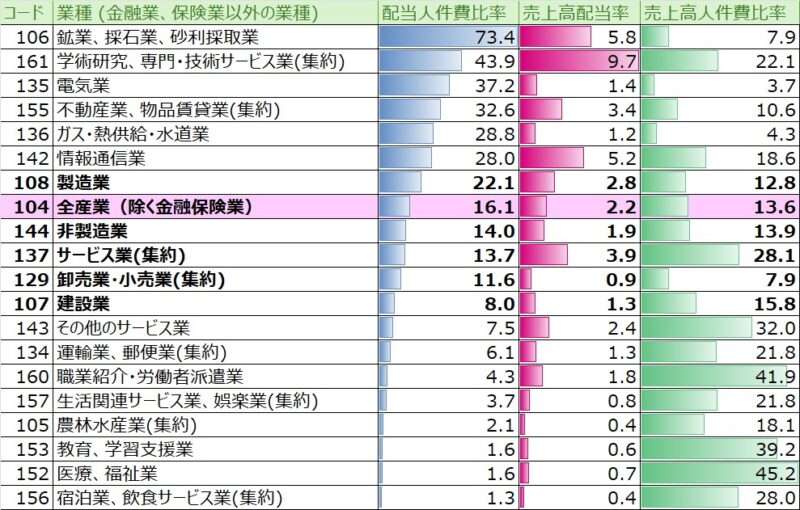

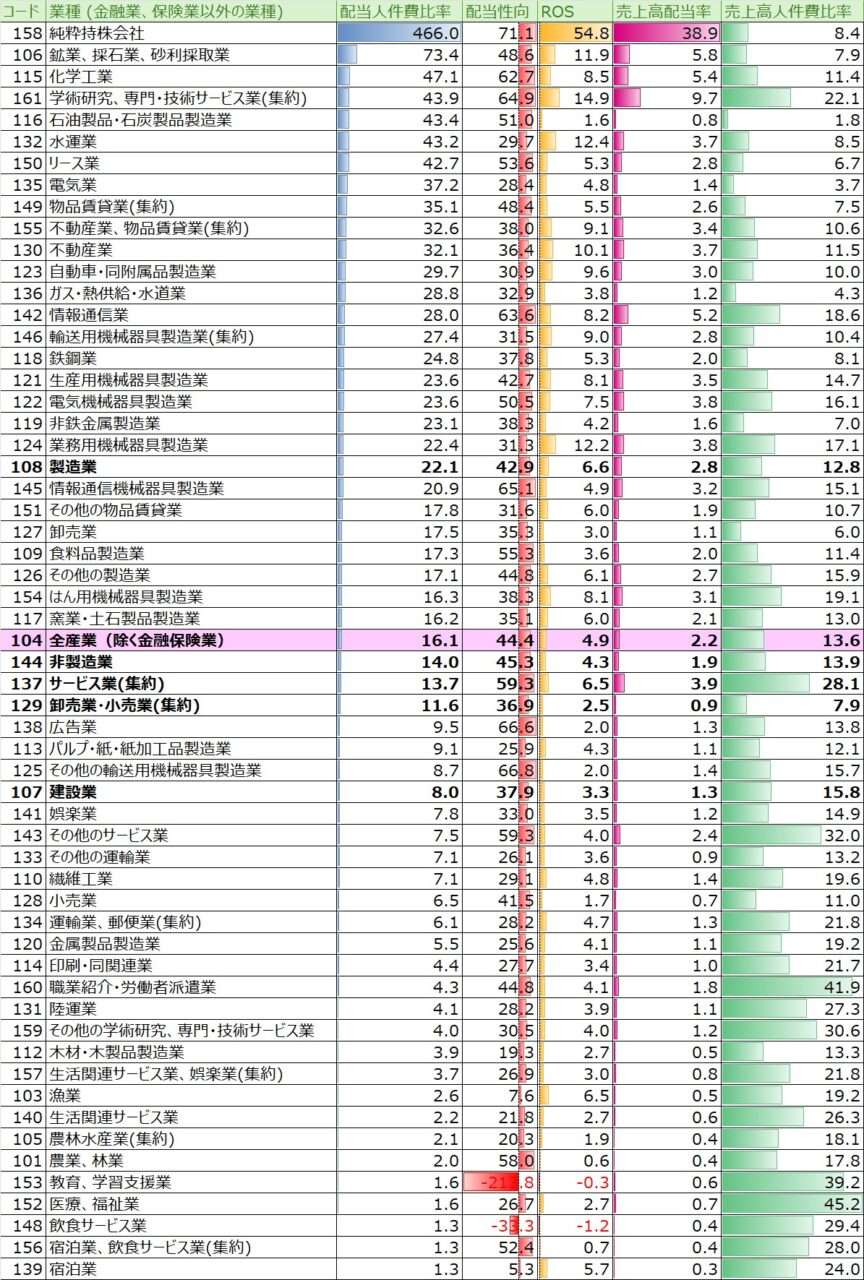

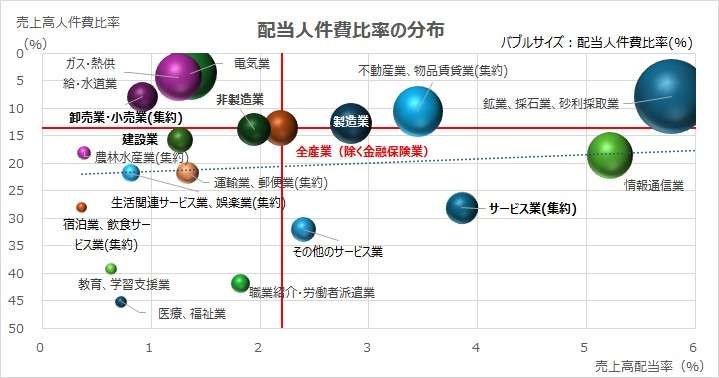

的確なベンチマークを得る目的で、企業規模は度外視して業種の違いに着目して、2023年度『法人企業統計』から、業種別の配当人件費比率の概算値を算出した。

\( \displaystyle \bf 配当人件費比率比率 = \frac{配当総額}{人件費} \)

- 配当総額 = 配当金計 = 中間配当額 + 配当額

- 人件費 =役員給与+役員賞与+従業員給与+従業員賞与+福利厚生費

上式の右辺の分子分母を売上高で割り算すると、

\( \displaystyle \bf 配当人件費比率 = \frac{\left(\frac{配当総額}{売上高}\right)}{\left(\frac{人件費}{売上高}\right)} = 売上高配当比率 \div 売上高人件費比率 \)

上式の売上高配当比率の分子分母に当期利益を咬ませると、

\( \displaystyle \bf 配当人件費比率 = \left(\frac{配当総額}{当期利益} \times \frac{当期利益}{売上高} \right) \div 売上高人件費比率 \)

\( \displaystyle \bf 配当人件費比率 = 配当性向 \times ROS \div 売上高人件費比率 \)

※ここでのROS = Return on Sales = 売上高当期利益率

●業種別サマリ版ランキング

●業種別ランキング

集約した業種別ランキング表をざっと眺めると、目視だけでも直感的に「配当人件費比率」は「売上高配当率」とは正の相関を持っていそうで、「売上高人件費比率」とは負の相関を持っていそう程度はそこはかとなく感じられる。

そこで、これら3者のバブルチャートを下記に示した。

●業種別バブルチャート(サマリ版)

縦軸の「売上高人件費比率」は、当初の仮説から、「配当人件費比率」とは負の相関を持っていそうだという予測から、軸の正負を逆転させている。計算構造上、「売上高人件費比率」が高い方が「配当人件費比率」が低くなる傾向を示すからである。

近似直線も右肩上がりとなることから、人件費と配当額とで、売上高をお互いに取り合っている形、すなわち、一方が増えれば他方が減るという関係にありそうだ。

これは至極当然のことで、売上高がもたらす利益(≒付加価値)を、労働者と株主とで分け合っているからである。つまり、労働分配率と株主分配率には、負の相関が認められ、一方が増えればその分だけ他方が減る均衡関係にあることが改めて証明されたことになる。

であれば、次は業種別の分布に踏み込む。これも答えは明白である。不動産業や電気業は、人件費負担が軽くて配当負担が重くなる。結果として、配当人件費比率は高めになる。インフラ投資を前提にした重厚長大産業は、資本的支出が巨額になる。その資本的支出を支えるために、資本市場では高めの配当率を約束して株主からの出資を仰ぐ必要が生じる。

一方で、教育・医療福祉・宿泊業・飲食サービス業・労働者派遣業は、徹底的にサービス提供のためのマンパワー重視の業種となる。であれば、売上や利益に対する人件費が主たるコストとなるのは当然のこと。結果的に、配当人件費比率の分母が過大となるから、この指標自体は小さくなる。

それゆえ、バブルチャートの左下はバブルの大きさが小さく、右上にシフトするに従ってバブルは大きくなっていく。この性向は、類似指標である「配当設備投資比率」のそれより明確に表れる。

その理由もある程度予測がつく。配当と人件費は当期の利益の奪い合いだから、お互いのプラスマイナスであれば、ゼロサム関係であることが明白である。一方で、配当は厳密には配当可能利益から算出されるものの、ある程度は配当性向つまり当期利益に対する比率が意識されがちである。しかし、設備投資は内部留保から支出することもできるが、大型投資になればなるほど、新規借入や増資といった資金調達を伴うことが多くなる。それゆえ、配当額と設備投資額とは当期利益に対して完全にゼロサム関係にあるとは言い切れないのである。

- 配当額と人件費は当期利益に対してゼロサム関係にあるため、一方の増加は応分に他方の減少を伴いやすい

- 配当額と設備投資は、それぞれが異時点間の資金使途である。新規の資金調達の影響で、非ゼロサム関係となる場合が多い

シミュレーション

以下に、Excelテンプレートとして、FY18~FY23のファーストリテイリングの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「売上収益」「配当金支払額」「自己株式取得」「自己株式処分」「人件費」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

まず上記データ採取の詳細から。

配当金・総還元額関連項目は、株主資本等変動計算書(S/S)から、人件費の項目については、注記にある主要な販管費項目から採取している。個別企業によってはこの種の注記が無い方が多いし、逆に損益計算書(P/L)に表示があるケースもある。そこは個別企業ごとの事情なのでデータ採取可能性についてはサンプル企業次第のところである。「営業収益」は慣習上、「売上高」に名称変更している。

さてファーストリテイリングの分析内容に入るが、自己株式関連の取引額が圧倒的に少ないことから、配当額と総還元額の推移とレベルはほぼ同じといってよい。よってここからは配当額をベースに解説を続けることにする。

観察期間において、新型コロナ禍の影響で若干の戻りが見られたものの配当人件費比率は趨勢として右肩上がりで増加している。但し、売上高人件費比率はほぼ一定にコントロールされている。この辺りのコストコントロールは絶妙としか言いようがない。結果的に、この配当人件費比率の伸びは、ひとえに売上高配当率の上昇によるものだと理解できる。

さて、今回の分析データの取得範囲外だが、次の結果が得られている。

| 営業収益 | 営業利益 | 利益率 | |

|---|---|---|---|

| FY21 | 2,132,992 | 249,011 | 11.7% |

| FY22 | 2,301,122 | 297,325 | 12.9% |

| FY23 | 2,766,557 | 381,090 | 13.8% |

つまり、利益率が高まったことにより、たとえ、配当性向を一定に保ったとしても、配当額の割合は売上高に対して増加するのである。これと同時に、売上高人件費比率が一定にコントロールされていれば、結果として配当人件費比率をさらに上昇させるように働くのは何ら不思議なことではないのである。

そうした配当水準自体の分析は、「配当性向」「総還元性向」といった指標に譲るしかなさそうだ。それゆえ、この指標は痒い所に手が届く様な気が利いた指標でないように感じられる(この部分はあくまで筆者個人の感想です)。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント