計算式

売上高連単倍率は、連結売上高が単体売上高(親会社売上高)の何倍の規模になっているかを示す指標で、単位は倍(倍率)で表す。

一般的に、親会社の単体決算とグループ会社の連結決算の比率を見て、グループ経営の進捗度や親会社の影響度分析に用いられる。

連単倍率を測定する代表的なものに、本稿で取り上げた売上高の他、❶利益、❷総資産、❸純資産(自己資本)、❹有利子負債などがある。

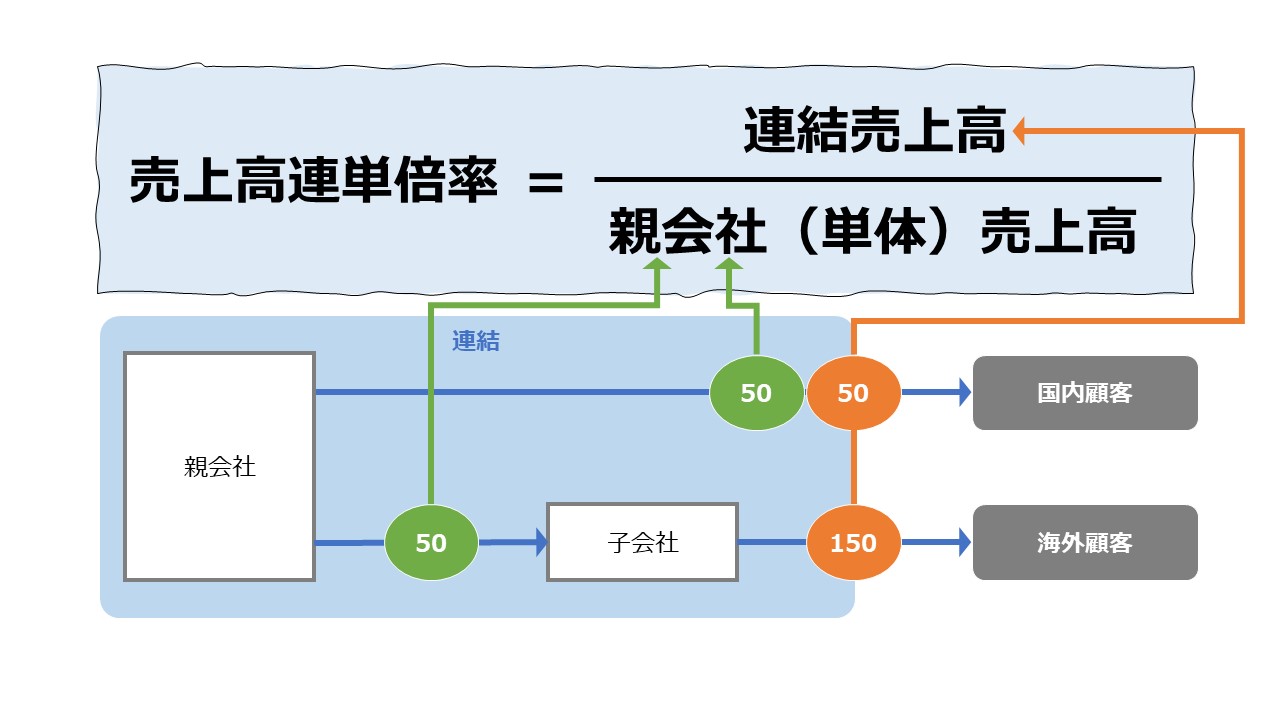

\( \displaystyle \bf 売上高連単倍率=\frac{連結売上高}{単体売上高}\)

通常なら発生頻度は小さいが、稀に財務諸表の報告通貨が、連結と単体とで異なる場合があり、その場合は適切な為替換算を行い、共通の為替を用いて倍率を計算する必要がある。

また、収益認識基準が連結決算と親会社単体決算とで異なるなど、会計基準差が著しく大きい場合は、社外の分析者が適切に比較できないことも起こり得る。

定義と意味

従来の事業持株会社を前提にした見方

売上高連単倍率は、親会社単体の売上高(ビジネス規模)が、グループ全体の規模に及ぼす影響度を測る指標となる。これは、裏返すと、どれだけ親会社単体のビジネスをグループ全体でレバレッジを効かせて規模拡大させているのかを知る指標でもある。

この値が大きければ大きいほど、関連会社/子会社の連結業績に対する貢献度が大きいということである。

| 売上高連単倍率が高い | 売上高 連単倍率が低い |

|---|---|

| 連結規模>>>単体規模 | 連結規模>単体規模 |

| 子会社/関連会社の業績影響度が高い | 親会社の業績影響度が高い |

| グループ経営が進展している | グループ経営度が低い |

連結決算処理(内部取引の消去など)におけるテクニカルな問題が発生する以外の大抵の場合、売上高連単倍率が1を切る(下回る)ことはほとんど考えられない。

純粋持株会社からの見方

日本においては、1997年の独占禁止法の改定により、(純粋)持株会社が解禁になった。

これにより、いくつかの事業会社を株主として所有し、純粋持株会社の株式を上場するという、資本の論理を追求した企業グループの形成が再び可能になった。

純粋持株会社における収入は、出資先の子会社からの受取配当金収入だったり、経営指導料だったりと、名目は様々であるが、基本的に、純粋持株会社のオフィス経費や人件費の負担分と、純粋持株会社の株主に対する配当原資が確保される水準に自ずと抑制される。

過分なリターンを純粋持株会社に集約しすぎると、税制他の観点から、かえって社外流出するグループ価値が肥大化するという恐れが生じたりする。

上記のような背景があり、純粋持株会社を持つ企業グループに対して、事業持株会社と同様に、ただ単純に売上高連単倍率を当てはめてのグループ経営度の評価・分析をすることは不適切である。

連結売上高と親会社売上高の単純な計算モデル

ここでは、親会社の単体売上高が100、100%子会社の単体売上高が150である企業グループが存在するとする。

グループ内における内部取引の状況次第で、そもそもベースとなるグループ外販と親会社単体売上高の関係の捉え方の違いを知っておくべきである。

上記例の売上高連単倍率は、その企業個別の事情や業績より、グループ経営のモデルが異なるだけで、大きく差異が生じることに留意する。

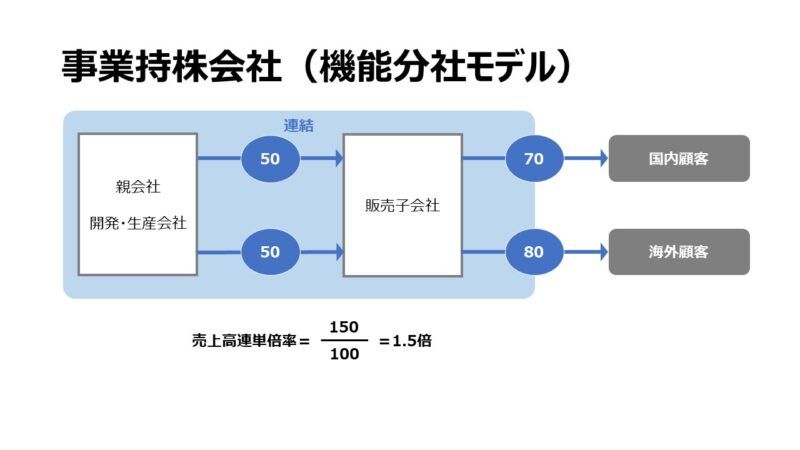

事業持株会社(機能分社モデル)

製品の開発・生産を親会社が受持って、グループ外の顧客には販売子会社が当たる体制

親会社が開発のみを担当し、製造子会社に生産委託している場合もある

逆に、親会社のみが販売機能を有する場合は、売上高連単倍率は1倍になる

例:キヤノンは、生産子会社→親会社→販売子会社のグループ内商流がメインである

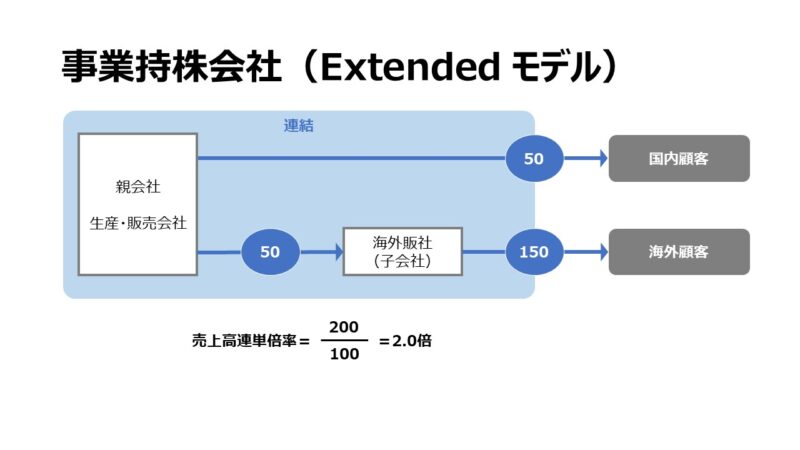

事業持株会社(Extended モデル)

隣接事業や隣接市場へ拡張的に多角化して事業を拡大する体制

親会社が相当規模のグループ外売上高を有する事業を保持し続ける

例:一般的な事業持株会社で、最も類例が多いパターン

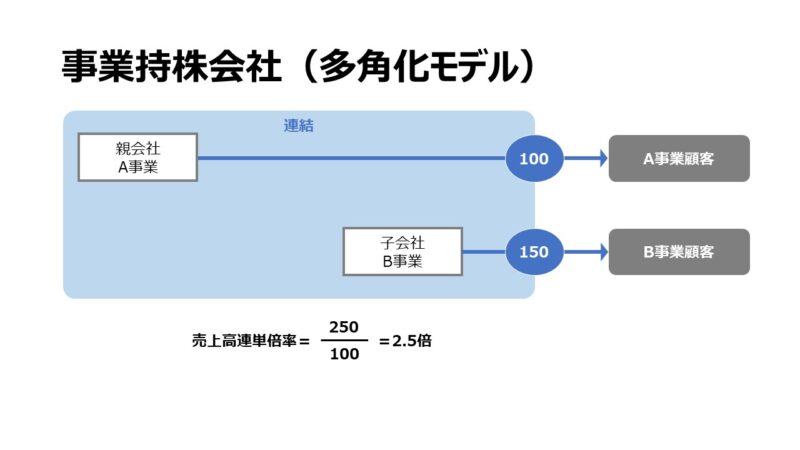

事業持株会社(多角化モデル)

資本関係はあるが、親会社と子会社の間のグループ内取引はほぼ無い体制

グループ規模拡大は、M&Aを積極的に活用することが多い

銀行と保険、製造業とサービス業など、飛び地の多角化を進めている例が該当する

例:ソフトバンクグループ、日本電産 等

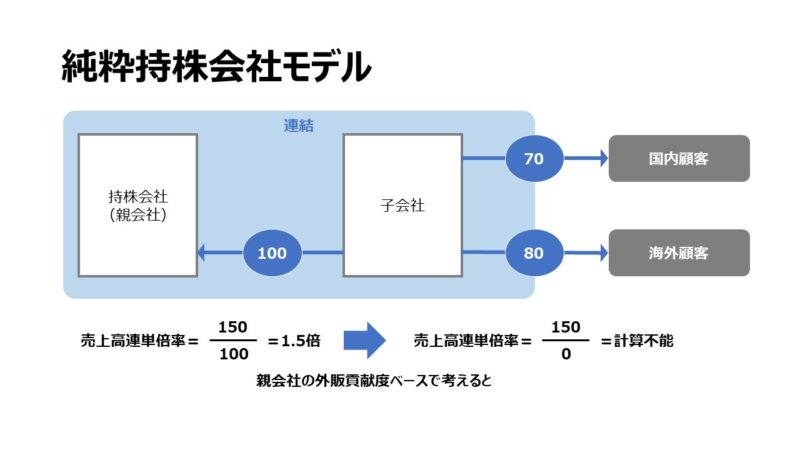

純粋持株会社モデル

親会社の売上(収入)は、傘下の子会社からの配当や経営指導料に限定され、原則として外販はない体制

この場合の売上高連単倍率は計算しても、グループ経営のレバレッジを評価するのに不適切

親会社の外販貢献度ベースで捉えると、数学的には計算不能になる

例:金融持株会社(三菱UFJフィナンシャルグループ、野村ホールディングス 等)、セブン&アイホールディングス 等

解釈と使用法

グループ経営の多重度の観点

売上高連単倍率は、別の角度から見れば、グループ経営の多重度、すなわち、グループ内取引の重複度を知る手掛かりとなる。

グループ経営の多重度や取引の重複度が高いと、常に非効率となり、グループ全体の収益性が低くなるとは限らないが、取引回数が多ければ多いほど、一取引における摩擦や所要時間も増えることから、概念的には、コスト負担が高まる傾向が強い。

前章の4モデルを、内部取引消去の金額のインパクトが分かるように整理したのが下表となる。

| 機能分社 | Extended | 多角化 | 純粋持株会社 | |

|---|---|---|---|---|

| 単純合算売上高 | 250 | 250 | 250 | 250 |

| 内部消去額 | ▲100 | ▲50 | ▲0 | ▲100 |

| 連結売上高 | 150 | 200 | 250 | 150 |

| 多重度 | 高 | 中 | 低 | 高 |

| 効率性 | 低 | 中 | 高 | 低 |

| レバレッジ | 低 | 中 | 高 | 低 |

制度会計上のルールだと、純粋持株会社の連結消去仕訳は右から2列目の通りとなるが、管理会計目線からすれば、最右のように理解する方が頭にすっきり入る上、事業持株会社との違いが明確になり、4類型のそれぞれの特徴をとらえた分類方式になる。

| 機能分社 | Extended | 多角化 | 純粋持株会社 (連結貢献度) | |

|---|---|---|---|---|

| 単純合算売上高 | 250 | 250 | 250 | 150 |

| 内部消去額 | ▲100 | ▲50 | ▲0 | ▲0 |

| 連結売上高 | 150 | 200 | 250 | 150 |

| 多重度 | 高 | 中 | 低 | 低 |

| 効率性 | 低 | 中 | 高 | 高 |

| レバレッジ | 低 | 中 | 高 | 低 |

資本の論理として純粋持株会社の利点が強調されて、一時はホールディングス体制が多く採用されたが、人の集団である組織が、効率よく意思決定できたかというコミュニケーション上の弊害が散見され、事業持株会社への移行が目立つのが現状である。

そのことは、上記の2つの表において、同じファクトでも、評価の視点を変えるだけで、全く異なる2面性を見せるのが純粋持株会社の特徴であることと照らし合わせると、純粋持株会社の実務上の運用の難しさが理解できる。

以上から、何らかの閾値を用いて、売上高連単倍率の良否を断じることは難しい。

個別企業の評価の前に、上記4グループの平均値を求め、その平均値との相対比較の上で、個々の企業の相対位置からグループ経営の効率度や事業規模拡大のレバレッジの発揮度を評価する必要がある。

シミュレーション

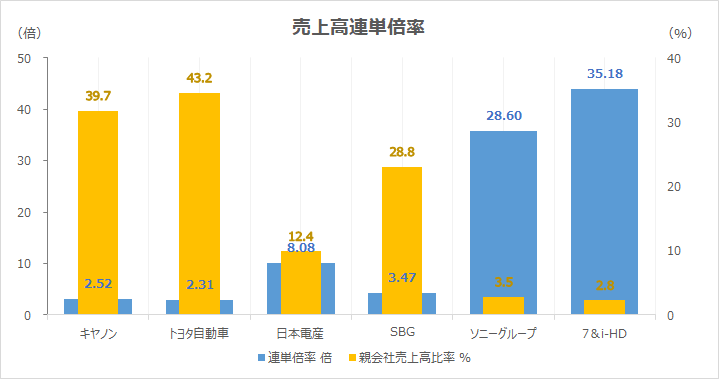

以下に、Excelテンプレートとして、FY20における6社の代表的な大企業の比較表を表示している。

入力欄の青字になっている「評価期間」「企業名称」「連結売上高」「親会社売上高」に任意の数字(文字)を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

キヤノンとトヨタ自動車はグループ内商流の大部分に親会社を介在させている。キヤノンは製品主体だが、トヨタ自動車の場合は最終製品の他に自動車部品の取引も多い。日本の製造業に多い典型的な機能分社モデルとExtendedモデルである。

日本電産とSBGは事業持株会社でありつつ、傘下の子会社のグループ内商流上の独立色が強い、典型的な多角化モデルである。

なお、SBGは親会社が本体で直接外部向けの投資事業を行っており、投資事業の特徴による各年における損益変動が大きい。ちょうどこのサンプルを採った年は大いに実現利益を上げた期間にあたる。

ソニーグループとセブン&アイホールディングスは看板通り、傘下の子会社の売上高構成割合が非常に高くなっている。

製造業・流通業・サービス業など、複数事業における比較を見てもらった。

ご覧の通り、グループ経営の類型モデルを事前に明らかにして、比較分析のための基準点の設定を誤らないよう留意することが肝要である。

【参考】使用しているExcel関数

特になし

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント