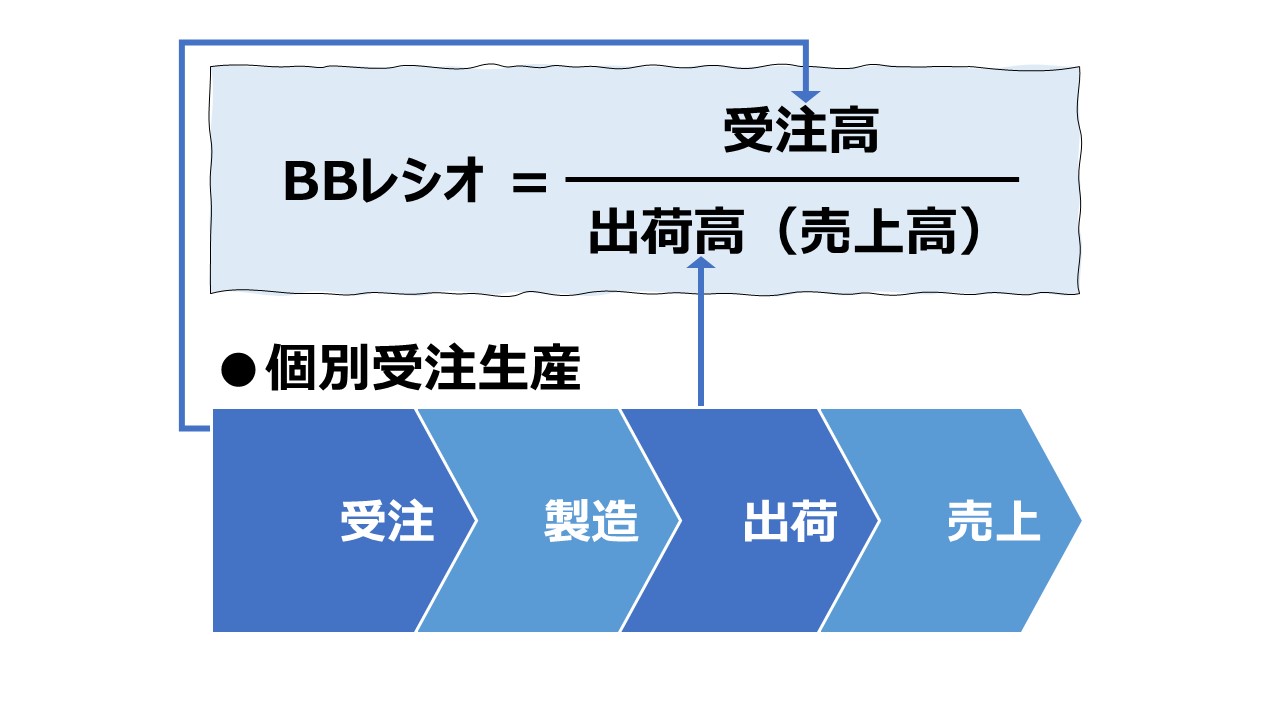

計算式

BBレシオは、「Booking: 受注額」「Billing: 出荷額」の比率から、足元の業績の水準と短中期の将来についての業績見込みを表すものである。

\( \displaystyle \bf BBレシオ=\frac{受注額}{出荷額} \)

受注額と出荷額が同じなら、BBレシオは「=1.0」となる。

受注額>出荷額 の場合は、BBレシオは「>1.0」となる。

受注額<出荷額の場合は、BBレシオは「<1.0」となる。

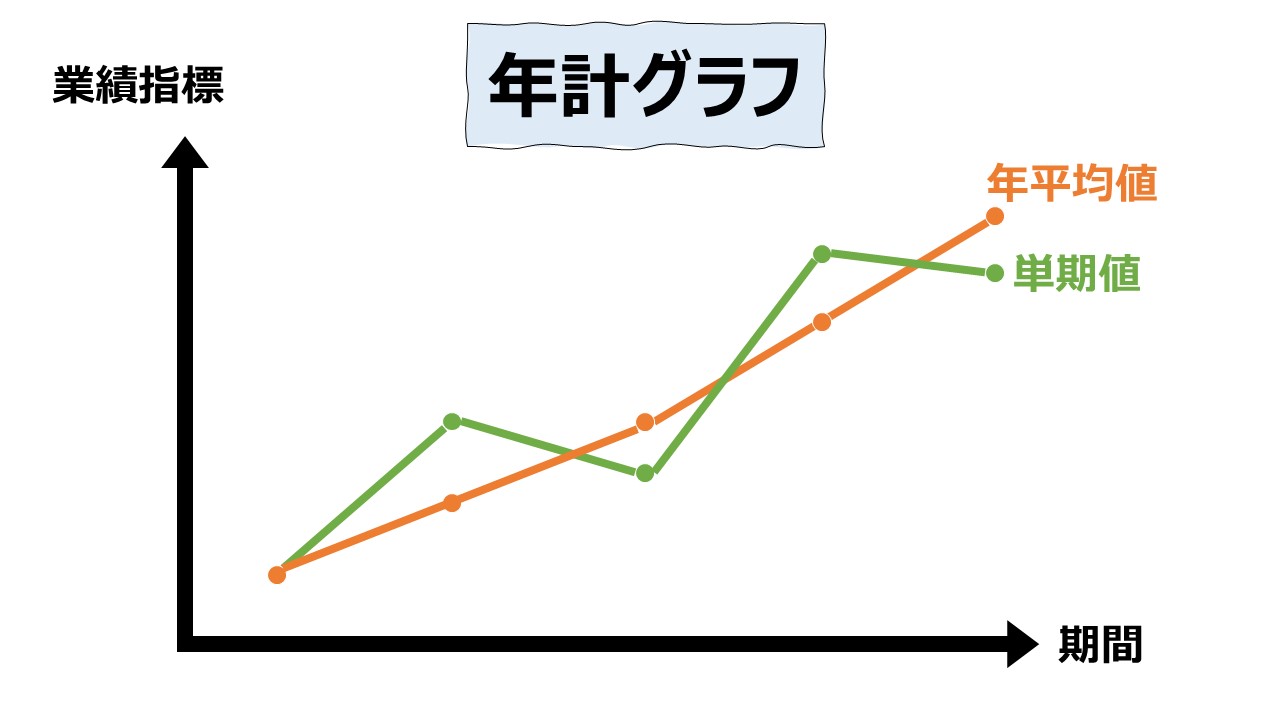

日次や月次のみの数値で計算すると変動幅が大きくなりがちになるため、全体トレンドがかえって分かりにくくなる恐れがある。

そのため、3か月移動平均値や6か月移動平均値を用いて計算することが多い。

定義と意味

半導体BBレシオ

BBレシオは、「半導体BBレシオ」として、半導体製造装置業界で使用されていたものが有名である。

半導体そのものの需給状態を直接観察するよりも、❶半導体製造装置メーカーの方が圧倒的に数が少ないこと、❷半導体製造装置の発注時点から納品時点まで一定の余裕期間(リードタイム)が必要であること、❸半導体製造装置は個別受注生産で提供されることから、受注→製造→納品→稼働の流れが把握しやすいことから、半導体製造装置の需給状況から半導体市場そのものの業績変動を把握するのが容易になる。

現在では、「スーパーサイクルに入っている(長期的な公共状態が継続する)」と一部で言われているものの、いわゆる「シリコンサイクル」と呼ばれる4~5年の周期でそのため、半導体製造装置に関する受注額と出荷額を用いるも、広く「半導体BBレシオ」と呼ばれる所以である。

半導体製造装置は個別受注生産での提供となるため、

\( \displaystyle \bf 受注残=受注-出荷 \)

という計算が成り立つ。

受注残が増えるということは、将来に約束された売上予定額が増えることを意味する。

よって、BBレシオが1.0を大きく上回る場合、受注残が積み増され、将来の増収(売上増)が見込まれることになる。

一方で、BBレシオが大きく1.0を下回る場合、受注残が食い潰され、(大げさに言えば、時にはゼロになり)将来の減収(売上減少)に至ることが予期される。

すなわち、売上変動よりかなり前に発生する受注残の増減を観察しておけば、将来の売上変動を前もって予期することができ、年度目標(売上や利益など)を達成するための打ち手を検討する余地を大きくすることができるメリットが生じる。

半導体製造装置業界においては、従来であれば、BBレシオが1.0を大きく下回ったことが判明したならば、大型設備投資を中止または延期することで、来る不況の波に耐えられるよう余裕資金の手当てを厚くすることになる。

- BBレシオは増収増益の先行指標となる

- 先行指標活用によって、好不況・増収減収に対する時間的・資金的余裕を生むことができる

このように、シリコンサイクルをうまく乗り切るための先行指標として有効と考えられていたBBレシオが次々と対外的に公表されなくなるという変化が起きた。

日本半導体製造装置協会(SEAJ)は19日、日本製の半導体装置の需給を示す「BBレシオ」の公表を中止すると発表した。半導体の増産投資で装置業界が活況に沸く中、半導体メーカーの投資動向を表すとして注目されてきた指標が姿を消すことになる。

半導体装置の需給指標 BBレシオの公表中止 販売額のみに|日本経済新聞|2017/5/19

事の発端は、SEMI(半導体技術の国際業界団体)が、2017年1月分から北米版BBレシオの公表をとりやめ、販売額のみに限定したことに始まる。

それに伴い、国内最大手の東京エレクトロンが2017年4~6月期決算から受注額の開示を取りやめたため、SEAJ(日本半導体製造装置協会)が東京エレクトロンを除外した統計値では正確に業界の実態を示せないと判断した。

よって、日本国内でも、SEAJによるBBレシオの公表は2017年4月度より停止している。

企業独自のBBレシオ開示状況

日米の業界団体がBBレシオの開示を取りやめたものの、指標そのものの有効性が理屈(計算ロジックの適否と経済状況への適応度)として損なわれたと判断するのも早計である。

個別企業が、自社業績を投資家に適時適切に開示し、投資家との対話を円滑にするため、変わらずBBレシオを今でも開示している例が少なくない。

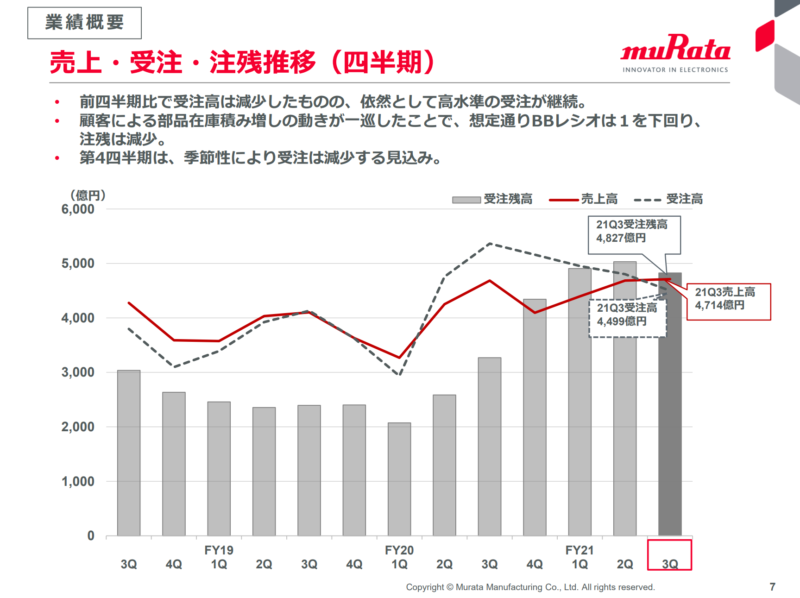

村田製作所

村田製作所は積層セラミックコンデンサなどの製造販売を行っており、半導体市場の好不況の波がそのまま自社業績にも大きく影響する。

そのため、決算説明会資料には、四半期単位の受注残、受注高、売上高およびBBレシオが付されている。

収益認識基準として出荷基準を採用していれば、出荷≒売上となるため、受注高と売上高とでBBレシオを計算しても大きな問題はない。

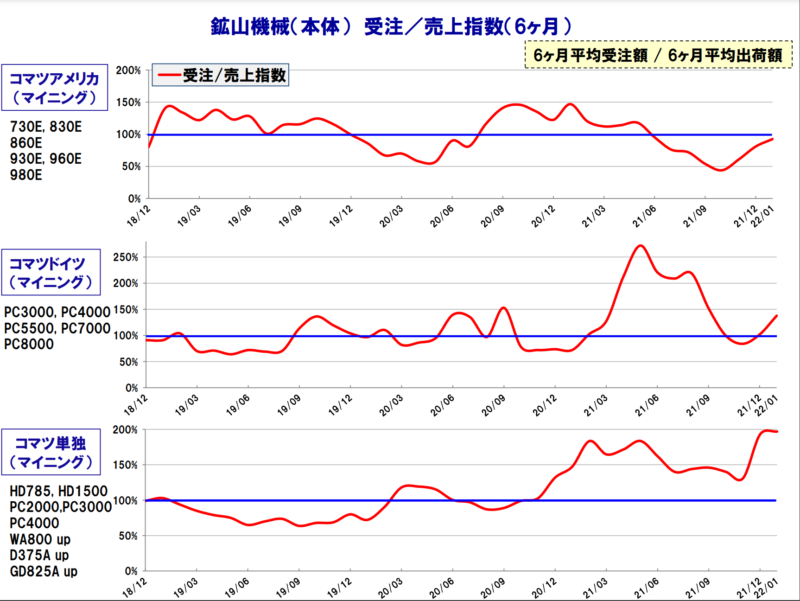

小松製作所

小松製作所は、足元の業績を投資家に十分に説明するために、ホームページのIRライブラリーに「需要・受注・稼働データ」という項目を設けている。

特段、半導体業界であるという見方はできないが、小松製作所が取り扱っている鉱山機械や産業機械の中には、個別受注生産で提供されるものが多い。

そうした受注生産型商品について、BBレシオが「受注/売上指数(6ヶ月)」の名称で開示されている。

上表は、受注/売上の直近6ヶ月の移動平均を月次でプロットしたものである。

単位は、百分率(%)で表されているため、「1.0 = 100%」と考える。

解釈と使用法

一般的には、受注高と出荷高(売上高)の対比という点において、「1.0」または「100%」がひとつの目安となる。

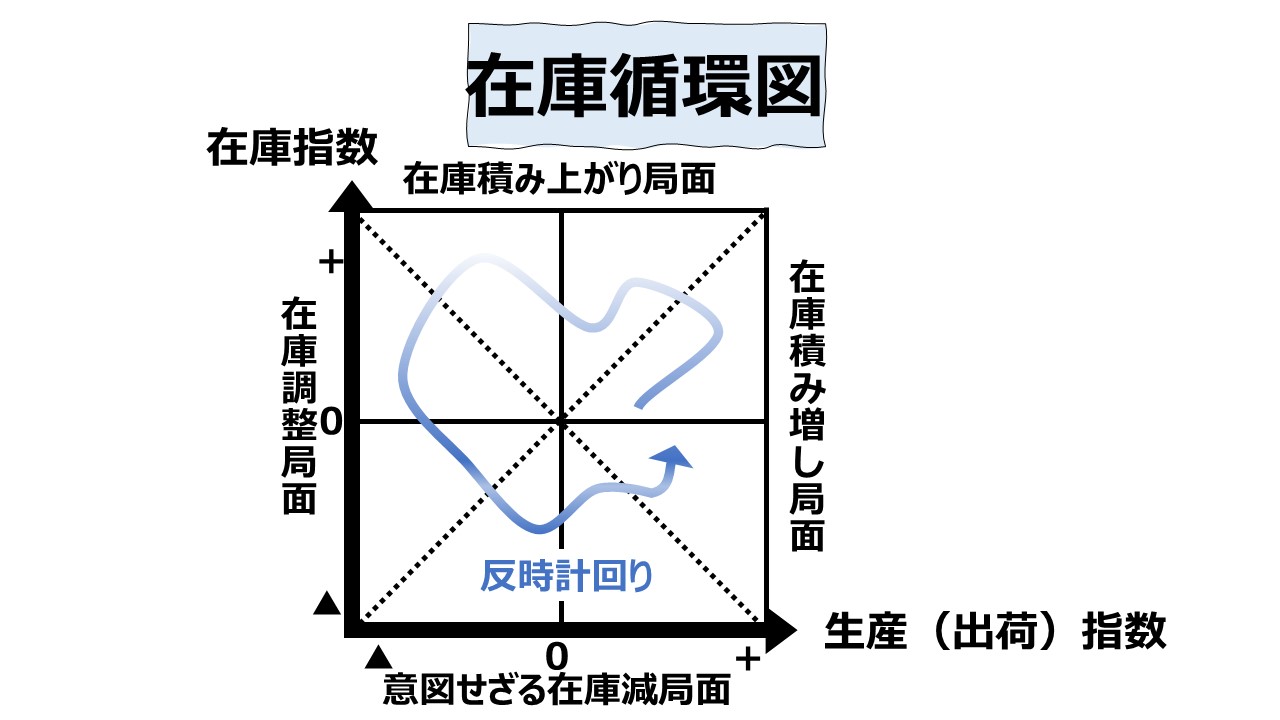

通常は、BBレシオが閾値である「1.0」または「100%」の上下どちらであるかで将来業績の良否を予測するために使用するが、足下の出荷高(売上高)の変化と合わせて4象限で分析する手法も存在する。

| BBレシオ | < 1.0 | 1.0 < |

|---|---|---|

| 出荷高↑ | 受注の先食い | 好調続く |

| 出荷高↓ | 下降状況 | 回復の兆しアリ |

シミュレーション

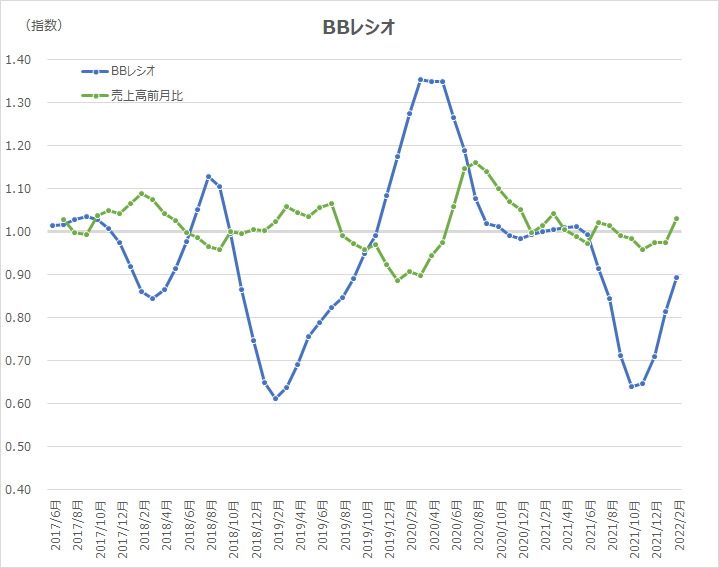

以下に、Excelテンプレートとして、2017/1~2022/2(グラフ表示は2017/6から)における単純例でのBBレシオと売上高前月比(6か月平均値の前月比)をサンプルに採用している。

入力欄の青字になっている「期間(年)」「期間(月)」「受注高」「売上高」 に任意の数字(文字)を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記の単純例では、2017/12から2018/2にかけて、順調に売上高が前月対比で増加傾向にあるが、2018/2をピークにその後は、2018/9に大底を打つまで売上が低迷している。

一方で、同期間において、BBレシオは2017/12から閾値の「1.0」を下回っており、売上高が減少に転じる2か月前に将来の売上高減少について早期予報を出してくれていることが分かる。

2018/9に売上高は大底を付けるが、この時もBBレシオは、2018/7から閾値の「1.0」を超えて、将来の売上増加への転化の兆しを教えてくれている。

市場が循環的(シクリカル、好不況の波が存在する)である場合、BBレシオは、売上増減の先行指標として有効であることが分かる。

【参考】使用しているExcel関数

CONCAT関数、SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント