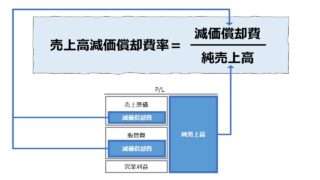

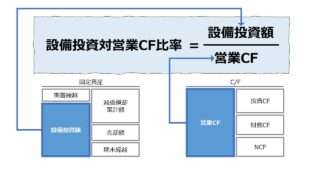

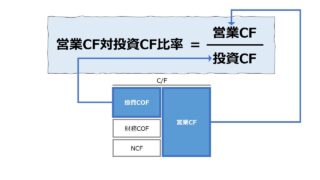

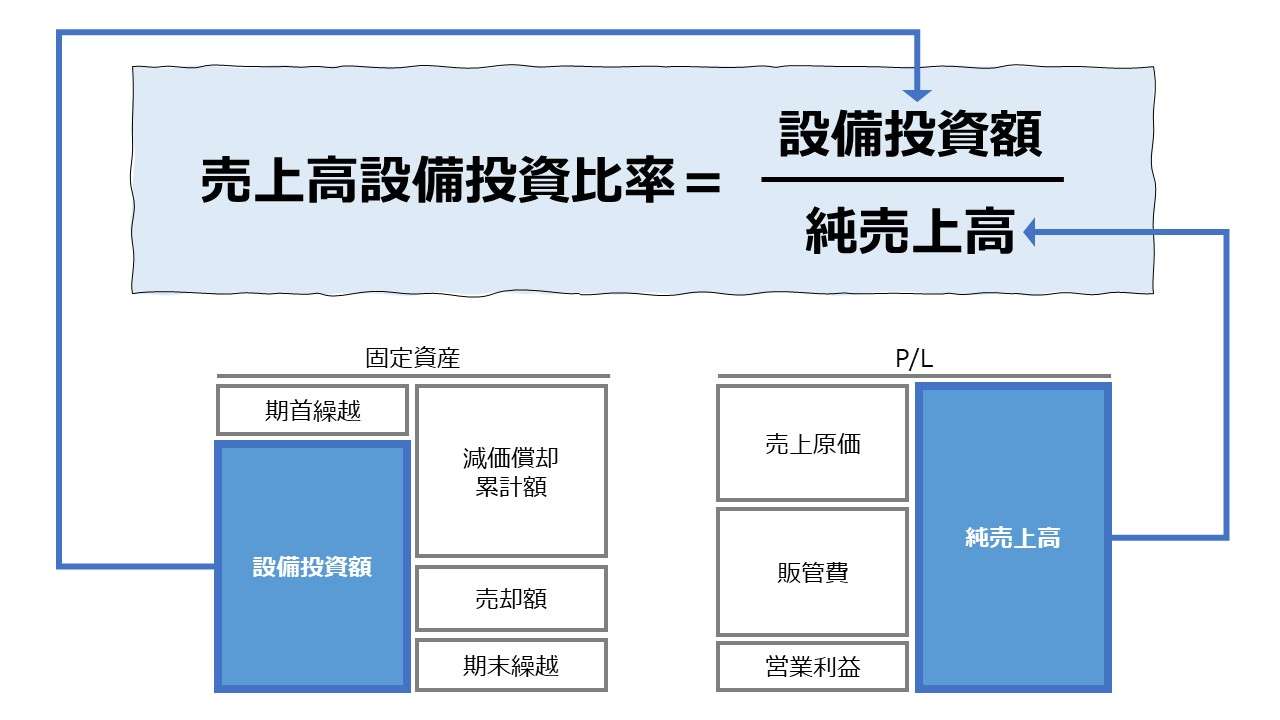

計算式

売上高設備投資比率は、設備投資額を売上高で割り算して求められる。売上高に占める設備投資額の構成割合を示す。一般的には、設備投資額の増減は減価償却費に影響し、減価償却費もその他の費用項目と同様に、収益(売上高)から差し引かれることで利益計算が行われるので、売上高設備投資比率が低いほど売上高利益率が高いとだろうと推測される関係にはある。

しかしながら、売上高設備投資比率に着目すべき理由は、売上高(総収益を稼ぐ力)と設備投資の相関関係をシンプルな形で分析することにあり、当期業績(期間損益)を直接分析するのが目的ではない。

英語では「Sales Capital Investment Ratio」「Depreciation to Sales」「Capital Investment to Sales Ratio」「Ratio of Equipment investment to Sales」「Ratio of Capital Investment to Sales」等と呼ばれる。

単位は売上高に占める割合(構成比率)を百分率で表すのが一般的であるから、「%」が用いられる。

\( \displaystyle \bf 売上高設備投資比率 = \frac{設備投資額}{純売上高} \)

例

純売上高 120

設備投資額 24

\( \displaystyle \bf 売上高設備投資比率 = \frac{24}{120} = 20\% \)

ただし、公表用財務諸表から設備投資額を読み取るのはいささか骨が折れる作業となる。

以下は、公表用財務諸表等から設備投資額をピックアップする方法の代表例である。

- IR情報で開示されている数値を採る

- キャッシュフロー計算書から読み取る

- 財務諸表の注記から読み取る

- 財務諸表の附属明細書(有形固定資産等明細書)から作成する

- 2期間の貸借対照表を比較して概算値を求める

筆者の独断により、上記1.から5.は取得難易度順に並べてある。最も手軽なのが、企業が自らの意思で開示しているIR情報であり、一見で金額が判明するキャッシュフロー計算書から採取することが次善である。

- 純売上高:総売上高 -(売上値引・売上戻し・売上割戻)

- 設備投資額:有形固定資産・無形固定資産の取得にかかる金額

定義と意味

設備投資額の回収計算

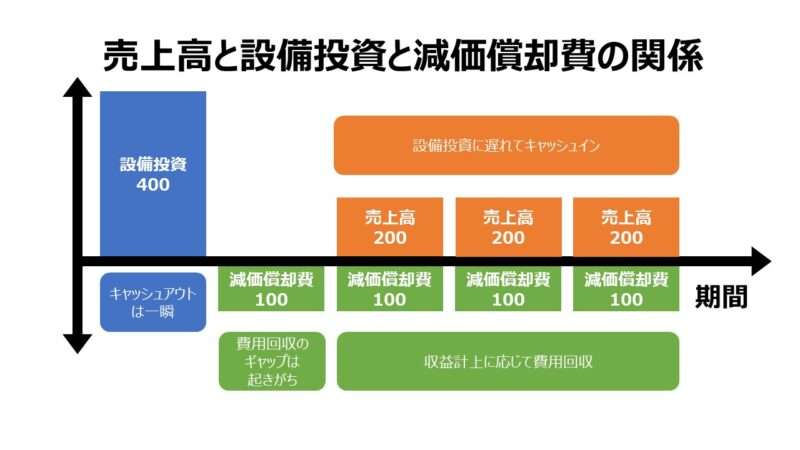

設備投資額は資産取得時に一括してキャッシュアウトされるものの、損益計算過程においては、減価償却費として、会計期ごとにある法則に従って分割された形で費用計上される。

設備投資を含む事業活動によって発生した費用は、収益で回収された後、回収余剰分が利潤(利益)として内部留保されるか株主に配分(配当)される。

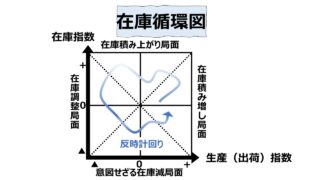

それゆえ、設備投資→減価償却費→売上高→利益(内部留保)→次の設備投資 のサイクルにより、事業活動が設備投資の繰り返しの形で継続していくことが分かる。

この継続する事業サイクルの中で、設備投資額がきちんと将来の売上高という収益によって費用回収され、ビジネスの拡大再生産に寄与しているかを見極めるために、売上高設備投資比率はモニタリングされることになる。

売上高設備投資比率は、設備投資額と売上高の相対的増減比の変動を表すから、ビジネスサイクルと投資サイクルの微妙なずれを的確に表現するのに優れている。

| # | 設備投資 | 売上高 | 設備投資比率 | 設備投資判断 | 評価 |

|---|---|---|---|---|---|

| 1 | ⇧⇧ | ⇧ | ⇧ | 積み増しされた と推測 | 業績見通しに楽観的で設備投資を加速 |

| 2 | ⇧ | ⇧⇧ | ⇩ | 積み増しされた と推測 | 足下の業績は成長しているが、 将来見通しに陰りを感じたため 相対的に設備投資の抑制を開始 |

| 3 | ⇧ | ⇩ | ⇧ | 安定的に維持している と推測 | 足元の業績が危うくなってきたが、 まだ設備投資を純額で減らすに至っていない |

| 4 | ⇩⇩ | ⇩ | ⇩ | 大きく削減された と推測 | 景気の底に行きつつあり、 設備投資も収益もボトムをつけている |

| 5 | ⇩ | ⇩⇩ | ⇧ | 抑制が続いている と推測 | 景気の底抜けを観測し、 相対的に設備投資を先に回復させ始めている |

| 6 | ⇩ | ⇧ | ⇩ | 抑制が続いている と推測 | 景気の回復途上にあると推測しており、 相対的に収益が回復してきた |

上図は、#6に至ると、再び#1に戻り、同じサイクルを描くと考えられている。

<売上高設備投資比率の分析目的>

・ 時系列分析による投資と売上の相関関係を明らかにする

業種別の売上高設備投資比率の目安

上記の分析目的は、当然、分析対象企業の異時点間のデータがあれば指標の計算・比較が可能になる。

その比較から生じる分析結果の妥当性をさらに高めるには、同じく、同業他社平均をベンチマークしておくにしくはない。

労働集約的な業種は低く、資本集約的な業種は高く、売上高設備投資比率が計算される。

そしてまた、業種ごとに好況不況のサイクルが異なることも考えられるし、売上ピークの何会計期間前から設備投資を積極的にすべきか、タイミング(投資が収益までに結びつくのに必要な期間)は様々である。

下記は、2021年度の「法人企業統計」から、業種別の「売上高設備投資比率」の一覧となる。

なお、この比率計算に当たっては、統計から得られる「ソフトウェアを除く設備投資」の値を採用しているため、除外されたソフトウェアへの投資が相対的に大きいであろう情報通信業の値は過小評価され、相対的に小さいであろう物品賃貸業の値は過大評価される傾向にあることは留意して頂きたい。

| コード | 業種 | 売上高 (百万円) | ソフトウェアを 除く設備投資 (百万円) | 設備投資比率 (%) |

|---|---|---|---|---|

| 104 | 全産業(除く金融保険業) | 1,447,887,788 | 44,770,499 | 3.09 |

| 108 | 製造業 | 401,773,979 | 13,972,251 | 3.48 |

| 109 | 食料品製造業 | 41,638,487 | 1,050,682 | 2.52 |

| 110 | 繊維工業 | 6,811,890 | 183,555 | 2.69 |

| 112 | 木材・木製品製造業 | 2,911,655 | 99,568 | 3.42 |

| 113 | パルプ・紙・紙加工品製造業 | 8,841,203 | 352,801 | 3.99 |

| 114 | 印刷・同関連業 | 7,665,214 | 162,332 | 2.12 |

| 115 | 化学工業 | 44,029,878 | 1,860,981 | 4.23 |

| 116 | 石油製品・石炭製品製造業 | 11,195,670 | 159,001 | 1.42 |

| 117 | 窯業・土石製品製造業 | 8,991,397 | 472,865 | 5.26 |

| 118 | 鉄鋼業 | 18,734,752 | 776,483 | 4.14 |

| 119 | 非鉄金属製造業 | 14,895,568 | 653,136 | 4.38 |

| 120 | 金属製品製造業 | 18,436,000 | 617,486 | 3.35 |

| 154 | はん用機械器具製造業 | 6,977,419 | 265,361 | 3.80 |

| 121 | 生産用機械器具製造業 | 25,527,777 | 833,733 | 3.27 |

| 124 | 業務用機械器具製造業 | 13,210,744 | 337,971 | 2.56 |

| 122 | 電気機械器具製造業 | 29,621,217 | 755,973 | 2.55 |

| 145 | 情報通信機械器具製造業 | 34,200,564 | 1,691,231 | 4.95 |

| 146 | 輸送用機械器具製造業(集約) | 74,729,931 | 2,565,346 | 3.43 |

| 123 | 自動車・同附属品製造業 | 68,324,922 | 2,405,943 | 3.52 |

| 125 | その他の輸送用機械器具製造業 | 6,405,009 | 159,403 | 2.49 |

| 126 | その他の製造業 | 33,354,613 | 1,133,746 | 3.40 |

| 144 | 非製造業 | 1,046,113,809 | 30,798,248 | 2.94 |

| 105 | 農林水産業(集約) | 5,086,996 | 318,626 | 6.26 |

| 101 | 農業、林業 | 3,943,215 | 251,391 | 6.38 |

| 103 | 漁業 | 1,143,781 | 67,235 | 5.88 |

| 106 | 鉱業、採石業、砂利採取業 | 2,436,889 | 168,817 | 6.93 |

| 107 | 建設業 | 136,668,563 | 2,544,945 | 1.86 |

| 135 | 電気業 | 28,517,238 | 2,679,403 | 9.40 |

| 136 | ガス・熱供給・水道業 | 5,584,803 | 361,558 | 6.47 |

| 142 | 情報通信業 | 79,981,288 | 4,595,315 | 5.75 |

| 134 | 運輸業、郵便業(集約) | 66,002,340 | 4,196,150 | 6.36 |

| 131 | 陸運業 | 40,967,395 | 3,296,014 | 8.05 |

| 132 | 水運業 | 6,916,467 | 197,237 | 2.85 |

| 133 | その他の運輸業 | 18,118,478 | 702,899 | 3.88 |

| 129 | 卸売業・小売業(集約) | 496,740,081 | 5,523,362 | 1.11 |

| 127 | 卸売業 | 316,839,372 | 2,398,944 | 0.76 |

| 128 | 小売業 | 179,900,709 | 3,124,418 | 1.74 |

| 155 | 不動産業、物品賃貸業(集約) | 65,965,746 | 5,562,891 | 8.43 |

| 130 | 不動産業 | 48,582,235 | 3,805,274 | 7.83 |

| 149 | 物品賃貸業(集約) | 17,383,511 | 1,757,617 | 10.11 |

| 150 | リース業 | 14,377,416 | 1,234,929 | 8.59 |

| 151 | その他の物品賃貸業 | 3,006,095 | 522,688 | 17.39 |

| 137 | サービス業(集約) | 159,129,865 | 4,847,181 | 3.05 |

| 156 | 宿泊業、飲食サービス業(集約) | 22,834,682 | 1,384,512 | 6.06 |

| 139 | 宿泊業 | 4,524,720 | 314,609 | 6.95 |

| 148 | 飲食サービス業 | 18,309,962 | 1,069,903 | 5.84 |

| 157 | 生活関連サービス業、娯楽業(集約) | 22,620,654 | 834,644 | 3.69 |

| 140 | 生活関連サービス業 | 13,015,356 | 393,463 | 3.02 |

| 141 | 娯楽業 | 9,605,298 | 441,181 | 4.59 |

| 161 | 学術研究、専門・技術サービス業(集約) | 52,021,219 | 966,486 | 1.86 |

| 138 | 広告業 | 15,027,134 | 33,028 | 0.22 |

| 158 | 純粋持株会社 | 10,524,226 | 245,237 | 2.33 |

| 159 | その他の学術研究、専門・技術サービス業 | 26,469,859 | 688,221 | 2.60 |

| 153 | 教育、学習支援業 | 3,207,271 | 128,387 | 4.00 |

| 152 | 医療、福祉業 | 9,664,137 | 273,420 | 2.83 |

| 160 | 職業紹介・労働者派遣業 | 9,981,025 | 94,891 | 0.95 |

| 143 | その他のサービス業 | 38,800,877 | 1,164,841 | 3.00 |

凡そ、3%前後で目安となる水準を考えておけば問題はないだろう。

ちなみに、ソフトウェア投資をきちんと把握したい場合は『科学技術研究調査』の方を利用するとよい。

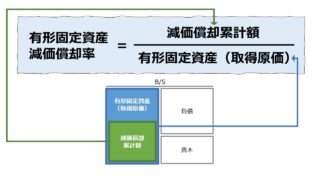

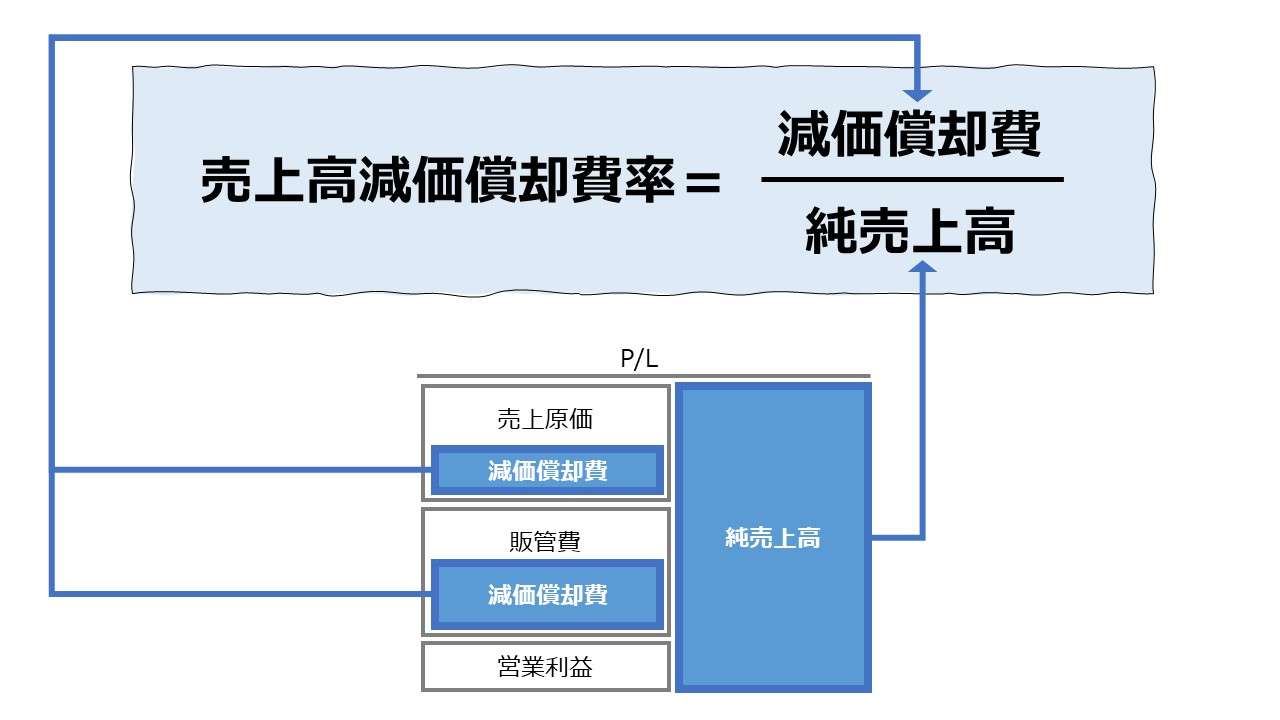

なお、上掲の業種別「売上高設備投資比率」の傾向は、同じく業種別「売上高減価償却費率」の傾向と大きくは外れていない。

なぜならば、無理のない設備投資額の調達先は、内部資金調達が安全面から優先されるからである。

外部資金調達とは、社外から増資や融資を仰ぐことである。もしビジネスリスクが高じて設備投資が失敗に終わったら、その返済必要額は、企業倒産や株価下落といった不具合を生じかねない。

一方、内部資金を流用するならば、最悪で内部留保を吐き出してしまい、何年か前の利益水準に戻るだけである。もう一度やり直せばよいだけだ。

その内部資金の調達先の最も安全性が高いものが減価償却費が持つ自己金融効果なのである。

減価償却費が持つ自己金融効果が資金調達の質・量を大きく左右するため、「売上高設備投資比率」と「売上高減価償却費率」の業種・企業別傾向は似通ったものになりがちである

解釈と使用法

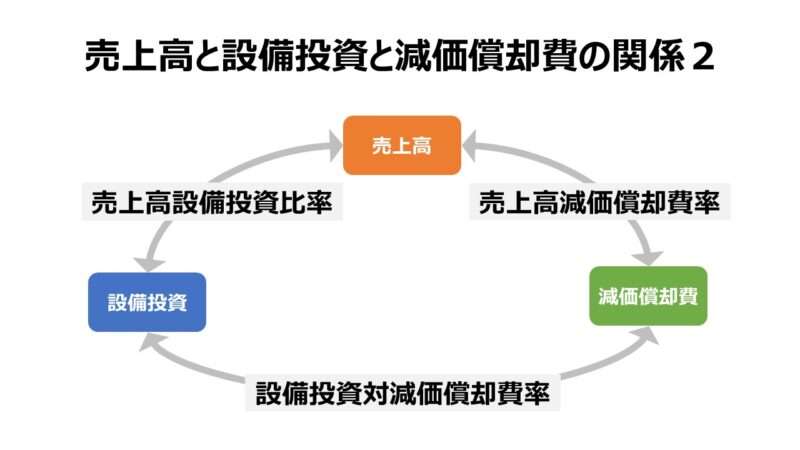

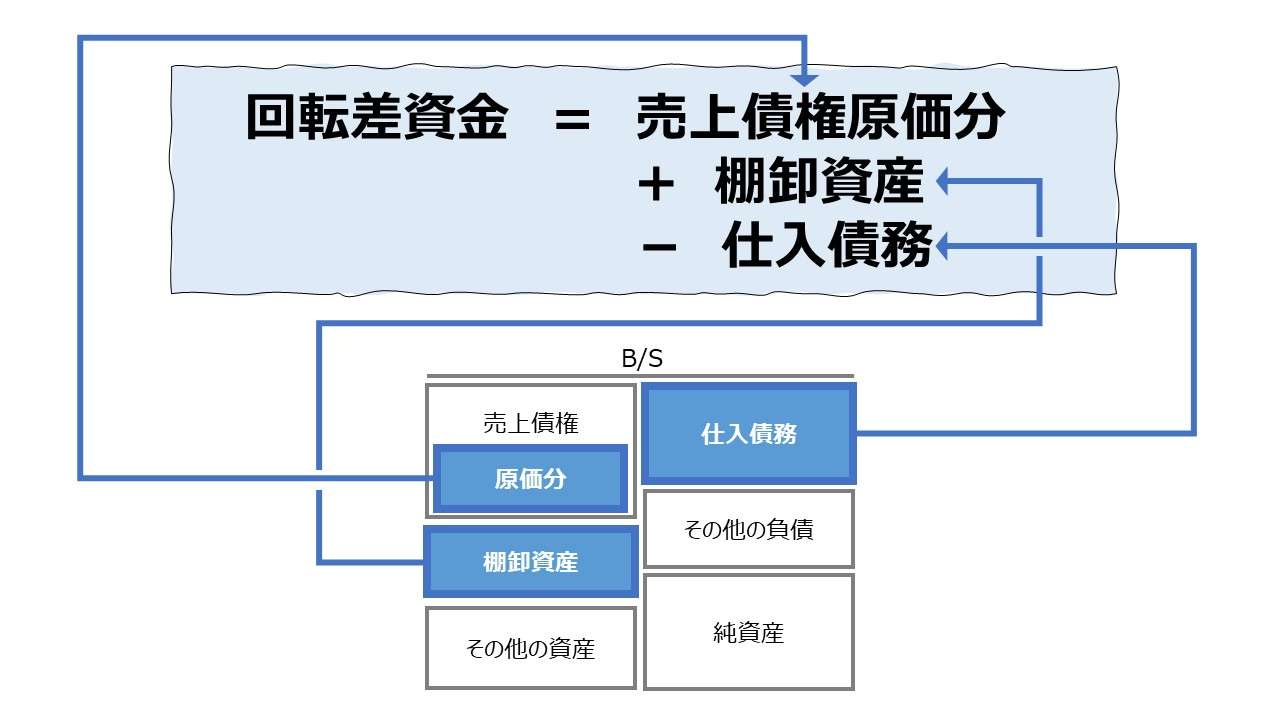

売上高と減価償却費と設備投資額は、図表「売上高と設備投資と減価償却費の関係」にあるように、密接に関連しあい、三すくみの関係にある。

指標としては、「売上高設備投資比率」「売上高減価償却費比率」の2つがよく目にするものであるが、三すくみである以上、「設備投資対減価償却費率」という指標も分析対象として同列にあつかわれてもよいはずである。

しかし、最後のひとつは、独立した指標としてあまり目にすることはない。

その一方で、アナリストによる財務諸表分析や企業による決算説明資料では、業績悪化時には「減価償却費以内に設備投資を抑制してキャッシュ確保を優先した」、将来業績の成長が見込める場合には「減価償却費以上の積極的な設備投資を実施した」という説明がなされることが多い。

定型的な指標として命名されて分析対象とならずとも、「設備投資対減価償却費率(仮称)」は、ビジネス成長の説明ストーリーを紡ぐのに少なからず貢献している。

ここでは、できるだけシンプルに、増収増益それぞれのケースにて、設備投資額と減価償却費の大小関係を対比させたパターン別に類型化をしてみる(従来の#6までの類型化を簡略化したもの)。

| # | 事業成長 | 投資姿勢 | 判断 |

|---|---|---|---|

| A | 増収⤴ | 設備投資 > 減価償却費 | 好調時の勢いを増すための積極投資 |

| B | 減収⤵ | 設備投資 > 減価償却費 | 不調時からのリカバリー策としての積極投資 |

| C | 増収⤴ | 設備投資 < 減価償却費 | 遠からず業績がピークをつけると予測される ため安全運転のため投資を抑制 |

| D | 減収⤵ | 設備投資 < 減価償却費 | 業績悪化によるキャッシュフロー悪化の 対抗策として投資を抑制 |

#Bの局面において、売上高設備投資比率は、対前年比で大きくなる傾向が強い。

一方で、#Cの局面において、売上高設備投資比率は、対前年比で小さくなる傾向が強い。

ここから、売上高設備投資比率が上昇している(下降している)場合は、事業が好調(不調)であると一概には言えないことが分かる。

これまで、「売上高減価償却費率」「売上高設備投資比率」「設備投資対減価償却費率(仮称)」の三すくみの状況を理解し、#1~#6までの各局面のどこに分析対象企業が位置づけられるのかを把握できれば、この領域の指標分析のとりあえずのゴールを達成したといえよう。

- 「売上高設備投資比率」「売上高減価償却費率」は大きい方がよい、小さい方がよいという単純な判断には向かない

- 事業の好不況サイクルと投資サイクルの相違からくる分析対象企業の現下の相対的な位置づけを把握するために使用する

シミュレーション

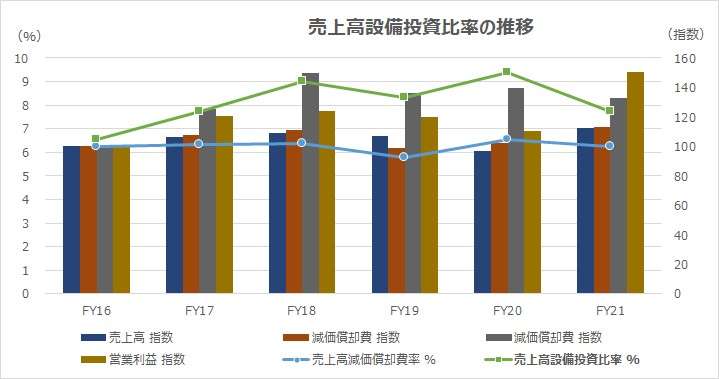

以下に、Excelテンプレートとして、FY16~FY21のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「商品・製品売上収益」「減価償却費」「有形固定資産の購入」「 賃貸資産の購入」「有形固定資産の売却」「賃貸資産の売却」「無形資産の取得」「営業利益」に任意の数字・文字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

まず、指標の解説の前に、トヨタ自動車からの引用データについて説明する。トヨタ自動車のP/Lは、自動車事業と金融事業の別に収益・営業費用が分記されている。それゆえ、ここでの売上高は自動車事業のそれを用いている。

売上高・減価償却費・設備投資額・営業利益について、グラフにて可視化したのは実数ではなく指数(FY16を100)である。これにより、3つの項目の増減幅を同じ感覚で視認することが可能になる。

FY16から一貫して、売上高設備投資比率は、売上高減価償却費率より1.5~3.0ポイント高い水準を維持している。

米国会計基準からIFRS(国際会計基準)へ変更されたことと相まって、無形固定資産取得額が勘定組替されているため、組替後データが入手できれば、FY16・17も同じ傾向を保っているのではないかという推測が立つ。

つまり、トヨタ自動車は将来の業績予測に対して強気の見通しをずっと持っており、毎期の減価償却費を上回る設備投資を定常的に実行し続けているという見立てになる。

ちなみに、これほどの期間、常に減価償却費以上(自己金融効果以上)の設備投資を可能にするお財布は、毎期ごとに稼がれている期間利益である。

高水準の利益が次の事業のタネをまき続けていることになる。つまり、「強者はますます強くなる」という資本主義のお手本のような企業だということである。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント