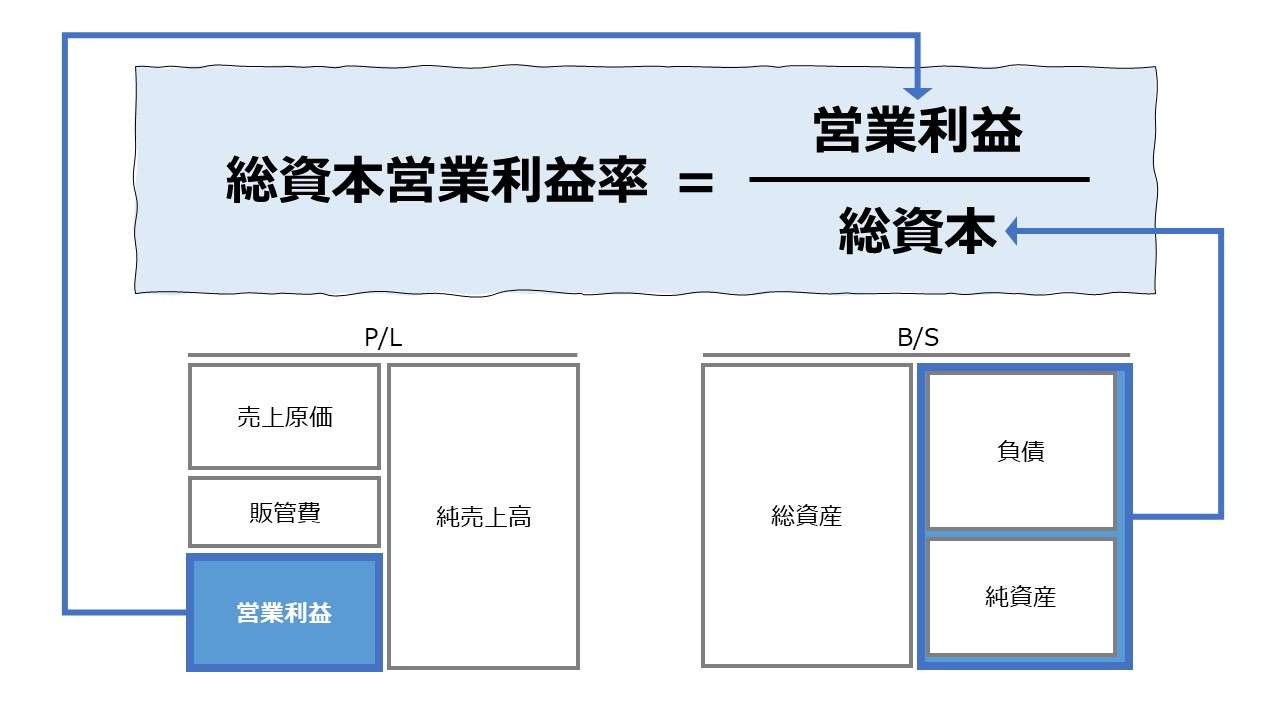

計算式

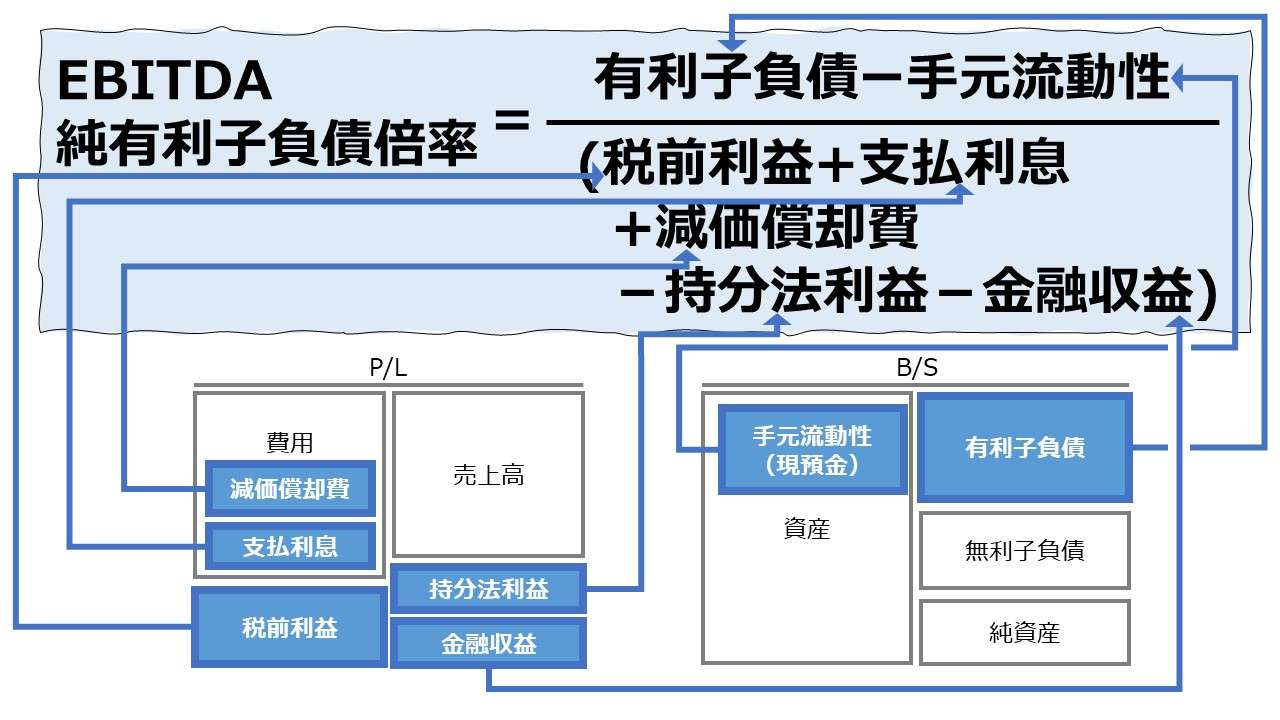

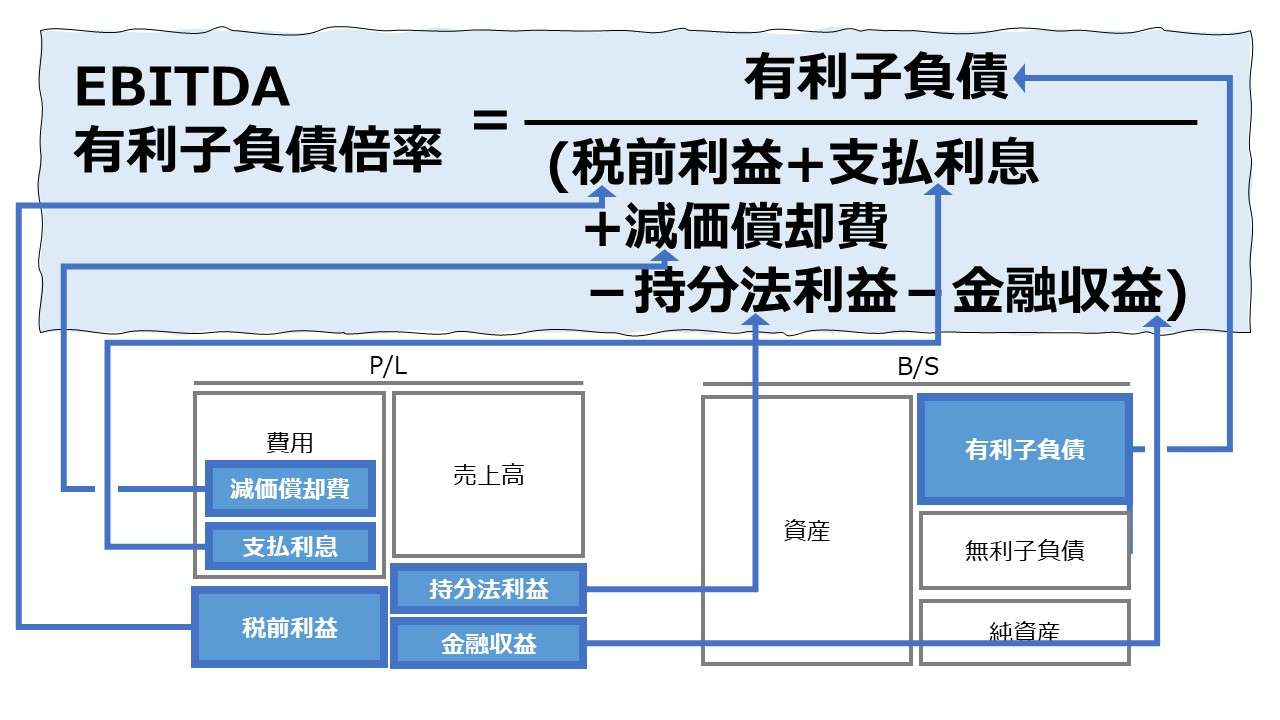

EBITDA純有利子負債倍率は、有利子負債から手元流動性を差し引いた純額の有利子負債額をEBITDAで割り算して求める。有利子負債の残高がその返済原資となるべきEBITDAの何倍の規模になっているかを示す。返済原資となり得るEBITDAに対する純有利子負債残高の相対的大きさから、企業の有利子負債の返済能力を見る指標であり、「健全性分析」指標のひとつである。

単位は、分母にくるEBITDAの何倍の純有利子負債残高であるかを測定する指標であるから、当然に「倍」が用いられる。

\( \displaystyle \bf EBITDA純有利子負債倍率=\frac{有利子負債 – 手元流動性}{EBITDA} \)

例

有利子負債 170

手元流動性 50

EBITDA 40

\( \displaystyle \bf EBITDA有利子負債倍率 = \frac{170-50}{40} = 3倍 \)

このとき、EBITDAが年間の値ならば、「倍」という単位は、「年」というふうに期間の長さで表すこともできる。意味は、何年分のEBITDAで返済できるかということで、本質的には「倍」とした場合と考え方は変わらない。

類似指標との計算上の相違

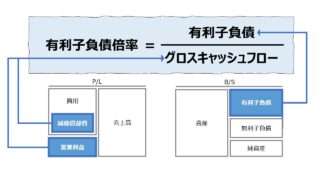

EBITDA有利子負債倍率/EBITDA純有利子負債倍率には、

❶分子:有利子負債を純額で捉えるか総額で捉えるか

❷分母:倍率計算のベースにどのフロー情報を用いるか

(❸名称/命名の方針の違い)

という論点があり、類似の指標が複数存在する。

| # | 指標名 | 分子 | 分母 | |

|---|---|---|---|---|

| 1 | 有利子負債倍率 | 有利子負債 | グロスキャッシュフロー | |

| 2 | 〃 | 有利子負債 | 営業キャッシュフロー | |

| 3 | 純有利子負債倍率 | 有利子負債-手元流動性 | グロスキャッシュフロー | |

| 4 | 〃 | 有利子負債-現預金 | 営業キャッシュフロー | |

| 5 | 〃 | 有利子負債-手元流動性 | 営業キャッシュフロー | |

| 6 | 〃 | 有利子負債-現預金 | グロスキャッシュフロー | 経済産業省の ローカルベンチマーク ではこれを EBITDA有利子負債倍率 |

| 7 | EBITDA有利子負債倍率 | 有利子負債 | EBITDA | |

| 8 | EBITDA純有利子負債倍率 | 有利子負債-手元流動性 | EBITDA | |

| 9 | 〃 | 有利子負債-現預金 | EBITDA |

経済産業省が2016年に公表した経営診断指標である「ローカルベンチマーク(ロカベン)」で取り上げられている「EBITDA有利子負債倍率」の説明は下記を参照して頂きたい。

指標の細かい定義は下記稿を参考にして頂きたい。

- 有利子負債:金利をつけて返済しなければならない負債。借入金、社債、CBなど

- 手元流動性:現金同等物+市場性のある有価証券

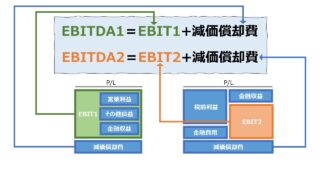

- EBITDA:資本構成と法人税負担条件と償却計算のための会計基準差を度外視して、それ以外の事業固有の要因による利益獲得可能性(収益性)を評価するための利益指標

- トップダウン方式=営業利益+持分法損益+持分変動損益+金融収益+償却費・減損損失

- ボトムアップ方式=税前利益+金融費用-金融収益+償却費・減損損失

定義と意味

EBITDA純有利子負債倍率は、EBITDAに対して、純有利子負債額が何倍あるかを示している。

前章で見た通り、分子の(純)有利子負債の定義に主なもので2通り、分母のキャッシュフローの定義に主なもので2通り、2×2=4通り の計算式が存在する。

これに、経産省ロカベンの「EBITDA有利子負債倍率」指標の説明が「有利子負債がキャッシュフローの何倍かを示す指標であり、有利子負債の返済能力を図る指標の一つ」とされているため、EBITDAが広義のキャッシュフロー概念に含まれると考えれば、厳密には、2×3=6通り の(純)有利子負債倍率の定義が存在することになる。

こうした計算式の揺らぎがあるため、本指標に関しては、面倒でも計算式の確認から行うのが無難であろう。

なお、グロスキャッシュフロー=営業利益+減価償却費は、トップダウン方式のEBITDAの計算方式と整合的である。簡便法として、グロスキャッシュフローをEBITDAとしても大きな差異が生じにくい企業が多数にのぼることからも理解できる。

それゆえ、EBITDA=グロスキャッシュフローとした場合、EBITDA純有利子負債倍率と純有利子負債倍率(グロスキャッシュフローベース)の数値は一致することになる。

計算式の意味の解説に戻ると、この指標は、純有利子負債額とEBITDAの相対的バランスから、有利子負債の返済能力を表しており、倍率が低いほど返済能力があり、財務に余裕があるとされる。

単なる有利子負債残高ではなく、そこから手元流動性または現預金を控除することで、即時返済できない将来の収入(収益)から計画的に返済すべき金額を正確に算出することで、将来時点の負債負担率を正確に表現しようとする意図が込められている。

EBITDAは、金利情勢、税制、償却方法などの会計方針の違いに捉われずに、分析対象の収益性をできるだけ公平に比較・評価するために生み出された指標である。それは得てして、その企業の現金創出力を表す指標としての有効性にも注目されるようになった。

そのEBITDAと有利子負債の相対的バランスから返済能力を推し量ろうとするのは、❶キャッシュフロー計算書を作成していない企業でも活用できる、❷金利情勢・税制・会計方針の差異を気にせずに債務返済能力を評価できる、という2つメリットを享受することを可能にもした。

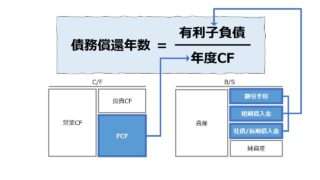

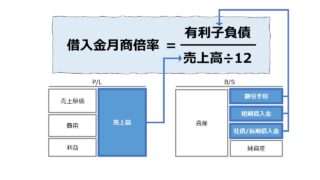

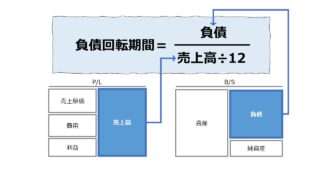

「EBITDA有利子負債倍率」と同様に、類似の指標には、「債務償還年数」「借入金月商倍率」「負債回転期間」がある(それぞれの指標との対比は「有利子負債倍率」を参照)。

解釈と使用法

EBITDA純有利子負債倍率の成り立ちから、手許流動性を控除した純有利子負債とその返済原資となり得るEBITDAの割合を表示するものであることは明らかだから、

という傾向にあることは分かっている。

とはいえ、EBITDA純有利子負債倍率の水準は、採用されているビジネスモデルに大きく影響される。

業界ごとの利益水準はもとより、その業界に課せられている最適資本構成(有利子負債と自己資本の理想的な構成割合)も様々であることから、一応、業種ごとの平均値をとりあえずのベンチマーク指標とすることの意義は大きいといえる。

2021年度『法人企業統計』から、EBITDA純有利子負債倍率の概算値を算出した。

あえて稿を分けて作表するから当然に、「グロスキャッシュフロー」ベースの有利子負債倍率と異なる指標になるよう、EBITDAの定義をより細かく厳密にした。

\( \displaystyle \bf EBITDA純有利子負債倍率=\frac{有利子負債 – 手元流動性}{EBITDA} \)

- 有利子負債:受取手形割引残高+金融機関借入金(流動)+その他の借入金+社債+金融機関借入金(固定)+その他の借入金

- 手元流動性:現金・預金+株式+公社債+その他の有価証券(流動)

- EBITDA:税引前当期純利益+減価償却費+支払利息-営業外収益

下表は、EBITDA純有利子負債倍率-手元流動性 を昇順で並べ替えたものである。

| コード | 業種 | EBITDA 純有利子負債倍率 (倍)-現金 | EBITDA 純有利子負債倍率 (倍)-手元流動性 |

|---|---|---|---|

| 139 | 宿泊業 | -8.26 | -8.03 |

| 140 | 生活関連サービス業 | -8.02 | -7.86 |

| 156 | 宿泊業、飲食サービス業(集約) | -6.15 | -6.06 |

| 148 | 飲食サービス業 | -5.25 | -5.23 |

| 138 | 広告業 | -3.00 | -3.34 |

| 143 | その他のサービス業 | -1.10 | -1.16 |

| 160 | 職業紹介・労働者派遣業 | -1.01 | -1.08 |

| 107 | 建設業 | -0.59 | -0.75 |

| 159 | その他の学術研究、専門・技術サービス業 | 0.26 | -0.51 |

| 154 | はん用機械器具製造業 | -0.26 | -0.35 |

| 153 | 教育、学習支援業 | 0.31 | 0.15 |

| 123 | 自動車・同附属品製造業 | 0.91 | 0.17 |

| 126 | その他の製造業 | 0.60 | 0.28 |

| 146 | 輸送用機械器具製造業(集約) | 1.20 | 0.49 |

| 120 | 金属製品製造業 | 0.82 | 0.65 |

| 145 | 情報通信機械器具製造業 | 1.06 | 0.93 |

| 121 | 生産用機械器具製造業 | 1.23 | 1.11 |

| 124 | 業務用機械器具製造業 | 1.38 | 1.17 |

| 114 | 印刷・同関連業 | 1.88 | 1.42 |

| 115 | 化学工業 | 1.76 | 1.52 |

| 108 | 製造業 | 1.80 | 1.54 |

| 142 | 情報通信業 | 1.65 | 1.56 |

| 122 | 電気機械器具製造業 | 1.97 | 1.64 |

| 106 | 鉱業、採石業、砂利採取業 | 1.91 | 1.89 |

| 116 | 石油製品・石炭製品製造業 | 1.94 | 1.93 |

| 117 | 窯業・土石製品製造業 | 2.31 | 2.18 |

| 109 | 食料品製造業 | 3.24 | 3.13 |

| 128 | 小売業 | 3.52 | 3.47 |

| 119 | 非鉄金属製造業 | 3.70 | 3.48 |

| 129 | 卸売業・小売業(集約) | 3.70 | 3.55 |

| 136 | ガス・熱供給・水道業 | 3.56 | 3.56 |

| 127 | 卸売業 | 3.86 | 3.61 |

| 112 | 木材・木製品製造業 | 3.78 | 3.74 |

| 118 | 鉄鋼業 | 3.82 | 3.78 |

| 113 | パルプ・紙・紙加工品製造業 | 4.21 | 4.10 |

| 151 | その他の物品賃貸業 | 4.42 | 4.40 |

| 103 | 漁業 | 4.62 | 4.46 |

| 104 | 全産業(除く金融保険業) | 4.69 | 4.47 |

| 152 | 医療、福祉業 | 5.04 | 4.99 |

| 132 | 水運業 | 5.23 | 5.20 |

| 125 | その他の輸送用機械器具製造業 | 5.67 | 5.26 |

| 144 | 非製造業 | 6.25 | 6.06 |

| 131 | 陸運業 | 8.56 | 8.46 |

| 134 | 運輸業、郵便業(集約) | 9.03 | 8.87 |

| 141 | 娯楽業 | 9.48 | 9.36 |

| 149 | 物品賃貸業(集約) | 9.58 | 9.36 |

| 155 | 不動産業、物品賃貸業(集約) | 9.99 | 9.75 |

| 130 | 不動産業 | 10.18 | 9.94 |

| 150 | リース業 | 10.54 | 10.28 |

| 137 | サービス業(集約) | 10.82 | 10.45 |

| 161 | 学術研究、専門・技術サービス業(集約) | 11.08 | 10.69 |

| 158 | 純粋持株会社 | 13.99 | 13.67 |

| 110 | 繊維工業 | 17.94 | 17.64 |

| 133 | その他の運輸業 | 21.21 | 20.24 |

| 135 | 電気業 | 23.15 | 23.10 |

| 105 | 農林水産業(集約) | 25.10 | 25.01 |

| 157 | 生活関連サービス業、娯楽業(集約) | 35.59 | 35.04 |

| 101 | 農業、林業 | 37.16 | 37.12 |

ランキング上位のマイナス値となる業種は、さらに区別が必要になる。「宿泊業」は、営業損失を計上していること、「生活関連サービス業」「宿泊業、飲食サービス業(集約)」「飲食サービス業」は、営業外収益がその他の計算要素を上回っていることから、EBITDAがマイナス値となり、本稿の分析目的からは異常値を示すため分析対象外とする。

EBITDAがプラス値で、EBITDA純有利子負債倍率がマイナス値となる「宿泊業」から「建設業」を含む「はん用機械器具製造業」までは、有利子負債額より手元流動性の方が大きく、実質無借金経営となる。

その他の主要業種を並べてみると、

- 製造業:1.54倍

- 卸売業・小売業(集約):3.55倍

- 全産業(除く金融保険業):4.47倍

- 非製造業:6.06倍

- サービス業(集約):10.45倍

今回は敢えて、有利子負債に割引手形を含めてランキングを作成した。有利子負債額が純額(ネット)としたことで、卸売業・小売業(集約)が全産業平均より上位に変わった。

このことが示すのは、手元流動性を無視すると、流通業の方が他人資本の資金調達割合が大きいが、手許流動性を考慮すると、製造業の方が他人資本への依存度が相対的に大きくなることだ。

これは、流通業は、相対的に製造業より頻繁に商品の売買(仕入と販売)を繰り返す必要があるため、決済用のお金を手元に確保する必要があるという事を暗に示しているといえる。

- 製造業より流通業の方が、他人資本による資金調達割合が大きい

- しかし、手元流動性を考慮した純額だと、流通業の他人資本の割合の方が小さくなる

- よって、流通業の方が、売買サイクルが短いことから、運転資金需要が強いことが分かる

シミュレーション

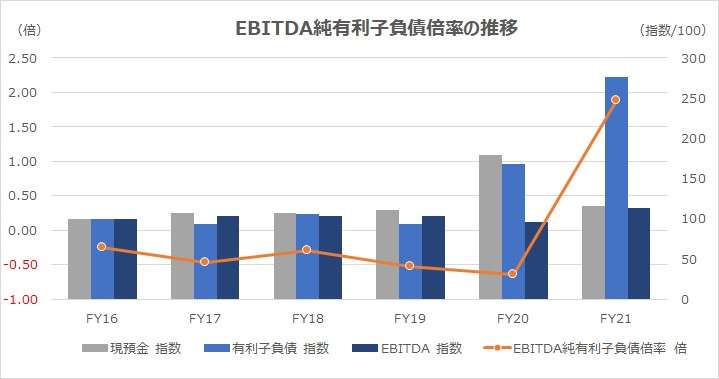

以下に、Excelテンプレートとして、FY16~FY21のセブン&アイ・ホールディングスの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「現預金」「短期借入金」「1年内償還社債」「1年内返済長期借入金」「社債」「長期借入金」「営業利益」「受取利息」「受取配当金」「持分法損益」「電子マネー退蔵益」「減価償却費」「減損損失」「のれん償却額」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

セブン&アイ・ホールディングスのEBITDA(ボトムアップ方式)は、キャッシュフロー概念のひとつであるグロスキャッシュフローと大差がない。

2兆3000億円を投じた米ガソリンスタンド併設型コンビニ「スピードウェイ」の2年越しの買収に伴う指標の大きな変動についての考察は、「有利子負債倍率」での解説に譲る。

SUM関数、スパークスライン、絶対参照

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント