全部原価計算における固定製造間接費

背景にある考え方

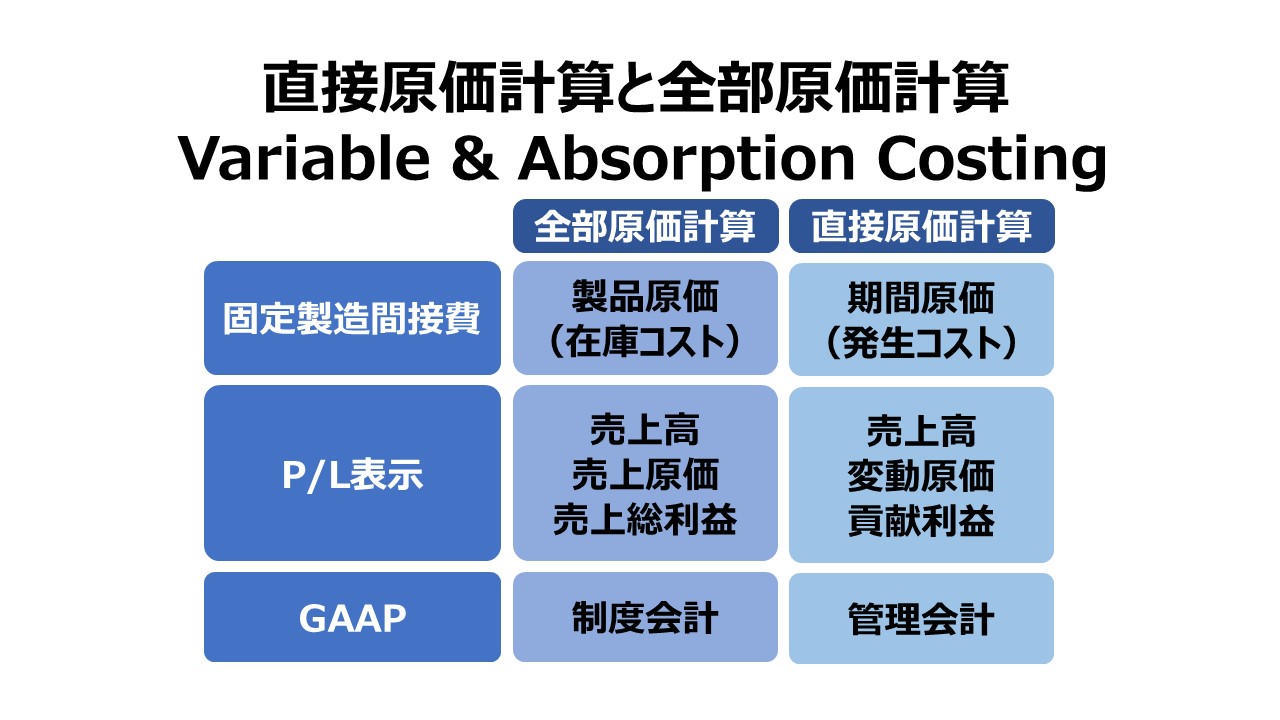

製造業を営む企業にとって、全部原価とはGAAPに従い公表用財務諸表に記録した上で外部へ報告すべき数値(原価)である。

全部原価計算において、固定製造間接費(Fixed factory overhead costss)は、事前定義されたレートに従って、当期に製造された数量に対して配賦(割り当て)される製品原価となる。

製品原価は在庫計算対象となり、製品が実際に販売されたときに初めて売上原価となる。

※在庫計算対象となる原価のことを「在庫原価」ともいう。

事前定義された配賦レートの計算式は以下のとおりである。

\( \displaystyle \bf 配賦レート= \frac{固定製造間接費予算金額}{予算操業度} \)

予算操業度(budgeted activity level of allocation base)は、伝統的手法では、一般的に、直接作業時間、直接労務費、機械時間などから、最も適しているものを選ぶことが多い。

なお、標準原価計算を用いている場合、予算操業度は、実際に製造された数量に対して、原価標準を掛け算することで求められる許容操業度(allowed)で表される。

くどいようだが、標準原価は下式で求めなければならない。実際数量に対して、標準でここまでならかかってもいい(科学的・統計的に事前に予測を立てた)コストという意味なのである。

標準原価 = 標準単価 × 実際数量

実際に、いくつの製品をつくるかは、製造予算の話であって、標準の世界の話ではない。

計算例

【前提】

・固定製造間接費の配賦基準に直接作業時間を採用する

・製品1単位にかけることが許されている直接作業時間は、原価標準に従うと、0.5DLH/個である(DLH: Direct Labor Hours)

・予算製造数量:750,000個

・予算固定製造間接費:1,500,000円

予算上許容されている直接作業時間 = 0.5DLH/個 × 750,000個 = 375,000DLH

配賦レート = 1,500,000円 ÷ 375,000DLH = @4.00円/DLH

【実績】

・実際製造数量:810,000個

・実際固定製造間接費発生額:1,490,000円

予算上許容されている固定製造間接費配賦総額 = @4.00円/DLH × (810,000個 × 0.5DLH/個)

= @4.00円/DLH × 405,000DLH = 1,620,000円

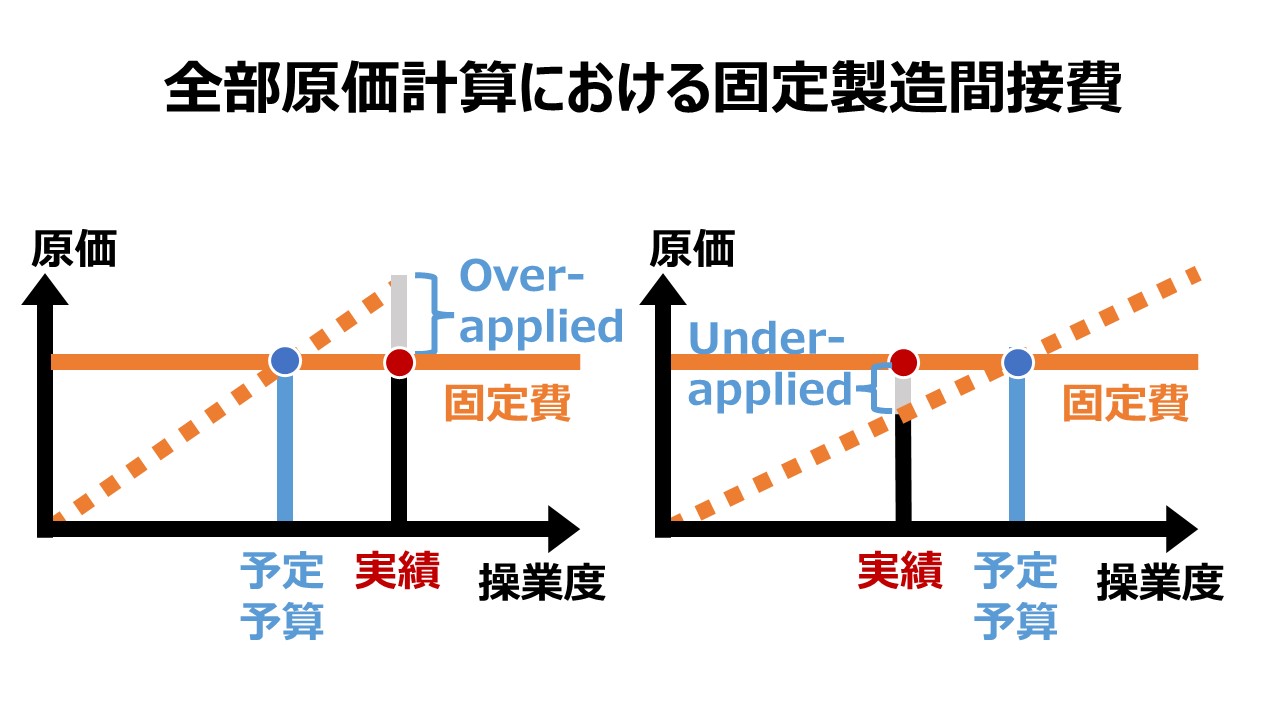

したがって、固定製造間接費は、130,000円の過剰配賦(超過配賦、過大配賦、over-applied)となる。

過剰配賦額 = 1,490,000円 – 1,620,000円 = ▲130,000円

過剰配賦の意味は、予算上許されている金額より多く配賦してしまったので、配賦レートが想定を超えて大きくなってしまったということである。

上記の過剰配賦額は、▲120,000円の操業度差異(不利差異)と、+10,000円の予算差異(有利差異)の合計額としても計算される。

操業度差異 = @4.00円/DLH × (375,000DLH – 405,000DLH)

予算差異 = 1,500,000円 – 1,490,000円

\( \displaystyle \bf 配賦レート↑= \frac{固定製造間接費予算金額→(不変)}{予算操業度↑} \)

逆に、操業度(ここでは生産数量)が予算より少なくなってしまうと、固定製造間接費予算金額は一定のままだから、配賦レートもより小さくならざるを得ない。

正常操業度(relevant range)の範囲においては、固定費はその発生額は一定であるという前提条件を満たすからこそ我々は「固定費」と呼ぶのである。

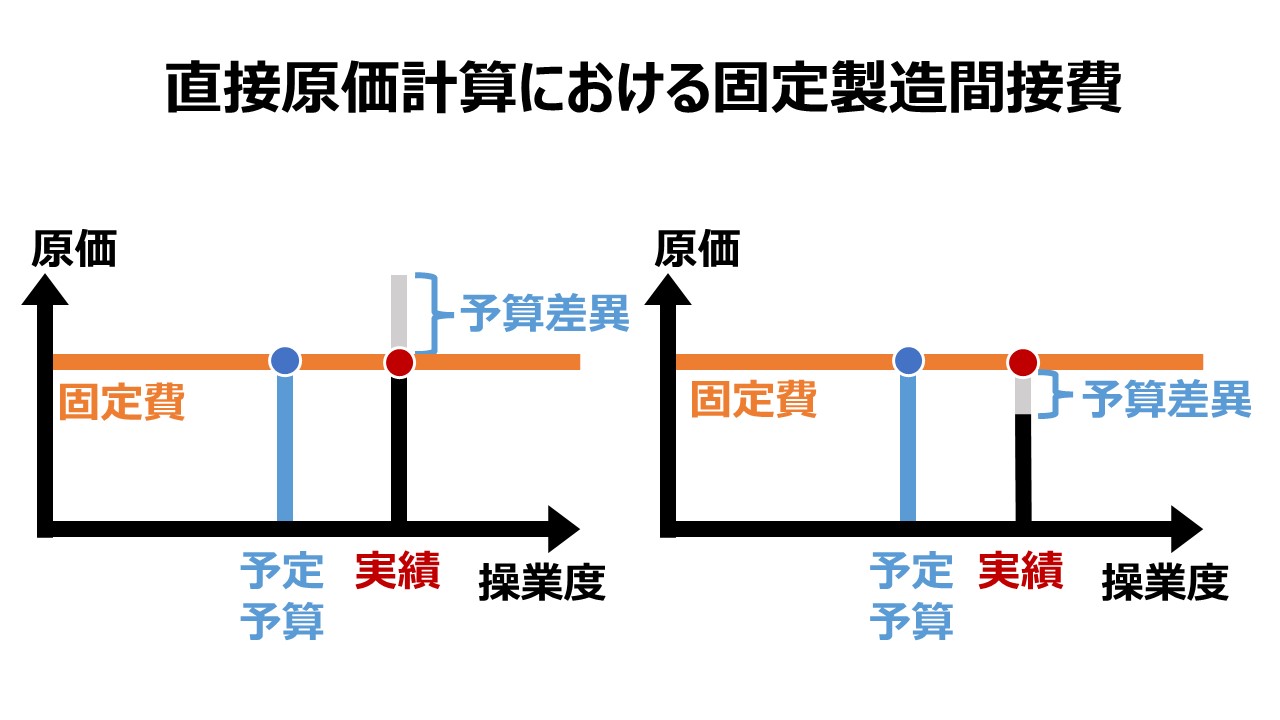

しかし、配賦レートを用いた固定製造間接費の配賦計算においては、数量×配賦レートで固定製造間接費を計算してしまうため、あたかも変動費のように計算しまわざるを得ない。

このため、固定費と変動費の定義の差(計算方法の差)から、操業度の変動に比例して、その差を埋めるべく、過少配賦・過大配賦の問題が不可避的に生じてしまうのである。

GAAPとの関係

全部原価計算は、日本基準(G-GAAP)のみならず、米国基準(US-GAAP)をはじめとする各国の制度会計で原価計算ルールとして採用されている。

ここで、制度会計と表現した中には、単に財務諸表の外部報告のみならず、税務(課税所得計算)も含む。

前章の「過大配賦」「過少配賦」の問題意識には国別の強弱がある。

日本は実際原価計算が染みついており、標準原価を採用しても、予定レートで配賦しても、結局のところ、実際原価計算でP/L表示(期間損益の計算)がなされる。

標準原価や予定配賦された金額を実際原価計算に修正表示することが義務づけられているため、過大配賦・過少配賦の問題意識の前に、適正な外部開示の方に意識が持っていかれる。

そのため、標準原価や予定配賦を実際原価計算に修正表示するには、通常は、「原価計算基準」の「第四章 原価差異の算定および分析」「第五章 原価差異の会計処理」にあるように、

標準原価+原価差異=実際原価

として、損益計算書(および製造原価報告書)を開示しなければならない。

しかし、適当に(現代日本語的には適切に)原価差異の内容・明細(数量差異、作業時間差異、能率差異等)を開示することは、実務的なハードルが高くなるため、日本企業の9割以上の上場企業は、標準原価計算などではなく、実際原価計算で決算開示をしている。

このことは、つまるところ、配賦レートについて、標準レートや予定レート、予算レートを実績レートに置き換えて再計算していることを意味している。

一方で、米国基準やIFRSは、標準レート/予定レートの適用・許容範囲が日本基準より寛容でかつ、むしろそちらの方が正常原価に近いとして、(会計実務的には)推奨しているという見解の相違がある。

戦後経済復興や高度経済成長期の慣習から惰性に代わり、低成長期を迎えて50年程度経っているにも関わらず、未だに、正常原価や需要不足、膨大な操業度差異(もちろん不利差異)に正面切った会計実務を議論する意識が醸成されていないのは、デフレ経済から脱しきれない日本経済の病巣の一部を表しているのかもしれない。

原価管理 Cost Management 体系

コメント