計算式

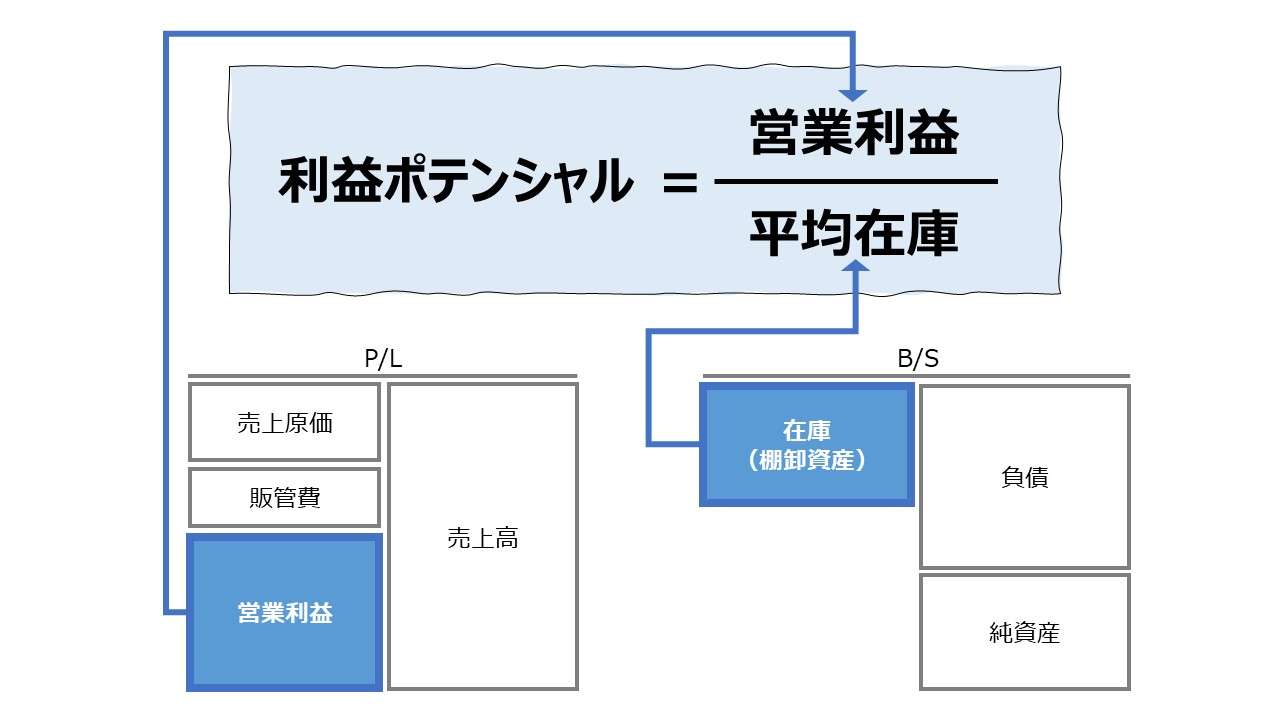

利益ポテンシャル(PP: Profit Potential)は、在庫(棚卸資産)が生み出せる利益のマージン率(収益率)を示す。

この指標の単位は「%」で、分母に在庫(棚卸資産)の平残を置き、分子には営業利益を用いる。よって、在庫一単位当たがどれだけの利益を生み出せるかの効率、すなわち利益率を意味する。

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{在庫} \times100\% \)

P/L項目、ここでは営業利益が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次利益ならば12倍、単四半期利益ならば4倍する。

B/S項目、ここでは在庫(棚卸資産)には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、営業利益が単四半期の場合、総資産も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高では似つかわしくない。

平均残高(平残)を用いると、他関連指標との計算上の関連性が分かりにくくなる欠点がある

過去トレンド分析の場合は、期末値でとりあえず計算することも多い

定義と意味

B/S項目を分母、P/L項目である利益概念を分子としていることから、同じ形式を持つ、総資産利益率(ROA)、自己資本利益率(ROE)などの在庫(棚卸資産)バージョンであることが分かる。

この指標は、トヨタの現場管理から生み出された。ROAやROEといった指標は、資産や資本の単位当たり利益(=利益率)を表し、どれだけ効率的に資産や資本を活用して利益を上げていくかの指標となる。

しかし、資産や資本の額を、現場管理の担当者に理解させるのは理論的に難しい。そこで、資産や資本の代わりに、現場管理者が常日頃から慣れ親しんでいる「在庫」を用いることで、在庫利益率(利益ポテンシャル)への理解を促進させようとした。

それと並行して、KPI設定の要諦も同時に押さえることになる。KPI管理には「管理者原則」というものがあり、「自己が発生のコントロールができる範囲でしか、KPIに責任を持つことはできない」というものだ。

現場管理者には、純資産や売掛金の管理を負わせることはできないが、自己が担当する現場で取り扱っている在庫高の増減には、責任を持つことができかつ実際にコントロールする術も持っているものだ。

製造現場の隅々にまで、在庫当たり利益率を高める思想を広げることで、会社全体の資産収益性を高めることにつながる。

このように、トヨタの現場管理の実践知から「利益ポテンシャル」は生み出され、活用されるようになった。

解釈と使用法

在庫投資の収益率評価

利益ポテンシャルは、過去トレンドによる製商品ポートフォリオ管理、将来利益予測の両方に用いられる。

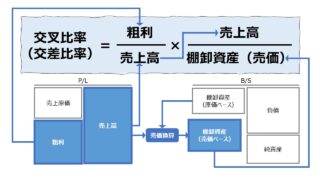

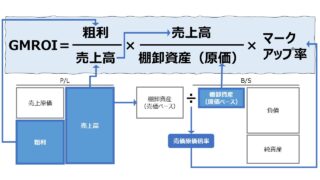

利益ポテンシャルは、在庫当たり利益率のひとつであることから、「交叉比率(交差比率)」「商品投下資本粗利益率(GMROI)」と同様に、在庫政策にも活用できる。

利益率と回転率の組み合わせから最適な製商品ポートフォリオの選択や生産・仕入の優先順位付けの判断基準に用いることができる。

また、利益ポテンシャルの値は、現在保有している在庫高に当てはめれば、将来稼得利益(営業利益)の予想にも活用することができる。

\( \displaystyle \bf 交叉比率= \frac{粗利}{平均在庫(売価ベース)}\times100\% \)

\( \displaystyle \bf GMROI= \frac{粗利}{平均在庫(原価ベース)}\times100\% \)

なお、利益ポテンシャルの計算で、分子に営業キャッシュフローを持ってくることがある。その狙いは、手持ち在庫の将来にわたるキャッシュフロー創出力にあることは間違いない。

しかし、営業利益ですら、直接在庫政策に無関連のコストの影響を受けることを防げない。営業キャッシュフローならば、なおさらで、利息の受け払い、受取配当金、法人税の支払い等も絡んでくる。

適正株価算定など、限られたソースで株価を予想するアナリスト以外は、利益ポテンシャルの計算において、営業キャッシュフローを採用するメリットはそう多くはないだろう。

念のため、類似指標の3つの計算上の相違をまとめておく。

| 指標 | 分子 | 分母 |

|---|---|---|

| 利益ポテンシャル | 営業利益 | 在庫(原価ベース) |

| 交叉比率 (交差比率) | 粗利 | 在庫(売価ベース) |

| 商品投下資本粗利率 (GMROI) | 粗利 | 在庫(原価ベース) |

利益ポテンシャルのデュポンチャート式の分解

利益ポテンシャルも、ROAやROEなどと同じく、資産利益率(資本利益率)の一形態であるから、デュポンチャート/デュポンツリー形式での計算要素の分解が可能である。

①利益展開

利益ポテンシャルの計算式を、段階利益の計算構造に従って分解・展開したものである。

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{粗利} \times \frac{粗利}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{粗利} \times \frac{粗利}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=オペレーティングマージン \times GMROI \)

②在庫回転率展開

利益ポテンシャルの計算式を、在庫回転率(=棚卸資産回転率)を含むように分解・展開したものである。

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{売上原価} \times \frac{売上原価}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=原価利益率 \times 在庫回転率 \)

※在庫回転率=棚卸資産回転率

※原価利益率:いわゆる原価値入率と同義。ただし、この場合は粗利の代わりに営業利益を用いている

③売上高利益率展開

利益ポテンシャルの計算式を、売上高利益率(ROS)を含むように分解・展開したものである。

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=\frac{営業利益}{売上高} \times \frac{売上高}{在庫} \)

\( \displaystyle \bf 利益ポテンシャル=ROS \times 在庫回転率(売上高ベース) \)

※在庫回転率(売上高ベース)は、CCC: Cash Conversion Cycle の計算に採用している企業がある

指標評価

利益ポテンシャルは絶対値としての閾値を持つ必然性がない計数である。そのため、目標値、過去実績トレンド、競合他社の値など、ベンチマークとの比較が重要になる。

というふうに、割り切って考える。

対ベンチマークとの相対的優劣が判明した後、3つのデュポンチャート的分解によって、原因を追究し、根本治療または優位性の他領域への横展開のいずれかを試みることになる。

【注意】「利益ポテンシャル」のベンチマーク指標としての限界

財務分析指標としての「利益ポテンシャル」には盲点となる欠点がひとつある。

3つのデュポンチャート的分解など、研究が重ねられ、多様な活用が期待される指標であるが、ある程度、「在庫」金額が確実的・安定的に得られる必要がある。

相当量の在庫ありきのビジネスモデルである製造業や流通業ならば何等分析の障害にならない。

しかし、Saas企業など、在庫保有を前提としないビジネスモデルを採用する企業において、この利益ポテンシャルによる分析の有効性を見つけることは困難なことが多い。同様なことは、製造業や流通業とそうした無在庫ビジネスモデル企業間の比較分析においてもいえる。

その場合、下記コメントにあるように、棚卸資産に相当する勘定科目(前払費用・無形固定資産など)を適宜援用する必要がある。

シミュレーション

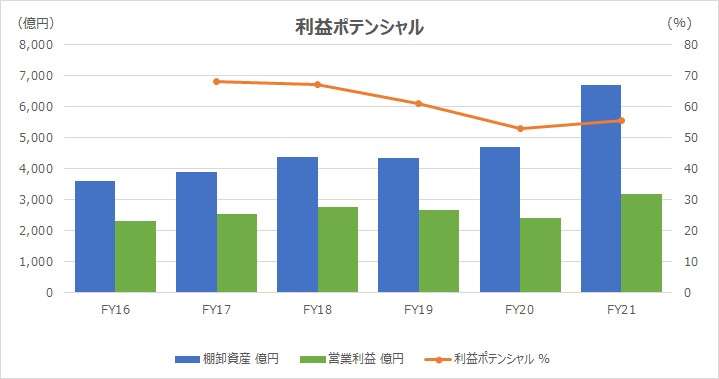

以下に、Excelテンプレートとして、FY16~FY21におけるダイキン工業の利益ポテンシャルの推移をサンプルに採用している。

入力欄の青字になっている「期間」「棚卸資産」「営業利益」「売上原価」「売上総利益(粗利)」「売上高」に任意の数字(文字)を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

解説

利益ポテンシャルは、FY17からFY20まで一貫して低下し続けている。FY21は改善した。計算に用いた棚卸資産額(在庫額)は期首期末平均残高(平残)を用いているため、多少の期変動は捨象されている。

表面的な観察のみでは、利益ポテンシャルの中期的低下から、ダイキンの収益性に黄信号が灯ったかと判断する恐れがある。

財務諸表分析は、鳥の目で全体像を把握し、虫の目で詳細な要因分析を進める手順が望ましい。

近年の利益ポテンシャルの低下傾向は、営業利益の減少より、棚卸資産の増加の影響が強い。例にとったダイキンは、公表用財務諸表にて棚卸資産の明細が判別できる。

最近の棚卸資産の膨張は、完成品(製商品)と原材料が主原因である。むしろ、FY20は仕掛品が最低点を記録している。従って、生産ラインのオペレーション上の不効率により在庫が膨らんだのではないことが分かる。

営業利益もFY21には少なくとも過去6期で最高益を記録している。したがって、FY20以降の棚卸資産の膨張は、コロナ禍も作用している半導体不足に備えた、原材料の確保と完成品の積み増しによるもので、一時的なものであることが分かる。

ダイキンのおおよそのオペレーション状況は推測ができた。後は、デュポンチャート的な指標分解で裏を取ることにする。

OM・GMROI展開では、オペレーティングマージンは分析機関を通じて安定的で、一方的にGMROIだけが悪化している。これは、在庫積み増しの影響が主要因で、製品の収益性には何ら問題が無いことが分かる。

在庫回転率展開では、原価利益率の悪化が多少心配になる。在庫回転率はFY20-21のラインで下げ止まっている。ただし、売上原価は、FY19に一旦ピークをつけ、その後FY21に大きく増加している。残念ながら、このビューでは、安心材料を見つけることは難しい。

ROS展開では、2つのことが同時に分かる。ひとつは、売価ベースの在庫回転率が低下を続けていること。年商や月商の何か月分を在庫と持つかという目線から、売価ベースの方が使い勝手があると個人的には考えるメリットがここにある。

在庫積み増しによる販売機会ロスの最小化をダイキンは選択したことが分かる。そして、ROSが再び回復している。これは、この在庫政策が企業業績にプラスに効いたことを如実に表している。

SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

↑下のリンクは「利益ポテンシャルと CCC による収益性分析 – J-Stage」

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント