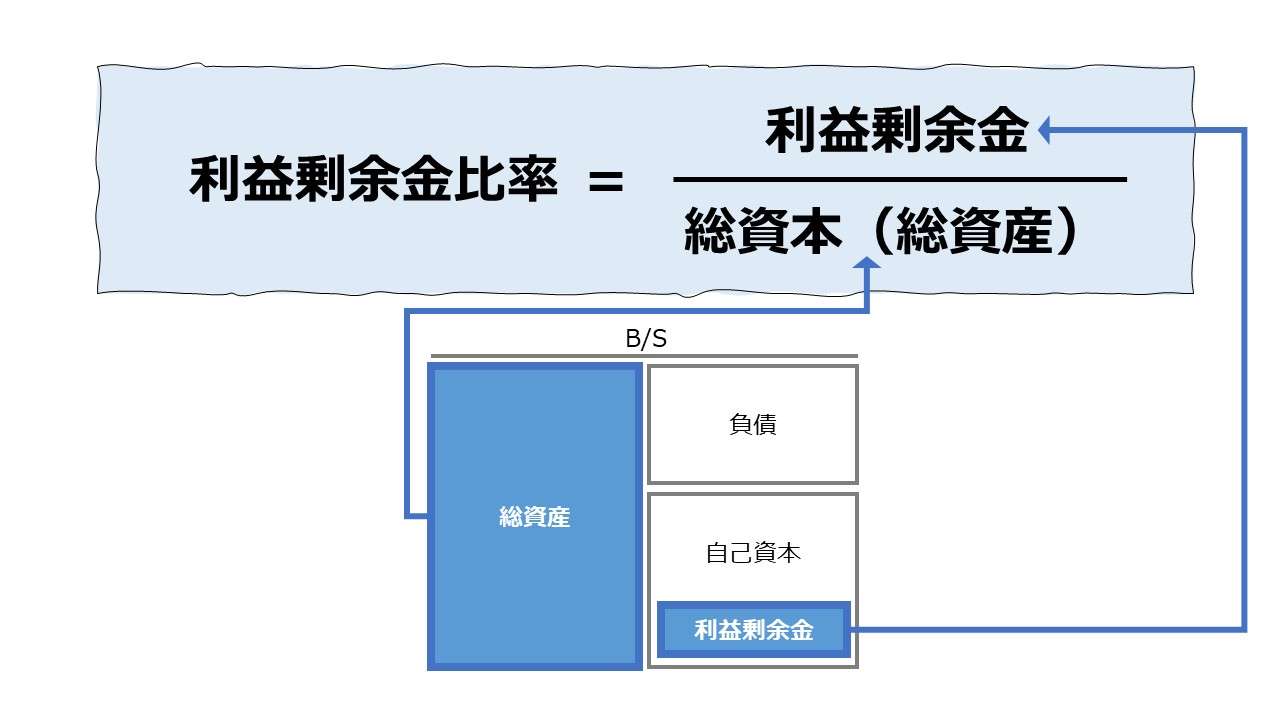

計算式

利益剰余金比率は、利益剰余金を総資本(総資産)で割り算して求める。総資本(総資産)に占める利益剰余金の構成割合を示す。これまでに企業が稼いだ利益のうち、配当などの社外流出をさせずに社内留保に回した分の総資本に対する相対的大きさから、主に企業の債務返済余力を図る指標であり、「健全性分析」指標のひとつである。

日本語では単に「剰余金比率」と呼んだり、英語では表題にある「Retained Earnings Ratio」の他、「Retained Profit Ratio」「Internal Reserves Ratio」「Undistributed Earnings Ratio」等と表記したりする。

分母に来る総資本(総資産)の構成割合を示すことから、この指標の単位には「%」が用いられる。

\( \displaystyle \bf 利益剰余金比率 = \frac{利益剰余金}{総資本(総資産)} \)

分子分母共にストック情報(B/S項目)であるため、データ取得期間を分子分母で統一さえしておけば、単純な割り算だけで求めることができる。例えば、月次・四半期・半期・年度等である。年度以外の期間を用いても、12倍とか4倍するという補正は必要ないし、平残(前期末・当期末の平均残高)を求める必要もない。

例

利益剰余金 30

総資本 120

\( \displaystyle \bf 利益剰余金比率 = \frac{30}{120} = 25\% \)

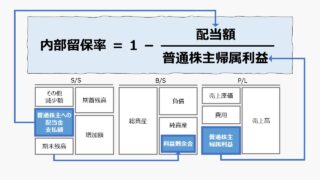

類義語としての「内部留保」と違い、利益剰余金は制度会計としての定義がしっかりと存在する。利益剰余金は、❶利益準備金、❷その他の利益剰余金に大別され、❷は、❷-1. 任意積立金、❷-2. 繰越利益剰余金に細分化される。

会社法第445条第4項および会社計算規則第22条第2項により、債権者保護目的である資本充実のため、株主配当に回す原資となる剰余金の1/10を利益準備金または資本準備金として、資本金の4分の1に達するまで計上しなければならないとされている。

任意積立金は、利益準備金のように法的強制力がないものの、株主総会または取締役会の決議に基づき、安易な社外流出を防ぐために企業が任意で社内に積み立てるよう設定される項目である。

繰越利益剰余金は、当年度の純利益のうち、利益準備金または任意積立金として計上されていない残額で社内に留保される利益のことを指す。

(なお、租税特別措置法上の各種準備金や利益留保性引当金などを含む分配済利益剰余金の論点については別稿「総資本留保利益率」で解説予定)

なお、計算式の分母に来る項目の「総資本(総資産)」は、どちらも同額であることから併記しているだけである。資本構成割合の分析で用いる計算式なので、共に、貸借対照表(B/S)の貸方項目同士の計算とするのがきれいだから、厳密には「総資本」であるべきところだ。

- 利益剰余金:社内に内部留保される過去からの利益の累計額で、制度会計ルールに基づく

- 利益剰余金=利益準備金+その他利益剰余金

- その他利益剰余金=任意積立金+繰越利益剰余金

- 総資本:自己資本(純資産)+他人資本(負債)

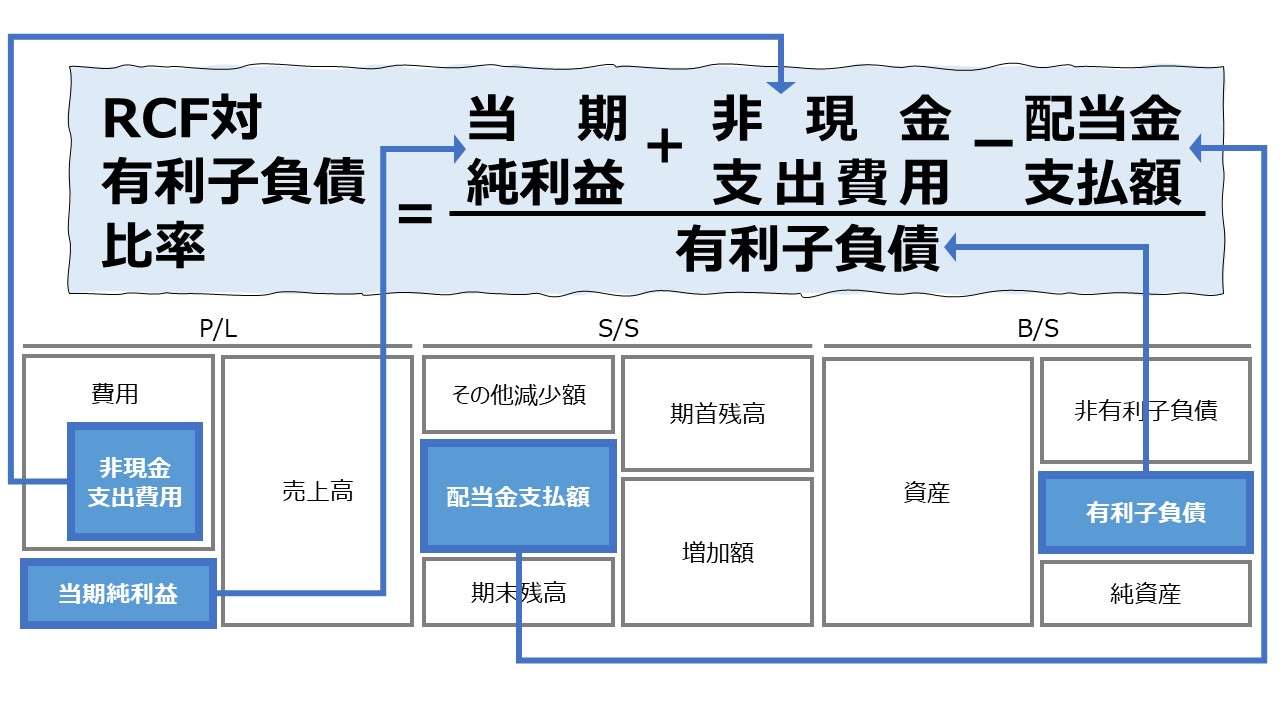

定義と意味

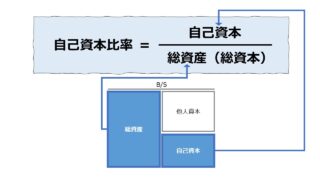

利益剰余金比率は、自己資本比率等と同様に、負債の返済能力を高めるために、社内に資本性資金がどれだけの比率で備わっているかを明らかにしてくれる。

総資本 = 自己資本(純資産) + 他人資本(負債)

であるから、

\( \displaystyle \bf 自己資本比率 = \frac{自己資本}{総資本} \)

\( \displaystyle \bf 他人資本比率(負債比率) = \frac{他人資本}{総資本} \)

という2つの定義式が成り立つため、

\( \displaystyle \bf 他人資本比率(負債比率) = \frac{他人資本}{総資本} = \frac{総資本-自己資本}{総資本} = 1 – 自己資本比率\)

という関係があることが分かる。

ここから、他人資本比率(負債比率)⇧ ならば、自己資本比率 ⇩ であり、同時に、

他人資本比率(負債比率)⇩ ならば、自己資本比率 ⇧ となる。

よって、他人資本比率(負債比率)が上がって(⇧)、負債の返済余力が徐々に弱まる場合には、自己資本比率を上げる(⇧)ことで、他人資本比率(負債比率)の上昇を緩和させることが負債耐性を強化するのに有力な方法のひとつであることがわかる。

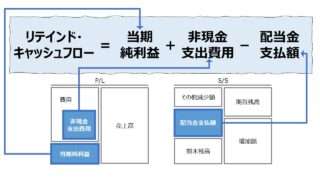

資本性資金を増やすには、大まかに2つの方法がある。ひとつは、増資や資本扱いしてくれる負債の新規借入を実行することであり、もうひとつは、会社の利益体質を強化して内部留保を高めることである。

(※資本扱いしてくれる負債:狭義の資本性資金のことで、ハイブリッド証券、資本性ローンなど、会計処理や貸付契約の点で、一部または全部の資本算入が認められている資金調達方法)

前者は、資金繰り悪化や債務返済が滞った場合に、即時資金注入ができるので即効性が高いが、経営支配構造を大きく変える可能性が高い劇薬でもある。後者は、過去からの継続的な利益を積み上げるということで即効性はないが、中長期にわたる企業の返済能力向上の施策としては根本的な解決であり、本来的な資本主義の理想形でもある。

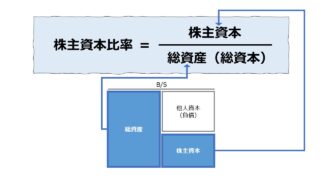

他人資本比率(負債比率)を下げるために、自己資本の充実を測るために自己資本比率を分析・評価する。さらに、2つある自己資本の充実の方法のうち、後者の内部留保を厚くすることで利益体質強化がどれくらい達成できているのかを測るために利益剰余金比率が用いられる。

【まとめ】

債務返済能力を高めるために、自己資本の充実を図る必要がある。自己資本の充実度だけを見るならば、自己資本比率で十分である。

自己資本の充実度を、会社本来の収益力でどれくらい果たしているかを見るならば、利益剰余金比率を用いる方が分析目的により合致する。

解釈と使用法

ベンチマークとしての使用法

利益剰余金比率は、総資本と利益剰余金の相対的な大きさの比較から、債務償還能力や財務安定性を評価するものであるから、ある閾値や業界平均値などを参考にベンチマークを定めて良し悪しを判断することが多い。

それゆえ、下記のようにベンチマークとの相対的位置から財務安定性を評価する。一般的に、経験則的にいわれているベンチマークとしての適正値は、細かく業界ごとの事情を勘案する前ならば、上場企業としての企業規模を前提にすると、一律「30%」程度ならば超健全であると考えられている。

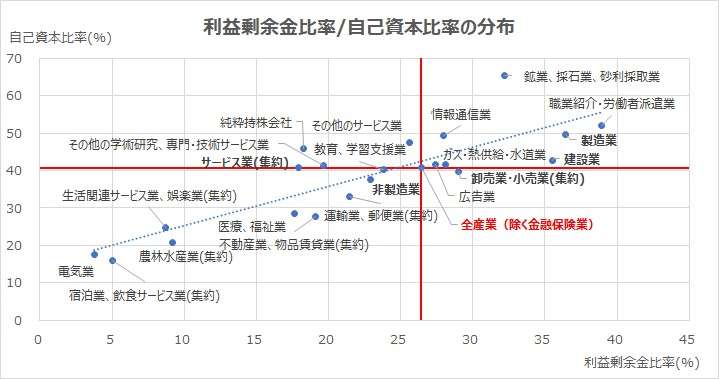

業界平均値の分析

2022年度『法人企業統計』から、利益剰余金比率の概算値を算出した。併せて、自己資本比率との対比も行うため、この2つの指標はデータ項目の関係から下記のように定義した。

\( \displaystyle \bf 利益剰余金比率 = \frac{利益剰余金}{総資本} \)

- 利益剰余金 = 利益準備金 + 積立金 + 繰越利益剰余金

- 総資本 = 負債及び純資産合計

\( \displaystyle \bf 自己資本比率 = \frac{自己資本}{総資本} \)

- 自己資本 = 資本金 + 資本準備金 + その他資本剰余金 + 利益準備金 + 積立金 + 繰越利益剰余金 + 自己株式 + その他

●業種別サマリ版ランキング

●業種別ランキング

上表の「利益剰余金構成比」は、自己資本に占める利益剰余金の構成比を意味する。一応、利益剰余金比率と、自己資本比率にはこの「利益剰余金構成比」を用いると次のような関係が成り立つ。

\( \displaystyle \bf 自己資本比率 = \frac{自己資本}{総資本} = \frac{利益剰余金}{総資本} \times \frac{自己資本}{利益剰余金} = \frac{利益剰余金}{総資本} \div \frac{利益剰余金}{自己資本} \)

\( \displaystyle \bf 自己資本比率 = 利益剰余金比率 \div 利益剰余金構成比 \)

数学の世界では、掛け算と割り算は表裏一体なのは常識だが、財務分析の世界における割り算は直観的に分かりにくい印象がある。ここでも、この展開式は紹介に留め、ランキング表上での参考値として併記しておくに留めておく。

代わりに、ここでは産業平均値を用いた境界分析(四分分析)と、近似直線との乖離から「利益剰余金比率」と「自己資本比率」のばらつきの業種別特徴を見ていきたい。

●サマリ業種別散布図

この散布図の分析視点は2つある。ひとつは、全産業平均値を境に、4分割されたグループのどこに業種が属しているか(4象限グラフ)、もうひとつは、近似直線からどの方向に乖離しているかである。

散布図の4分割について、右上(第1象限)が利益剰余金比率も自己資本比率も高いグループ、そこから反時計回りに、左上(第2象限)が利益剰余金比率は低いが自己資本比率が高いグループ、左下(第3象限)が利益剰余金比率も自己資本比率も低いグループ、右下(第4象限)が利益剰余金比率は高いが自己資本比率が低いグループとなる。

| 区分 | 利益剰余金比率 | 自己資本比率 |

|---|---|---|

| 第1象限 | 高 | 高 |

| 第2象限 | 低 | 高 |

| 第3象限 | 低 | 低 |

| 第4象限 | 高 | 低 |

右肩上がりの近似直線が描かれているから、いきおい、第1象限と第3象限のサンプル数が多くなる。

第1象限は、負債耐性が強いグループだが、近似直線の左右どちらに乖離しているかで解釈が少し異なる。

製造業が右下に乖離しているのは、同じ自己資本比率を達成していても、他の業種に比べて、過去からの利益積み上げである内部留保が相対的に厚いことを意味している。これは業種の中長期の収益性の高さがきちんと財務安定性につながっている証左として捉えることができる。

逆に、同じグループでも近似直線の左上に乖離している鉱業・採石業・砂利採取業は、相対的に資本剰余金の方を厚くしているということになる。ここのグループに属するサンプルの特徴としては、❶他業種に比べて大規模な資本投資を要するインフラ型ビジネスである、❷他業種に比べて相対的に低収益である、❸成熟ステージにあるため積極的株主還元政策を採らねばならないほどの激しい資本競争にさらされている、のいずれかである。

| 近似直線との相対位置 | 乖離度の相対的大きさ | 解釈 |

|---|---|---|

| 左上 | 利益剰余金比率 < 自己資本比率 | 当初資本・増資等の資本増強策の影響が強い |

| 右下 | 利益剰余金比率 > 自己資本比率 | 内部留保の積み上げの影響が強い |

次にサンプル数が多い第3象限をみてみると、ここは利益剰余金比率も自己資本比率も低いグループが属する。これを単に低収益の業種で将来性が無いと一刀両断するのは筋違いも甚だしい。

例えば電気業は、日本では高い事業安定性を誇るため、最適資本コストを求めて従来から高い負債依存度が許容されている業態である。また、宿泊業・飲食サービス業は、❶賃貸物件を利用することが容易であり、業態の撤退や新業態開発のテンポが速いことから、事業の本質として資本集約的ではないこと、❷現金商売の比率が高く、衣食住の基本需要はその他の消費財に比べて安定性も高いことから、薄利多売が基本でマージン率を低く抑える傾向が強いこと、等が低い理由である。

このことから、このサマリ業種別散布図自体は、❶業種単位の優越を測るものではなく、❷それぞれの業界別ポジションから自社がどれだけ乖離しているかを知り、❸可能な限りその乖離理由と改善施策を考えるためのツールに活用する、というものである。

最後に、サマリ業種別散布図全体の傾向値について触れておく。日本経済は長い間、金融緩和策を採り低金利(一時的なマイナス金利含む)経済下にあった。一方で少子高齢化と海外(特に中国)の製造業投資が隆盛した影響で、投資機会に恵まれなかった。

そのため、どの業種に属する企業も投資マインドが冷え込み、利益を内部留保として退蔵することが一番資本の論理に沿った合理的判断だったということだ。であるから、全体的に近似直線の右下に乖離する業種の方が多いことは現下の日本経済の状況に照らして至極当然なのである。

シミュレーション

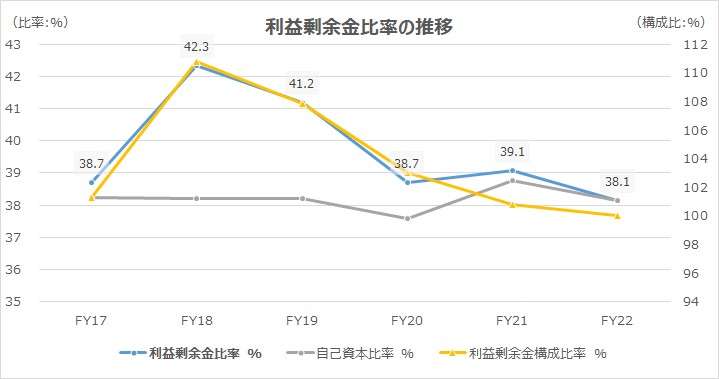

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「利益剰余金」「非支配持分」「資本合計」「純資産合計」「負債及び資本合計」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は米国会計基準(US-GAAP)から、国際財務報告基準(IFRs)に会計基準変更をしている。諸説あるが、ここでは計算手順の簡明さから、自己資本の定義は、単純に資本合計/純資産合計から非支配持分を控除したものとする。

さて計数分析だが、一言で言って異常である。自己資本≒利益剰余金なのである。資本金や資本剰余金はいったいどこに消えたのか?

タネは簡単で、資本金や資本剰余金の合計額より自己株式によるマイナス分が大きいだけのことである。ここから分かるのは、(枝葉末節を捨象してシンプルに言うと)トヨタ自動車を設立した時に出資してもらった分は全て株主に返還してしまい、現在トヨタ自動車の自己資本は全て会社が稼いだ過去の利益の累積分である、ということだ。

であるから、トヨタ自動車における自己資本比率による分析は利益剰余金比率による分析と一緒だという結論になる。

そのことが意味するところは、自己資本比率と利益剰余金構成比の両立による分析が成立するということだ。

しかもその自己資本比率(≒利益剰余金比率)の水準が40%前後に達している。開いた口が塞がらないとはこのことだ(いい意味で)。この点だけはもはや他社の追随を許さないトヨタの凄みの極みである。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント