計算手法

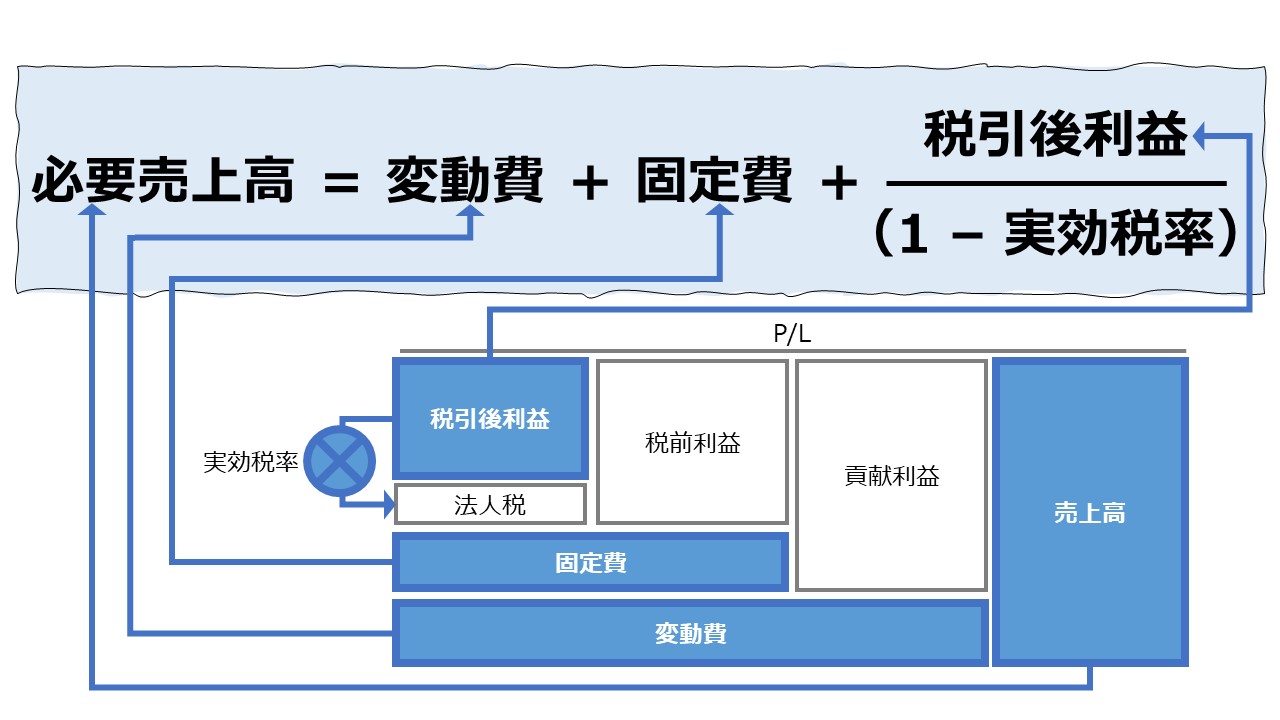

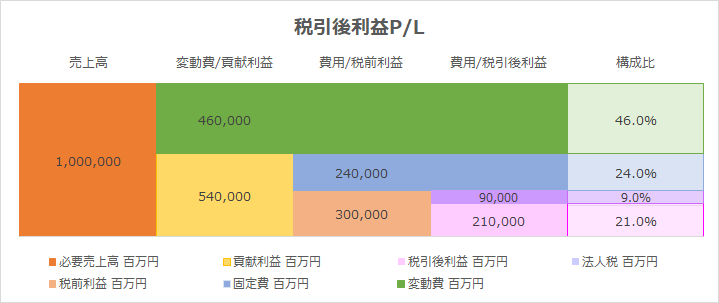

税引後利益を目標利益とした場合に、必要売上高を求めるには、通常2つのステップを必要とする。

❶ 税引後利益を税引前利益に変換する

❷ 税引前利益から必要売上高を求める

目標利益の計算式

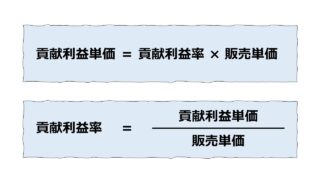

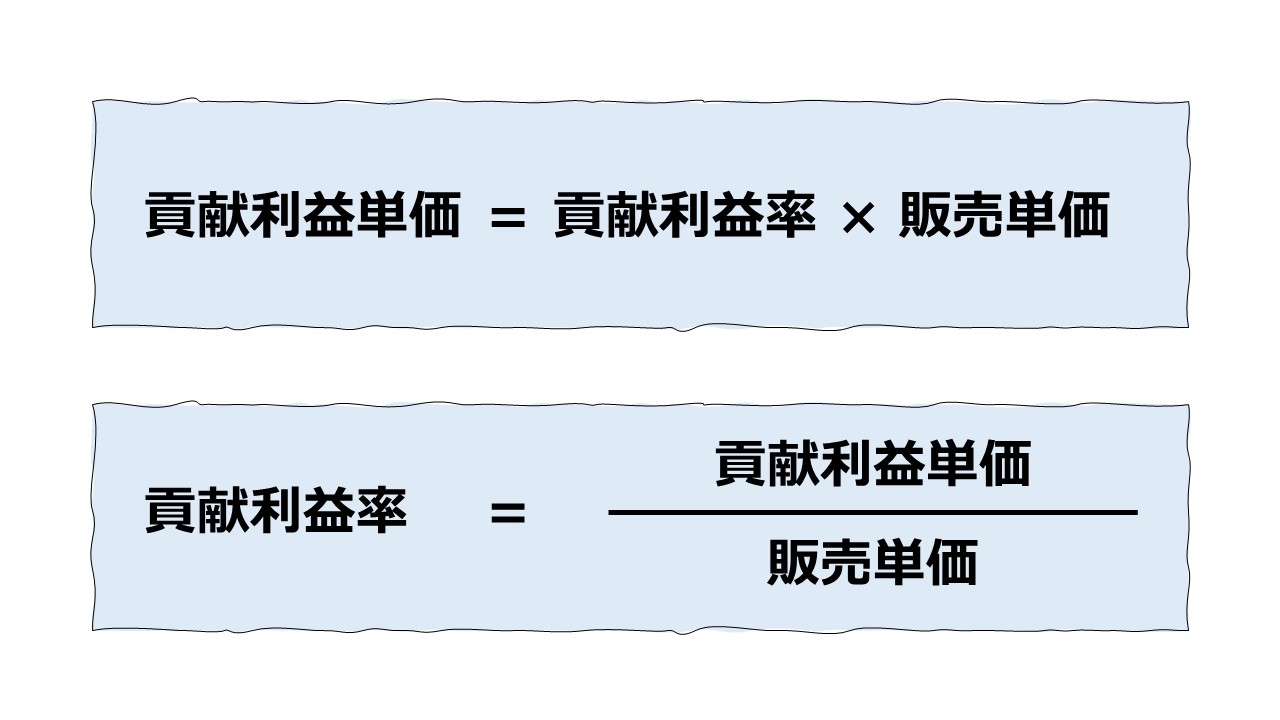

損益分岐点分析(CVP分析)において、費用が固変分解された従来通りのシンプルな利益恒等式は以下のとおりである。

売上高 - 変動費 - 固定費 = 利益

このときの利益概念は法人税を考慮していない「税前利益」であることを明確に記述すると、

売上高 - 変動費 - 固定費 = 税前利益 ・・・式1

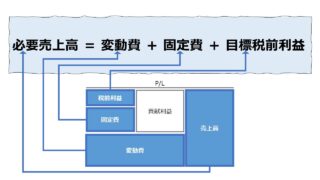

売上高 = 変動費 + 固定費 + 税前利益 ・・・式1’

これまでの復習になるが、式1′ が必要売上高を金額法で求める基本形になる。

変動費と固定費には法人税が含まれていないため、式1の右辺を税引後利益にするためには、両辺から法人税を控除すればよくて、

売上高 - 変動費 - 固定費 - 法人税 = 税前利益 - 法人税 ・・・式2

売上高 - 変動費 - 固定費 - 法人税 = 税引後利益 ・・・式3

式3から税引後利益ベースに式を変形できていることがわかる。

式2の法人税は金額で与えられており、これを税前利益で表すには、「実効税率」を用いて、

売上高 - 変動費 - 固定費 -(実効税率 × 税前利益) = 税前利益 -(実効税率 × 税前利益)

売上高 - 変動費 - 固定費 -(実効税率 × 税前利益) =(1 - 実効税率)× 税前利益 ・・・式4

式4から、税引後利益ベースの利益恒等式を、実効税率と税前利益で表すことが可能になった。

このとき、式3と式4の右辺は同じなので、

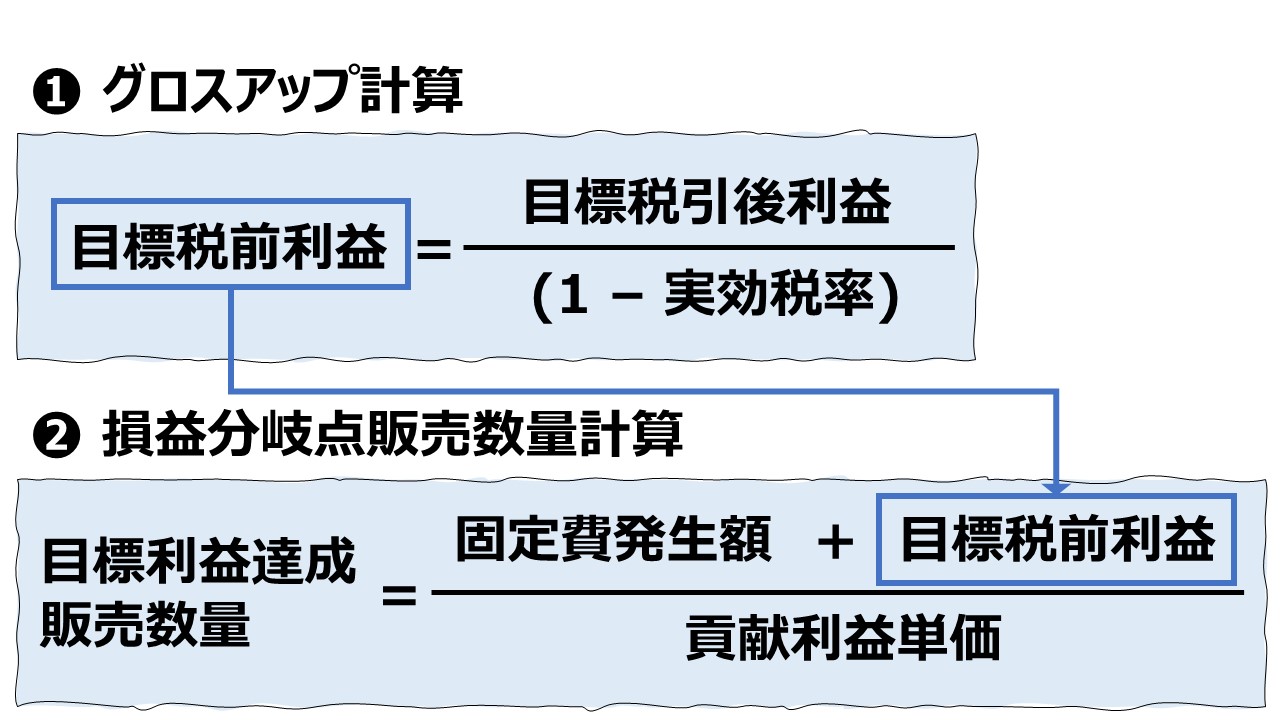

税引後利益 =(1 - 実効税率)× 税前利益

\( \displaystyle \bf 税前利益= \frac{~税引後利益~~~~~}{(1- 実効税率)~~~~~} ~~~~~・・・式5\)

となる。

上記までの一連の作業から、目標利益とされる税引後利益を税前利益に変換後、税前利益ベースの利益恒等式から必要売上高を求めればよいことになる。

❶ 税引後利益を税引前利益に変換する ・・・式5

❷ 税引前利益から必要売上高を求める ・・・式1′

目標利益を達成するための必要売上高の計算手順

前章における目標利益の計算式から、以下のシミュレーションプロセスが考えられる。

- 目標税引後

利益の設定金額で目標税引後利益を設定する・売上高利益率、原価値入率の設定が先にある場合も仮計算で目標金額に変換しておく

- 目標税前利益の計算目標税前利益を計算する

・実効税率を決める(実効税率情報を入手する)

・(1 – 税率)で税引後利益を割り戻すことで算出する - コストの試算目標利益を設定するターゲットビジネスにかかるコストを試算する

・変動費:当該ビジネスの活動量に比例して発生するコスト(単価)

・固定費:当該ビジネスオペレーションの維持・運用の全体にかかるコスト(金額) - 目標売上高の計算目標利益達成に必要な最低限度の売上高を計算する

・損益分岐点の公式を使って必要売上高で解く

シミュレーション

Excelテンプレート形式で目標利益(税引後利益)の計算方法を示す。

入力欄の青字になっている「目標税引後利益」「実効税率」「変動費」「固定費」に任意の数字を入力すると、必要売上高が求められる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

計算目的と使い方

損益管理とキャッシュフロー管理の橋渡し

商品別の収益性分析や事業部の業績管理(予実差異分析)において、実効税率を社内で適正レベルに管理するのは非常に難しい。

よって、実効税率は、税務担当部署に閾値を決めてもらったら所与の前提としていったん置いておき、管理可能コストだけで計画立案や着地点予測を行うことが多い。

それゆえ、一般的に、商品別損益分析や事業部業績管理において、税前利益と税引後利益の違いにクローズアップされる機会は少ない。

ただし、税前利益では、税効果の分だけキャッシュの増減に与える影響をとらえることはできない。

よって、積極的にセグメント別(商品や事業部組織など)にキャッシュフローまで管理しようと考えた場合は、利益管理指標として税引後利益の方が目的に適っている。

また、セグメント別にB/S管理をしようとしたら、現金同等物の増減を測定する必要が生じるため、こちらは消極的にだが、やはり税引後利益で業績管理を行う必要が出てくる。

それゆえ、単にP/Lだけでなく、B/SまたはC/Fまでの範囲でセグメント別業績管理を行う場合には、税効果を考慮した利益指標を用いることがどうしても不可避となる。

従来は、タックスプランニング(タックスインバージョン)を過剰に管理し、租税回避を合法の範囲で可能な限り行うことで、実効税率をグローバル企業内で最小化するようにコントロールし、資金繰りを容易にすることで資金コストを下げる手法が大いに喧伝されていた。

しかし、現在は、パナマ文書の流出を経て、BEPS、デジタル課税(IT課税)と、グローバル企業(多国籍企業)にとって、ますます合法的に税コストを最小化する手段を取りにくくなっている外部環境になりつつある。

解説

手取り額から税額を決めるグロスアップ計算

「グロスアップ」とは所定の税引後金額(ネット額)を確保するために必要な税込金額(グロス額)を逆計算する税務で行われている計算方法である。

例えば、海外への出向者給与や、海外人材の日本での受け入れに際して、各国の社会保険制度・税金制度の違いによって手取り額が変わるのを防ぐため、給与支払い対象者がどの国のどの制度が適用されても、手取り額が変わらないようにするために活用される。

手取り額 → 社会保険負担額・納税額 → 実際の支払額

実務的には様々な控除制度が併用されるため、すべての対象となる賦課・控除の計算がなされる必要がある。

管理会計においては、特に金額的影響度の大きい法人税について、観便法として実効税率を用いたグロスアップ計算を適用して、税引後利益から逆残で目標とすべき税前利益やその目標税前利益を達成するための売上高などの諸条件を決めていく際に用いられることが多い。

CVP分析/損益分岐点分析

CVP分析/損益分岐点分析

| 1 | 固変分解/貢献利益 | 変動費、固定費、貢献利益、固変分解 |

| 2 | 損益分岐点分析 | 様々な損益モデルで損益分岐点を求める |

| 3 | CVP分析 | 金額・単価・数量を変数にした損益モデル |

| 4 | CVP分析フレームワークを用いた意思決定 | 利益最大化を達成するための条件選択方法 |

粗利、変動費、固定費の関係で儲ける会社づくりをストーリー仕立てで理解できる。

管理会計入門書。CVP分析や固変分解の基礎がわかる。

コメント