計算式

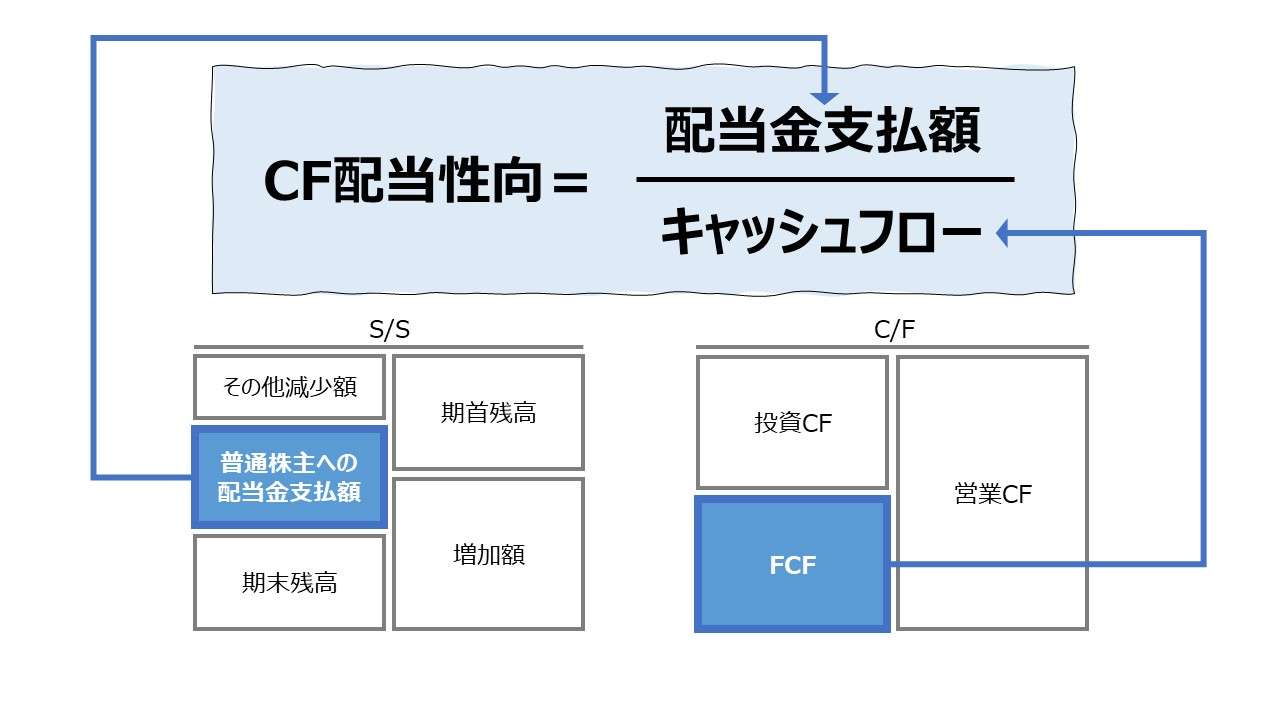

キャッシュフロー配当性向は、株主配当額を企業が稼ぎ出したキャッシュフローで割り算して求める。

この指標の単位は「%」で、企業が稼ぎ出したキャッシュフローの内、どのくらいの割合(何%)を普通株主への支払配当額へ回したかの比率を表す。

計算方法としては、一株当たりデータを用いる方法と、企業全体の金額を用いる方法がある。

\( \displaystyle \bf キャッシュフロー配当性向= \frac{一株配当額}{一株CF} \times 100\%\)

\( \displaystyle \bf キャッシュフロー配当性向 = \frac{年間普通株配当額}{年間キャッシュフロー} \times 100\%\)

例

配当額 500

キャッシュフロー 800

\( \displaystyle \bf キャッシュフロー配当性向= \frac{500}{800} = 62.5\% \)

分子の配当額について。

通常は普通株主の投資判断のために使用するのが主目的とされるから、ここでの配当は、優先株や非支配株主持分への配当を除外した、普通株主に帰属する配当額ベースで計算される。配当額は、中間配当を含め、年間の総額を用いる。

優先株式は、債券に近い性質を持つため計算から除外する。通常は、会社の支配権に対する持分を意味する普通株式の所有者(株主)が権利を持つ当期純利益(配当可能利益)から現金配当額としてどれだけ普通株主に対して分配可能かを見る。

分母のキャッシュフローについて。

論点は3つある。「株主帰属の問題」「キャッシュフローの集計期間」「キャッシュフローの定義」である。

【株主帰属の問題】

分子には、普通株主に対する配当額を用いるから、分子分母を厳密に対応させるためには、分母のキャッシュフローも、親会社の普通株式の所有者である普通株主に帰属するキャッシュフローの額をきちんと算出して用いる必要がある。

但し、分析目的が流動性分析の延長だったり、業績連動配当政策の判断材料に使用するものだったりする場合は、敢えて株主帰属の計算を施さないことも多い。

【キャッシュフローの集計期間】

キャッシュフローはフロー情報であるから、単月・四半期・半期・年度などの期間別に集計することができる。通常、配当額は年間のものを使うので、対応させるべきキャッシュフロー情報も年度のものを使うのが一般的である。

但し、十分な集計期間を確保できなかったり、測定タイミングの問題で実績ベースか予測ベースか厳正に対応する必要がある場合、四半期や半期データを使用せざるを得ない場合が生じる。その時は、P/L情報と同様に、月次データなら12倍、四半期データなら4倍することで、年平均値を推計できる。

【キャッシュフローの定義】

段階利益の概念から、P/Lでも何種類もの利益概念が並立しているように、一言でキャッシュフローといっても、制度上・管理上の観点からいくつかの定義が存在する。

配当原資となり得るキャッシュフロー定義として考えられるのは、以下の通り。

- 運転資本増減調整前の営業キャッシュフロー(FFO: Funds From Operation)

- フリー・オペレーティング・キャッシュフロー(FOCF)

- 営業CF

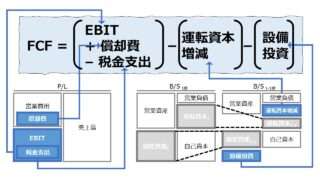

- フリーキャッシュフロー(FCF)

- 制度会計準拠法(米国法)

- 管理会計法

- グロスキャッシュフロー(GCF)

その他、会社独自のCF定義によるものがある。三井物産では、(会社独自の、総合商社のビジネスモデルに即した)「基礎営業キャッシュ・フロー」に基づく、「基礎営業キャッシュ・フローに対する総還元性向」をベースに総還元額の方針を定めている。

- 一株配当額:一株当たりの配当額。中間配当も含め1年間に支払われる総額。現金配当のほか、株式配当なども含む

- 普通株主に帰属する利益:当期純利益から優先株への配当や非支配株主持分に帰属する利益を控除したもの

- キャッシュフロー:現金の流れを意味し、主に企業活動や財務活動によって実際に得られた収入から、外部への支出を差し引いて手元に残る資金の流れ

定義と意味

キャッシュフロー配当性向は、キャッシュフローに占める配当額の構成割合で、配当額などの社外流出分と内部留保される金額のバランスを調整すること、株主還元政策、引いては株価政策に資する情報を提供する目的で使用される。

配当政策として、継続的に1株当たり〇〇円と安定配当していくやり方もあれば、年度ごとの業績に連動(比例)した配当額(配当率)を定めていくやり方もある。

それらをできるだけ簡便にかつ思い切って目的別に類型化してみた。

| 配当政策 | 管理指標 | 内容・目的など |

|---|---|---|

| 安定配当による財務充実性 | 配当可能限度額に対する流動性 | 資本の充実性を損なわないように 社外流出を管理する |

| 業績連動の機動的配当 | 配当性向 | 業績連動による金融機能を発揮させる ことで株主価値を高める |

| 社外流出可能な流動性連動 | キャッシュフロー配当性向 | 流動性連動を見ることで財務充実性 と株主価値向上の両立 |

過剰な配当政策で企業経営の健全性を損なわないために、会社法では「株主に対して交付する金銭等の帳簿価額の総額は、分配可能額を超えてはならない」と定められている。

具体的には、四百五十四条(剰余金の配当に関する事項の決定)、四百六十一条(配当等の制限)などにより、

配当可能限度額 = 純資産額-(資本の額+資本準備金+利益準備金+その決算期に積み立てるべき利益準備金)

となり、ここから、自己株式の簿価額と期中の自己株式の処分価額を差し引いたものが分配可能限度額となる。

この時、

\( \displaystyle \bf 配当余力倍率= \frac{分配可能限度額}{安定配当総額} \)

という計算式により、現在の分配可能限度額で、後何年分の安定配当が実施可能かを見ることで、財務充実度と安定配当の維持可能性を評価することができる。

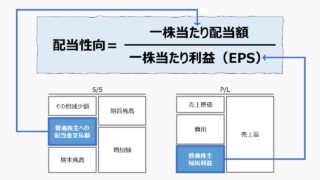

次に、当期業績主義を重視して、当期業績(当期純利益)の水準から、配当余力を見る場合は、

\( \displaystyle \bf 配当性向= \frac{配当額}{当期純利益} \)

という計算式から配当性向を通して、配当余力と業績連動状況のチェックを行うことができる。

これは、財務諸表論でいうところの、会計的利益の代表的な2つの性質(利益情報が示すものは何か?)によるものである。それは、

❶分配可能利益(内部留保利益として配当可能な利益額はどれくらいか?)

❷当期業績利益(当期業績の程度を示す利益額はどれくらいか?)

であり、❶の視点からは、単期を超える累積の利益額(社内留保)と配当額の比率(倍率)を見ることになり、❷の視点からは、単期の当期純利益と配当額の比率を見ることになる。

しかしながら、❶❷共に、会計的利益をベースに配当余力を見ている点は共通しているが、この「会計的利益」に依拠していることが問題を生じさせる懸念がある。

それは、実際の支払可能性の観点である。

会計的利益は期間損益計算によって算出されるものであるのは周知のとおりである。しかしながら、期間損益計算構造には、例えば、経過勘定や棚卸資産・固定資産などの評価損益などが不可避的に含まれることになる。

評価損益などは、帳簿上の評価額の増減に伴って期間損益に反映されるだけであり、実際には社外の第三者に対してキャッシュ等の支払い手段が確保されているわけではない。そのため、帳簿上は利益が発生して、配当可能な金額がそこに実在するように見えていても、実際にはキャッシュ等の決済手段としての裏付けがないため、事実上は分配不能な見かけ上の金額に過ぎない可能性がある。

某左翼系政党が、よく「企業が溜め込んだ内部留保に課税するか、内部留保を取り崩すことで、労働者にもっと(減税や賃上げを通して)分配できる」と主張することを耳にする。

残念ながら、B/Sの貸方に上がっている内部留保のほとんどは、相対する借方では、現預金として退蔵されているというより、在庫や設備投資に回して事業に活用している金額の方が圧倒的に多い。

それゆえ、安易に内部留保に課税したり社外流出を促すことは、その企業が保有する実物資産を売却または新規購入抑制を強制することと同義である。

野放図な実物資産圧縮は、企業の競争力を削ぐ結果となる場合が多いことには留意しておきたい。

それゆえ、会計的利益ベースの配当性向からもう一歩踏み込んで、利益の代わりにキャッシュフローを基準に配当性向を分析することは、当期業績主義による業績連動の配当政策を管理するとともに、実際の支払能力の査定という観点からも、配当額の適正値をより厳密に知ることができる指標となり得る。

前章で取り上げた総合商社によくみられる基礎収支に基づくキャッシュフローをベースに配当性向や相総還元性向を見るやり方は、業績連動視点と、支払可能性視点(流動性視点)の両方を捉えたハイブリッドな管理方法を実現しやすくなるものだと評価できる。

なぜなら、総合商社のビジネスモデルの中心は事業投資ポートフォリオ管理となっているからだ。そのため、個々の事業投資の評価計算が決算に大きく影響することで、評価損益の当期純利益に与えるインパクトは他業種より大きくかつ一時的であることが通常である。

また、大掛かりな事業投資の直後は現預金などの決済手段が著しく減少している可能性も高い。それゆえ、総合商社の経営陣と総合商社の株主・投資家は、そろって配当性向もキャッシュフローベースで考えざるを得ないのである。

解釈と使用法

ベンチマーキング指標

キャッシュフロー配当性向は、配当額とキャッシュフローの相対比で計算されることから、この値が大きくなることは、支払配当額としての社外流出額が増加することを示す。

一方で配当されなかった金額は内部留保されるキャッシュフローとして、その他の支払手段(決済手段)として留保されることになり、企業の負債などへの支払い能力と財務安定性の向上に資することになる。

配当による社外流出と内部留保によって事業投資その他に備えた成長余力を保つことは、トレードオフの関係にあるため、一概に、配当性向は高ければ高いほど良いとは断定できない。

キャッシュフローの使途として、株主還元を優先するか、内部成長のための投資余力保持のために社内留保を優先するかは、経営者による経営判断に基づく高度な裁量に任せられるべき事案である。

そこで、業種平均値を参照したり、IRを通じた株主との中長期的コミットメントで規定したベンチマークに比して指標の評価は行われるべきであるから、

と考えることはできる。

業界平均値の分析

前節で述べた通り、ベンチマーキング指標としての使用法では、適正レンジの見極めが重要となる。適正レンジの参考となるように、資本のリスク・リターンの態様が似る傾向が強い業種別平均値は非常に参考になるだろう。

『法人企業統計』には、残念ながら直接的なキャッシュフロー情報は存在しない。

通説では、フリーキャッシュフロー概念は、内部留保するか社外流出させ得るか、経営者判断に任せられる金額に相当するという考え方がある。

そのため、2022年度『法人企業統計』から、フリーキャッシュフローに擬制できる金額を下記のように算出することで、キャッシュフロー配当性向を推計した。

\( \displaystyle \bf キャッシュフロー配当性向 = \frac{配当額}{フリーキャッシュフロー} \)

- 配当額 = 配当金計

- フリーキャッシュフロー = 経常利益 + 減価償却費計 + 支払利息等 - 法人税、住民税及び事業税 - 運転資本増減 - ソフトウェアを除く設備投資

- 運転資本増減 = 当期末運転資本 - 前期末運転資本

- 運転資本 = 受取手形 + 売掛金 + 製品又は商品 + 仕掛品 + 原材料・貯蔵品 -(受取手形割引残高+支払手形+買掛金)

- 運転資本増減 = 当期末運転資本 - 前期末運転資本

●業種別サマリ版ランキング

●業種別ランキング

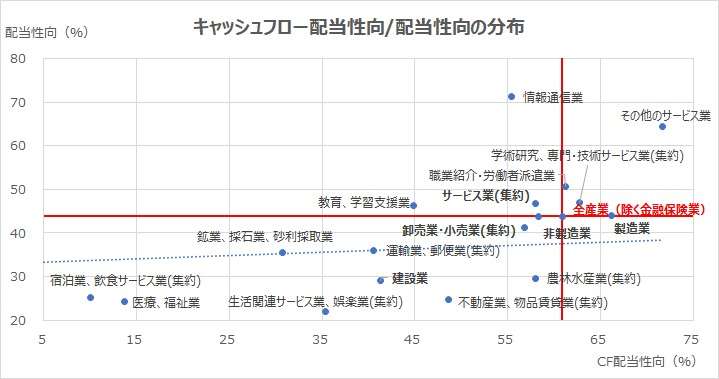

●キャッシュフロー配当性向の分布

「キャッシュフロー配当性向/配当性向の分布」について、縮尺の関係から、「電気業」「ガス・熱供給・水道業」という2つの外れ値を除いたものを掲載している。

縦軸に「配当性向」、横軸に「CF配当性向」をとっているため、右肩上がりの近似直線となるのは想定通りである。

問題は、その近似直線の上下どちらに各業種別サンプルが位置するか(プロットされるか)である。

当期純利益を用いた配当性向と、フリーキャッシュフロー(FCF)を用いたCF配当性向の計算式として、分子の配当額は共通(同額、不変)であるから、

配当性向 < CF配当性向 ならば、当期純利益 > FCF であり、

配当性向 > CF配当性向 ならば、当期純利益 < FCF であることは自明である。

よって、ランキング下位業種の「鉱業、採石業、砂利採取業」「医療、福祉業」「宿泊業、飲食サービス業(集約)」もさることながら、「情報通信業」などは、利益に比べて潤沢なFCFを有しており、配当余力が相対的に大きいことが分かる。

一方で、「その他サービス業」「製造業」などは、評価利益等を含む当期純利益の方がFCFより大きいため、見かけより実際のキャッシュフローベースの配当余力は小さいことが分かる。

さて、総合商社が含まれる「卸売業」については、CF配当性向は「54.4%」で、配当性向は「38.5%」である。

この数字は設備投資考慮後の疑似的なFCFベースのものだが、CF配当性向の方が厳しめに配当余力を見る方向に傾いている。

であれば、あくまで業種平均値を見たまでだが、総合商社のIR担当者が、単なる配当性向よりCF配当性向を用いるのは、自制的でかつ健全な開示姿勢であると評価することもできよう。

シミュレーション

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「親会社株主に帰属する利益」「非支配持分に帰属する利益」「営業CF」「投資CF」「親会社の所有者への配当金支払額」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

過去6期のキャッシュフロー配当性向と利益からなる配当性向を対照比較できるようにグラフ化した。

当期純利益が親会社株主への帰属分として計算されているように、FCFも利益に対する親会社株主持分比率を用いた按分計算を当てることで親会社株主帰属分を計算している。

両者を比較すると、観察期間においては、キャッシュフロー配当性向の出入りが非常に激しく映る。

特に、FY19の高騰と、FY20のマイナス値に沈んだところが目立つ。

これには新型コロナ禍という特殊事情が大きく影響している。FY19は営業CFが大きく落ち込み、穴を埋めるように財務CFの部にて、借入金による資金手当てを行った。

FY20は業績の立ち直りが予想以上に前倒しされた結果、余剰資金が大量に生まれた。その余剰分を定期預金に預け替えした分が投資CFの大きなマイナスとして計上されているに過ぎない。

よって、製造業の中でも優等生のトヨタ自動車としては、利益ベースの配当性向に関しては、業績連動で通年並の配当を継続したように見えるが、殊にFCFベースで見れば、外見上は、非常に出入りが激しいように見えてしまうというのが真相である。

なお、このような外見上の外乱を防ごうと思えば、FCFの計算方式を制度会計法(米国法)ではなく、管理会計法の方を採用すればよいだけだが、本稿はFCFの解説が主題ではないため、その労を省いた。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

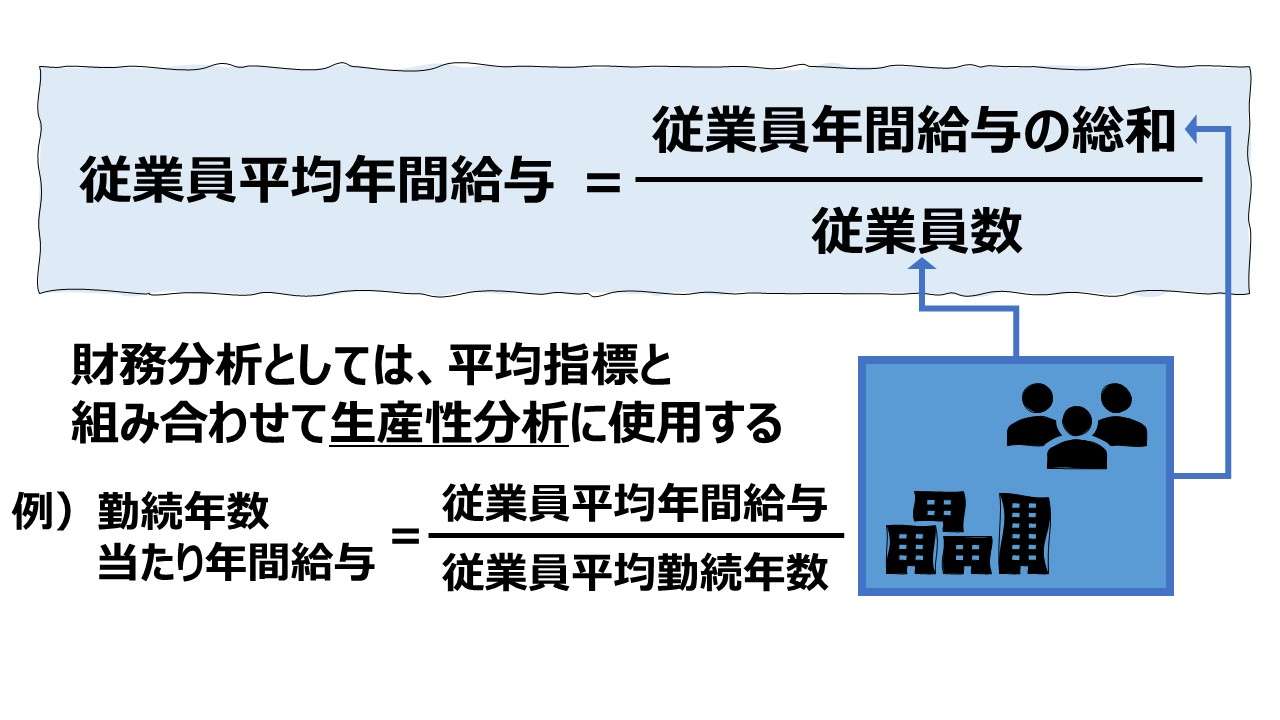

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント