計算式

フリーキャッシュフローマージンは、いわゆる営業CFで計算されるキャッシュフローマージンのフリーキャッシュフロー版である。「売上高フリーキャッシュフロー比率」とも呼ぶ。

事業活動に必要な支出と資本資産を維持するために支出した後に、企業の手の中に残るキャッシュフローがフリーキャッシュフロー(FCF)であるから、企業が自由に使途を選択できる余剰キャッシュの売上高に対する割合である。

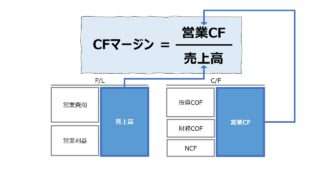

一般的に、単に「CFマージン」といった場合は、「営業CFマージン」を指すことが多く、フリーキャッシュフローを用いる場合は、「FCFマージン」と表記・呼称することが多いが、計算式の定義を丁寧に確認しておくことが最も確実である。

「マージン(margin)」の原義は、差や端、余裕であることから、会計の世界では、マージンの語だけで、収益と費用の差額概念である利益や、収入と支出の差額概念であるネットキャッシュフロー(NCF)のことを指す。

利益概念とは異なり、キャッシュフロー概念の方は実在する資金(キャッシュ)の裏付けがある金額となるから、その売上比率は、企業の収益性と財務健全性の両方を同時に見るために用いられることが多い。

FCFの売上高に占める割合(構成比)は百分率で表すのが一般的であるから、単位には専ら「%」が用いられる。

\( \displaystyle \bf FCFマージン = \frac{FCF}{売上高} \)

分子がC/F項目、分母がP/L項目と共にフロー情報をとるので、データ取得期間を分子分母で統一さえしておけば、単純な割り算だけで求めることができる。例えば、月次・四半期・半期・年度等である。年度以外の期間を用いても、12倍とか4倍するという補正は必要ない。

例

FCF 90

売上高 120

\( \displaystyle \bf FCFマージン = \frac{90}{120} = 75.0\% \)

- FCF:純現金収支のことで、企業が本業で生み出したお金から、設備購入やM&Aなど投資資金を差し引いて手元に残ったお金

- 売上高:企業の目的にあたる商品・製品などを販売又はサービスによって得た代金で、企業の活動量(フロー)を表す

定義と意味

フリーキャッシュフローマージン(FCFマージン)は、売上高に対するFCFの割合で計算されることから、売上高(≒現行事業規模)が現金を稼ぐ力を示すとして、収益性分析のひとつとして用いられることがある。

しかしながら、売上高の大きさとFCFを稼ぐ力を直接結び付けるのは、ビジネス実態から言って少々難しいものがある。

この点に関しては、売上高営業利益率に対する売上高経常利益率や売上高当期純利益率と同様の関係が、営業CFマージンとFCFマージンの間にも言える。

売上高と営業利益は、その計算構造から直結して考えることができる。

売上高 - (売上原価+販管費) = 営業利益

しかしながら、売上高と経常利益や当期純利益の間は、段階利益計算のステップが増える分だけ、売上高と営業利益の密接さに比べて遠い感じがする。

売上高➡営業損益計算➡営業利益

売上高➡営業損益計算➡営業外損益計算➡経常利益

売上高➡営業損益計算➡営業外損益計算➡特損益計算➡税金計算➡当期純利益

売上高が増える「増収」のみに頼らなくても、為替差益が生じたり、投資有価証券売却益を得ることで、経常利益や当期純利益を「増益」に持っていくことができるからである。

損益ベースとキャッシュフローベースの違いもあるが、営業利益より営業CFの方が売上高より遠いとことに位置する。ましてや、FCFならば尚更だ。

売上高➡営業損益計算➡営業利益

売上高➡営業収支計算➡償却費計算➡利息収支計算➡税金収支計算➡運転資本増減計算➡営業CF

売上高➡営業収支計算➡償却費計算➡利息収支計算➡税金収支計算➡運転資本増減計算➡設備投資計算➡FCF

この事実から、「FCFマージン」を採り上げているWeb記事が殊更、「売上高が実際にキャッシュを稼いでいるかをチェックするためにFCFマージンが使われる」「FCFマージンが高い企業は、現金を稼ぎ出す力が大きい」という論評に素直に賛同することはできない。

牽強付会かもしれないが、いわゆる「土管経営」の感覚でおおらかにこの指標を見る分にはまだましかもしれない。

一般的な用例ではないかもしれないが、ここでの「土管経営」とは、経営フロー(買って・作って・売って・回収してという繰り返しのサイクル)を土管に例えて、「土管(パイプライン)が太ければ太いほど、そこを流れる売上高の嵩が増え、嵩が増えれば、いつかは結果としてのキャッシュも増えていくだろう」という考え方のことである。

1960年代の高度経済成長期は、このような量的拡大としてのシェア拡大がさらなる収益性の向上につながると考えられていた古き良き時代であった

それもあながち間違っておらず、土管の流量を増やすための拡大投資は、自己強化型ループを通じて売上高を拡大再生産させ、やがては、手元に残るキャッシュも増えていくという感覚もまた正統性が信じられるものだ。

売上高1 100 ➡ 90を拡大再生産に向けた設備投資へ、残り10をFCFとしてステークホルダーへ分配

売上高2 200 ➡ 180を拡大再生産に向けた設備投資へ、残り20をFCFとしてステークホルダーへ分配

売上高3 320 ➡ 290を拡大再生産に向けた設備投資へ、残り30をFCFとしてステークホルダーへ分配

:

ここまで字句を重ねてきたが、結論は、世の中で評価されている程、実際の「FCFマージン」はクリティカルに売上高の現金創出力を表現してくれてはいない、隔靴掻痒を地で行く分析指標のひとつであるということだ。

解釈と使用法

前章で長々と解説した通り、「FCFマージン」が使い勝手が良い、売上高の現金創出力を評価しやすい指標では決してない残念な指標である理由は、❶FCFの計算構造に内在する不可避的な要因がある、❷有効なガバナンス方法がイメージされていない、ことにあると考えている。

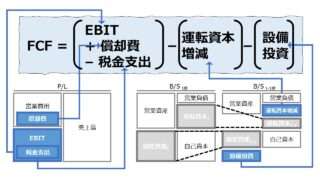

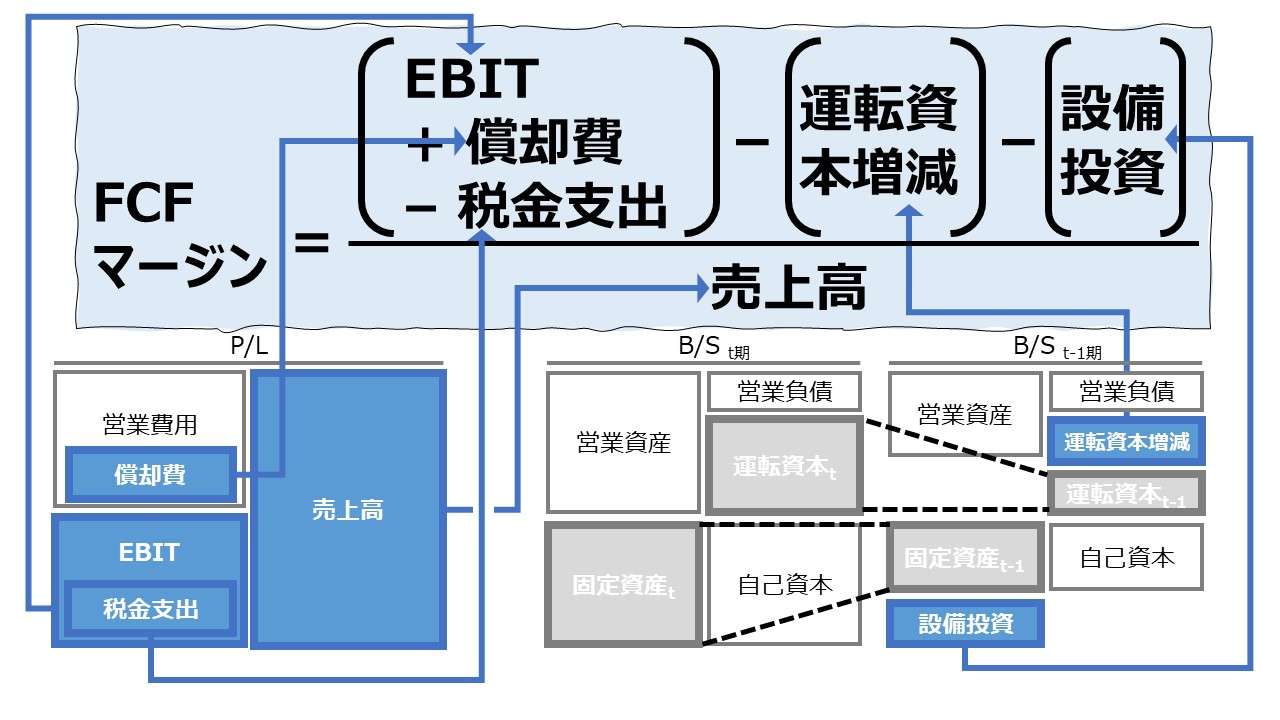

下記は、FCFの代表的な計算機構のひとつである。

FCF = EBIT + 償却費 – 税金支出 – 運転資本の増加額 – 設備投資

| EBIT | 利払い前・税引前利益 | |

| + | 償却費 | 有形固定資産に対する減価償却費、無形固定資産の償却費、減損損失 |

| – | 税金支出 | 税効果会計を適用前の実際に現金支出された額 |

| – | 運転資本の増加額 | 運転資本の減少額は逆に足し込む |

| – | 設備投資 | 資本的支出、Capital Expenditure(CAPEX) |

❶の視点は、この計算機構の「償却費」と「設備投資」に焦点を当てたものだ。

売上高の量的拡大と利益率の向上を目指して、既存事業運営を上手にコントロールしていけば、自ずと、「EBIT」「税金支出」「運転資本増減」は、事前目標値か結果値であるかは別として、ある水準に収斂していくことが多い。

なぜなら、規定の税率や債権債務の信用期間や市場競争を通した売買を前提にすれば、でたらめな数字にはならず、ある程度市場動向から読めていくからだ。

次いで、❷の視点がこれに加わるのだが、「設備投資」とそれに付随する「償却費」は、まさに経営の意思が働いて、その時点でその金額の設備投資を実行すると決められたから、出来上がった数値として完成する。それは主体的に(自発的に)決めた数値であって、市場動向から受け身で決まるわけではない。

経営陣の主体的な投資意思決定が設備投資規模を決め、その結果として、以後の長期にわたって償却費が発生するのである。

営業CFならば、分析という受け身の観察でその数字がこのように出ました、といってもよいが、FCFは、分析という受動態ではなく、投資意思決定という能動態で決める数値であるため、「FCFマージン」が分析の結果この数字になりました、というのは、この指標に取り組む姿勢としては180°方向が違うといわざるを得ない。

そして、経営者の投資意思決定の事前/事後の承認とレビュー、結果が思わしくない場合は人事異動を伴う結果責任を経営陣に負わせることができるのは、株主総会における株主だけである。これが❷のガバナンス問題ということだ。

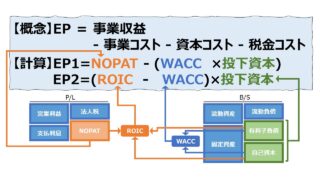

この意味で、「FCFマージン」は、受動態による財務分析の視点から、単に「売上高の現金創出力」を評価した指標であるのだという言説より、株主(もしくはそれに準じるステークホルダー)として、設備投資の事前/事後において、経営意思決定による設備投資の結果が受容できる水準かどうかを判定する経営者査定指標のひとつして考えるべきなのである。

具体的な経営者査定基準としてのFCFマージンの妥当な水準は、業界平均などのベンチマークから自律的に決まるものではない。

将来成長のために今期のFCFマージンは低めで抑える、または、今は株主還元のタイミングなので、今期から高めに誘導していく、というふうに自発的に決めるものである。

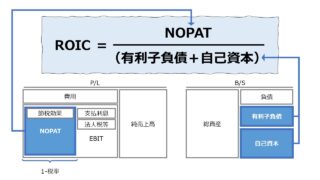

よって、ROICやその先のEVAといった意思込めされた目標値から降りて決まることになる。

シミュレーション

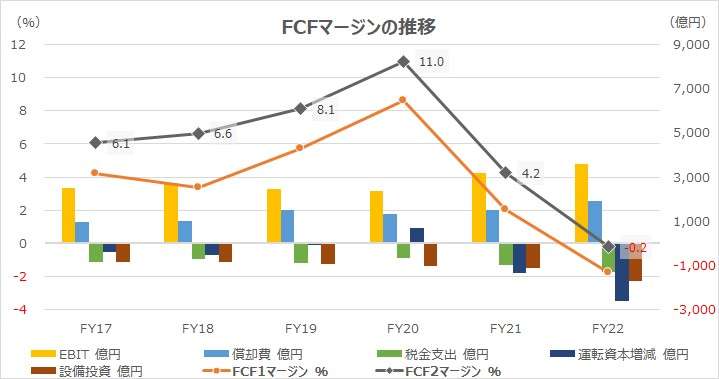

以下に、Excelテンプレートとして、FY17~FY22のダイキン工業の実績データをサンプルで表示している。

ダイキン工業は、日本基準(J-GGAP)で財務諸表を作成している。

入力欄の青字になっている「期間」「売上高」「営業CF」「投資CF」「税引前利益」「持分法による投資損益」「固定資産処分損益」「投資有価証券売却損益」「投資有価証券評価損益」「利息及び配当金の受取額」「利息の支払額」「減価償却費」「減損損失」「のれん償却額」「法人税等の支払額」「貸倒引当金の増減額」「売上債権の増減額」「棚卸資産の増減額」「仕入債務の増減額」「未払金の増減額」「未払費用の増減額」「退職給付に係る負債の増減額」「退職給付に係る資産の増減額」「その他 」「形固定資産の取得による支出」「有形固定資産の売却による収入」に任意のデータを入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

FCFの計算手法は大別して2つあり、そのいずれを採用したとしても大勢は変わらない。

FY20に向けて、FCFマージンは拡大していき、ピークアウト後は、FY22のマイナス圏にまで急転直下の様相を呈している。

自信を持って言えるが、ダイキンの経営陣としては、甘んじてこのFCFマージンの低下を許容しているはずだ。

なぜなら、FY22のFCF悪化の大部分は、新型コロナ禍以後の需要の急拡大による営業債権の増加が運転資本を直撃したことと、その影響が読めているはずなのに、設備投資を拡大しているからである。

同時に、EBIT水準が切り上がっていることも経営陣の自信を持った経営判断につながっているものと思われる。

資金調達余力があるうちならば、事業拡大に伴う運転資本増加は現状資金力でこなすことが可能であり、その結果は増収増益からのキャッシュイン増加につながることは火を見るより明らかである。

加えて、FCFを費やして、積極的に事業拡大のためのM&A投資まで行っている。その中でのFCFマージン悪化は一時的であり且つ、経営陣が許容する資金余裕の内に入っているものと思われる。

後は、これ以外の指標で、どこまで資金繰り計画の余裕があるかの計る必要があるだけだ。それは、最早FCFマージンの仕事ではないのである。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

コメント