計算式

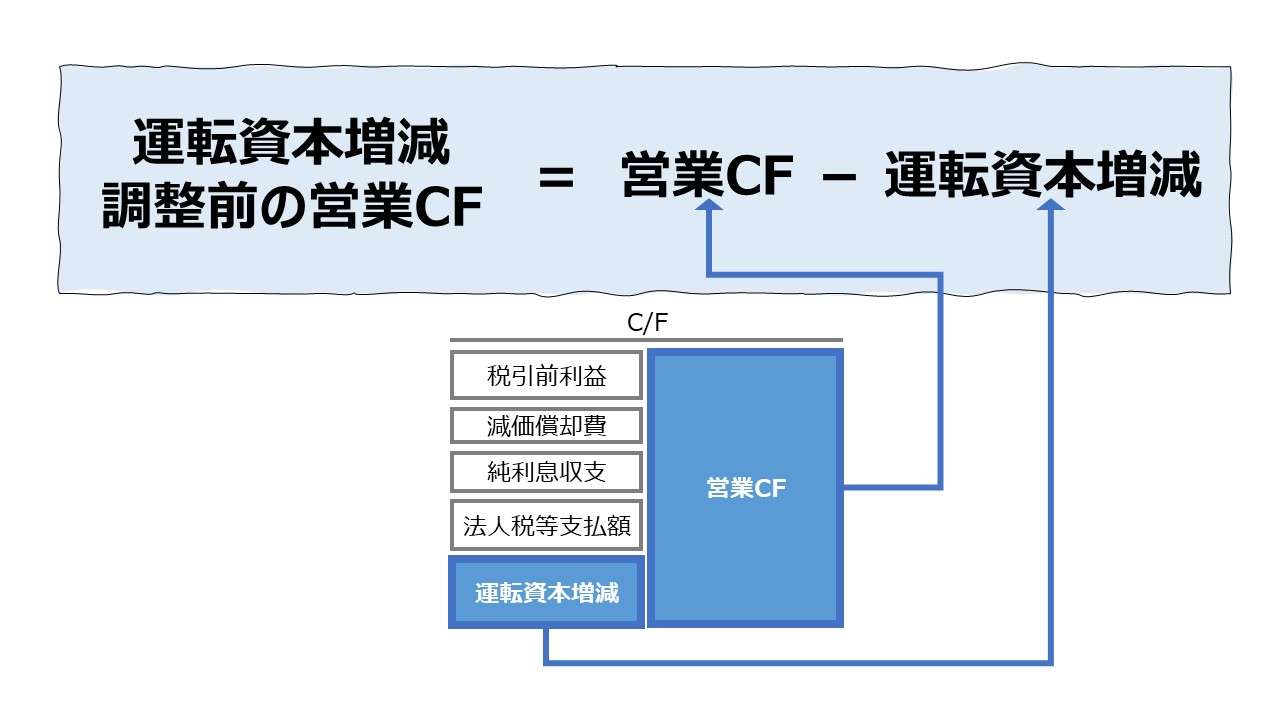

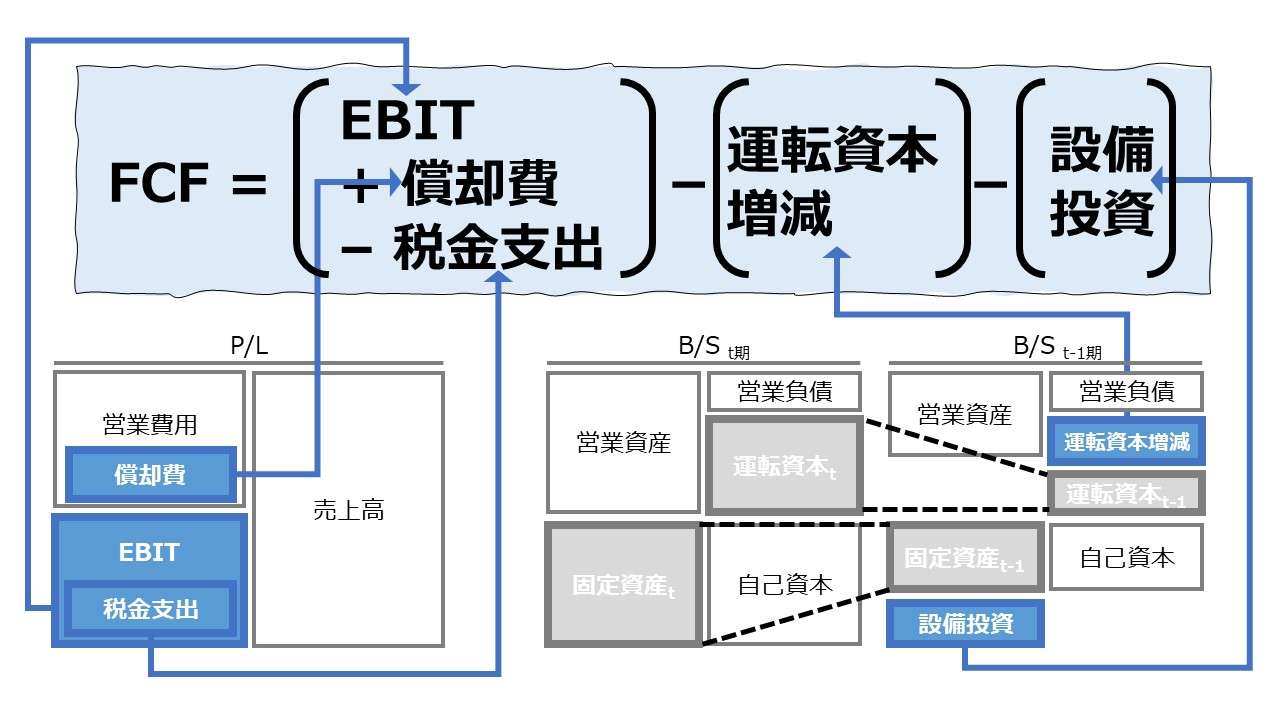

運転資本増減調整前の営業キャッシュフローは、営業CFから運転資本増減項目を取り除いて計算される。主に、P/L項目に起因する営業CF増減項目だけからなるキャッシュフローを求めることで、誤魔化しの効かない企業の素の業績を評価するために用いられる。

英語では「FFO: Funds From Operation」等と呼ばれる。

この計算で用いられる単位は、全て金額なので、例えば法定通貨のひとつである「円」など、ひとつの通貨建てで表示される。

運転資本増減調整前の営業キャッシュフロー = 営業CF - 運転資本増減

または、

運転資本増減調整前の営業キャッシュフロー = 期間利益 + 減価償却費 + 純利息収支 – 法人税等支払額

例

期間利益 120

減価償却費 80

利息の受取額 50

利息の支払額 70

法人税等の支払額 30

運転資本増減調整前の営業キャッシュフロー = 120 + 80 + (50 – 70) -30 = 150

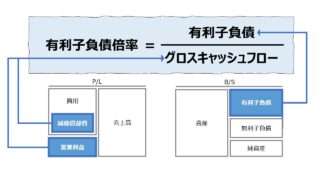

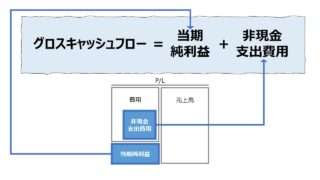

類似概念として、期間利益と償却費だけからなる「グロスキャッシュフロー(GCF)」がある。

定義と意味

運転資本増減調整前の営業キャッシュフロー(FFO)は、キャッシュフロー計算書から求める場合、営業CFから運転資本増減項目だけを取り除いたものとして比較的容易に計算することができる。

その本質は、営業CFを構成するP/L項目だけの業績指標を作り出すところにある。

企業分析者にとって、一定期間における企業の業績評価は古くて新しい課題であり、いつの世でも真正なる企業業績評価指標を求めることは至難を極めた。経営者にとっても己の経営成績を正しく評価してほしいし、投資家なども厳正に投資対象企業の業績評価を行いたいとする動機に満ち溢れているからである。

期間損益計算による会計的利益は、在庫計算などにより、実物資産の裏付けがない利益という意味で、架空利益を計算機構上、どうしても含めざるを得ない。

一方で、純正の営業CFの値も、直接的な期間業績の測定からは遠くなり、事業への直接投下資本量の増減に伴う現金収支を含むものとして計算されてしまうため、その値をもって期間業績評価値とするには、”帯に短し襷に長し” という状態になる。

そこで、格付機関が中心となって、企業業績を表示するのに、「会計的利益」か「キャッシュフロー」かという古くて新しい課題に終止符を打つべく、「運転資本増減調整前の営業キャッシュフロー(FFO: Funds From Operation)」という概念を作り出したのである。

FFOは、❶期間損益ではなくキャッシュフローベースで考えられたフロー情報である、❷P/L起因のキャッシュフロー変動要因のみを集計している、という特徴を持つ。

❶の具体例としては、利息に関しては、発生主義ではなく現金主義を採用して、実際の受取・支払のあったものだけをカウントしていることが挙げられる。法人税等に至っては、損益計算においてわざわざ税効果会計を導入したにもかかわらず、以前の支払いベースの法人税額を採用している。

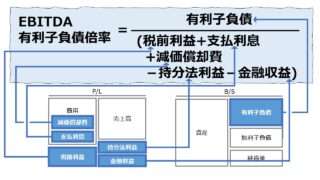

EBITDA(利払い・税引き・償却前利益)などは、キャッシュベースの利益概念として、これまで格付機関や企業価値評価者の間でも重宝されてきたが、そもそも期間損益計算機構の中での工夫に過ぎなかったため、いまいちキャッシュフローの値との差は埋まらないことも多かった。

しかし、「運転資本増減調整前の営業キャッシュフロー(FFO: Funds From Operation)」は最初からキャッシュフロー計算機構の中で算出されるから、現金の裏付けがあるキャッシュフローベースの業績指標としてはうってつけの分析指標となった。

なお、格付機関が本指標を使用する主目的は、分析対象企業の期間業績の真正なる評価であるから、特損益のような一時的な業績攪乱情報を除外したいと考えるのが常である。

そのため、財務諸表としてのキャッシュフロー計算書を間接法で作成する場合、現行の日本基準(J-GAAP)においては、営業CFを計算するのに税引前利益からスタートするのが常であるが、真正なる期間業績を測定しようとする分析目的には、別段、公表用財務諸表を作成すべきとする意図は含まれないから、真正なる期間業績の測定に資すると考えれば、税引前利益以外の利益概念からスタートして、営業CFを計算し始めてもよいことになる。

解釈と使用法

運転資本増減調整前の営業キャッシュフロー(FFO: Funds From Operation)は、読んで字の通り、本業からの通常通りの活動から得られるキャッシュフローを指し、資金供給者からの新規の資金調達によるキャッシュ増加はもちろんのこと、事業運営の中で頻発する運転資本の増減に伴うキャッシュフローの変化もシャットアウトした業績指標である。

非常に厳密な意味で、事業活動からのみ発生したキャッシュインフローだけを業績指標としたものである。

キャッシュの裏付けがあるから、リアルな存在(金額)であるため、分配可能でもあるし、企業価値評価の対象としても資産の裏付け(実在)があるから、その金銭的価値は揺るぎないものとなる。

近年では、特に現在割引価値等を基準とする企業価値評価フレームワークにおいて、毎期の企業収入(リータン)測定の代表的な指標としてその存在価値をまざまざと見せつけるようになった。

企業価値評価フレームワークの中の変数として使用されるのが一般的であるが、敢えてKPIとして捉え直すとしたらば、

程度の事は言えるだろう。

また、この指標が真正なるキャッシュベースの業績指標であるという特性から、有利子負債に対するカバレッジを見て、債務返済可能性や財務健全性分析指標としての活用もされている。

この指標としての使い方については、以下の類似指標を参考にして頂きたい。

シミュレーション

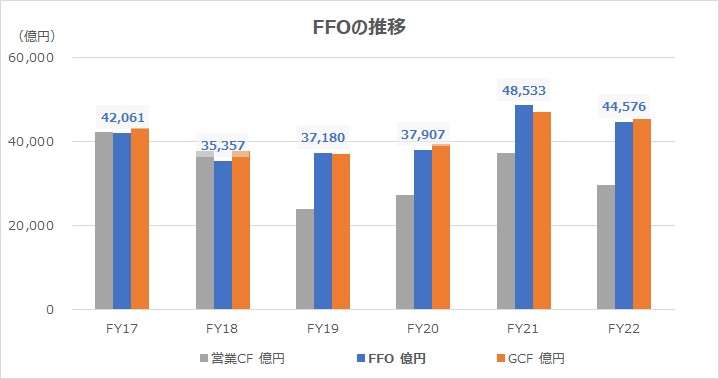

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業CF」「運転資本増減」「未払法人税等」「当期純利益」「減価償却費」に任意のデータを入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタの公表用財務諸表は、FY18までUS-GAAP、FY19以降はIFRsで作成されている。

そのため、FY18までのキャッシュフロー計算書は、当期純利益から計算が始まるため、税効果会計の分をP/L由来の取引に反映する必要がある。

会計基準を違える年度間の推移比較は厳密には意味をなさない。

本件ではたまたま、運転資本の増加傾向がFY19から始まったため、会計基準間の断絶と見紛うばかりの違いが出ている。

なお、今回参考表示したグロスキャッシュフロー(GCF)は、当期純利益+減価償却費で計算している。

この推移グラフから主なインサイト(洞察)は2点。

ひとつ目は、運転資本増加のための現金支出を除けば、トヨタのFFOで表される期間業績は上向き傾向にあるということ。

ふたつ目は、概算で求めたグロスキャッシュフロー(GCF)が運転資本増減調整前の営業キャッシュフロー(FFO: Funds From Operation)と非常に近しい値となったこと。

計算手順の簡略化のため、FFOの代替指標としてGCFをまず最初に見ておくのは便利なことかもしれない。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

参考 事業会社の分析における財務諸表 の調整|Moody’s

コメント