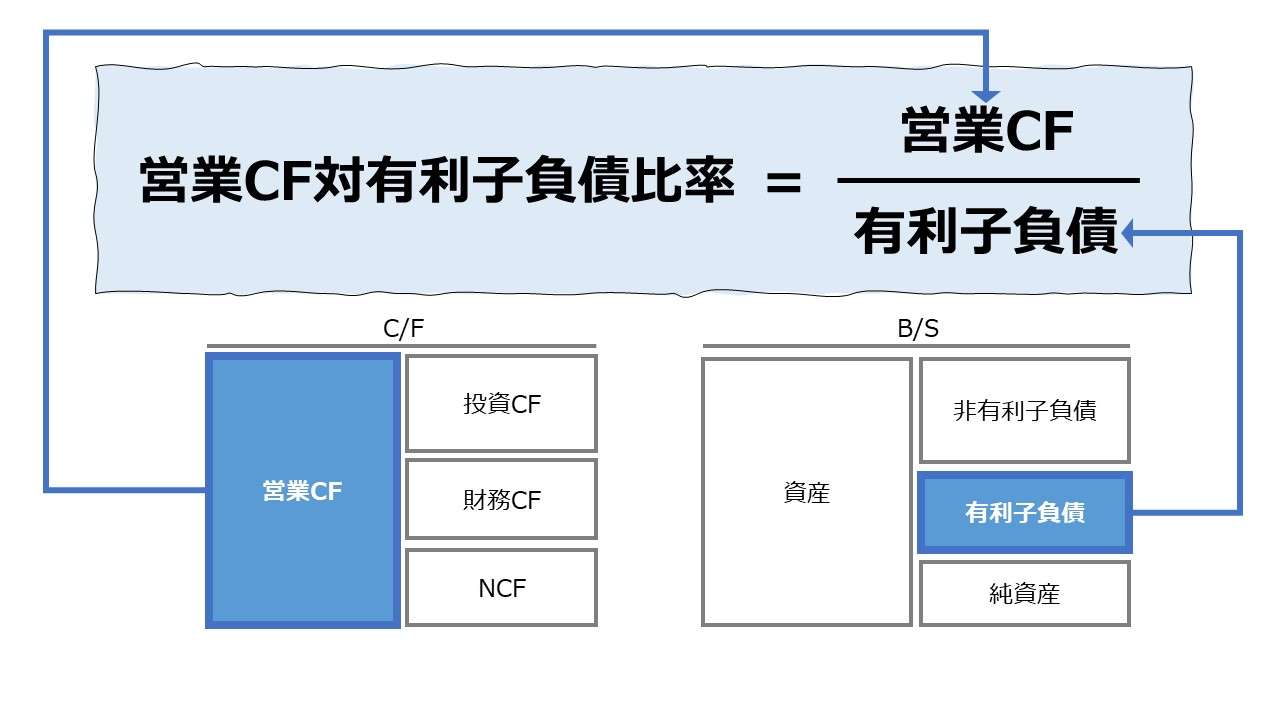

計算式

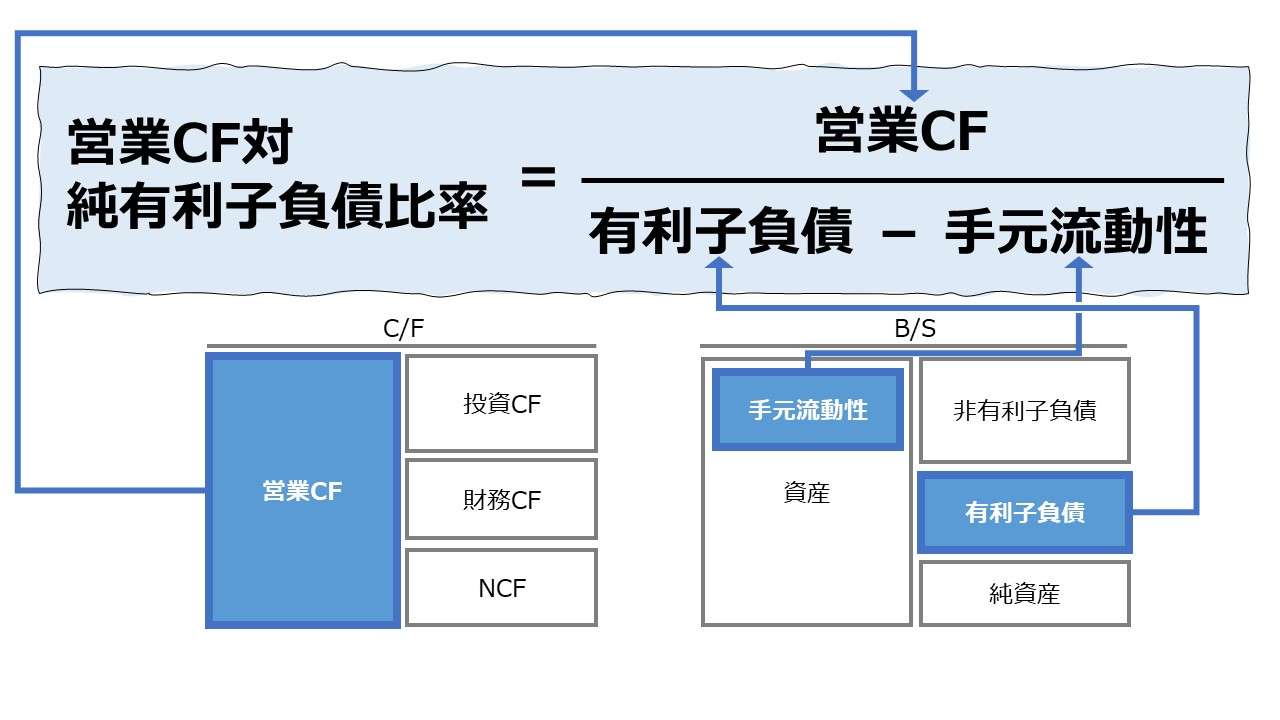

営業CF対有利子負債比率は、営業CFを有利子負債で割り算して求める。短期借入金、長期借入金や社債などに対して、その返済原資として想定される営業CFが何倍の規模だけ確保されているのかを示す。有利子負債に対する営業CFの相対的大きさから、企業の返済能力を見る指標のひとつである。

日本語では分子分母の読み順を変えて「有利子負債営業CF比率」と呼んでもほぼ同じ意味となる。

この指標の単位は「%」または「倍」で、企業が返済義務を負っている有利子負債の額が、営業CFでどれだけ返済可能かを示す。この比率が高いほど、足下の返済能力の高さを意味するため、経営体質の安定性の目安となる。

であるから、この比率が大ききれば大きいほど、

❶返済能力が高い

❷現在の有利子負債の返済までの安全性が高い

❸有利子負債の積み増し余力がある

ことを示す。

\( \displaystyle \bf 営業CF対有利子負債比率=\frac{営業CF}{有利子負債} \)

例

営業CF 120

有利子負債 30

\( \displaystyle \bf 営業CF対有利子負債比率 = \frac{120}{30} = 400.0\% または 4倍 \)

C/F項目、ここでは営業CFが1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次CFならば12倍、単四半期CFならば4倍する。

B/S項目、ここでは”有利子負債” には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、CFが単四半期の場合、有利子負債も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

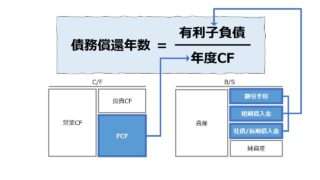

ちなみに、分子分母をひっくり返すと、有利子負債を営業CFだけを用いて完済するために必要な返済期間を表す指標「債務償還年数」となる。

また、分母の有利子負債を固定負債(長期負債)や流動負債(短期負債)に置き換えれば、「営業CF対固定負債比率」「営業CF対流動負債比率」という指標になり、分子の営業CFをグロスキャッシュフローやEBITDAに置き換えて分子分母を入れ替えれば、「有利子負債倍率」「EBITDA有利子負債倍率」という指標になる。

定義と意味

有利子負債は返済義務が生じる他人資本であるから、これを返済せずに債務不履行となれば、いわゆる企業倒産扱いとなり、企業存続が非常に危うくなる。そのため、常にその支払い原資に足るだけの資金的余裕を企業内に確保しておくことは重要である。

「現金預金借入金比率」「デットキャパシティレシオ」は、有利子負債残高に対する原資としてのB/S項目に重点を置いた長期的な債務償還能力を見るべきものである。

P/L項目(利益)による利払能力をB/S項目である有利子負債残高との相対的大きさの比で評価しようとするのが「有利子負債倍率」「EBITDA有利子負債倍率」である。

このP/L項目の部分の支払い確実性を高めるために、C/F(C/S)項目を用いるのが本稿の営業CF対有利子負債比率(分子分母をひっくり返したら債務償還年数)である。実際のキャッシュの動きを忠実に反映する分だけ、利益情報よりCF情報の方が支払い確実性が高いと考えることができる。

利払額に対する利益(EBIT)の相対的大きさで返済能力を測る「インタレスト・カバレッジ・レシオ」は、P/L項目同士による足元の短期的な債務返済能力により重点を置いている。

それぞれの相違をできるだけシンプルに下表にまとめた。

| 分子 | 分母 | 例 | 特徴 |

|---|---|---|---|

| B/S | B/S | 「現金預金借入金比率」 「デットキャパシティレシオ」 | ・長期的な資金運用計画の中で収支バランスを測る ・資金繰りより静態分析として財務安全性を評価する |

| P/L | B/S | 「有利子負債倍率」 「EBITDA有利子負債倍率」 | ・中長期的な債務の支払い能力の程度・推移をみる ・本質的な倒産防止策の立案ベースとなる |

| C/F | B/S | 「営業CF対有利子負債比率」 「債務償還年数」 | ・P/L項目を用いるより、キャッシュフロー情報を 用いる分だけ、支払能力を保守的に評価できる |

| P/L | P/L | 「インタレスト・カバレッジ・レシオ」 | ・短期的な年度予算と資金繰り計画の参考値となる |

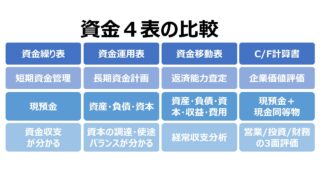

なお、資金計画・資金管理の張表面の形式的な違いによる分類・分析アプローチは下稿を参考頂きたい。

解釈と使用法

ベンチマークとしての使用法

営業CF対有利子負債比率は、有利子負債の大きさと営業CFの相対的大きさの比較から、債務償還能力や財務安定性を評価するものであるから、ある閾値や業界平均値などを参考にベンチマークを定めて良し悪しを判断することが多い。

それゆえ、下記のようにベンチマークとの相対的位置から財務安定性を評価する。一般的に、経験則的にいわれているベンチマークとしての適正値は、細かく業界ごとの事情を勘案する前ならば、上場企業としての企業規模を前提にすると、一律「40%」程度ならば健全であると考えられている。

業界平均値の分析

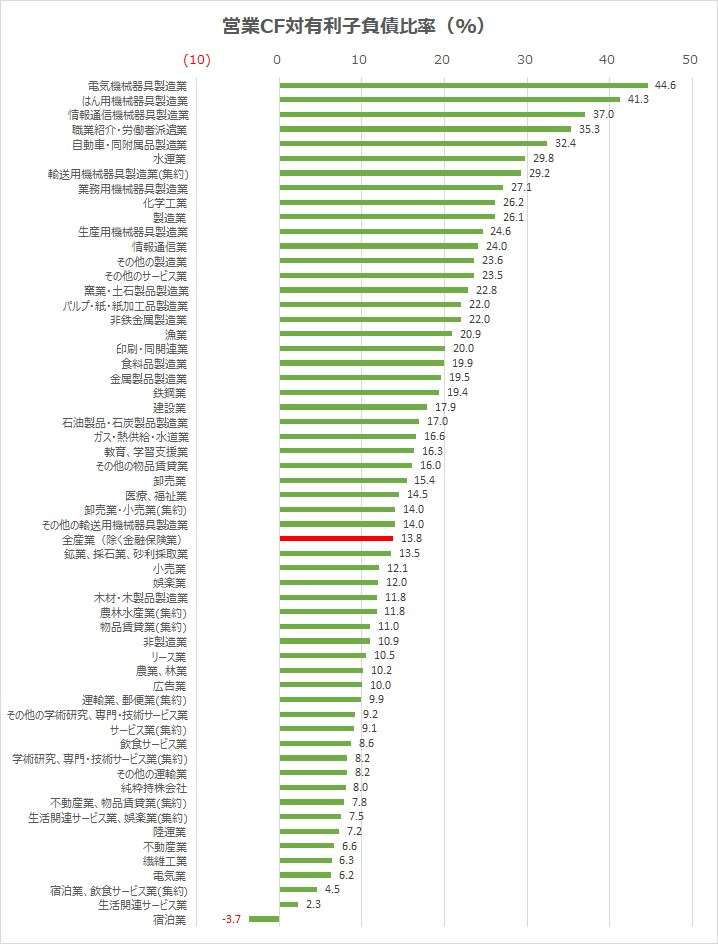

2021年度『法人企業統計』から、営業CF対有利子負債比率の概算値を算出した。

これは歴史のある企業統計制度だが、残念ながら、非上場企業も含まれる統計でもあることから、キャッシュフロー関連情報は直接は考慮されておらず、超概算値となるが、計算式は下記の通りでランキングを作成した。

\( \displaystyle \bf 営業CF対有利子負債比率 = \frac{営業CF}{\left(\frac{当期末有利子負債+前期末有利子負債}{2}\right)} \)

- 営業CF = 当期純利益+減価償却費総資産-(現預金除く当期末流動資産-現預金除く前期末流動資産-当期末流動負債+前期末流動負債)

- 有利子負債 = 金融機関借入金(流動)+その他の借入金+社債+金融機関借入金(固定)+その他の借入金

●業種別サマリ版ランキング

| コード | 業種 | 営業CF対有利 子負債比率(%) |

|---|---|---|

| 108 | 製造業 | 26.1 |

| 142 | 情報通信業 | 24.0 |

| 107 | 建設業 | 17.9 |

| 136 | ガス・熱供給・水道業 | 16.6 |

| 129 | 卸売業・小売業(集約) | 14.0 |

| 104 | 全産業(除く金融保険業) | 13.8 |

| 106 | 鉱業、採石業、砂利採取業 | 13.5 |

| 105 | 農林水産業(集約) | 11.8 |

| 144 | 非製造業 | 10.9 |

| 138 | 広告業 | 10.0 |

| 134 | 運輸業、郵便業(集約) | 9.9 |

| 137 | サービス業(集約) | 9.1 |

| 161 | 学術研究、専門・技術サービス業(集約) | 8.2 |

| 158 | 純粋持株会社 | 8.0 |

| 155 | 不動産業、物品賃貸業(集約) | 7.8 |

| 157 | 生活関連サービス業、娯楽業(集約) | 7.5 |

| 135 | 電気業 | 6.2 |

| 156 | 宿泊業、飲食サービス業(集約) | 4.5 |

●業種別ランキング

| コード | 業種 | 営業CF対有利子 負債比率(%) |

|---|---|---|

| 122 | 電気機械器具製造業 | 44.6 |

| 154 | はん用機械器具製造業 | 41.3 |

| 145 | 情報通信機械器具製造業 | 37.0 |

| 160 | 職業紹介・労働者派遣業 | 35.3 |

| 123 | 自動車・同附属品製造業 | 32.4 |

| 132 | 水運業 | 29.8 |

| 146 | 輸送用機械器具製造業(集約) | 29.2 |

| 124 | 業務用機械器具製造業 | 27.1 |

| 115 | 化学工業 | 26.2 |

| 108 | 製造業 | 26.1 |

| 121 | 生産用機械器具製造業 | 24.6 |

| 142 | 情報通信業 | 24.0 |

| 126 | その他の製造業 | 23.6 |

| 143 | その他のサービス業 | 23.5 |

| 117 | 窯業・土石製品製造業 | 22.8 |

| 113 | パルプ・紙・紙加工品製造業 | 22.0 |

| 119 | 非鉄金属製造業 | 22.0 |

| 103 | 漁業 | 20.9 |

| 114 | 印刷・同関連業 | 20.0 |

| 109 | 食料品製造業 | 19.9 |

| 120 | 金属製品製造業 | 19.5 |

| 118 | 鉄鋼業 | 19.4 |

| 107 | 建設業 | 17.9 |

| 116 | 石油製品・石炭製品製造業 | 17.0 |

| 136 | ガス・熱供給・水道業 | 16.6 |

| 153 | 教育、学習支援業 | 16.3 |

| 151 | その他の物品賃貸業 | 16.0 |

| 127 | 卸売業 | 15.4 |

| 152 | 医療、福祉業 | 14.5 |

| 129 | 卸売業・小売業(集約) | 14.0 |

| 125 | その他の輸送用機械器具製造業 | 14.0 |

| 104 | 全産業(除く金融保険業) | 13.8 |

| 106 | 鉱業、採石業、砂利採取業 | 13.5 |

| 128 | 小売業 | 12.1 |

| 141 | 娯楽業 | 12.0 |

| 112 | 木材・木製品製造業 | 11.8 |

| 105 | 農林水産業(集約) | 11.8 |

| 149 | 物品賃貸業(集約) | 11.0 |

| 144 | 非製造業 | 10.9 |

| 150 | リース業 | 10.5 |

| 101 | 農業、林業 | 10.2 |

| 138 | 広告業 | 10.0 |

| 134 | 運輸業、郵便業(集約) | 9.9 |

| 159 | その他の学術研究、専門・技術サービス業 | 9.2 |

| 137 | サービス業(集約) | 9.1 |

| 148 | 飲食サービス業 | 8.6 |

| 161 | 学術研究、専門・技術サービス業(集約) | 8.2 |

| 133 | その他の運輸業 | 8.2 |

| 158 | 純粋持株会社 | 8.0 |

| 155 | 不動産業、物品賃貸業(集約) | 7.8 |

| 157 | 生活関連サービス業、娯楽業(集約) | 7.5 |

| 131 | 陸運業 | 7.2 |

| 130 | 不動産業 | 6.6 |

| 110 | 繊維工業 | 6.3 |

| 135 | 電気業 | 6.2 |

| 156 | 宿泊業、飲食サービス業(集約) | 4.5 |

| 140 | 生活関連サービス業 | 2.3 |

| 139 | 宿泊業 | -3.7 |

新型コロナ禍の影響が強い「宿泊業」は未だ概算営業CF値がマイナスのため、正当に評価できていない。

ランキング上位では、「製造業」「情報通信業」が多額の設備投資資金を有利子負債で賄う必要があり、債務不履行を防ぐためにも高い水準で営業CF有利子負債比率を維持する必要があることが分かる。「建設業」も、販売用不動産を抱える企業が含まれており、業績変動が大きく、利払用の原資としてのC/Fをかなり高めに維持しておかないといけないことが分かる。

ランキング下位では、労働集約的である「非製造業」「サービス業」が目立つほか、莫大な設備投資が必要であるものの、安定収入が望める「電気業」がかなり高めのレバレッジ比率でも金融市場から許容されている様子が見て取れる。

シミュレーション

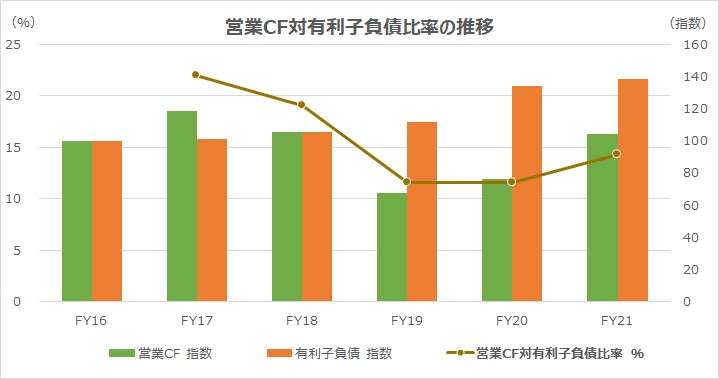

以下に、Excelテンプレートとして、FY16~FY21のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業CF」「短期有利子負債」「短期借入債務」「1年内返済長期借入債務」「長期有利子負債」「固定負債」に任意のデータを入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、米国会計基準(US-GAAP)から、国際財務報告基準(IFRS)へ基準変更したため、B/S科目が組替されているが、本稿で触れている指標に大きな影響はみられない。

基本的に、営業CF対有利子負債比率は、割り算の商であるから、分子の営業CFが大きくなれば比率も比例的に大きくなり、分母の有利子負債が大きくなれば比率は反比例的に小さくなる。

FY16から継続的に、CASE関連による投資拡大の波が押し寄せたことにより、右肩上がりで有利子負債が膨張していっている。

新型コロナ禍にあっても、その勢いは止まらなかった。よって、新型コロナ禍の影響で、営業収益が低迷した中にあり、営業CFが縮小した間は特に、営業CF対有利子負債比率の悪化(下落)には厳しいものがあった。

業績が回復基調にあるとはいえ、コロナ前まで営業CFが回復していないことも加え、営業CF対有利子負債比率はここ数年来、低迷を続けている。この指標に限っていえば、トヨタ銀行の財務体質にマイナス要素の影がさしかかっているといわざるを得ない。

SUM関数、スパークスライン、絶対参照

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント