計算手法

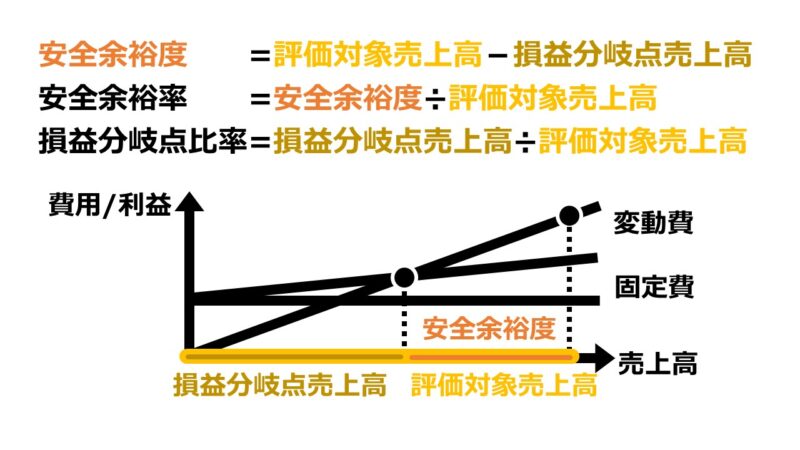

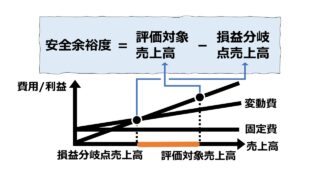

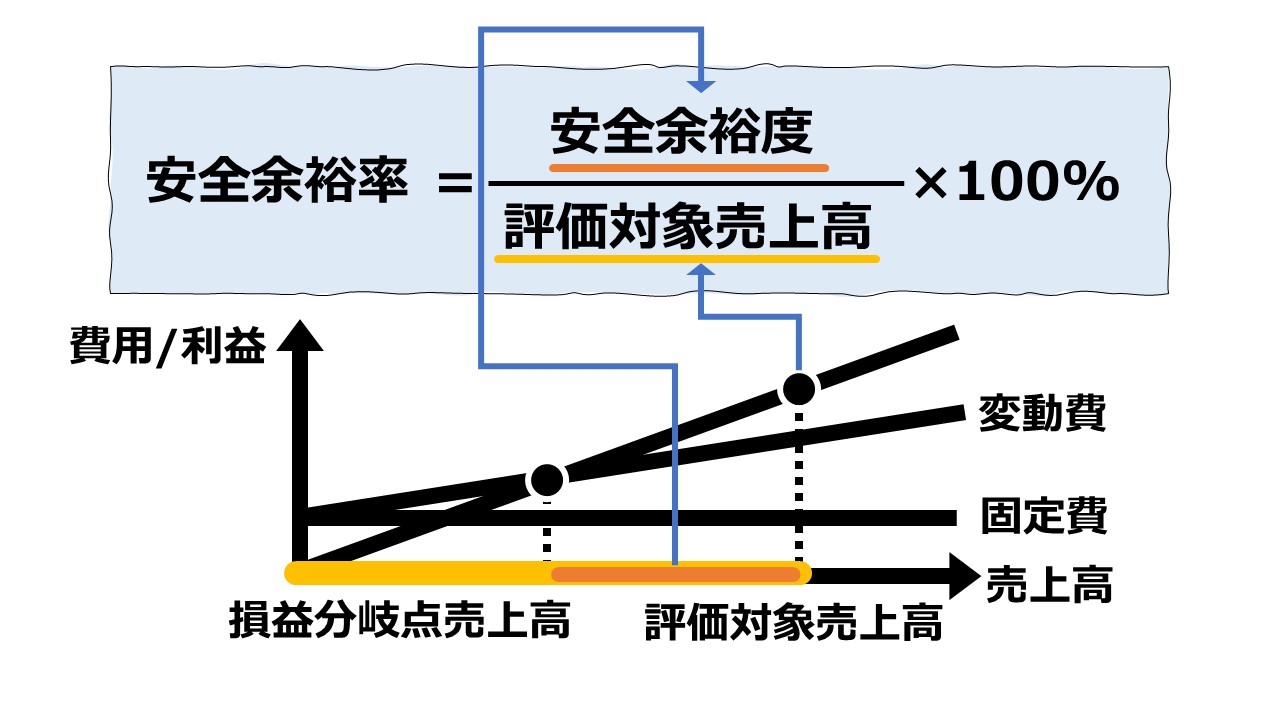

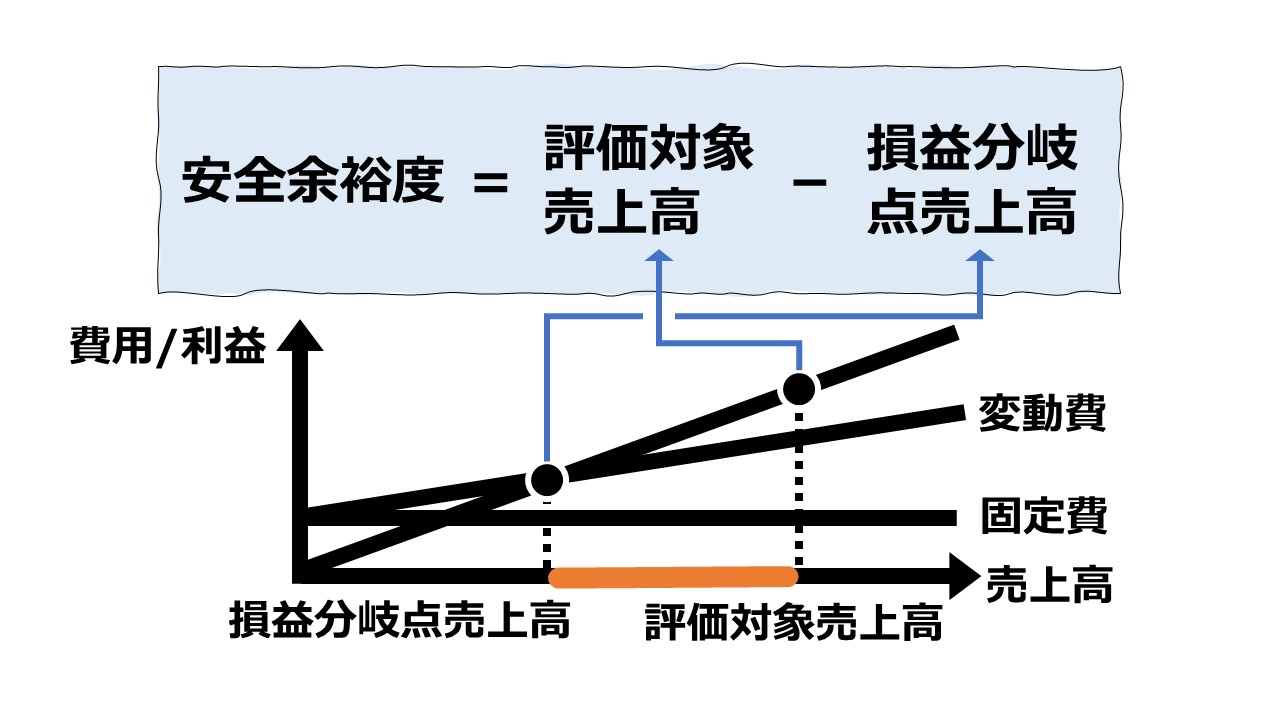

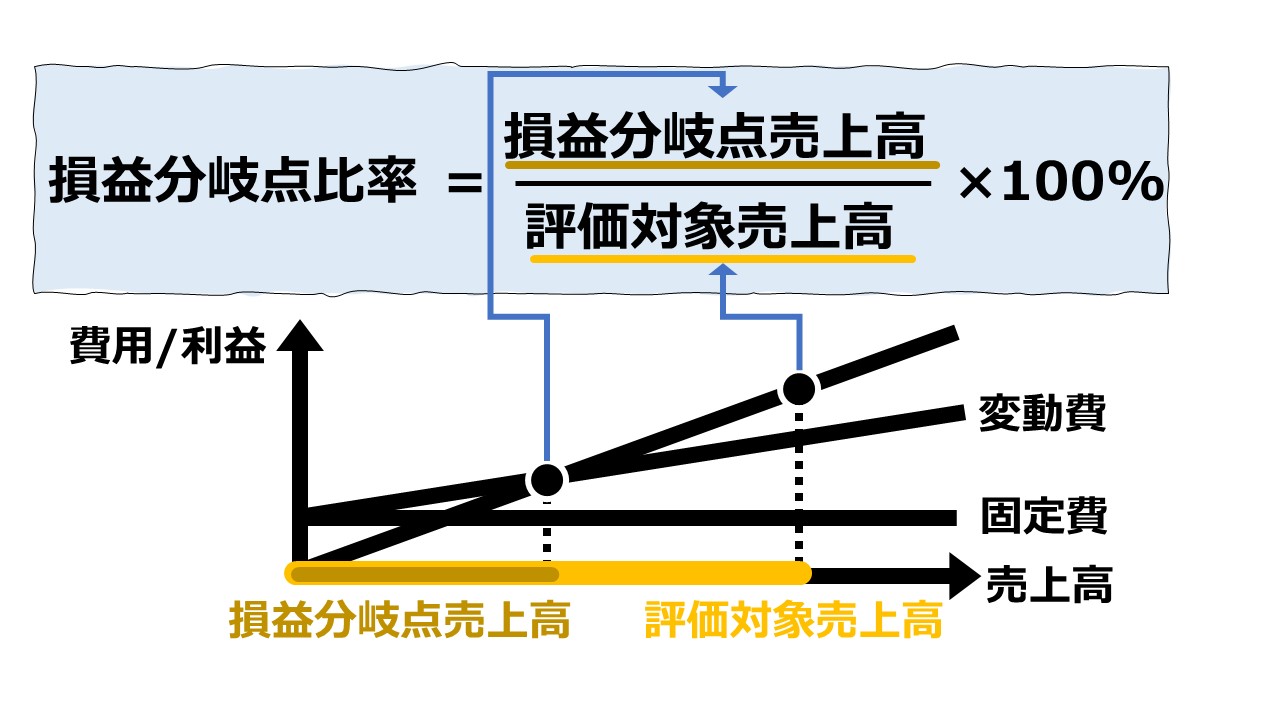

安全余裕率(Margin of Safety Ratio)は、安全余裕度が評価対象売上高に占める割合を意味する。

安全余裕度が実数で +100 とか △100 という数値で表されるのに対し、安全余裕率は評価対象売上高を分母にした%で表示されるため、安全余裕度より、複数の評価対象売上高の損益分岐点からの乖離度(安全度)を相対的に比較することが容易になる。

比率表示は、もともとの評価対象売上高の大小の差を無関係にする。

売上高の場合は「売上額」の比率、販売数量の場合は「数量」の比率で表示されることになる。

仮に、損益分岐点売上高が 100万円として、現在の実際売上高が 120万円であるなら、安全余裕率は、

\( \displaystyle \bf \frac{120 -100}{120} \times 100\% ≒ 16.7\% \)

となる。

また、損益分岐点販売数量が 1000個として、現在の実際販売数量が 1300個ならば、安全余裕率は、

\( \displaystyle \bf \frac{1300 -1000}{1300} \times 100\% ≒ 23.1\% \)

となる。

最後に、損益分岐点販売数量が 1000個として、現在の実際販売数量が 950個ならば、安全余裕率は、

\( \displaystyle \bf \frac{950 -1000}{950} \times 100\% ≒ ▲5.3\% \)

とマイナス値をとる。

ここから、安全余裕率が示す数値の正負の符号とその百分率の大きさから分かることは、

\( \displaystyle \bf 安全余裕率(金額) = \frac{評価対象売上高 – 損益分岐点売上高}{評価対象売上高} \times 100\% \)

\( \displaystyle \bf 安全余裕率(数量) = \frac{評価対象販売数量 – 損益分岐点販売数量}{評価対象販売数量} \times 100\% \)

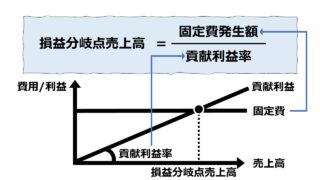

計算プロセス

- 評価値の準備安全余裕率を評価したい実際売上や計画売上の数値を明らかにする

①実際売上高(金額)

②実際販売数量(数量)

③計画売上高(金額)

④計画販売数量(数量) - 損益分岐点の算定損益分岐点を明らかにする

・評価値が売上高の場合は損益分岐点売上高、販売数量の場合は損益分岐点販売数量を求める

- 安全余裕率の計算評価値と損益分岐点の差分を評価値の割合として計算する

・売上高から損益分岐点売上高、販売数量から損益分岐点販売数量を差し引いたものを損益分岐点売上高または損益分岐点販売数量で割り算する

- 安全余裕率の正負を確認安全余裕率の正負を確認し、評価対象数値の安全余裕率の大きさを確認する

①安全余裕率がプラス(正数):評価損益が黒字で、安全余裕率は損益トントンまで現在の評価値を減少させることができる割合

②安全余裕率がマイナス(負数):評価損益が赤字で、安全余裕度率は損益トントンとなるために現在の評価値を追加するべき割合

シミュレーション

Excelテンプレート形式で安全余裕度の計算方法を示す。

入力欄の青字になっている「評価期間(年)」「営業収益(売上高)」「売上原価」「販管費」「営業利益」に任意の数字を入力すると、グラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

テンプレートの使い方

❶ 過去6期の売上高、変動費、固定費、利益から損益分岐点売上高をまず求める

❷ 評価対象の売上高(過去実績や予算・見込売上高など)を入力する

❸ 安全余裕率を計算・グラフ表示する

❶について、テンプレートでは、

- 4種の平均値から求めた売上高と変動費から変動費率を算出

- 4種の平均値から求めた変動費率を算出

- 上記1・2の算術平均で変動費率を算出

- 4種の平均値から固定費発生額を算出

- 上記2・4から損益分岐点売上高を算出

- 損益分岐点売上高と4の固定費発生額から重回帰分析で変動費率を算出

- 損益分岐点売上高から単回帰分析で変動費率を算出

- 上記6・7の算術平均で変動費率を算出

- 損益分岐点売上高と上記8の変動費率から固定費発生額を算出

という手順で、損益分岐点売上高を成立させる変動費率と発生固定費額を算出している。

グラフの見方

テンプレート中の「評価対象売上高」に安全余裕率を測定したい値を設定すれば、損益分岐点売上高と安全余裕度を含めたCVP分析表(売上線、変動費線、固定費線)が描画される。

当然、評価対象売上高が損益分岐点売上高を下回る場合でもグラフ表示は崩れないようになっている。

【参考】使用しているExcel関数

AVERAGE関数、CONCAT関数、FORECAST.LINEAR関数、GEOMEAN関数、HARMEAN関数、INTERCEPT関数、ROUND関数、SLOPE関数、SUM関数、SUMPRODUCT関数、TREND関数

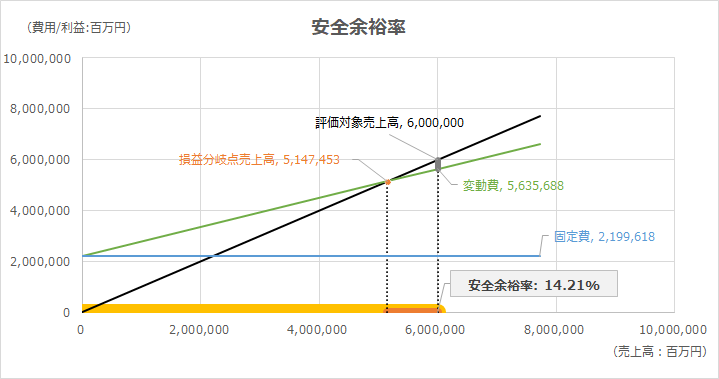

セブン&アイホールディングスの数値の分析

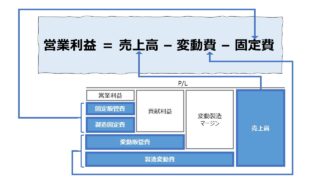

CVP分析のフレームワークではできれば固定費に含めることにしたい正規雇用者の給与や製造設備の減価償却費は、製造業のP/Lにおいて、その大多数は売上原価に含められてしまう。

セブン&アイホールディングスをサンプルに採用することで、できるだけ「勘定科目法」の使用によって、変動費と看做したい売上原価に固定費が紛れ込まないように工夫してみた。

テンプレートで表示された数値を検証してみると、変動費率が50%後半と、法人企業統計における小売業(大企業)の平均80%前後を大きく下回っている。

これは、セブン銀行という金融子会社が連結決算対象に含められていること、セブンイレブン事業は直販だけでなくフランチャイザーの割合が過半であることが影響している。

そのうえで、評価売上高を6兆円と仮定した場合、安全余裕度は8,525億円で、安全余裕率は14.21% と推計された。

つまり、金額としては5兆1,475億円、割合として評価金額の14%程度まで売上高が減少しても営業赤字にはならない計算になる。

これに加えて、損益が苦しくなれば、固定費圧縮の各種施策が当然に打たれることになるため、おそらく、5兆円前後(16.7%程度)までは、営業赤字回避までの余裕があると推測される。

解説

損益分岐点売上高の推計方法について

この解説は「安全余裕度(Margin of Safety)の計算」へ

安全余裕率の目安と業績修正

一般的に、安全余裕率は、0~10%が要注意、10%~20%が平均的、20%以上が安全域とされている。

論者によっては、安全域の閾値が30%や40%の場合もあるが、それでも要注意の閾値はほぼ10%で一致している。

しかし、その判定根拠を明確に記述したものを目にすることは少ない。

それと同時に、東京証券取引所の上場規程第411条の2にある「業績予想の修正、予想値と決算値との差異」の規定と結び付けた説明も少ない。

上場規程では、売上高の10%以上の乖離(プラスマイナス両方)、営業利益以下の段階利益の30%以上の乖離(プラスマイナス両方)は、業績修正として報告する必要がある。

※「規程」は規則全体、「規定」は個々の条文を指す

これらは「損益分岐点」という地下水脈でつながっている。

つまり、

これを逆から説明すると、「安全余裕率が10%未満だと要注意」というのは、10%の売上変動(下方乖離の場合)は、損益分岐点を下回る可能性が高いことが経験則上分かっている、ということから導かれたものである。

また、売上高が10%変動すると、利益が連動して30%変動することも、企業業績に対する長年の観測による経験則から分かっている、ということである。

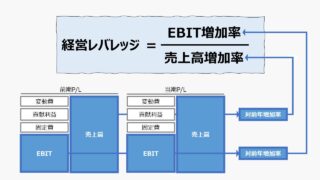

この売上高が10%動くと、利益が30%動く可能性が高いというのは、経営レバレッジ(DOL: Degree of Operating Leverage)が 3.0 であるのが一般的に観察されるということに他ならない。

\( \displaystyle \bf 経営レバレッジ = \frac{利益増加率30\%}{売上高増加率10\%} = 3.0 \)

個々の概念や計算方式を俯瞰的に理解することの重要性を再確認していただきたい。

また、仮に自社や経営分析対象企業の経営レバレッジが3.0になっていない場合は、これまでの経験則が当てはまらない業績メカニズムにあるということで、その要因を探し当てる必要があることを示すものだとご理解いただきたい。

(収穫逓増にあるプラットフォーマーのビジネスモデル等、経営レバレッジが3.0にならないケースは必ずそうなる見つけられるはずである)

安全余裕度・安全余裕率・損益分岐点比率の関係

CVP分析/損益分岐点分析

CVP分析/損益分岐点分析

| 1 | 固変分解/貢献利益 | 変動費、固定費、貢献利益、固変分解 |

| 2 | 損益分岐点分析 | 様々な損益モデルで損益分岐点を求める |

| 3 | CVP分析 | 金額・単価・数量を変数にした損益モデル |

| 4 | CVP分析フレームワークを用いた意思決定 | 利益最大化を達成するための条件選択方法 |

コメント