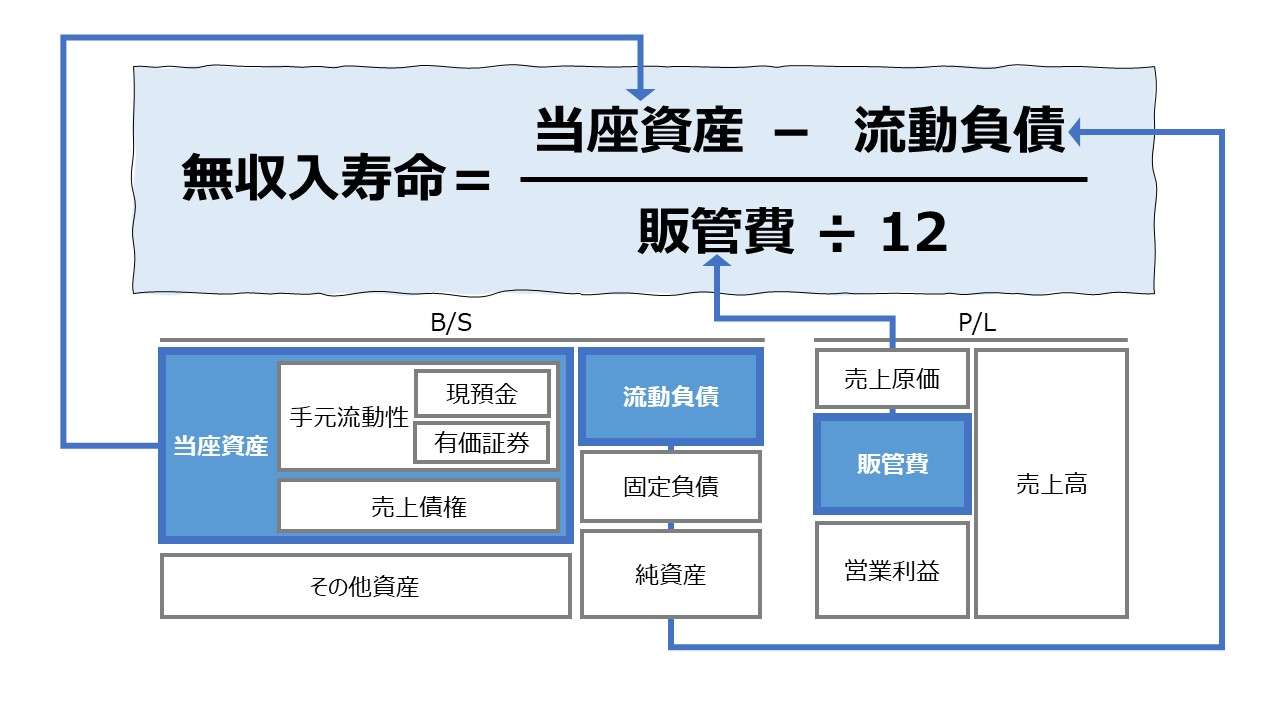

計算式

無収入寿命は、売上ゼロになっても経営の現状維持ができる期間を指す。ここでの現状維持とは、減給などのコスト削減なしで全従業員の雇用を維持し、家賃の支払いができることを意味する。株式会社北の達人コーポレーションの木下勝寿氏が提唱した概念である。

純手元資金を月次固定費で割り算して求める。一般的には月当たりの固定費で割り算することから、単位には「月数」が用いられる。もちろん、日別固定費で割り算すれば「日数」、年別固定費で割り算すれば「年数」が計算されるが、月数以外の使用は稀である。

\( \displaystyle \bf 無収入寿命 = \frac{純手元資金}{\left( \frac{年間固定費}{12か月} \right)} = \frac{純手元資金}{月次固定費} \)

理論的には、純手元資金の定義は以下の通り。

<基本的な考え方>

純手元資金 = 即時の現金化が容易な資産 – 即時の支払いに充てられるべき負債

しかしながら、実務的には、いくつかの計算パターンが存在する(詳細は「純手元資金(Net Cash on Hand)」参照)。ちなみに、木下勝寿氏が用いているのは ❶ 総資産-流動負債控除法である。

❶ 総資産-流動負債控除法

総資産から流動負債、即時の現金化が難しい棚卸資産と固定資産を控除する

純手元資金 = 総資産 – (流動負債 + 棚卸資産 + 固定資産)

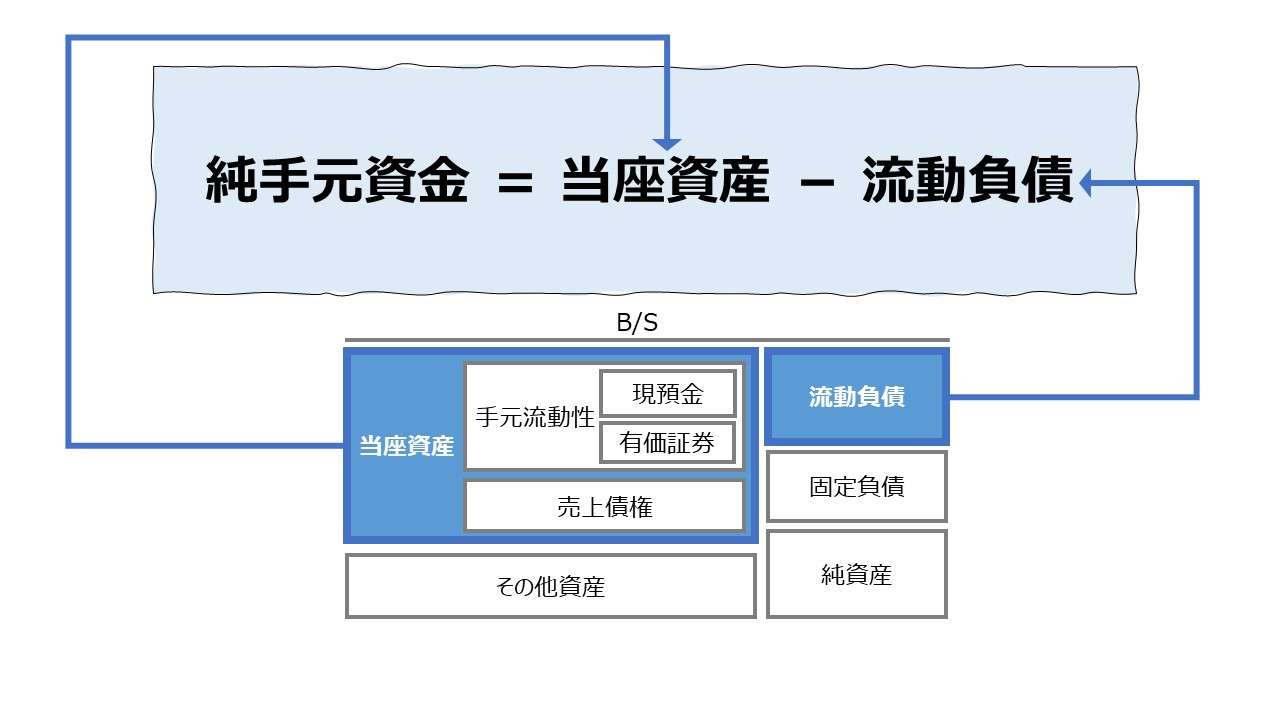

❷ 当座資産-流動負債控除法

当座資産から流動負債を控除する

純手元資金 = 当座資産 – 流動負債

❸ 当座資産-返済予定額控除法

当座資産から非有利子流動負債と短期借入金の返済予定額を控除する

純手元資金 = 当座資産 – (非有利子流動負債 + 短期借入金の返済予定額)

❹ 短期借入金余裕法

当座資産から短期借入金を控除する

純手元資金 = 当座資産 – 短期借入金

❺ 短期借入金返済余裕法

当座資産から短期借入金の返済予定額を控除する

純手元資金 = 当座資産 – 短期借入金の返済予定額

例

純手元資金 200

年間固定費 120

\( \displaystyle \bf 無収入寿命 = \frac{200}{\left( \frac{120}{12} \right)}=\frac{200}{10} = 20か月 \)

- 純手元資金:即時の現金化が容易な当座資産から流動負債を控除した金額。販管費などの固定費に充当できる企業の純粋な手元資金額

- 固定費:売上高や販売数量にかかわらず一定の期間で発生する費用

定義と意味

無収入寿命は、将来的な売上高が0と仮定した場合、純粋な手元資金を取り崩しただけの支払いでどれくらいの期間だけ経営の現状維持ができるかを測定する指標である。

一般的に、売上高をゼロとして仮定するならば、正常営業循環にあって売上稼得のために費やされる売上原価は発生しないと考える。そのため、支払に備えるべき費目は売上原価以外の固定費を想定する。売上高または販売数量の増減に比例して発生する変動費もまた売上原価と同様に、売上高をゼロとして仮定するなら発生見込みがないと考えることができるからである。よって、一般的には固定販管費(下記TIPSを参照)を対象にして無収入寿命を計算することになる。

上記は制度会計と管理会計における費目分類の違いを意識せずに大まかに対象費目を絞り込むための説明となる。厳密には、下表のように費目は分類される。

| 科目(大) | 科目(小) | 制度会計 | 管理会計 |

|---|---|---|---|

| 売上原価 | 直接材料費 | 製品原価 | 変動費 |

| 直接労務費 | 製品原価 | 変動費 | |

| 変動製造間接費 | 製品原価 | 変動費 | |

| 固定製造間接費 | 製品原価 | 固定費 | |

| 販管費 | 変動販管費 | 期間原価 | 変動費 |

| 固定販管費 | 期間原価 | 固定費 |

制度会計に基づく公表用財務諸表では、「売上原価」「販管費」の区別しか分からないのが一般的である。固定製造間接費の発生高と期首期末の棚卸計算影響額などの分析が外部開示されることはまずない。P/L費目の詳細度や注記から、ある程度の販管費の費目別分類が判明することがあるが、それぞれの変動費/固定費の区別は判然としないことも多い。

社内管理用の管理会計資料に基けば、厳密な月次発生ベースの固定費データを採取することも可能だが、社外の者がその情報に触れることは、敢えてI/Rで情報開示がなされない限り難しいし、同じ基準で複数社の比較分析を実行することは非常に困難だといわざるを得ない。

であるから、実務解として、販管費=固定費であると当たりを付けて、他社比較分析を行うのが妥当な線ということになる。

よって、上記説明にある「固定販管費」は、限りなく「販管費」そのものとして扱っても差し支えないと考えるのが相当となる。

ここから、無収入寿命とは、売上高=0、売上原価=0 の状態が継続している状況下で、会社の看板を掲げ続けて、固定費としての経費(≒販管費)を支払い続けられる期間の長さ、いわゆる支払いができなくなって企業倒産に至るまでの会社の存続余命ということになる。

卑近な例でいえば、手持ちの貯金だけで社員の給与、家賃、水道光熱費を支払い続けられる期間の長さということになる。

(固定費と変動費の違いについてさらに詳細が知りたい方は下記リンクを参照して頂きたい)

解釈と使用法

類似指標との比較

無収集寿命は、資金性資産の残高のみで固定的支払ができる期間の長短から、企業の短期的な支払能力の評価(流動性分析)を試みようとするものである。

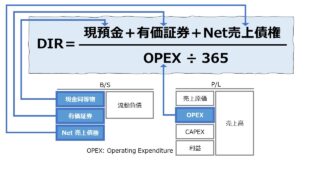

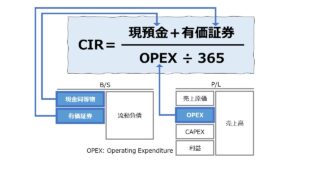

これを、B/Sに記載される資金の多寡で、P/Lに記載されるフローとの相対比較により、流動性=支払い能力の評価を行うという視点で、類似指標との採用科目の違いを一覧化したものが下表である。

| 現預金 | 有価証券 | 売上債権 | 流動負債 | 売上高 | 固定費 | OPEX | |

| 無収入寿命 | ◯ | ◯ | ◯ | ◯ | ◯ | ||

| DIR | ◯ | ◯ | ◯ | ◯ | |||

| CIR | ◯ | ◯ | ◯ |

CIR: Cash Interval Ratio、キャッシュ・インターバル・レシオ

固定費とOPEX(Operating Expenditure:事業運営費)とは厳密な範囲定義は異なるが、理論的には定常的な支払い不可避の固定経費という意味では同義である。

ここから、無収入寿命、DIR、CIRの根本的な違いは、支払準備資産の定義の違いといえる。最も広く支払準備資産を採っているのがDIRである。これに、無収入寿命は、即時支払期限化到来する流動負債を控除したネット額での当座資産評価額を用いることで厳しめの評価となっていることが分かる。

一方でCIRは、ネットした純額でもって評価を厳しくするのではなく、売上債権を除外することで、DIRより厳しめの資産評価をおこなっている。

一般的には、売上債権 < 流動負債 である傾向が強いことから、より厳しい 資産評価基準を採用している順に並べると、❶無収入寿命→❷CIR→❸DIR という順番になる。

ベンチマーキング

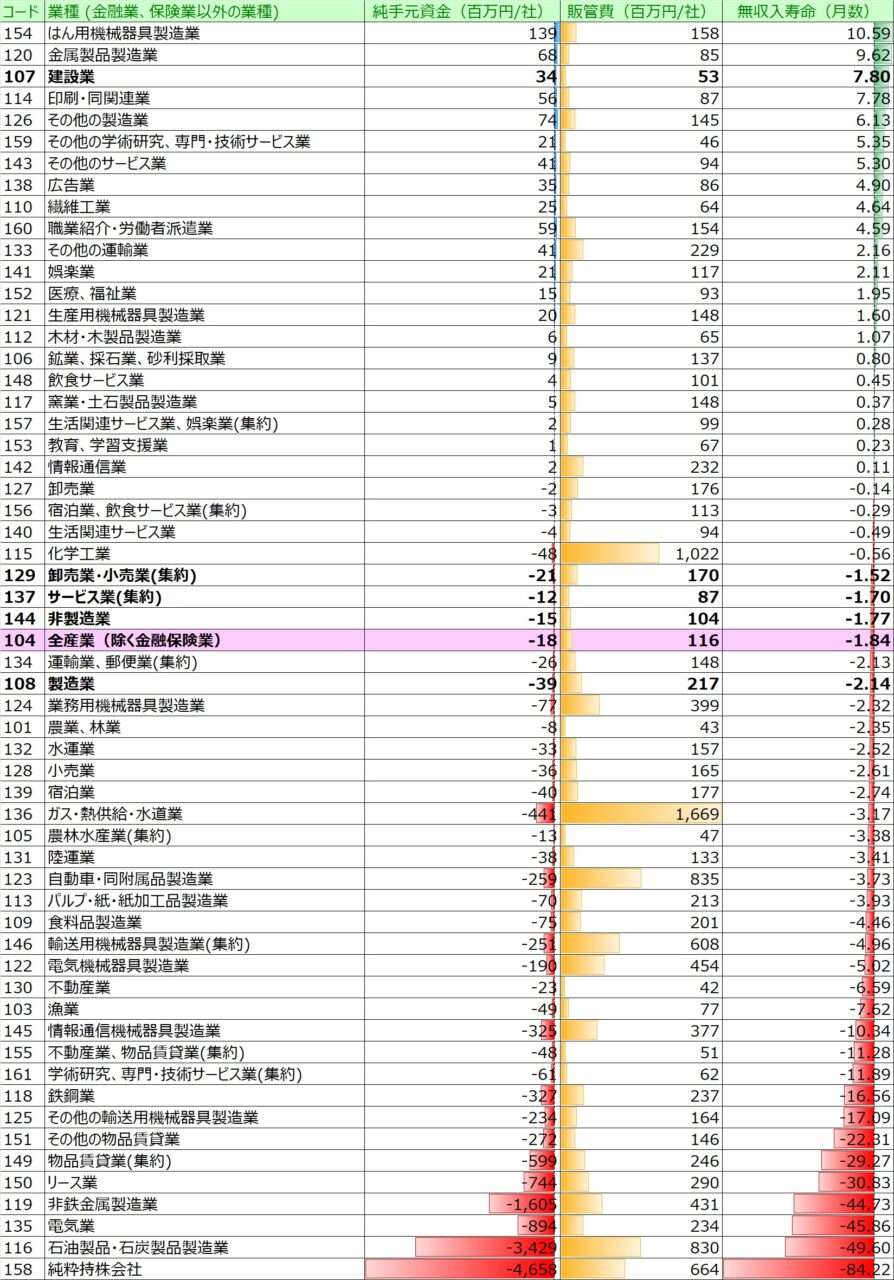

2022年度『法人企業統計』から、無収入寿命の概算値を算出した。ここでは木下勝寿氏が提唱した形での純手元資産の定義を採用することから、実際データは、マイナスの純手元資産額となるサンプルが多くなることを最初にお断りしておく。

計算結果上のマイナスは、いわば無収入寿命は幾ばくも残っていないことを意味する。それでも企業倒産もせずに市場に残っている企業が多数存在するのは、❶正常営業循環に伴う資金を含めた運転資本全体では何とか固定的な支出に対する支払いができている、❷場合によっては新規の資金調達を行うことで支払不足分を充当している、ことが考えられるので、理論的には必ずしもマイナス値の企業が存在することはおかしいことではない。

固定的な支払に備えた予備的資金がどれくらい必要かは、業種業態や企業規模によって様々である。しかしながら、敢えて閾値として定量評価するならば、6か月から1年程度の資金余裕があれば、大抵の急場は凌げると考えると、

という仮評価基準を示しておく。

\( \displaystyle \bf 無収入寿命 = \frac{純手元資金}{販管費÷12} \)

- 純手元資金 = 当座資産 - 流動負債

- 当座資産 = 現金・預金+受取手形+売掛金+株式+公社債+その他の有価証券

- 流動負債 = 受取手形割引残高+支払手形+買掛金+金融機関借入金+その他の借入金+引当金+その他流動負債

- 販管費 = 販売費及び一般管理費

●業種別サマリ版ランキング

●業種別ランキング

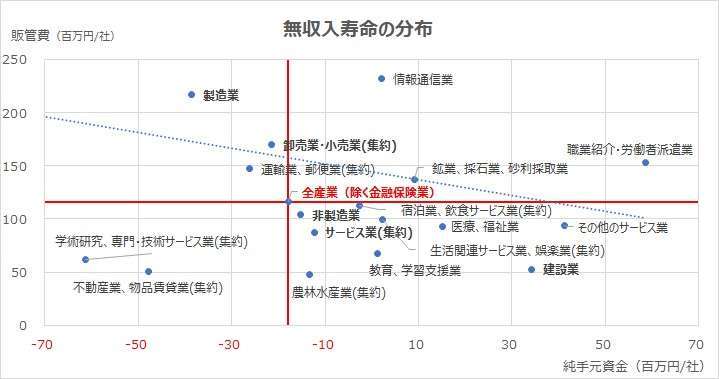

「無収入寿命」を展開した「1社あたり純手元資金」「1社あたり販管費」で、サマリ版の業種別に散布図を作成した。

●サマリ業種別散布図

上記の散布図では、「ガス・熱供給・水道業」「電気業」は大きく外れ値となっているため、グラフ表示から除外している。近似直線は右肩下がりとなっていることから、1社あたりの販管費が大きい業種ほど、1社あたり純手元資金の値が小さいことが分かる。

このことから、無収入寿命は、販管費という固定的な支出に対する備えとしてどれだけ社内に確保しておくべきかを評価する指標であるところ、実態は、販管費が多い業種の純手元資金は相対的に少ない傾向にあるという皮肉な分析結果となっている。

散布図は全産業平均値により、四分割できる。左上にプロットされる「製造業」は、販管費の影響が大きいにもかかわらず、純手元資金はマイナスとなっている。これは、販管費の支払い原資は、主に正常営業循環に基づく運転資本であることを意味する。

右下にプロットされる「建設業」は、販管費負担割合が小さいものの、業績変動の振れ幅が大きいことが予想されるため、手厚い資金準備が必要とされていることが分かる。

左下にプロットされる「学術研究、専門・技術サービス業(集約)」は持株会社が含まれている影響が大きく、「不動産業、物品賃貸業(集約)」と併せて販管費支出の影響が小さい業種であるから、事前の備えとしての純手元資金は用意されない傾向にある。

右上にプロットされるサンプルがこの指標が真にフォーカスすべきグループである。その中でもより左上に位置するのが「情報通信業」で、高い販管費比率に対してやや厚めの純手元資金が準備されている。

中でも、より右下に位置する「職業紹介・労働者派遣業」は、最も景気循環に影響される代表的業種のひとつであることから、厚めの純手元資金が準備されていることが分かる。

以上のことから、閾値として一定値による評価レベルを示したものの、できるだけ業種別の傾向値も参照した形での相対比較分析を施す必要性が高いと思われる。

シミュレーション

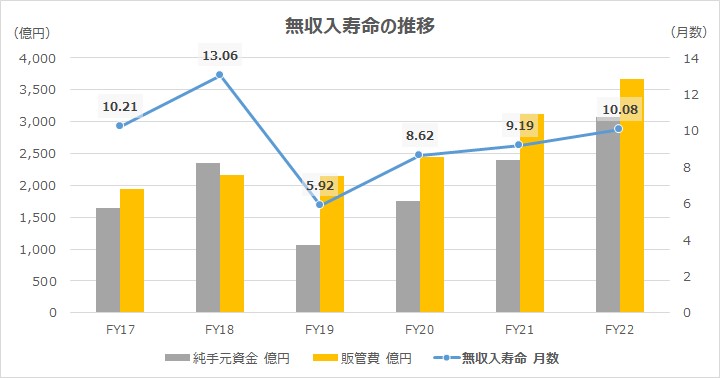

以下に、Excelテンプレートとして、FY17~FY22の東京エレクトロンの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「現金及び預金」「受取手形、売掛金及び契約資産」「有価証券等」「貸倒引当金」「流動負債」「販売費及び一般管理費合計」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

東京エレクトロンは他業種・他企業に比べて、新型コロナ禍の業績に対する影響が相対的に小さくて済んでいる稀有な企業のひとつである。

直近の堅調な利益ある成長のお蔭で、純手元資金の残高も販管費も順調に伸長している。

目立つのは、FY18からFY19にかけての急激な純手元資金の減少である。これについての考察は、「純手元資金(Net Cash on Hand)」を参照して頂きたい。

東京エレクトロンは外部開示用財務諸表にて、販管費の内訳をP/Lとして開示している。半導体関連業種によくある開示法で、販管費を「給料及び手当」「研究開発費」「その他」に区分表示している。ただし、これら科目区分のみで固変分解することは不可能なため、本来は「固定費」を以て無収入寿命を計算したいところを、「販管費」全額を以て計算している。

大半を占める「給料及び手当」「研究開発費」はそもそも固定費の性質が強いものだから、実質的にもそれほど間違いではない。

推移グラフの形状から、販管費の伸長より、純手元資金の増減の方が無収入寿命の計算に大きく影響を及ぼしている。そして結論だけ言えば、無収入寿命は堅調に伸びているため、この評価指標が示す資金的余裕は十分にあるといえる。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント