計算式

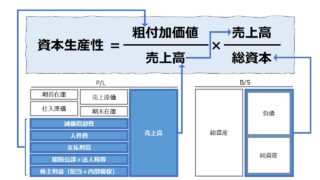

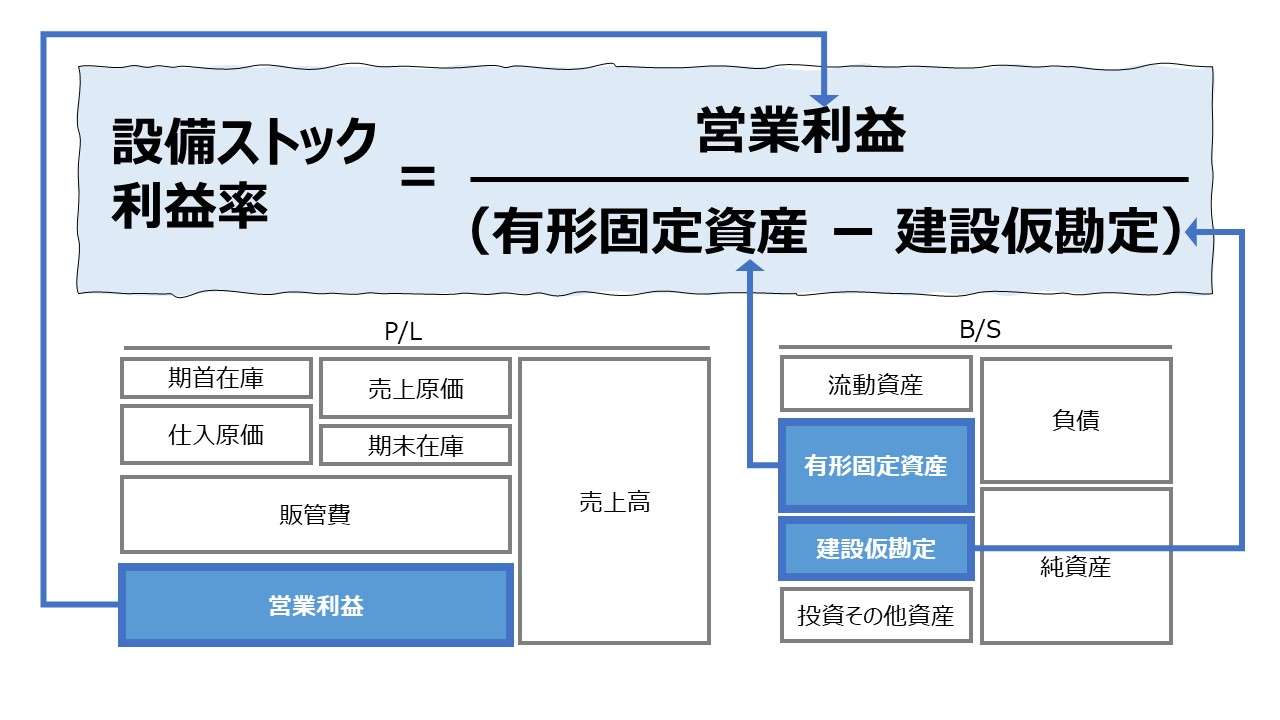

設備ストック利益率は、営業利益を稼働有形固定資産で割り算して求める。総資産利益率(ROA)の有形固定資産版である。資本生産性の代理指標として使用されることから、「生産性分析」指標のひとつでもある。

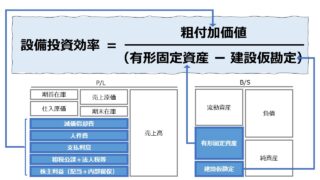

日本語では「生産設備ROA」(経済財政白書|内閣府)、「設備投資効率」(日本総研)と呼ばれていたりする。但し、本サイトで「設備投資効率」の用語は、粗付加価値を稼働有形固定資産で割り算した指標として既に定義している。この用語に当たった際は、計算要素を確認する癖をつけておきたい。

分母に来る稼働有形固定資産の構成割合を示すことから、この指標の単位には「%」が用いられる。

\( \displaystyle \bf 設備ストック利益率 = \frac{営業利益}{有形固定資産 – 建設仮勘定} \)

P/L項目、ここでは営業利益が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次営業利益ならば12倍、単四半期営業利益ならば4倍する。

B/S項目、ここでは稼働有形固定資産には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、営業利益が単四半期の場合、稼働有形固定資産も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。但し、単四半期の計算結果は年平均のものとはかけ離れてしまうことには留意すべきである。

なお、稼働有形固定資産を算出ために建設仮勘定を控除する計算の狙いについては「設備投資効率(Value Added per Working Tangible Fixed Assets)」を参照頂きたい。

例

年間営業利益 100

期首稼働有形固定資産 200(3月決算の場合、4/1時点の在高)

期末稼働有形固定資産 600(3月決算の場合、3/31時点の在高)

\( \displaystyle \bf 設備ストック利益率= \frac{100}{\left(\frac{200+600}{2}\right)} = \frac{100}{400} = 25.0 \% \)

- 営業利益:企業の主たる営業活動(本業の商取引)で稼いだ利益

- 営業利益 = 売上高 - 売上原価 - 販管費

- 有形固定資産:営業活動のために長期にわたり使用する目的で保有される財産

- 建設仮勘定:建設中の建物や製作中の機械など、完成前の有形固定資産への支出を仮計上したもの

定義と意味

設備ストック利益率は、営業利益の有形固定資産に対する比率で、企業が有形固定資産を有効に利用して生産性を高め、収益を生んでいるかどうかについて分析するために用いられる。

自社外の資産活用である製造工程の外部委託(アウトソーシング)が生産性や収益性に与える影響、経済のソフト化が進行している中で、知財権などを含む無形固定資産の活用度と収益性への貢献についての分析でも活用される。

資本生産性を正式に分析しようとすると、❶正式な会計数値ではない付加価値額を計算、❷コブ・ダグラス型の生産関数を仮定、❸対数微分を施して生産性を評価、しなければならないので通常の財務分析とは毛色が違う計算手続を経る必要がある。

そこで、資本生産性を測るアウトプット基準として段階利益のひとつである営業利益を採用することで、資本生産性を通常の財務分析の形(四則演算)に押し込めてみる。

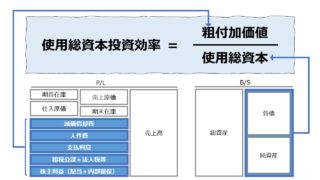

資本生産性を代表する「使用総資本投資効率」という指標を総資本営業利益率に置き換えて展開してみると、

\( \displaystyle \bf 使用総資本投資効率 = \frac{営業利益}{総資本} = \frac{営業利益}{有形固定資産 – 建設仮勘定} \times \frac{有形固定資産 – 建設仮勘定}{総資本} \)

\( \displaystyle \bf 使用総資本投資効率 = 設備ストック利益率 \times 設備投資比率 \)

となることから、経営資源の労働と資本への最適分配や、TFP生産性の向上などといったその他の生産性向上の要因を度外視した上で、財務分析チックに使用総資本投資効率で代表させた資本生産性の向上を図るには、

❶設備ストック利益利率の向上(より付加価値を高められる設備投資案件を選別する)

❷設備投資比率の増大(使用総資本から設備投資の金額をより多く捻りだす)

が条件になると一旦は想定することができる。

解釈と使用法

ベンチマークとしての使用法

設備ストック利益率は、稼働有形固定資産営業利益率(生産設備ROA)として、資本ストック(設備投資の累積ベース)の収益性を測る指標として、設備投資の投資対効果の評価指標として用いられるものであるから、ある閾値や業界平均値などを参考にベンチマークを定めて良し悪しを判断することもできる。

しかしながら、業種業態ごとに、資本集約的/労働集約的という経営資源配分の偏在があり、投資の回転期間の長短(投資回収までに許されるタイムスパン)も異なることから、一律に何%以上が良いかということは難しい。

経験則から言って、内閣府の経済財政白書によれば、平成のデフレ期間中、日本の中小企業は10%近辺をうろうろしており、大企業も、10~20%の間に収まっていた。同期間、独仏企業は、リーマンショックの一時的落ち込みを除外すれば、15~45%のレンジにあった(同白書はデータ制限の関係から米企業は比較されていない)。

よってここから、かなり思い切った断定となるきらいがあるが、

業界平均値の分析

2022年度『法人企業統計』から、設備ストック利益率の概算値を算出した。営業利益ベースの使用総資本投資効率からの式展開とするため、併せて設備投資比率も採ることにした。この2つの指標はデータ項目の関係から下記のように定義した。

\( \displaystyle \bf 使用総資本投資効率 = 設備ストック利益率 \times 設備投資比率 \)

- \( \displaystyle \bf 設備ストック利益率 = \frac{営業利益}{平均稼働有形固定資産} \)

- \( \displaystyle \bf 設備投資比率 = \frac{平均稼働有形固定資産}{平均総資本} \)

- \( \displaystyle \bf 平均稼働有形固定資産 = \frac{期首残高+期末残高}{2} \)

- 稼働有形固定資産 = 有形固定資産 – 建設仮勘定

- \( \displaystyle \bf 平均総資本 = \frac{期首残高+期末残高}{2} \)

- 総資本 = 負債及び純資産合計

- \( \displaystyle \bf 平均稼働有形固定資産 = \frac{期首残高+期末残高}{2} \)

●業種別サマリ版ランキング

●業種別ランキング

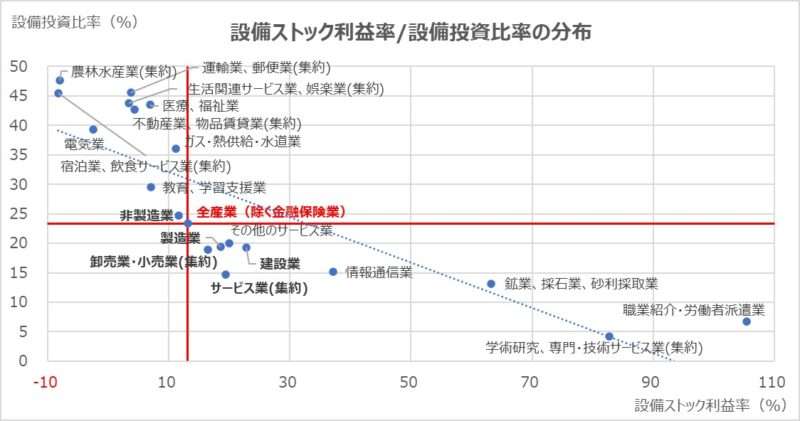

「使用総資本投資効率」を展開した「設備ストック利益率」「設備投資比率」で、サマリ版の業種別に散布図を作成した。

●サマリ業種別散布図

この散布図により、「設備ストック利益率」と「設備投資比率」とは、「使用総資本投資効率」を基準に反比例の関係にあり、近似直線は右肩下がりとなる。

全産業平均周辺には、比較的、主要業種が固まっている。右下のライトアセットであるがゆえに、高い設備ストック利益率を実現している業種には、「職業紹介・労働者派遣業」「学術研究、専門・技術サービス業(集約)」「鉱業、採石業、砂利採取業」がある。

「鉱業、採石業、砂利採取業」は、イメージと違い、権益その他の無形固定資産の割合が多く、有形固定資産比率は相対的に小さく、建設仮勘定が占める割合が多い。

散布図の左上は、高い設備投資比率でこの年は赤字に陥っている業種が集まった。言うなれば、有形固定資産は長期にわたる減価償却期間の間にリターンがあればよいので、元来利益率が低めである傾向が強い。

それは、ビジネスモデルが長期的であるが故、そして固定資産を長期安定で維持するということは、収益変動が相対的に低く、固定資産はそれ以外の資産に比べて担保価値が高いため、負債依存度を高めにして、質より量で収益安定を図っていく業種が多い傾向にあることがその理由である。

図らずも、全産業平均値が 13.16% となった。

これは、平成のデフレ時代に10%近辺をうろうろしていた日本経済にとっては、復活の兆しと見ていいものか、しばらく要観察である。

シミュレーション

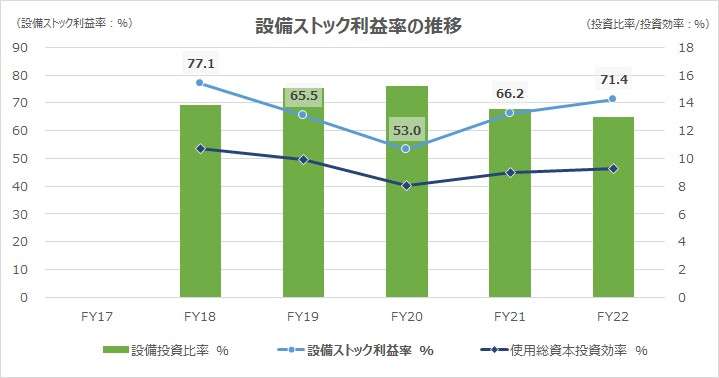

以下に、Excelテンプレートとして、FY17~FY22のダイキン工業の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業利益」「建物及び構築物」「機械装置及び運搬具」「土地」「建設仮勘定」「負債純資産合計」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

ダイキン工業をサンプルに選んだのは、❶金融事業やソフトウェア事業による外乱が相対的に少ない、❷建設仮勘定が開示されている、という稀有な製造業でかつ大企業だからである。

グラフ上の観察期間中の推移を見てみると、設備ストック利益率は、新型コロナ禍で業績の底を見せたFY20を下限として、浅いV字を描いて回復傾向にある。

FY20にかけて、設備投資比率が徐々に高まってきていたが、サプライチェーンの乱れによる半導体部材の手当てによる棚卸資産の増強、突発的なリスク対応のために手元資金を手厚くしたこと、積極的なM&Aによる投資勘定の増大から、絶対額自体は増加し続けているものの、相対的に有形固定資産の総資産(総資本)に占める割合が低下した。

もちろん、設備投資比率の低下により、分母に回る設備投資額の相対量が減少することで、利益率が高まるのも道理である。

それは、FY21以降の使用総資本投資効率の回復より、設備ストック利益率の回復度の方が大きいことからも窺える。

収益性分析としてはここまでで分析は終わるが、生産性分析としては、この先に、TFP生産性や労働生産性の伸びとの相対分析が待っている。

AVERAGE関数、SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント