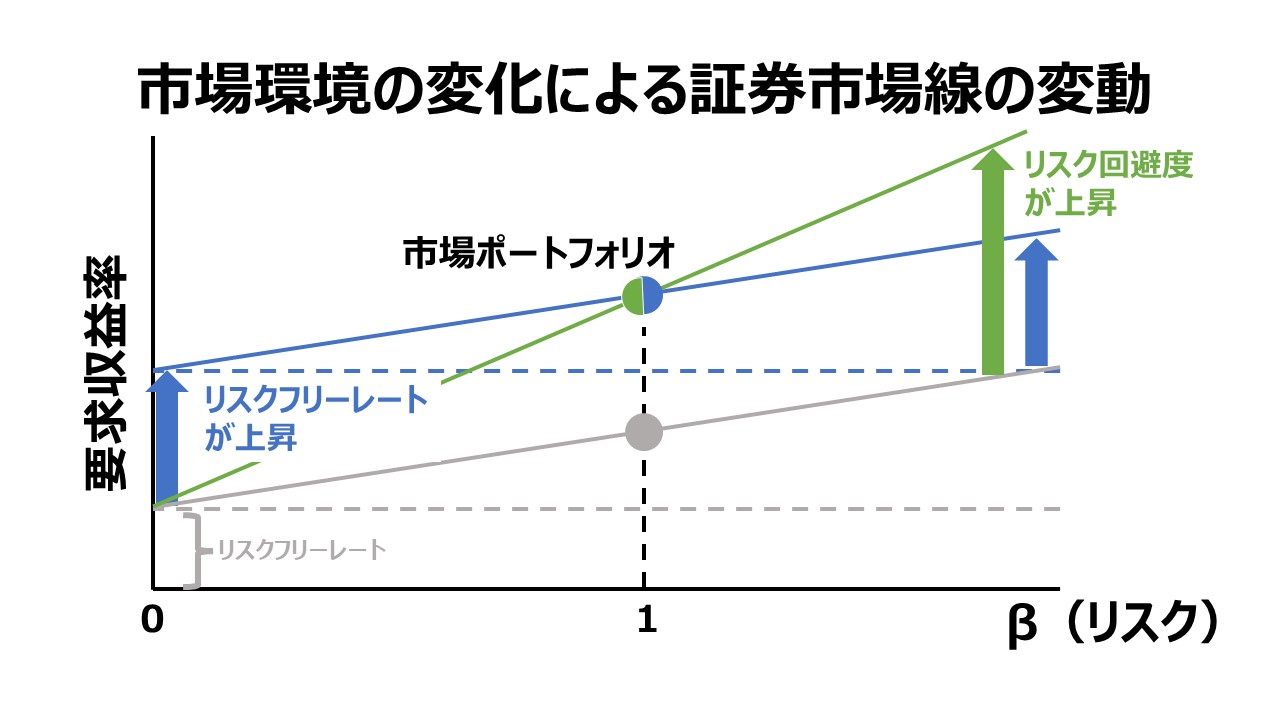

市場環境の変化による証券市場線(SML)の変動

証券市場線(SML)は、個々の株式や投資ポートフォリオのβ値(リスクの大きさ)と要求収益率の関係を回帰線(1次直線)で表したものだ。

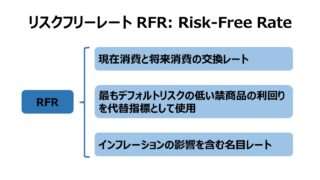

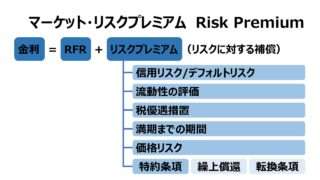

この直線の傾きは、市場リスクプレミアム(Market risk premium)になり、y切片はリスクフリーレートとなる。

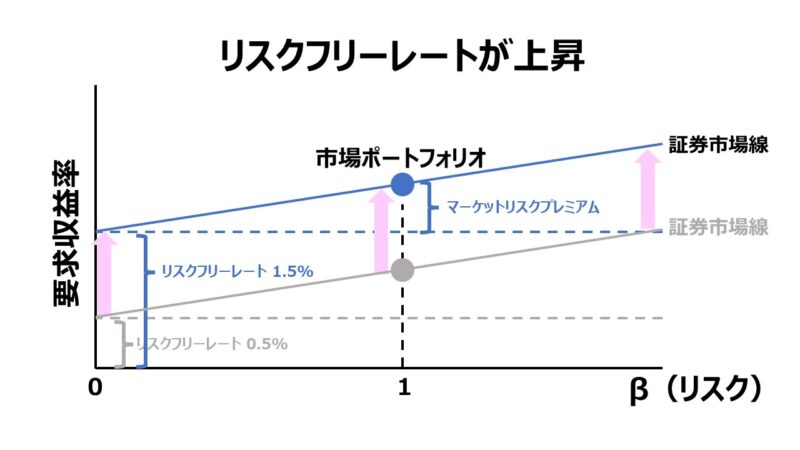

リスクフリーレートの変化

例えば、0.5%のリスクフリーレートが1.5%に上昇したならば、y切片を1%の単位だけ増やすことになるので証券市場線はそのままの形(傾き)で上方へシフトする。

このとき、市場リスクプレミアムは不変なので、証券市場線(SML)の傾きも変わらない。

もし、リスクフリーレートが0.5%のときの市場リスクプレミアムが3%で、リスクフリーレートが1.5%に上昇したら、市場リスクプレミアムも丁度1%だけ増加して、4%になる。

よって、個別の株式や投資ポートフォリオ自体の評価が不変でも、リスクフリーレートが上昇した分だけ要求収益率が上昇するため、一般的に実際株価は下落する方向に動く。

(※ もちろん、逆もまた真なりで、リスクフリーレートが下落すれば、その分、株価は上昇する方向に動く)

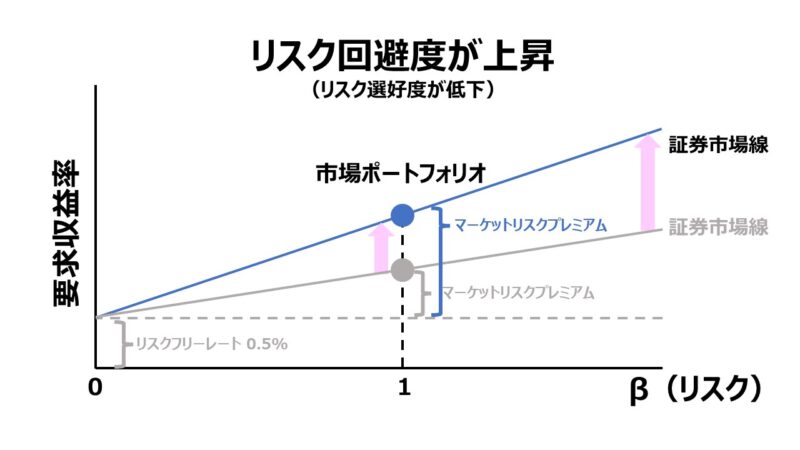

投資家のリスク選好度の変化

一般的に、投資家はリスク回避型であるといわれており、そのリスク選好度(リスク回避度)は、証券市場線(SML)では傾きで表されている。

投資家のリスク回避度が上昇(リスク選好度が低下)すれば、市場リスクプレミアムが増加する。市場リスクプレミアムが増加すると、同じβ値の個別株式や投資ポートフォリオでも、要求収益率が上昇してしまうことになる。

よって、個別の株式や投資ポートフォリオ自体の評価が不変でも、投資家のリスク回避度の高まり(リスク選好の低下)により、一般的に実際株価は下落する方向に動く。

(※ もちろん、 逆もまた真なりで、 リスク回避度が低下(リスク選好度が上昇)すれば、その分、株価は上昇する方向に動く)

あわせて読みたい

コメント