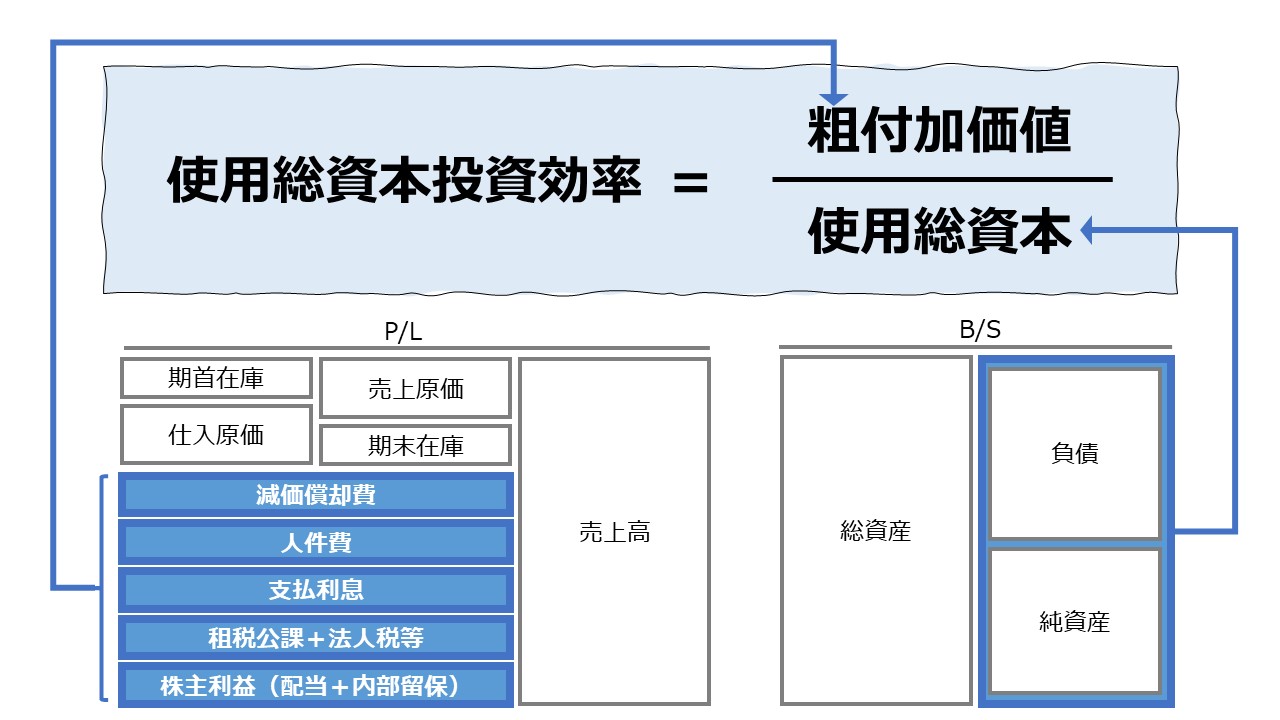

計算式

使用総資本投資効率は、経営活動に投下した総資本の一単位当たりでどれくらいの付加価値を生み出しているのかを表す。

いわゆる「資本生産性(Capital Productivity)」と同義である。

粗付加価値を使用総資本で割って算出する。

\( \displaystyle \bf 使用総資本投資効率= \frac{付加価値}{使用総資本} \)

総資本は、他人資本と自己資本の合計を意味する。他人資本は、借入金(負債)を指し、自己資本は、株主が出資した持分(出資後の利益剰余金を含む)を指す。

総資本は、企業が事情運営のために調達した資本を意味し、通常は、貸借対照表(B/S)の貸方の合計値(貸方残)である。

債務超過や100%超の自己株式消却などの状態を除き、一般的には、総資本 = 総資産 の恒等式が成り立つので、総資本の額は、事業運営に投下された総資産と一致すると考えて差支えがない場合が多い。

「使用」の意味は、実際に事業運営を目的として、多様な資産形態で事業に投下されている状態を意味する。

棚卸資産(在庫)や、土地・建物などの有形固定資産の形で、在庫投資や設備投資されている状態がイメージしやすい。

「使用総資本」と「使用」の語を用いる場合は、事業目的で投下されていない滞留資本または待機資本を除きたい意図がある。

現時点で事業活動に使用していない遊休設備や、特定の事業に投資していない現預金(ただし、資金繰りに無関係の余剰資金のみ)の金額が分かれば、総資産から差し引くことで、「使用総資本」の額を求めることができる。

財務分析において、B/S項目を計算に用いる際、一般的には平均残高(平残)を用いることが多い。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

ファイナンスの世界では、期首または期末の数字を用いる方法も存在するが、ここでは慣習に従って、平残を用いることとする。

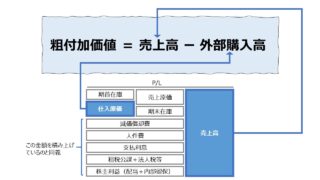

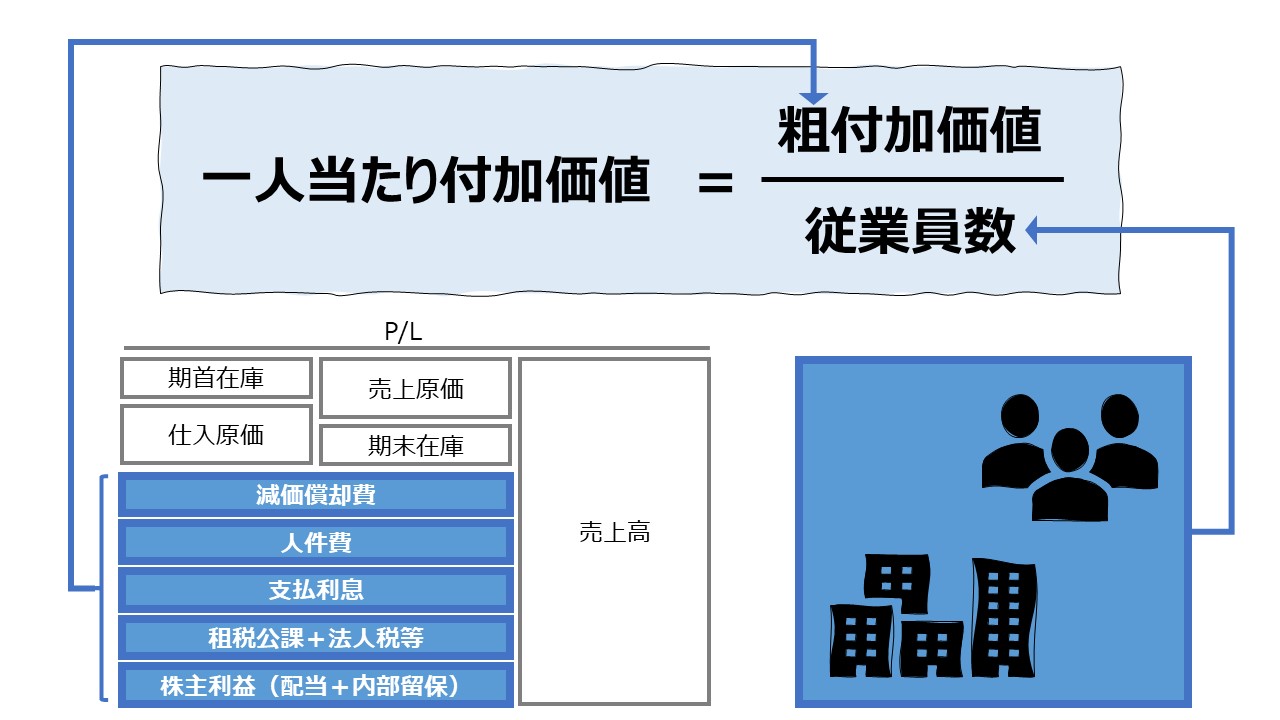

- 付加価値:

- [控除法]付加価値 :インプット - アウトプット

- [加算法]付加価値:誰かに配分された付加価値の合計(従業員、債権者、投資家、政府など)

- 使用総資本:

- 使用:事業目的に投下された金額

- 総資本:企業が負債(他人資本)と株主持分(自己資本)の形で調達した資金

定義と意味

この分析の前提にあるのは、経営活動を、経営資源のインプットと企業成果のアウトプットの交換比率として計数的に捉える企業観である。

インプット → 事業活動 → アウトプット

100 の経営資源を投下(インプット)して、事業活動(経営活動)の結果、100を超える成果を生み出したなら、経営活動として、生産性が十分にあるといえる。

インプットとアウトプットの比が大きくなればなるほど、その経営活動は生産性が高いという評価することができる。

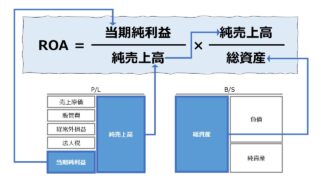

類似の経営分析指標に、総資産利益率(ROA: Return on Assets)がある。

\( \displaystyle \bf 総資産利益率(ROA)= \frac{当期純利益}{総資産} \)

前章で説明した「使用」概念に関する条件を同一としたら、総資産利益率(ROA)と使用総資本投資効率の違いは、分子の「当期純利益」と「粗付加価値」の定義の違いになる。

「粗付加価値」には、株主に帰属する「当期純利益」に加えて、従業員に帰属する「人件費」や公共セクターに帰属する「租税公課」などが含まれているため、通常は、

当期純利益 < 粗付加価値

という不等式が成立するのが普通である。

制度会計のメカニズムを重視する立場からすれば、人件費はコストとして、会計的利益から控除される金額である。

一方で、生産性分析/付加価値分析の視点からすれば、「人件費」は、「雇用」という社会的な価値を企業が生み出した成果であると考えることができる。

そのため、一般的には企業会計において、コストとして会計的利益から控除されるべき金額が付加価値に含まれることになる。

総資産利益率(ROA)、労働生産性(一人当たり付加価値)などと同様に、使用総資本投資効率も様々な中間指標を加えることによって、使用総資本当たりの生産性をどのようにしたら向上させることができるのか、多角的に分析することを可能にする。

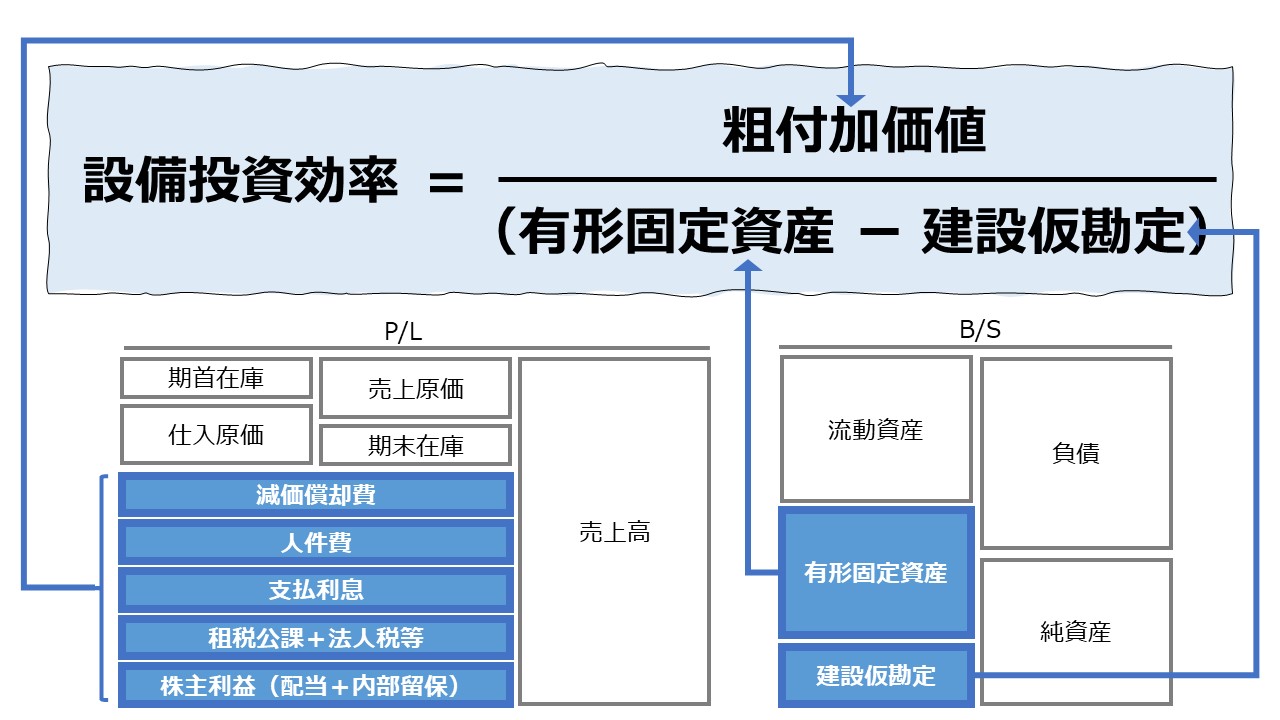

\( \displaystyle \bf 使用総資本投資効率= \frac{付加価値}{使用総資本} = \frac{付加価値}{(有形固定資産 – 建設仮勘定)} \times \frac{(有形固定資産 – 建設仮勘定)}{使用総資本} \)

\( \displaystyle \bf 使用総資本投資効率= 設備投資効率 \times 設備投資比率 \)

この式によると、使用総資本投資効率を上げるためには、

①より付加価値を高められる設備投資案件を選別することで設備投資効率を上げる

②使用総資本から設備投資の金額をより多く捻りだすことで設備投資比率を上げる

ことが必要になることがわかる。

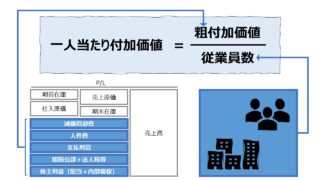

\( \displaystyle \bf 使用総資本投資効率= \frac{付加価値}{使用総資本} = \frac{付加価値}{従業員数} \times \frac{従業員数}{使用総資本} = \frac{付加価値}{従業員数} \times \frac{1}{\left(\frac{使用総資本}{従業員数}\right)} \)

\( \displaystyle \bf 使用総資本投資効率= 一人当たり付加価値 \times \frac{1}{資本集約度} \)

この式によると、使用総資本投資効率を上げるためには、

①従業員の教育や高パフォーマンス者の採用を進めることで一人当たり付加価値(労働生産性)を上げる

②従業員一人当たりの投資額をできるだけ節約することで資本集約度を下げる

ことが必要になることがわかる。

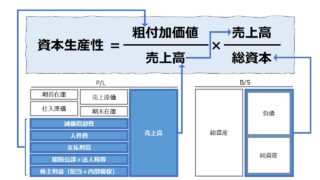

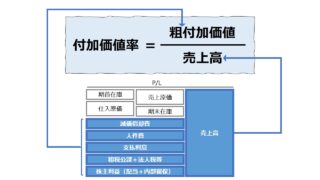

\( \displaystyle \bf 使用総資本投資効率= \frac{付加価値}{使用総資本} = \frac{付加価値}{売上高} \times \frac{売上高}{使用総資本} = 付加価値率 \times 使用総資本回転率 \)

この式によると、使用総資本投資効率を上げるためには、

①顧客への高単価の製商品・サービスの販売を成功させる商材に集中することで付加価値率を上げる

②使用総資本当たりの売上高を上げることで資本回転率を上げる

ことが必要になることがわかる。

解釈と使用法

使用総資本投資効率は、総資産利益率(ROA)と同じイメージで、付加価値率(売上高利益率)と総資産回転率の組み合わせで決まるので、取り扱い商材のマージン率と回転率によって大きく変動することになる。

そのため、近似のビジネスモデルを採用していたり、類似する商材を取り扱っているコンペチタ―と比較することが望ましい。

したがって、使用総資本投資効率が比較対象とするベンチマークより小さい場合、

逆に、使用総資本投資効率の値が増大することは、

シミュレーション

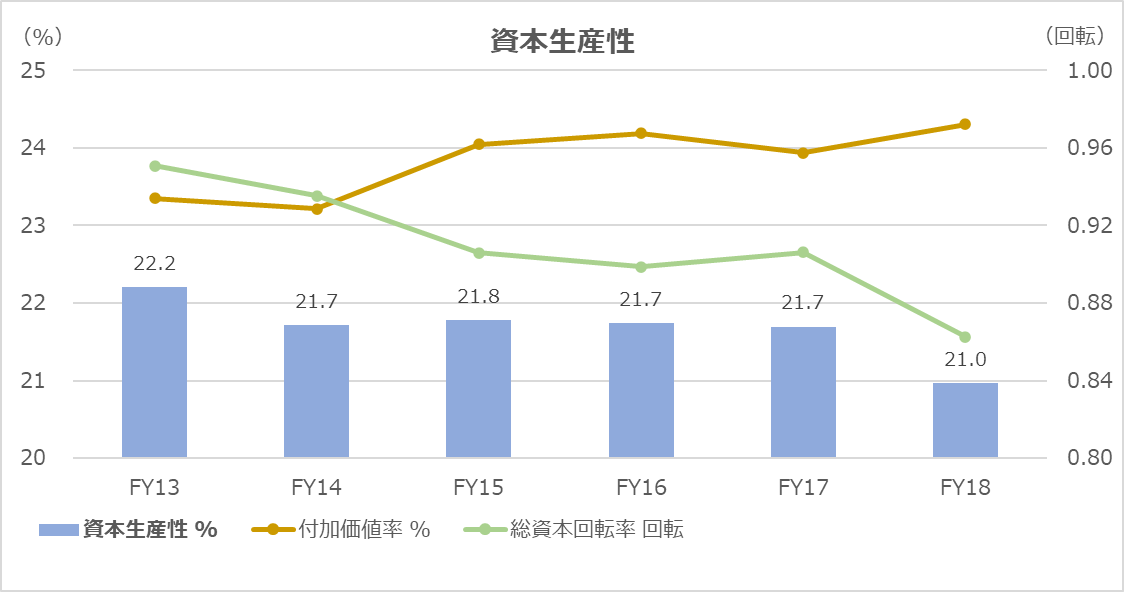

以下に、Excelテンプレートとして、FY13~FY18の法人企業統計からの実績データをサンプルで表示している。母集団は、金融業、保険業以外の全業種・全企業規模の約280万社である。

資本生産性(Capital Productivity)のページで使用しているものを再掲する。

入力欄の青字になっている「期間」「会社数」「売上高」「売上原価」「減価償却費計」「役員給与」「役員賞与」「従業員給与」「従業員賞与」「福利厚生費」「動産・不動産賃借料」「支払利息等」「租税公課」「法人税、住民税及び事業税」「法人税等調整額」「配当金計」「社内留保」「総資本(期首)」「総資本(期末)」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

シミュレーション結果の解釈と分析は「資本生産性(Capital Productivity)」のページで説明しているため、ここでは割愛する。

なお、同様の分析は、ひとつの企業内でも実施可能である。

上記で法人企業統計を使用したのは、粗付加価値の算出を加算方式で行う場合、正確な費用項目を外部開示用の財務資料から抽出することができないからである。

言い換えれば、内部管理用として、自社または関連会社の財務資料が入手できれば、同様の分析は可能になる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント