計算式

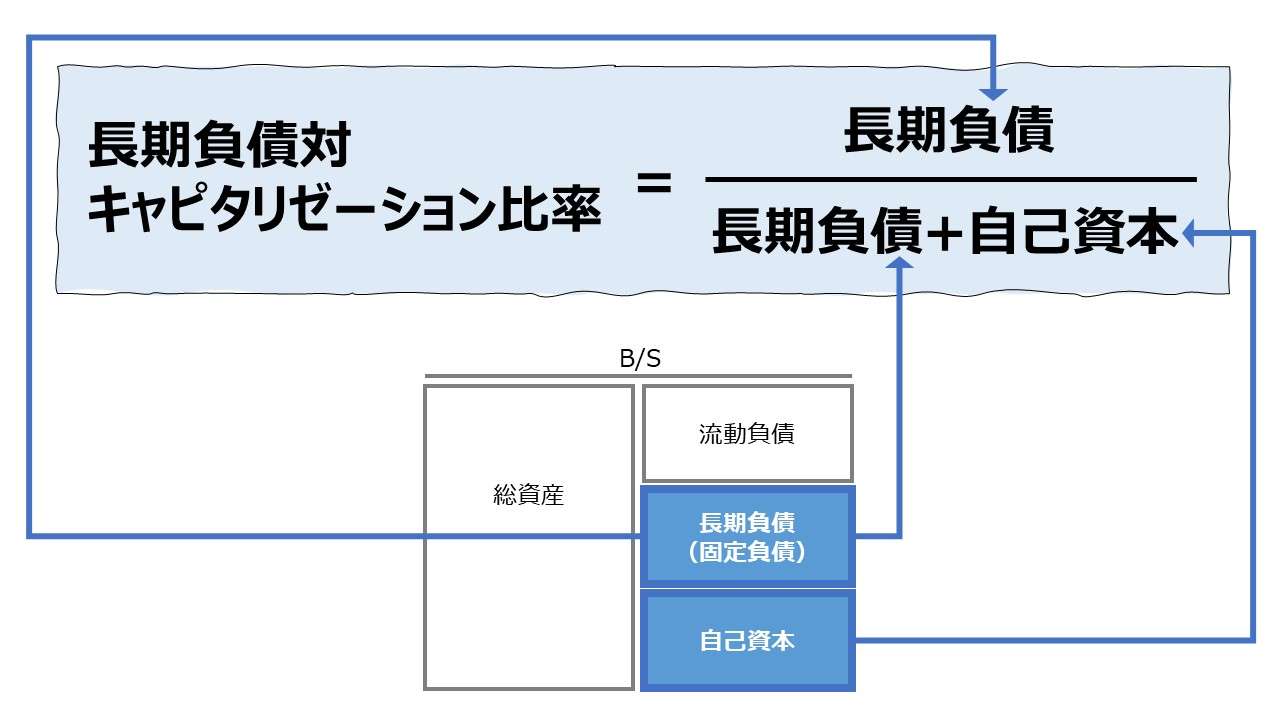

長期負債対キャピタリゼーション比率は、長期負債額を外部調達額(長期負債+自己資本)で割り算して求める。外部調達額に占める長期負債額の相対的大きさを示す。資金調達規模に占める長期負債の割合の大小から企業の長期負債の返済能力を見る指標で、「健全性分析」指標のひとつである。

単位は外部調達額に占める割合(構成比率)を百分率で表すのが一般的であるから、「%」が用いられる。

\( \displaystyle \bf 長期負債対キャピタリゼーション比率=\frac{長期負債}{長期負債+自己資本} \)

例

長期負債 80

自己資本 120

\( \displaystyle \bf 長期負債対キャピタリゼーション比率 = \frac{80}{80+120} = 40\% \)

- 長期負債:弁済までに1年以上の期間を有する負債。固定負債。

- 自己資本:企業の所有者である株主から出資された資金。資本金や資本剰余金、利益剰余金など。

定義と意味

長期負債対キャピタリゼーション比率は、経営の基礎を形成する長期性資金調達の外部依存度を表すものである。

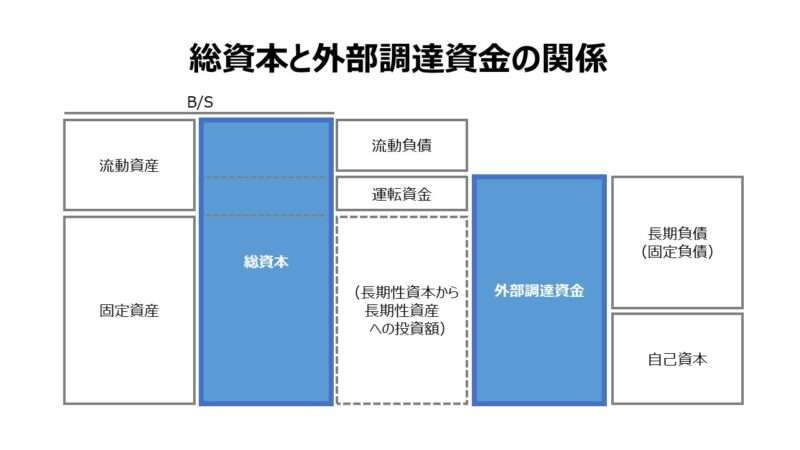

総資本(=総資産)に占める長期負債の割合を用いた方が分かりやすいという意見もあるが、ここは外部調達資金を厳格に定義して使用していきたい。

- 総資本(=総資産):流動負債+外部調達資金

- 外部調達資金:運転資金+長期性資本から長期性資産への投資額

- 運転資金:流動資産 - 流動負債

- 長期負債:外部調達資金の内、債権者から調達した額

- 自己資本:外部調達資金の内、株主から調達した額

- 外部調達資金:運転資金+長期性資本から長期性資産への投資額

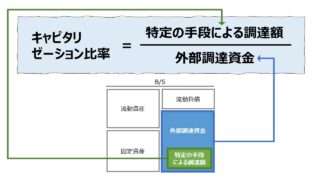

「キャピタリゼーション」とは、「資本化」のことを指し、事業会社から見れば外部資金の調達を意味する。

「キャピタリゼーション比率」(資本化率、資本化比率)とは、長期資金の調達手段ごとの調達総額に占める構成比率のことを指す。

よって、「長期負債対キャピタリゼーション比率」は、主にデッドファイナンスによって資金調達した割合を意味し、エクイティファイナンスなどその他の手段で調達した資本とのバランスを測定する財務指標となる。

同業他社に比べて有利子負債を借り過ぎていないか、あとどれくらい負債調達の余力があるかを評価する。

企業の長期負債の返済能力を測り、円建て債券の適債基準のひとつとして、多くの格付け機関が採用する財務指標のひとつである。

類似指標との相違

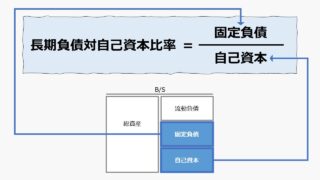

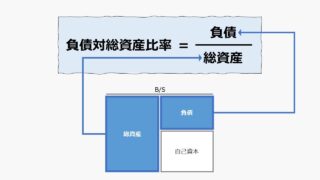

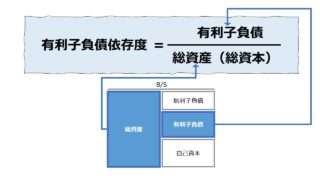

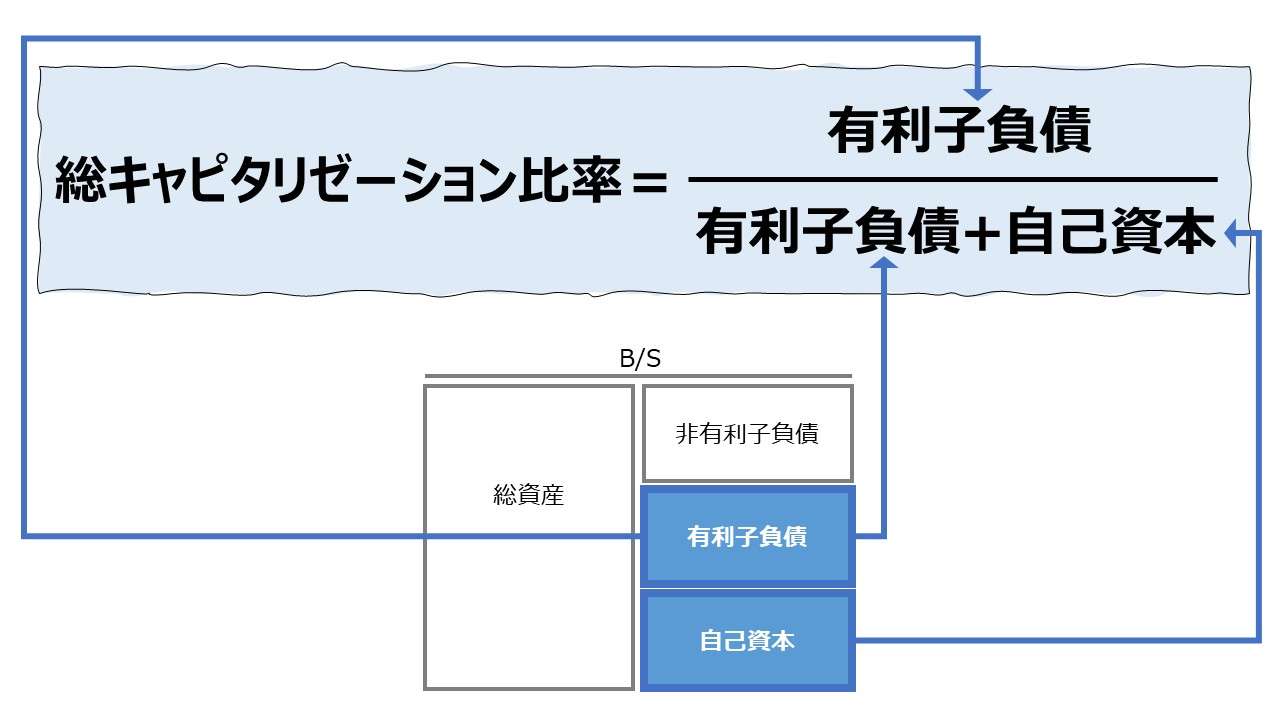

長期負債対キャピタリゼーション比率に類似の指標として、長期負債対自己資本比率、負債対総資産比率、有利子負債依存度、総キャピタリゼーション比率などがある。

\( \displaystyle \bf 長期負債対自己資本比率=\frac{(総負債 – 流動負債)}{自己資本} = \frac{長期負債}{自己資本} \)

\( \displaystyle \bf 負債対総資産比率=\frac{(流動負債+固定負債)}{総資産} \)

\( \displaystyle \bf 有利子負債依存度 = \frac{有利子負債}{総資産} \)

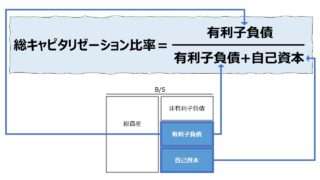

\( \displaystyle \bf 総キャピタリゼーション比率=\frac{有利子負債}{受取手形割引高+有利子負債+自己資本} \)

「長期負債対自己資本比率」とは、計算要素が全く同じであるため、企業間の相対比較の分析結果は同一となる。

「負債対総資産比率」との違いは、こちらの指標が分子分母共に流動負債を含むことである。分子分母に同額の流動負債額が混入するだけでなので、企業間の相対比較の分析結果が長期負債対キャピタリゼーション比率とまるで方向違いになる心配はない。

「有利子負債依存度」との違いは、長期負債と有利子負債の定義が異なる点が大きい。長期負債には流動負債が含まれないが、有利子負債には短期借入金が含まれ、長期性の非有利子負債(退職給付引当金等)が除かれる。

「総キャピタリゼーション比率」との違いは、主に「有利子負債依存度」と同様に負債の範囲に表れる。

運転資金中の借入額が相対的に大きかったり、非有利子負債への依存度が高い場合は、往々にして、「長期負債対キャピタリゼーション比率」と「有利子負債依存度」とで異なる分析結果を導くことがある。

解釈と使用法

使用される場面によって、絶対評価か相対評価の違いがあり、一概に目安となる数値を提示することは難しい。

この計数の成り立ちから、外部資金調達に占める長期負債の割合を表示するものであることは明らかになっていることから、

という傾向にあることは分かっている。

とはいえ、「長期負債対キャピタリゼーション比率」の水準は、採用されているビジネスモデルに大きく影響される。

業界ごとの利益水準はもとより、その業界に課せられている最適資本構成(負債と自己資本の理想的な構成割合)も様々であることから、一応、業種ごとの平均値をとりあえずのベンチマーク指標とすることの意義は大きいといえる。

2021年度『法人企業統計』から、長期負債対キャピタリゼーション比率の概算値を算出した。

| コード | 業種 | 長期負債対 キャピタリ ゼーション 比率(%) | 長期負債対 自己資本比率(%) | 総資本 長期負債比率(%) |

|---|---|---|---|---|

| 124 | 業務用機械器具製造業 | 22.0 | 28.2 | 15.2 |

| 154 | はん用機械器具製造業 | 22.4 | 28.8 | 15.5 |

| 145 | 情報通信機械器具製造業 | 23.6 | 30.9 | 15.5 |

| 123 | 自動車・同附属品製造業 | 23.6 | 30.9 | 17.0 |

| 106 | 鉱業、採石業、砂利採取業 | 24.8 | 33.0 | 21.7 |

| 138 | 広告業 | 25.0 | 33.3 | 14.5 |

| 115 | 化学工業 | 25.4 | 34.1 | 18.9 |

| 146 | 輸送用機械器具製造業(集約) | 25.4 | 34.1 | 17.9 |

| 122 | 電気機械器具製造業 | 27.0 | 37.0 | 16.9 |

| 126 | その他の製造業 | 27.4 | 37.8 | 19.9 |

| 121 | 生産用機械器具製造業 | 28.2 | 39.2 | 18.9 |

| 108 | 製造業 | 28.4 | 39.8 | 19.6 |

| 117 | 窯業・土石製品製造業 | 28.8 | 40.5 | 21.1 |

| 160 | 職業紹介・労働者派遣業 | 29.7 | 42.2 | 19.3 |

| 114 | 印刷・同関連業 | 30.3 | 43.5 | 23.1 |

| 120 | 金属製品製造業 | 31.3 | 45.5 | 23.7 |

| 127 | 卸売業 | 33.8 | 51.0 | 19.0 |

| 107 | 建設業 | 34.5 | 52.7 | 22.2 |

| 142 | 情報通信業 | 34.9 | 53.5 | 23.7 |

| 116 | 石油製品・石炭製品製造業 | 35.2 | 54.4 | 17.2 |

| 119 | 非鉄金属製造業 | 35.4 | 54.7 | 21.1 |

| 159 | その他の学術研究、専門・技術サービス業 | 35.5 | 55.1 | 25.2 |

| 113 | パルプ・紙・紙加工品製造業 | 35.6 | 55.3 | 23.2 |

| 109 | 食料品製造業 | 35.7 | 55.5 | 23.6 |

| 129 | 卸売業・小売業(集約) | 35.8 | 55.8 | 21.3 |

| 143 | その他のサービス業 | 37.3 | 59.5 | 28.8 |

| 128 | 小売業 | 38.8 | 63.4 | 25.1 |

| 118 | 鉄鋼業 | 40.8 | 69.1 | 27.8 |

| 136 | ガス・熱供給・水道業 | 41.0 | 69.6 | 32.5 |

| 112 | 木材・木製品製造業 | 41.5 | 70.9 | 27.1 |

| 161 | 学術研究、専門・技術サービス業(集約) | 42.1 | 72.6 | 33.6 |

| 110 | 繊維工業 | 42.1 | 72.7 | 31.3 |

| 104 | 全産業(除く金融保険業) | 42.9 | 75.2 | 30.5 |

| 153 | 教育、学習支援業 | 43.0 | 75.5 | 30.9 |

| 158 | 純粋持株会社 | 43.7 | 77.7 | 36.1 |

| 137 | サービス業(集約) | 46.3 | 86.3 | 36.2 |

| 125 | その他の輸送用機械器具製造業 | 47.9 | 92.1 | 27.6 |

| 144 | 非製造業 | 48.0 | 92.3 | 34.4 |

| 151 | その他の物品賃貸業 | 54.8 | 121.4 | 33.4 |

| 103 | 漁業 | 55.0 | 122.1 | 35.7 |

| 131 | 陸運業 | 56.2 | 128.4 | 44.3 |

| 134 | 運輸業、郵便業(集約) | 57.3 | 133.9 | 44.6 |

| 132 | 水運業 | 57.8 | 136.7 | 44.4 |

| 133 | その他の運輸業 | 59.9 | 149.1 | 45.5 |

| 130 | 不動産業 | 60.8 | 155.3 | 51.5 |

| 140 | 生活関連サービス業 | 62.5 | 166.5 | 41.9 |

| 155 | 不動産業、物品賃貸業(集約) | 62.8 | 169.0 | 49.6 |

| 152 | 医療、福祉業 | 65.7 | 191.8 | 47.7 |

| 148 | 飲食サービス業 | 66.7 | 200.7 | 48.7 |

| 157 | 生活関連サービス業、娯楽業(集約) | 66.8 | 201.3 | 50.3 |

| 141 | 娯楽業 | 70.1 | 235.0 | 58.3 |

| 156 | 宿泊業、飲食サービス業(集約) | 71.6 | 252.6 | 52.8 |

| 149 | 物品賃貸業(集約) | 72.4 | 262.8 | 43.2 |

| 105 | 農林水産業(集約) | 72.8 | 268.2 | 51.9 |

| 135 | 電気業 | 74.1 | 285.6 | 55.0 |

| 150 | リース業 | 74.2 | 287.4 | 44.2 |

| 101 | 農業、林業 | 76.9 | 332.5 | 56.1 |

| 139 | 宿泊業 | 82.7 | 476.5 | 62.4 |

全く同じ計算要素を用いている「長期負債対キャピタリゼーション比率」と「長期負債対自己資本比率」とで順位相関がずれることはない。

比較のため併記した「総資本長期負債比率」では、流動負債(短期借入金含む)の活用度の際の分だけ順位を変動させる。

例えば、「小売業」は、同じ流通業といっても「卸売業」に比べて、店舗などの土地建物への投資枠を多く確保する必要があり、長期負債の比率が相対的に大きいので、このランキングではより下方に位置する。

ところで、上記ランキングの中では、「小売業」のひとつ上の順位の「その他のサービス業」とひとつ下の順位の「鉄鋼業」と総資本長期負債比率の大小で比較すると、「小売業」の値が最小となる。

これは、小売業が仕入債務や短期借入金といった運転資金サイクルの中での負債への依存度が高いことと整合的である。

できれば、単一の財務指標だけでなく、類似のものも含めて分析すると、複眼的な経営分析が可能になるかもしれない。

シミュレーション

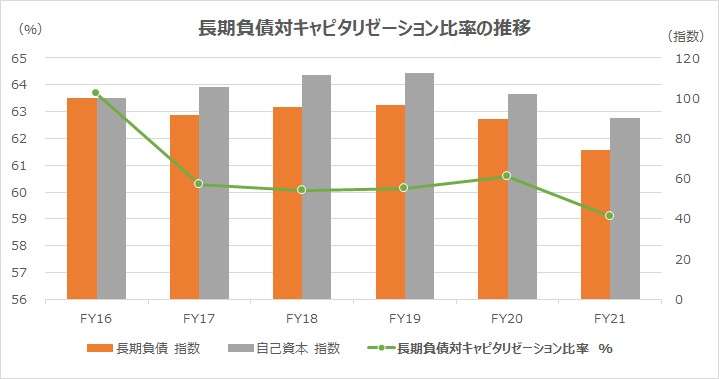

以下に、Excelテンプレートとして、FY16~FY21のリゾートトラストの実績データをサンプルで表示している。

入力欄の青字になっている「期間」「固定負債」「純資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

前章で触れた通り、「宿泊業」は非常に高い長期負債対キャピタリゼーション比率となっている。

資本集約的なインフラ型ビジネスモデルであり、比較的安定収益が見込めるため、外部借入率が高くても負債耐性が強いことが知られている。

リゾートトラストは、会員制ホテル事業の安定度が抜群で、新型コロナ禍の営業停止からの回復が著しく速かった。

それゆえ、業界平均をはるかに下回る長期負債対キャピタリゼーション比率を実現していることになる。

FY21には、長期負債対キャピタリゼーション比率が底を打った形となっているが、これは再び上昇することが予想される。

なぜなら、FY21-22にかけて、新規の開業物件が無く、新規会員権による前受収益(これは長期負債)が減少したこと、新規借入の必要性が下がったことにより、社債・長期借入金の純返済額が増加したことによる。

おそらく、近いうちにFY17以降の平均値60%超に回帰すると思われる。

SUM関数、スパークスライン、絶対参照

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント