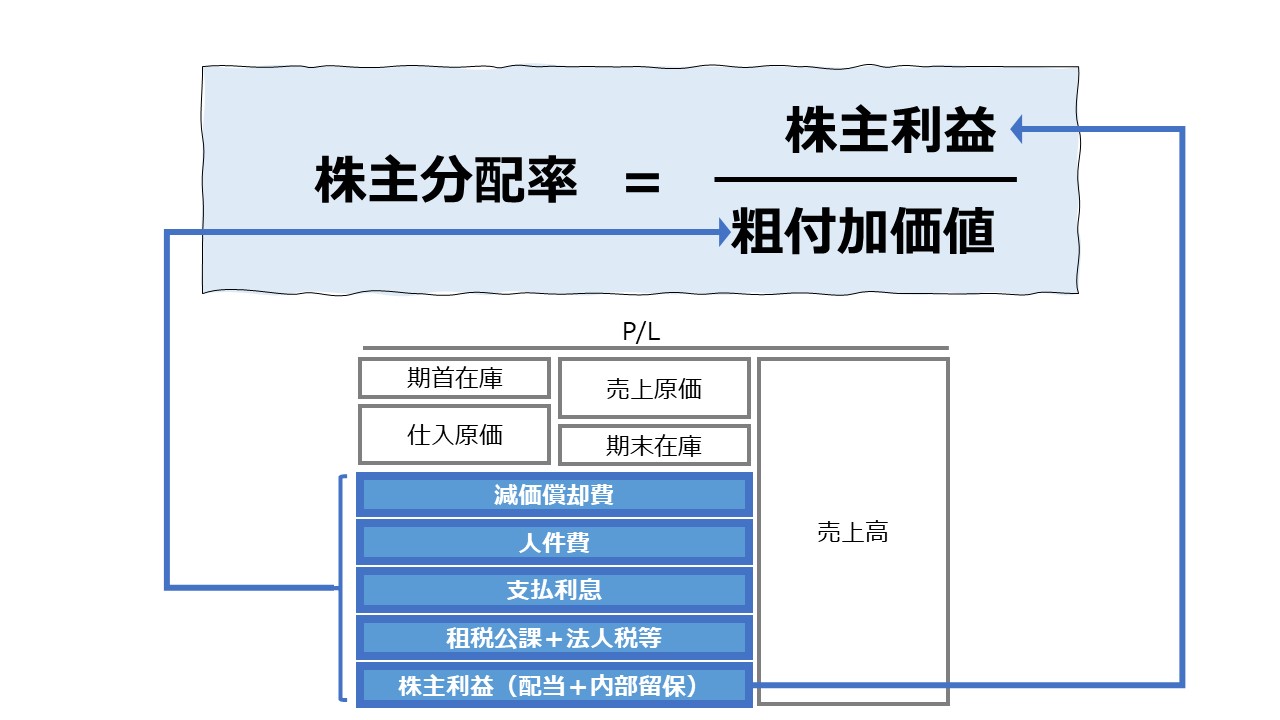

計算式

株主分配率は、自己資本分配率ともいう。

付加価値のうち、株主に帰属する、いわゆる株主利益に割り振られた支出の割合を示す。

付加価値の金額にはそもそも株主利益が含まれている。

マクロ経済学の国民経済計算における 「GDP(GNP)」の計算では、生産(付加価値)、分配(所得)、支出(需要)は、事後的に一致することが知られている(三面等価の法則)。

財務諸表分析(経営分析)における生産性分析・付加価値分析においても同様に、「付加価値」も、その生産者(生産要素)と所得者(分配先)ごとに分けることができる。

粗付加価値を生み出す生産要素のひとつである資本(投下資本)へ生み出された付加価値がどれくらい再配分されるのかを表す指標である。

\( \displaystyle \bf 株主分配率 = \frac{株主利益}{粗付加価値} \)

株主利益は、事業開始のために最初に元手となる資本を出資した投資家(=株主)に対するリターンの額である。

損益計算書(P/L)では、税引後の当期純利益に該当する。

当期純利益の内、配当金として株主に支払うか、内部留保として引き続き事業の拡大のための投資に充てるか、使い道は大別して2つあるが、いずれも帰属する株主の意思決定に委ねられる。

生産性分析/付加価値分析において、株主利益は、内訳として、配当金と内部留保を分けて表示することも多い。

- 株主利益:配当金 + 内部留保

- 粗付加価値:純付加価値 + 減価償却費

なお、自己株式の取得を含む株主還元される額は、自己資本を減額することから、現金配当に準じて扱われる。

定義と意味

株主分配率は、「生産性分析」「Productivity」における主要な指標のひとつである。

一般に、付加価値を用いた生産性分析は、

①生産効率の分析

②付加価値の分配の分析

の2つの体系からなる。

株主分配率は、②の付加価値の分配について、企業活動のために最良の分配がなされているかを分析するために用いられる。

株主(資本主、投資家)の立場からすれば、株主利益は高ければ高いほど嬉しく感じるはずで、株主分配率は高い方が株主にとって好ましいと考えられるかもしれない。

しかし、この素朴な感情からくる判断には2つの問題がある。

① 事業活動(経営活動)において、インプットを上回るアウトプットがあって初めて付加価値が生み出される

② より少ないインプットでより多くのアウトプットを生み出す経営資源に優先的に投資することが最終的に付加価値を最大化する

①の視点から、必要な設備投資や人的投資などに投下する資本を減少させることは、将来の事業が生み出せる付加価値がどんどん少なくなる可能性がある。

②の視点から、資本生産性より労働生産性の方が大きい場合、企業にとって、従業員への人的投資を優先した方が、企業が生み出せる付加価値がより最大化される。

ここから、株主分配率(株主利益が付加価値に占める割合)には、最適な比例関係が付加価値との間に存在することが予期される。

目先の株主分配率(株主利益)を最大化しつつ、付加価値の中長期的な最大化を目指すバランス(均衡点)を探すのがこの分析の最終目的となる。

このことは、以下のジレンマの解を探し当てることである。

投資家(将来の株主)に対して魅力ある投資対象として自社の株式投資を考慮してもらうためには、株主分配率は高ければ高いほど良い。

つまり、現金配当率や自己株式取得を含めた株主還元率を高く維持したり、そもそもの高い投資利回りを示すことができる高ROEの実現など。

一方で、高止まりした株主からの期待利回り(期待リターン)は、投資対象が株主価値を創造するかを吟味する際に用られるハードルレートを上げるため、本来ならばプラスのリターンが見込める投資案件を見送ることになるリスクが発生しやすくなる。

利益率にこだわりすぎると、量的拡大(増収増益)の機会を失うリスクがかえって高くなる。この視点からは、株主分配率は低ければ低いほど最良の投資案件を手掛けやすくなる。

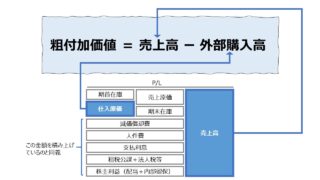

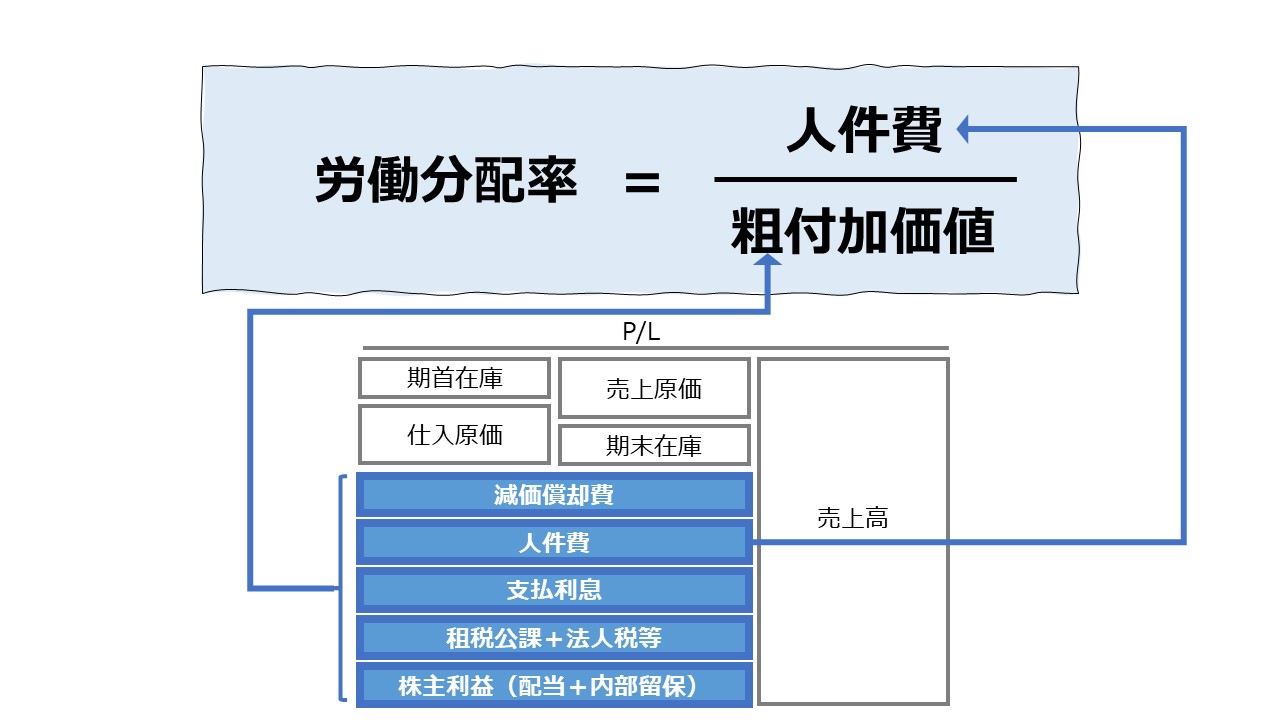

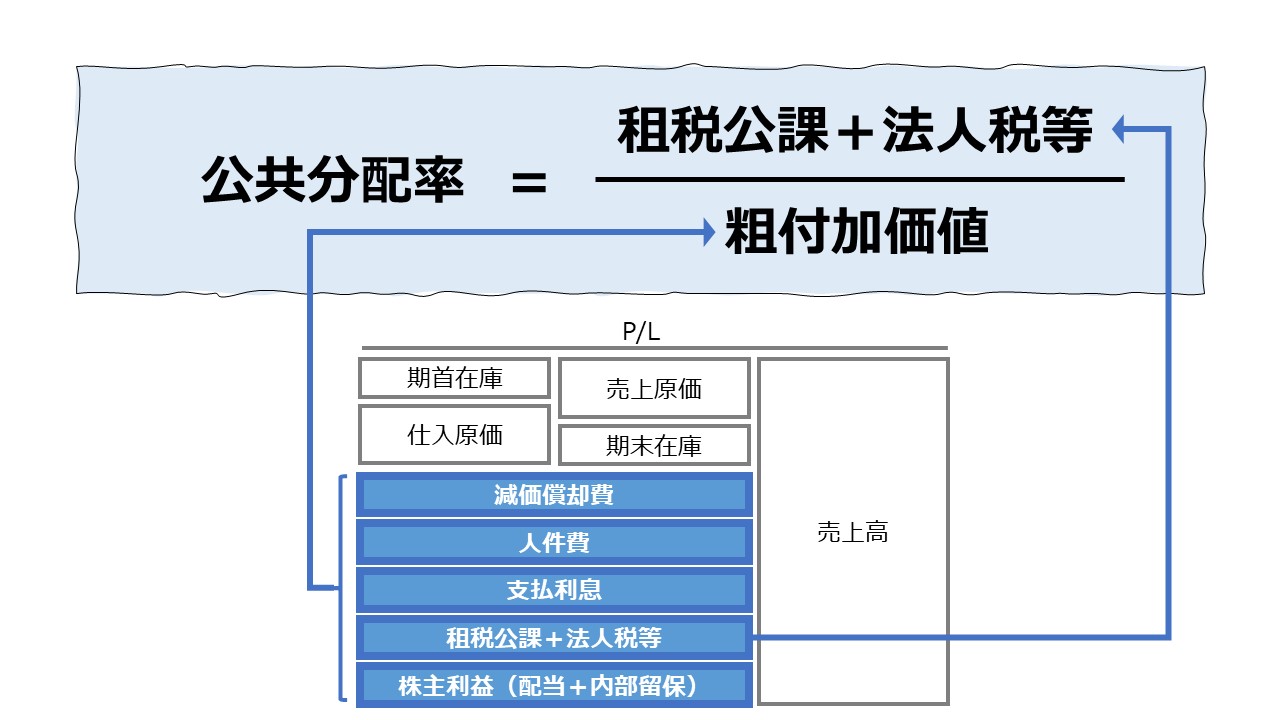

三面等価の法則により、分配先は生産者と一致する。特に、粗付加価値の計算において、加算法(日銀方式)を採用した場合に、構成要素となる勘定科目から、分配対象者が明確になることが多い。

粗付加価値 = 減価償却費 + 人件費 + 賃借料 + 支払利息 + 納税額 + 株主利益(内部留保+配当)

| 科目 | 分配者 |

|---|---|

| 減価償却費 | 設備提供者 |

| 人件費 | 従業員 |

| 賃借料 | 設備貸付者 |

| 支払利息 | 金融機関 |

| 納税額 | 政府 |

| 株主利益 | 投資家 |

※ 企業会計のメカニズムでは、株主利益以外はすべてコストとして、株主利益の控除対象である。つまり、企業会計は株主利益を計算することを目的とした計算機構であるため、生産性分析のための粗付加価値は、財務諸表の数値を活用しながら別途計算する必要が生じるわけである。

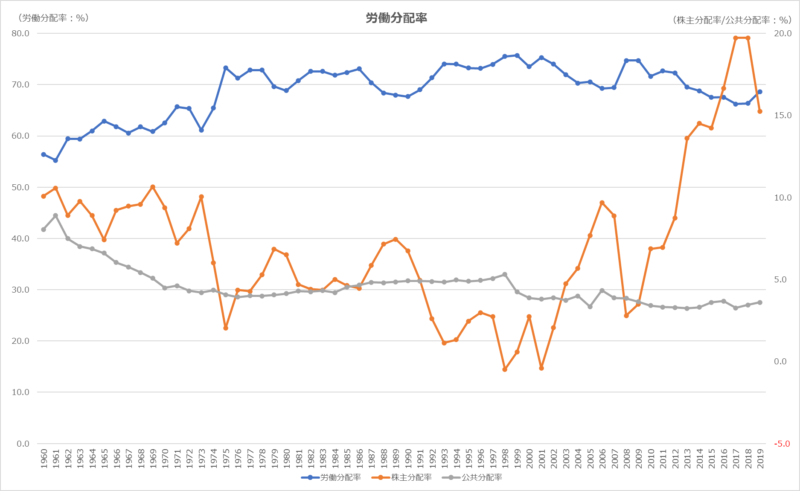

ここで、時系列で資本集約度を分析してみる。下記グラフは、全産業(金融業、保険業を除く)の1960年以降の労働分配率、株主分配率、公共分配率の推移である。

労働分配率は左軸、株主分配率と公共分配率は右軸のメモリで推移を追っていただきたい。

株主分配率は、リーマンショック以後、加速的に急拡大している。配当金と内部留保のいずれも、2000年代初頭の約5倍になっている。

これは、アベノミクスにより海外投資家を日本の資本市場に呼び込むため、株主還元を強化する政策、ROE経営が声高に叫ばれるようになったこと、日本企業が将来の事業のための有望な投資先を見つけることができずに、内部留保を蓄積させていること、などが主要因として議論されていることと結びつけることができる。

解釈と使用法

適切な株主分配率を探り当てる方法のひとつに、他指標と組み合わせるものがある。

\( \displaystyle \bf 株主分配率 = \frac{株主利益}{粗付加価値} \)

\( \displaystyle \bf 株主分配率 = \frac{株主利益}{使用総資本} \times \frac{使用総資本}{粗付加価値} \)

\( \displaystyle \bf 株主分配率 = \frac{株主利益}{使用総資本} \times \frac{1}{ \left(\frac{粗付加価値}{使用総資本} \right) }\)

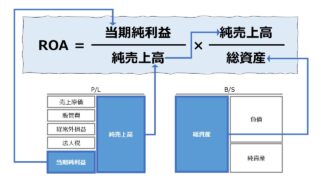

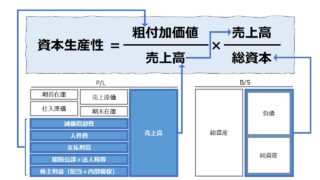

\( \displaystyle \bf 株主分配率 = ROA \times \frac{1}{資本生産性}\)

この式展開から、直接的には以下の2つのことが分かる。

① 株主分配率を上げるためには、ROAを上げる

② 株主分配率を上げるためには、資本生産性を下げる

上記②について、他の変数が不変の場合には、同時に資本生産性を下げないと、株主分配率を高めることはできない。

これは、逆説的に言うと、資本生産性を下げずに株主分配率を上げる(ROEを高めるための施策をイメージしてほしい)には、以下の方法があるということを意味する。

A)現在の資本生産性を一時的に下げる(犠牲にする)ことで、将来のための設備投資・人的投資を拡大し、将来の資本生産性の向上を果たす

B)労働生産性や一人当たり利益を向上させることで付加価値を増進させ、株主分配率を上げる

C)資本集約度を下げて、投下資本を減らす代わりに労働投入量を増やす

いずれにせよ、株主分配率と資本生産性の両立は、中長期的な施策が必要であることは間違いない。

株主分配率と資本生産性は、反比例の関係にあるため(株主分配率をROAと資本生産性に展開した式を参照)、株主分配率の単独の数値だけの増減を取り出して議論することはできない。

| 株主分配率 | ROA | 資本生産性 | 解釈 |

|---|---|---|---|

| ↑ | ↑ | ↓ | ROAの向上が資本生産性を犠牲にする |

| ↑ | ↓ | ↑ | ROAの低下率より労働生産性の下落の方が上回っている |

| ↓ | ↑ | ↓ | ROAの向上より労働生産性の向上の方が上回っている |

| ↓ | ↓ | ↑ | ROAの低下が資本生産性の上昇を通じて株主分配率を低下 |

これに、付加価値に対する資本生産性と労働生産性の関係を考慮すると、

| 付加価値 | 労働生産性 | 資本生産性 | 解釈 |

|---|---|---|---|

| ↑ | ↑ | ↑ | 労働と資本の生産性が共に上昇して付加価値の増加に貢献 |

| ↑ | ↑ | ↓ | 労働生産性の伸びが付加価値の増加に貢献 |

| ↑ | ↓ | ↑ | 資本生産性の伸びが付加価値の増加に貢献 |

| ↑ | ↓ | ↓ | 労働と資本の生産性が共に低下したが資源投入量が増加 |

| ↓ | ↑ | ↑ | 労働と資本の生産性が共に上昇したが資源投入量が減少 |

| ↓ | ↑ | ↓ | 労働生産性の伸びが資本生産性の下落を下回る |

| ↓ | ↓ | ↑ | 労働生産性の低下が資本生産性の上昇を上回る |

| ↓ | ↓ | ↓ | 労働と資本の生産性が共に低下して付加価値を減少させる |

株主分配率が前年基準や業界平均といったベンチマークと比べて減少した場合、

逆に、株主分配率がベンチマークとする値から増加した場合、

シミュレーション

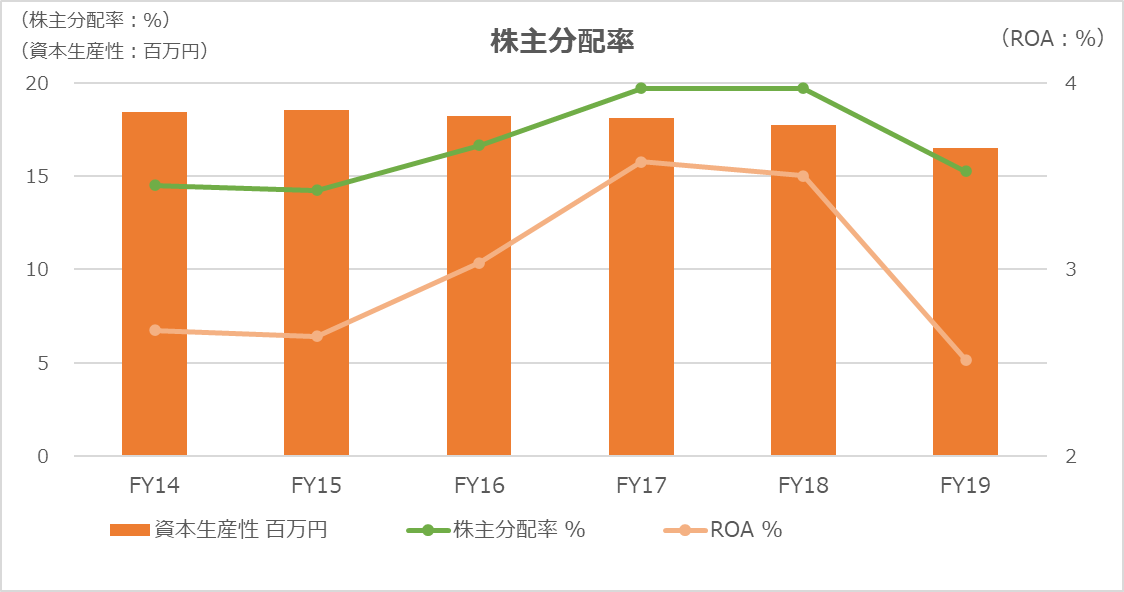

以下に、Excelテンプレートとして、FY14~FY19の法人企業統計からの実績データをサンプルで表示している。母集団は、金融業、保険業以外の全業種・全企業規模の約280万社である。

入力欄の青字になっている「期間」「付加価値」「配当金」「内部留保」「総資本(当期末)」「総資本(前期末)」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

「株主分配率」は、FY17・FY18をピークに増減している。

これは、資本生産性が断続的に低迷状態にある中、ROAの上下変動によるものである。

すなわち、株主分配率は、その時々のROAの変化の影響を強く受ける。年度単位の利益率の変化が株主に対する資本リターンを決定する傾向が強いことが分かる。

なお、同様の分析は、ひとつの企業内でも実施可能である。

上記で法人企業統計を使用したのは、粗付加価値の算出を加算方式で行う場合、正確な費用項目を外部開示用の財務資料から抽出することができないからである。

言い換えれば、内部管理用として、自社または関連会社の財務資料が入手できれば、同様の分析は可能になる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント