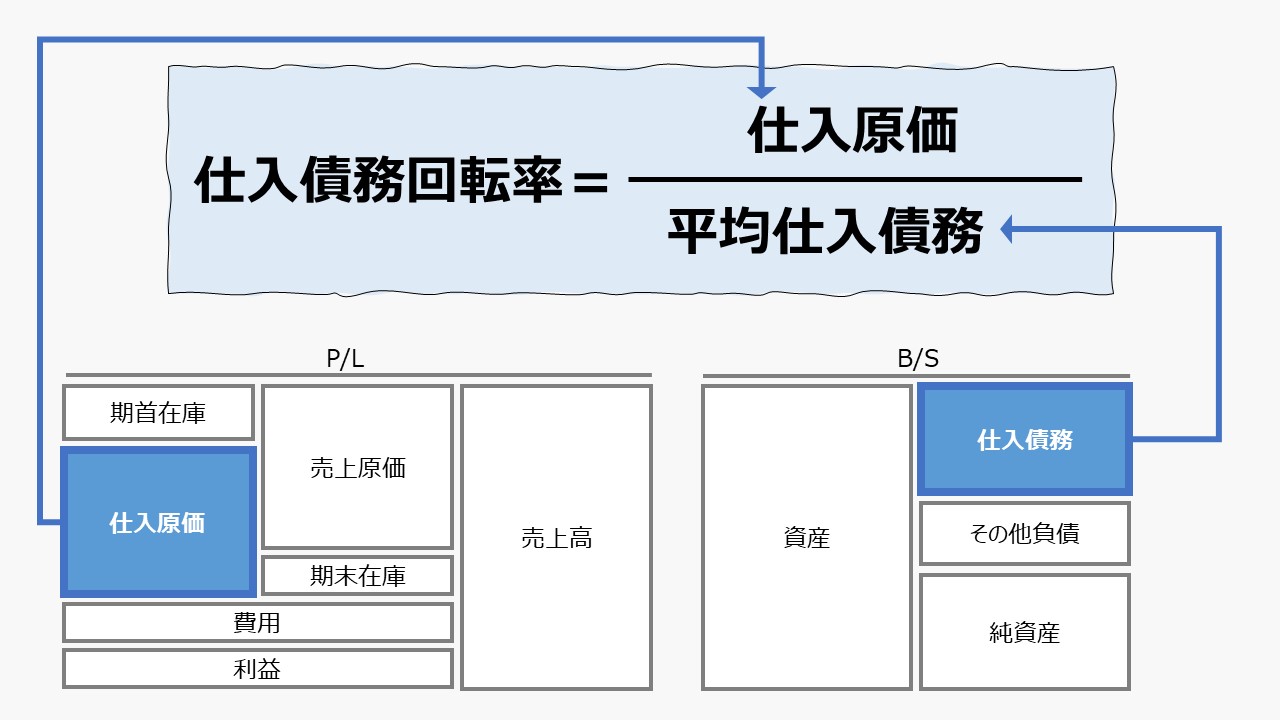

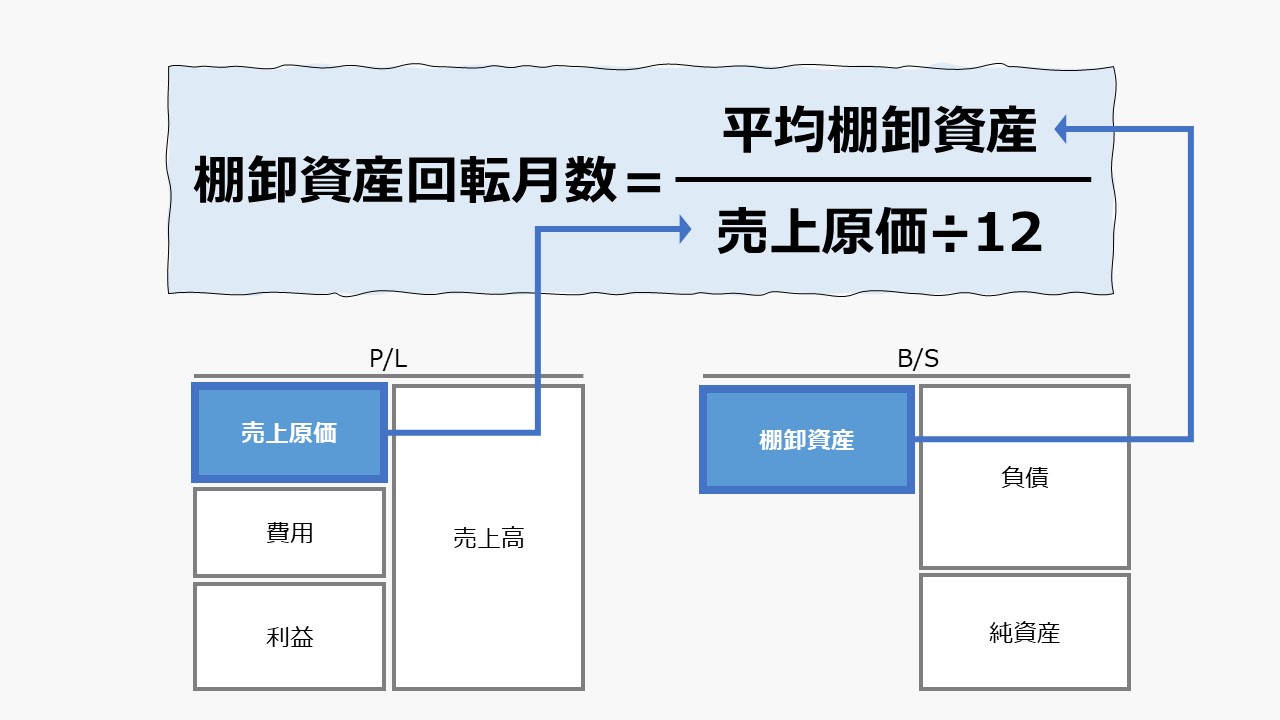

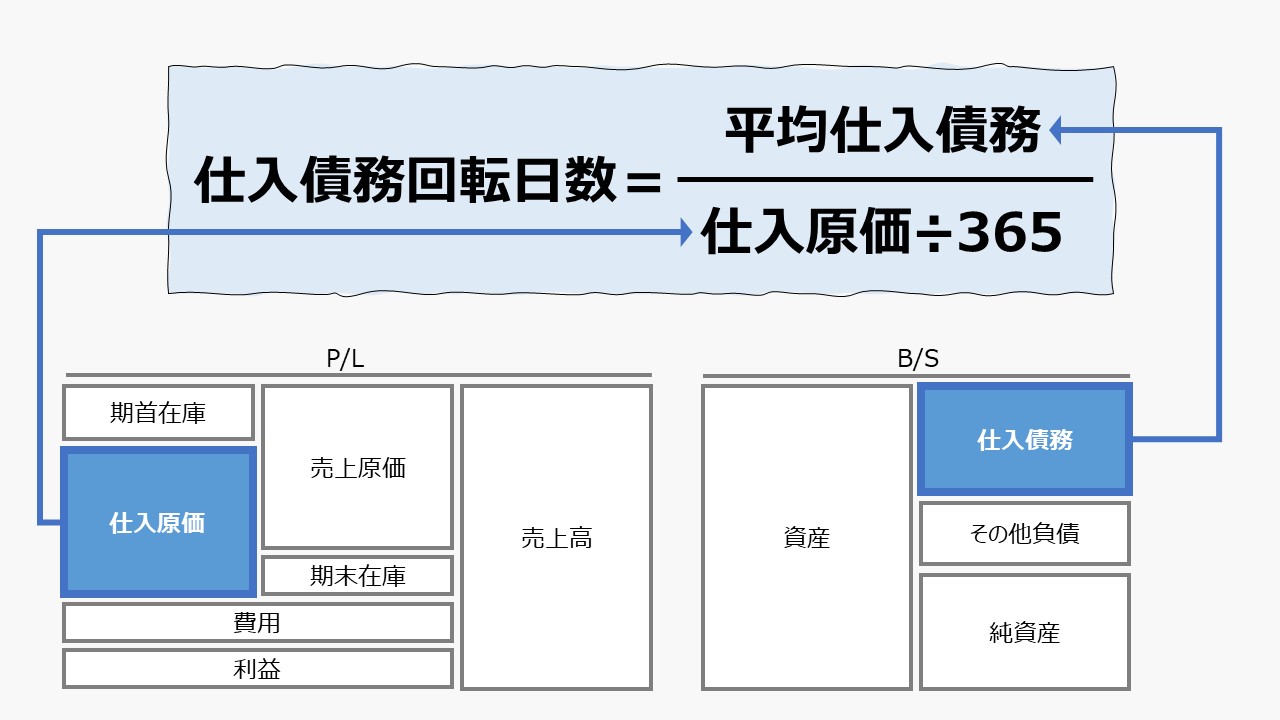

計算式

仕入債務回転率は、仕入債務の支払・決済スピードを表す指標である。

この指標の単位は「倍(率)」(turnonver)で、1年間の信用仕入高(掛け、つけ払いで仕入れた金額)が仕入債務の何倍に相当するかを表す。

\( \displaystyle \bf 仕入債務回転率= \frac{信用仕入高}{平均仕入債務} \)

P/L項目、ここでは仕入原価が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次仕入原価ならば12倍、単四半期売上原価ならば4倍する。

B/S項目、ここでは棚卸資産には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、仕入原価が単四半期の場合、仕入債務も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

- 仕入高(仕入原価):売るための商品や売るための製品の原材料を購入するのにかかった費用

- 仕入債務:商品やサービスを購入して、未払となっている金額。買掛金や支払手形などの総称

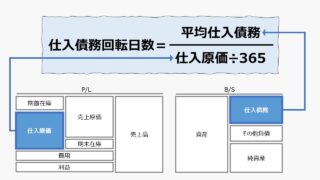

なお、分子分母をひっくり返して、365を掛けると、仕入債務回転日数となる。

定義と意味

仕入債務回転率は、「効率性分析」「Activity Ratio」の代表的なもののひとつである。

この値が大きくなるにつれて、より少ない元手(仕入債務の決済代金)で、より多くの仕入ができていることを意味する。

一見よさそうに見えるが、このことは、仕入れ代金に比べて、支払を先伸ばしている(繰り延べている)金額が小さいことを意味する。

資金繰りの観点では、支払はなるべく少なく・遅くすると、キャッシュアウトを小さくできるので、この指標がより小さくなることが、企業の資金繰り上は有利になる。

仕入債務回転率がちょうど1倍ならば、仕入原価、すなわち購入代金を現金で支払うまでに1年かけていることを意味する。2倍ならば、半年で現金決済していることになる。

実際の個々の購入代金の決済期間はまちまちである。個別の仕入債務ごとに決済までの期間を算出して、仕入債務で加重平均しても理論上は同じ値になる。

ただし、技術的には、年平均残高(平残)を用いる点が計算結果に影響するため完全には一致しないが、傾向としては大体同じになる。

解釈と使用法

仕入債務回転率を高めることは、仕入債務が現金決済されるまでにかかる期間を短くすることになる。現金決済されるまでの期間が短くなると、運転資本の額は減ってしまうことになる。

運転資本の額が減ってしまうと、その分、現金同等物が減るので、資金繰りがきつくなってしまう。

経営者目線でこの指標を使用する場合は、単に売上高の増加(増収)に対応する売上原価が増えた比率だけ注目するのではなく、その売上原価の元となる仕入原価の現金支払いの期間が、売上代金の顧客からの回収より相対的に長くなるように管理する必要がある。

仕入代金の決済期間 > 販売代金の回収期間

この式が成り立つということは、常に、販売代金ですべての決済代金を賄うことができていることを意味する。この場合、企業は、運転資金を企業外部から資金調達する必要がなくなる。

すなわち、有利子負債などの返済義務がなく、安心して経営できるようになる。

残念ながら、仕入債務回転率は小さければ小さいほどいい、という単純なものではない。なぜなら、極限まで仕入債務回転率を小さくすることは、仕入先に対して、支払を渋ることを意味する。仮に、仕入先(サプライヤー)の企業規模が小さいと、下請法の制限を受けやすくなるし、そもそも、支払を渋る売り先への供給はどのサプライヤーも望ましいとは思わない。

サプライヤーとの信頼関係の醸造のために、ある一定程度の規律をもって支払期間を定めることが必要になる。

なお、冒頭の計算式の分子に、売上高を用いる方法と、仕入高を用いる方法が並立している。

筆者は、売上高を使用する流派だが、この式を利用する際には、分子に相当する要素を事前に確認しておく必要がある。

売上高を使う利点は、

仕入代金の決済期間 > 販売代金の回収期間

の不等式において、左辺右辺共に同じ売上高を基準に比べられることである。

逆に、売上高を使う際のデメリットは、仕入高との間に粗利(マージン)が存在することである。粗利率が大きく変動するような商材の場合、計算される仕入債務回転率が粗利率の変動に左右されることになるからである。

分かりやすさを採るか、厳格な正確性を採るかである。

以下では、あえて単純化して、仕入債務の決済スピードが資金繰りに与える影響だけに着目することで、指標の大小を評価するならば、

逆に、仕入債務回転率の値が小さくなるということは、分子の仕入高と比べて相対的に、分母の仕入債務の現金決済までにかかる期間が長くなっていることを意味する。

なお、売上高ではなく、仕入原価を採用した場合、厳密にどういう定義の仕入原価を採用するかに選択肢が複数存在する。

- 売上原価

- 仕入原価

- 信用取引に基づく仕入原価

公表用財務諸表のひとつである損益計算書(P/L)で見つけやすいのが「売上原価」で、次に「仕入原価」である。「信用取引に基づく仕入原価」は、仕入高のうち、買掛金や支払手形を使って仕入れた分だけを抽出したものである。

企業外部の者が、分析する場合には、1から順に利用しやすい項目になる。分析対象企業の過去実績や業界平均や競合他社との比較可能性を考慮していれば、上記1~3の選択肢は、それほど気にするほどではないかもしれない。

シミュレーション

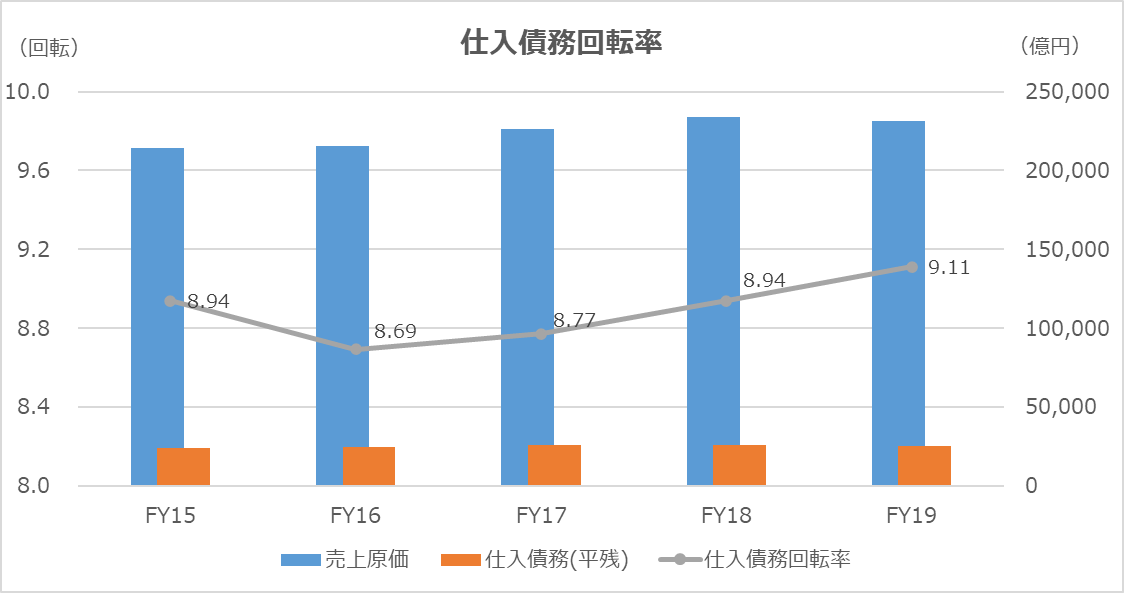

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「売上原価」「仕入債務」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車のP/Lは、製商品にかかる売上原価と金融費用を区分表示しているため、製商品にかかる売上原価のみを抽出した。仕入債務の金額は、期首期末の平均残高を用いている。

トヨタ自動車は、約9倍と一般的に良い水準といわれている10倍を下回っている。トヨタの購買力と信用度が高いことの証左かもしれない。

ただし、時系列推移からは、年々大きくなっており、運転資本に対する資金効率が悪くなっていく傾向にあるといえる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント