定義と意味

キャピタリゼーション(Capitalization)とは

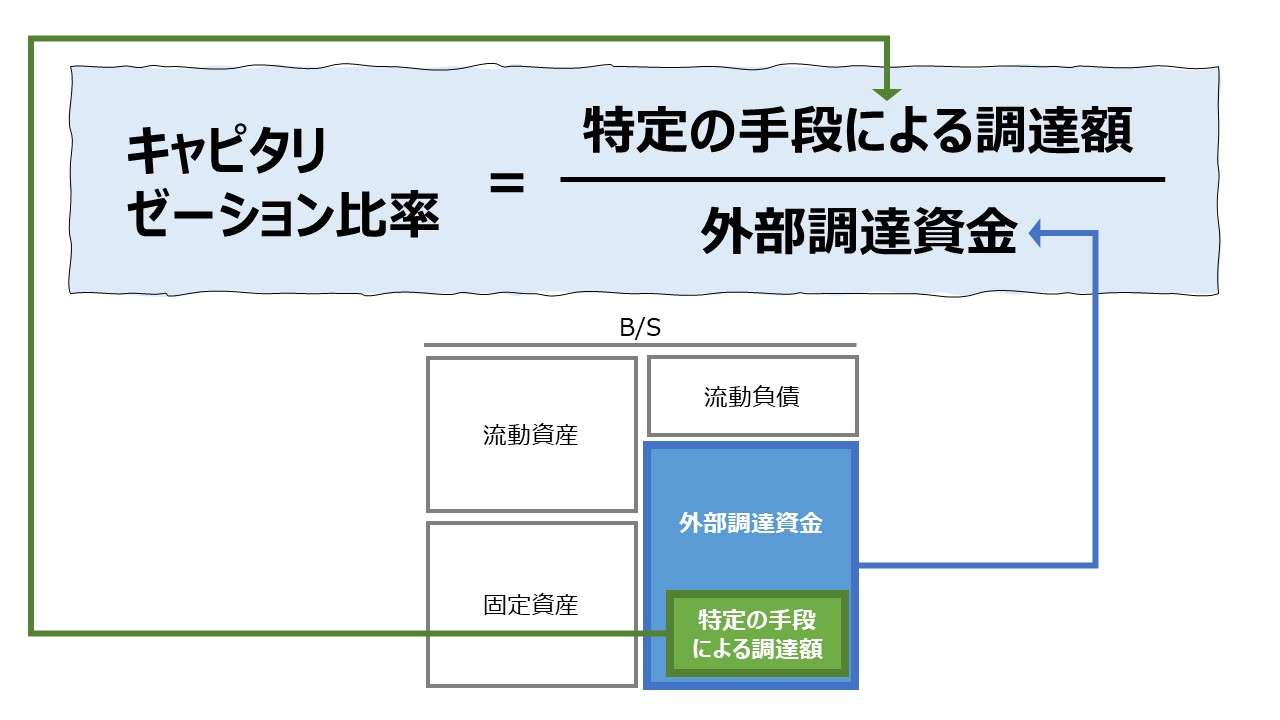

「キャピタリゼーション」とは、「資本化」のことで、事業会社から見れば外部資金の調達をすることを指す。

ここで言う外部資金調達とは、エクイティ・ファイナンスとデッド・ファイナンスの双方を含む。具体的には、増資(普通株式、優先株式等)、長期借入金、社債発行(SB、CB等)である。

ここで注意すべきものが流動負債や短期借入金である。

「資本化」と名乗っている以上、長期資金として企業活動を支えるべきお金を指して表現したものである。なので、いわゆる運転資本(運転資金)の円滑化、すなわち過不足の調整のために一時的に借り入れたり返済されるものは、厳密にはここでいう資本には含めないのが一般的である。

とはいえ、短期借入金等は、有利子負債として支払利息と借入元本の返済義務のプレッシャーが重く企業財務にのしかかってくるため、本稿で整理するキャピタリゼーション比率に分類される各種指標に、計算式上、含まれることがある。

その場合でも、考慮するべき順序は、「短期有利子負債」から優先して、その次に「その他の流動負債」が来る可能性があるかもしれないと構えておいて差し支えない。

キャピタリゼーション比率(Capitalization Ratio)

「キャピタリゼーション比率」(資本化率、資本化比率)とは、長期資金の調達手段ごとの調達総額に占める構成比率のことを指す。

具体的には、長期負債(社債や長期借入金など)、普通株式、優先株式の3通りの方法で外部資金を調達している企業ならば、

\( \displaystyle \bf 長期負債対キャピタリゼーション比率 = \frac{長期負債}{長期負債+普通株式+優先株式} \)

\( \displaystyle \bf 普通株式対キャピタリゼーション比率 = \frac{普通株式}{長期負債+普通株式+優先株式} \)

\( \displaystyle \bf 優先株式対キャピタリゼーション比率 = \frac{優先株式}{長期負債+普通株式+優先株式} \)

と計算される。

キャピタリゼーション比率の計算上のあれこれ

ここで、短期有利子負債やその他の流動負債も一緒に考慮するべき事情があれば、次のように計算・表示されることもある。

\( \displaystyle \bf 有利子負債対キャピタリゼーション比率 = \frac{短期有利子負債+長期有利子負債}{有利子負債+普通株式+優先株式} \)

\( \displaystyle \bf 負債対キャピタリゼーション比率 = \frac{負債総額}{総資産} \)

上式の分母に持ってくる数字の在り方について考える。通常、キャピタリゼーション比率を分析するタイミングは、例えば長期債を起債するとか、増資を検討する時点である。

それゆえ、「普通株式」「優先株式」と記載してある項目は、そういう名目で増資した際に調達可能な金額として扱うことになる。

簿記の表示ルール的には、その内いくらかが資本金、資本剰余金、その他の剰余金などに区分されて計上されることになる。

「負債対キャピタリゼーション比率」にまで、分析対象を広げてしまうと、分子分母の関係性を一定に保つよう工夫する必要性がますます重くなっていく。

負債概念を総負債にまで広げた場合、運転資本(運転資金)として日々回転しているお金の総量を相手にせざるを得ず、自ずとそういう性質のお金は恒常的に企業財務が管理しているお金の総量で比較検討するのが妥当となる。

であれば、起債や増資で調達した外部資金によって営まれた企業活動が生み出した内部留保を含めた自己資本の数字を分母にする方が適切になる。

これにより、キャピタリゼーション比率の計算式における分母が、「外部資金の調達額」から、現在企業が運用している資本も含めた「総資本」、すなわち「総負債」または「有利子負債」と「自己資本」の合計として集計するのが適切になる。

こういう理屈から、レバレッジ指標、特にキャピタリゼーション比率系の計算式の分母に、無遠慮に「自己資本」とか「総資産(総資本)」と名乗る項目の方が座りがよくなり、「(長期性の)資本調達額」という原義から離れて選ばれることになる。

キャピタリゼーション比率の計算目的

分子分母の組み合わせが複数存在するが、そうしたキャピタリゼーション比率の計算目的はたった一つだけであると断言しても過言ではないだろう。

それは、最適資本構成(optimal capital structure, optimal leverage)を探し当てるためのヒントを提供することである。

結論から言うと、残念ながらどの組み合わせのキャピタリゼーション比率の数値を持ってきても、それ自体が望ましい最適資本構成を表すものかどうかは分からない。

「最適資本構成とは何か?」という命題で一冊の本が書けるほどの重要な概念なので、ここでは、ごく簡単に、「当該企業の資本コストが最少(最小)となる負債と資本の構成」と定義しておく。

「資本コスト」にもいくつもの定義が存在してお互いに妥当性を主張しあっているが、本稿ではその妥当性を論じることなく、強いて言えば、加重平均資本コスト(WACC: Weighted Average Cost of Capital)であるとしておこう。

WACCによる最適資本構成の探し方は、極シンプルである。

負債は、支払利息が税控除される(いわゆる損金扱いになる)ことから、利息のタックスシールド(節税効果)が期待でき、エクイティ・ファイナンスとは違って、期待以上に収益が上がった際に、利益分配をせずに済むことから、相対的に資本コストは低いものと評価することができる。

一方で、負債比率を徐々に上げていくと、不況時の企業倒産(デフォルト)のリスクが高まるため、そのリスクの高まりに比例して、株主からの期待収益率も上がらざるを得ず、そのことは結果としてエクイティ・ファイナンスの調達コストの高騰を意味する。

それゆえ、個別企業や業種・業態ごとに、リスク・リターンのパターンが異なることから、一律に、最適な資本構成、すなわち、最も資本コストが低くなるキャピタリゼーション比率というものは、外生的に求めることは難しいのである。

よって、当該企業が直面するリスク評価をどれくらいにするかという匙加減ひとつで、最適資本構成となる負債と自己資本の比率は異なってくるのである。

いくつかのキャピタリゼーション比率は、採用された項目の異動がありこそすれ、すべて負債と資本の構成比率を表すものとして、同じ性質と目的を共有するものである。

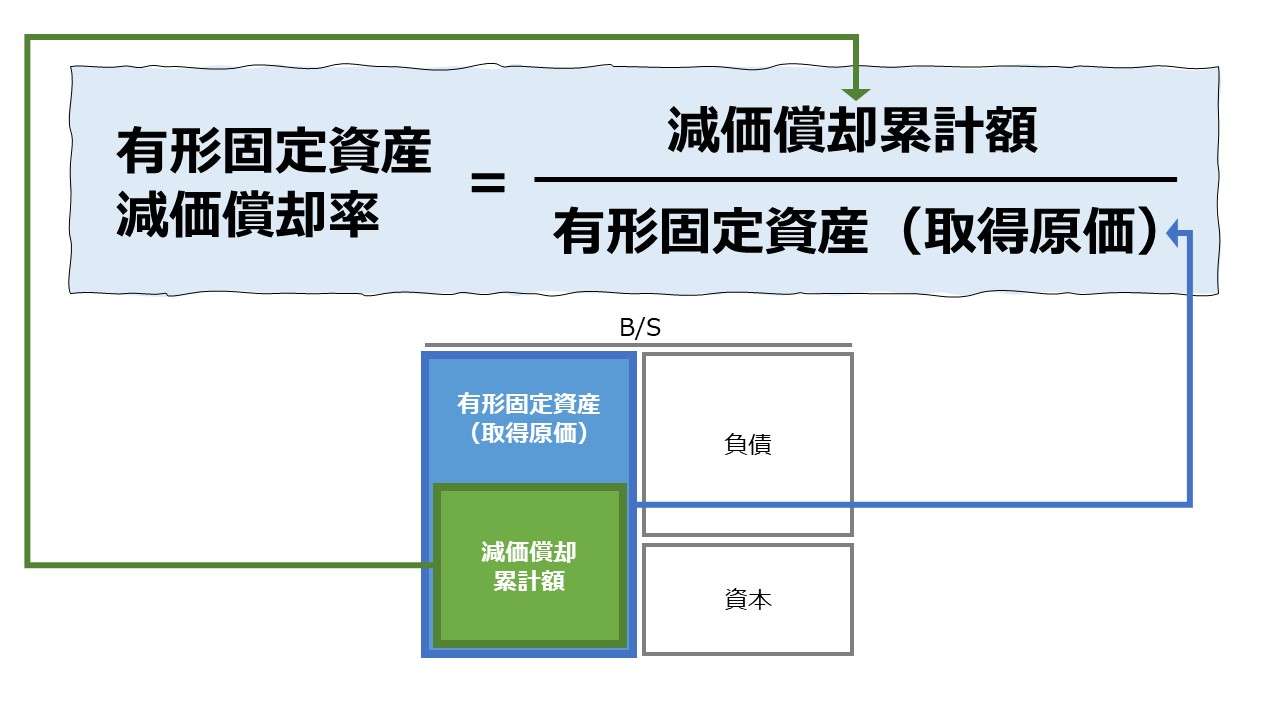

キャピタリゼーション比率に区分される指標の整理

負債と資本の構成比率についての分析ということでは、レバレッジ指標はほとんどがキャピタリゼーション比率として区分される。

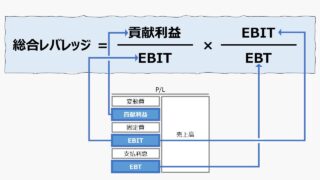

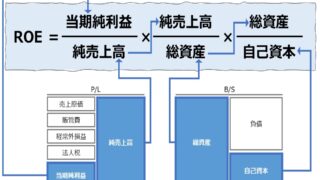

但し、総合レバレッジ(DTL)= DFL × DOLの展開式や、ROE = ROS × 総資産回転率 × 財務レバレッジ の展開式などには、一部だけキャピタリゼーション比率に分類される指標が使用されている。

一般的にはDTLもレバレッジ指標とされるし、ROEに至っては収益性指標とされる。

ここでは、負債と資本の構成比率を題材にしたものを一括して「キャピタリゼーション比率」に区分される指標として、分子分母の採用項目に従って整理したい。

シノニム (synonym、同物異名)と、ホモニム(homonym、異物同名)が混在するため、以下の整理表はいささか複雑になってしまうことをご了承いただきたい。

| # | 名称 | 分子 | 分母 | 計算の意味 |

|---|---|---|---|---|

| 1 | D/Eレシオ(原義) | 総負債 | 自己資本 | 自己資本の何倍の 負債があるか |

| ギアリング比率❶ | ||||

| 2 | D/Eレシオ(日本) | 有利子負債 | 自己資本 | 自己資本の何倍を 借入しているか |

| ギアリング比率❷ | ||||

| 有利子負債比率 | ||||

| 3 | 長期負債対自己資本比率 | 長期負債 | 自己資本 | 自己資本の何倍の 長期負債があるか |

| 4 | 財務レバレッジ比率 | 総資本 | 自己資本 | 自己資本の何倍の資 本を運用しているか |

| 5 | 総キャピタリゼーション比率 | 有利子負債 | 有利子負債+自己資本 | 借入の外部調達に 占める割合は? |

| 6 | 長期負債対 キャピタリゼーション比率 | 長期負債 | 長期負債+自己資本 | 長期負債の外部調達に 占める割合は? |

| 7 | ギアリング比率❸ | 借入金+自己資金 | 自己資金 | 自己資金の何倍をか けて投資しているか |

| 8 | 負債対総資産比率 | 総負債 | 総資本 | 総負債の運用総額 に占める割合は? |

| 9 | 有利子負債依存度 | 有利子負債 | 総資本 | 借入の運用総額 に占める割合は? |

| 10 | 自己資本比率 | 自己資本 | 総資本 | 自己資本の運用総額 に占める割合は? |

| 11 | 株主資本比率 | 株主資本 | 総資本 | 株主資本の運用総額 に占める割合は? |

シミュレーション

以下に、Excelテンプレートとして、貸借対照表(B/S)の貸方項目を入力すると、各種キャピタリゼーション比率を自動計算してくれるテーブルを作成した。

入力欄の青字になっている「流動非有利子負債」「流動有利子負債」「固定非有利子負債」「固定有利子負債」「株主資本」「その他の包括利益累計額」に任意の数字を入力すると、表を自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

これらの数値はそのように計算された結果に過ぎない。

これらの各種キャピタリゼーション比率指標の内、どの指標を目安に採用して、最適資本構成となるような資本政策を行うかは、高度な複雑系(人間系?)の判断作業を待たなければならない。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

:max_bytes(150000):strip_icc()/CapitalizationRatios-FINAL-99311834a888422ba70e750cb9144ad9.png)

コメント